監修 鶏冠井 悠二

監修 羽場 康高 社会保険労務士・1級FP技能士・簿記2級

個人事業主として事業を始めるには、事前にさまざまな準備や手続きが必要です。開業届の提出や許認可の申請、資金計画の策定に加え、事業用口座の開設や帳簿付けなど業務体制の整備も求められます。スムーズに事業を開始するためにも、あらかじめ準備すべき内容を理解しておきましょう。

本記事では、個人事業主の開業時にやるべきことをリストアップし、スムーズに事業を立ち上げるためのポイントを解説します。

目次

- 個人事業主が開業するときのやることリスト

- 勤務先の就業規則を確認する(副業の場合)

- 事業計画を立てる

- 資金計画を立てる

- 退職の手続きをする(独立する場合)

- 国民健康保険や国民年金に加入する(独立する場合)

- 開業届などの必要書類を提出する

- 必要な許認可を申請する

- 事業用の口座を開設する

- 事業用のクレジットカードを準備する

- 帳簿の準備をする

- 帳簿の準備をする

- 補助金・助成金を活用する

- Webサイトや名刺を作成する

- 個人事業主として事業を成功させるためのポイント

- 定期的に事業計画を見直す

- 健康に気をつける

- 専門家などに事業に関する悩みを相談する

- バックオフィス業務の負担を減らすシステムを利用する

- まとめ

- freee開業なら、税務署に行かずに開業届をかんたんに作成

- よくある質問

個人事業主が開業するときのやることリスト

個人事業主として開業するにあたっては、税務署への届出をはじめ、さまざまな準備が必要です。以下は、個人事業主として開業するまでのやることリストです。

個人事業主の開業時のやることリスト

- 勤務先の就業規則を確認する(副業の場合)

- 事業計画を立てる

- 資金計画を立てる

- 退職の手続きをする(独立する場合)

- 国民健康保険や国民年金に加入する(独立する場合)

- 開業届などの必要書類を提出する

- 必要な許認可を申請する

- 事業用の口座を開設する

- 事業用のクレジットカードを準備する

- 帳簿の準備をする

- インボイス制度への対応を検討する

- 補助金・助成金を活用する

- Webサイトや名刺を作成する

それぞれ詳しく解説します。

勤務先の就業規則を確認する(副業の場合)

副業で個人事業を始めるのであれば、事前に勤務先の就業規則を確認しましょう。

近年、従業員の副業を認める企業が増えていますが、全ての企業が副業を認めているわけではありません。就業規則や自身の労働契約を確認し、事前の申告などが必要であれば対応しましょう。

【関連記事】

副業で個人事業主になる目安やメリットは?注意点や手続きもあわせて解説

事業計画を立てる

個人事業主として事業を成功させるためには、事業計画の策定が必要です。事業の内容や構想を整理すると、ビジョンが明確になり、どのように事業運営していくかが見えやすくなります。

事業計画に必要な内容は、運営する事業によって異なります。たとえば、店舗を構えて商品販売をしたいと考えているのであれば、メインターゲット・提供する商品・価格・店舗の立地・プロモーション内容などを検討しましょう。

事業計画を取りまとめた「事業計画書」は、融資や補助金を申請する際の提出書類として使用できます。

【関連記事】

個人事業主に事業計画書の作成は必要?作成のメリットや注意事項について解説

資金計画を立てる

開業や事業運営には、事業設備の準備や商品の仕入れ、店舗の賃貸などで資金が必要になることがあります。資金難に陥らないよう、開業する前に資金計画を立てましょう。

事前に費用をリストアップし、資金がいくら必要になるかを計算します。

開業直後は黒字化まで時間がかかる可能性もあるため、3ヶ月から半年間の会社運営に必要な運転資金をあらかじめ用意しておくとよいでしょう。自己資金で不足する場合は、金融機関からの融資や補助金の活用を検討しましょう。

たとえば日本政策金融公庫は、開業者向けの融資制度(新規開業・スタートアップ支援資金)を設けています。新規開業・スタートアップ支援資金は、新たに事業を始める人または事業開始後おおむね7年以内の人が対象です。

なお、開業前に事業の準備のために支出した費用は、「開業費」として経費計上できる場合があります。たとえば、事業用のパソコン購入費、通信費、書籍代、など、開業に直接関連する支出が対象です。

開業費は原則として繰延資産に該当し、任意のタイミングで償却できるため、開業後の利益状況に応じて計画的に経費化することも可能です。

適正な事業計画の策定などの条件を満たすと特別利率の適用があります。融資限度額は7,200万円(うち運転資金4,800万円)です。詳細は日本政策金融公庫の公式サイトをご確認ください。

出典:日本政策金融公庫「新規開業・スタートアップ支援資金」

退職の手続きをする(独立する場合)

独立して個人事業を開業するときは、事前に勤務先の上司または人事担当部署に退職の意思を伝え、退職手続きを行います。

企業によっては、「退職予定日の1ヶ月前までに申し出る」など独自の規定が定められていることもあるため、就業規則を確認しましょう。あわせて、業務の引き継ぎや社内外への挨拶を行います。

【関連記事】

独立するには?起業準備の5つのステップや失敗を避けるための注意点を紹介

国民健康保険や国民年金に加入する(独立する場合)

独立して個人事業主になる際は、通常、国民健康保険・国民年金への加入が必要です。国民健康保険・国民年金への加入は、病気やけが、老後の生活を支える大切な手続きです。

退職すると、勤務先で加入していた健康保険や厚生年金の被保険者資格を喪失します。退職日の翌日から14日以内に、お住まいの自治体の窓口で国民健康保険や国民年金への加入手続きを行いましょう。

マイナンバーカードをもっている人は、マイナポータルからスマートフォンでの電子申請ができます。

なお、健康保険については、「任意継続被保険者制度」により、退職後も最長2年間は勤務先の健康保険に加入し続けられます。

また、老後に受け取る年金額の上乗せや退職金の準備をしたい場合は、以下への加入も検討しましょう。

| 付加年金 | 国民年金第1号被保険者が、毎月の国民年金保険料に加えて月額400円の付加保険料を納付することで、将来受け取る老齢基礎年金に上乗せできる制度 |

|---|---|

| 国民年金基金 | 国民年金の第1号被保険者が、月額最大68,000円以内で掛け金を選択し納付することで、将来の年金額を増やせる制度 |

| 小規模企業共済 | 個人事業主などが廃業や退職時に備えて積み立てを行い、将来退職金として受け取れる制度 |

出典:国民年金基金「国民年金基金とは」

出典:独立行政法人 中小企業基盤整備機構「制度の概要(小規模企業共済とは)」

国民年金基金や小規模企業共済の掛け金は、所得控除の対象となり、税負担を軽減できます。

出典:神奈川県「手続きに必要なもの(こんなときは忘れず届出を)」

出典:日本年金機構「会社を退職したときの国民年金の手続き」

出典:国民年金基金「国民年金基金制度とは?」

出典:国民年金基金「税制上のメリット」

開業届などの必要書類を提出する

事業を始めたら、事業開始から1ヶ月以内に、事業所を管轄する税務署へ「個人事業の開業・廃業等届出書」(開業届)の提出が必要です。

開業届は国税庁のWebサイトでダウンロードできます。用紙を自身でダウンロードして記入・提出する方法のほか、「freee開業」などWeb上で無料作成できるサービスを利用して提出することも可能です。

開業届の提出は法的な義務ですが、罰則規定はありません。ただし、開業届を提出しない場合、以下のメリットが受けられなくなります。

開業届を提出するメリット

- 屋号を名義とした銀行口座の開設

- 職業を公的に証明する

- 小規模企業共済への加入

- 公的な支援制度への申請

個人事業主の開業に関する手続きは、開業届を含めて以下が挙げられます。

| 名称 | 対象 | 提出先 | 提出期限 |

|---|---|---|---|

| 個人事業の開業・廃業等届出書(開業届) | 開業した人 | 納税地の所轄の税務署 | 開業の日から1ヶ月以内 |

| 所得税の棚卸資産の評価方法の届出書 | 最初の確定申告書の提出期限まで | ||

| 所得税の減価償却資産の償却方法の届出書 | |||

| 所得税の青色申告承認申請書 | 青色申告をする人 | 開業の日が1月1日から1月15日までの場合は3月15日まで、開業の日が1月16日以降の場合は、開業の日から2ヶ月以内 | |

| 青色事業専従者給与に関する届出書 | 青色事業専従者給与を支払う人 | ||

| 給与支払事務所等の開設・移転・廃止届出書 | 給与を支払う人 | 給与支払事務所等の所在地の所轄税務署 | 給与支払事務所等を設けてから1ヶ月以内 |

| 源泉所得税の納期の特例の承認に関する申請書 | 源泉所得税の納期の特例を受ける人 | 随時(給与の支給人員が常時10人未満の場合) | |

| 適格請求書発行事業者の登録申請書 | 適格請求書発行事業者の登録を受けたい人 | インボイス登録センター | 開業した年の12月31日まで |

自身の事業内容にあわせて、必要な手続きを行いましょう。

【関連記事】

開業届とは?個人事業主が知っておくべき基礎知識や提出するメリット・注意点について解説

青色申告承認申請書とは?書き方やいつまでに提出すべきか詳しく解説します

出典:国税庁「A1-5 個人事業の開業届出・廃業届出等手続」

開業届をかんたん・無料で作成するならfreee開業

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

必要な許認可を申請する

事業のなかには、開業にあたって許認可が必要なものがあります。許認可の種類は、許可・認定・登録・届出・免許の5つが挙げられます。

| 許認可の種類 | 概要 |

|---|---|

| 許可 | 原則として禁止されている事業を、例外的に行政庁から許可を得て運営すること |

| 認可 | 法令で定められた要件を満たしていることを行政が認める行為 |

| 登録 | 行政庁に申請し、名簿に登録されることで事業ができるようになる手続き |

| 届出 | 行政庁に事業内容を報告する手続き |

| 免許 | 特定の資格や能力をもつ人に、一定の業務や行為を行うことを行政が認めること |

たとえば、理容・美容業は、管轄の保健所への届出が必要です。食品関連の営業であれば、管轄の保健所で許可を得なければなりません。開業にあたって必要となる許可や認定の詳細は、保健所や各自治体の窓口、行政書士の事務所などに確認しましょう。

【関連記事】

許認可とは?取得しない場合のペナルティや申請方法について解説

事業用の口座を開設する

事業で使用する口座は、既存の個人口座でも問題ありません。しかし、口座内に私的に使っているお金と事業で使っているお金が混在すると、仕訳などの経理作業に負担がかかることがあります。

事業用口座を開設することで、事業に関連するお金を一元管理でき、確定申告などをスムーズに行うことが可能です。さらに、事業用口座をクラウド会計ソフトと連携すれば、帳簿付けを自動化でき、経費の管理効率化に役立ちます。

金融機関によっては、「屋号+本名」の名義で口座を開設することが可能です。このとき、屋号で事業を営んでいることを確認するために、開業の事実が確認できる書類などの提出を求められます。

屋号付き口座を利用すると、取引先に対して事業として活動していることが伝わりやすくなり、個人名のみの口座よりも信用を得やすくなるというメリットがあります。

【関連記事】

個人事業主は屋号付き口座の開設が必要?開設のメリットや口座開設の流れについて解説

事業用のクレジットカードを準備する

事業用のクレジットカードは必須ではありませんが、口座と同様に、事業用と私用の支出を分けるために用意しておくと便利です。

事業専用のクレジットカードを利用することで、経費の支払い履歴を一元管理でき、仕訳や確定申告の作業を効率化できます。

また、クラウド会計ソフトと連携すれば、利用明細を自動で取り込めるため、帳簿付けの手間を軽減できます。

【関連記事】

個人事業主のクレジットカード決済と会計処理!確定申告のために青色申告と白色申告での処理の違いを解説

帳簿の準備をする

個人事業主は、事業で生じたお金の流れを帳簿へ記入し、7年間保存することが義務付けられています。そのため、開業の際には帳簿の種類や付け方を把握しておかなければなりません。

帳簿は確定申告の際に使用します。確定申告には白色申告と青色申告の2種類があります。青色申告は最大65万円の青色申告特別控除が受けられるなど、税制面での優遇措置がいくつかあります。青色申告を希望するなら、事業を開始する際に青色申告承認申請書を提出しておきましょう。

青色申告では複式簿記(ひとつの取引を複数の勘定科目に振り分けて記録する方法)での記帳が求められます。白色申告であれば、単式簿記(主に現金の増減を単一の勘定科目で記録する方法)での記帳も認められています。

青色申告と白色申告の違いについて詳しく知りたい方は、別記事「確定申告は青色申告と白色申告の2種類!それぞれのメリット・デメリットをわかりやすく解説」をご覧ください。

2024年1月1日以降は、電子帳簿保存法により、電子データでやり取りした書類は電子データのまま保存することが義務化されています。

【関連記事】

電子帳簿保存法とは?対象書類や保存要件・改正内容についてわかりやすく解説

出典:国税庁「記帳や帳簿等保存・青色申告」

インボイス制度への対応を検討する

個人事業主として開業する際は、免税事業者とインボイスを発行できる課税事業者のどちらかを選択します。

インボイス制度は、2023年10月から始まった消費税の仕入税額控除方式であり、個人事業主を含む全ての事業者が対象です。インボイス制度開始に伴い、買い手が消費税の仕入税額控除を受けるためには、売り手から発行されたインボイス(適格請求書)が必須となりました。

しかし、インボイスを発行できるのは適格請求書発行事業者のみであり、適格請求書発行事業者への登録は、課税事業者しか行えません。

個人事業主がインボイスを発行するには、課税事業者となり適格請求書発行事業者の登録を行う必要があります。

免税事業者から課税事業者になると消費税の納税が求められるため、納税の負担と取引先との関係などを考え、適格請求書発行事業者に登録するかを判断しましょう。

【関連記事】

2023年10月から始まったインボイス制度とは?図解でわかりやすく解説!

出典:国税庁「インボイス制度について」

補助金・助成金を活用する

補助金や助成金は、国や地方自治体などが一定の要件のもとで実施している支援制度であり、なかには、個人事業主が受けられるものもあります。

具体的には、以下の補助金や助成金が挙げられます(2025年7月時点)。

| 制度の名称 | 実施機関 | 対象 |

|---|---|---|

| IT導入補助金 | 経済産業省 | ITツールを導入する中小企業・小規模事業者など |

| 地域雇用開発助成金 | 厚生労働省 | 同意雇用開発促進地域などで従業員を雇用した事業者 |

| 創業促進補助金 | 各地方自治体 | 起業した個人事業主など |

| 小規模事業者持続化補助金 | 日本商工会議所 全国商工会連合会 | 小規模事業者 |

| ものづくり補助金 | 中小企業庁 | 中小企業・小規模事業者など |

各補助金や助成金では、個別に対象者や事業の要件を定めています。自身が活用できる制度がないか、それぞれの募集要項または公式サイトをチェックしましょう。

出典:経済産業省「IT導入補助金とは」

出典:厚生労働省「地域雇用開発助成金(地域雇用開発コース)」

出典:東京都「令和7年度「創業助成事業」募集のお知らせ」

出典:商工会地区 小規模事業者持続化補助金事務局「小規模事業者持続化補助金 一般型・通常枠」

出典:ものづくり補助事業公式ホームページ「公募要領」

Webサイトや名刺を作成する

開業の際には自社のWebサイトを作成しておくと、事業の信頼感やブランディングにつながるほか、商品・サービスを知ってもらいやすくなります。

Webサイトを作成・運営する際は、SEO対策も重要です。SEO対策とは、検索エンジンで自社のサイトが上位に表示されるように最適化を行うことです。事業に関わるキーワードや地域名との組み合わせなどで検索上位に表示されれば、認知拡大が期待できます。

また、名刺を作成しておくと、営業活動や交流会などの場面で連絡先や商品・サービスを覚えてもらうために役立つでしょう。名刺は自力で作成することも可能ですが、印刷会社やデザイナーに依頼すると高いクオリティのものが作れます。

【関連記事】

個人事業主も名刺は必要?作成するメリットや記載する情報に関して徹底解説

個人事業主として事業を成功させるためのポイント

個人事業主として開業すると、基本的に事業の運営から経理・納税などのバックオフィス業務まで全て自身で行わなければなりません。一人での事業運営を成功させるために、やるべきことや意識しておくべきことを以下で解説します。

定期的に事業計画を見直す

事業計画を事前に作成しても、経営を進めていくなかで状況は変化します。そのため、定期的に事業計画を見直して、改善を行うプロセスが重要です。

事業を見直す方法はいくつかあります。たとえば、ワークシートなどに事業の内容と状況を書き出すことで、課題を把握でき、対応策を検討しやすくなります。

見直す際は、解決すべき課題に優先順位をつけ、仮説を立てて検証しましょう。自身で対応できる部分と外部に依頼すべき部分を明確にすると、対処しやすくなります。

健康に気をつける

会社員の場合は、労働関連法令で法定労働時間や休憩、メンタルヘルスケア対策などが雇用者に義務付けられています。一方、個人事業主は健康管理も自身でしなければなりません。

個人事業主が体調不良で仕事ができなくなると、収入の減少に直結します。また、個人事業主本人は雇用保険や労災保険に加入できないため、仕事を失った際の保障もありません。

リスクを軽減するためには、日頃の健康管理が重要です。40歳から74歳の人を対象とした特定健康診断(年1回無料)や、自治体による人間ドックの助成も活用して、健康維持に努めましょう。

出典:厚生労働省「労働時間・休日」

出典:厚生労働省「特定健診・特定保健指導について」

専門家などに事業に関する悩みを相談する

事業を続けていると、顧客獲得や資金繰り、経理・税務・法令の対応など、さまざまな課題に直面します。事業上の課題を1人で解決できないときは、中小企業診断士・税理士・弁護士などの専門家や信頼できる同業者の先輩などに相談しましょう。

公的な窓口に相談するなら、全国に設置された経営相談所「よろず支援拠点」が活用できます。中小企業診断士・税理士・弁護士などの専門家が在籍しているため、経営・税務・法律に関するアドバイスをもらえます。

出典:よろず支援拠点全国本部「よろず支援拠点とは」

バックオフィス業務の負担を減らすシステムを利用する

個人事業主になると、経理や納税、保険料の支払いなどのバックオフィス業務を自身で行わなければなりません。特に経理業務は、記帳の知識が必要であったり、税金の計算や納税手続きを正確に行わなければならなかったりと、煩雑で手間のかかる業務です。

これらの業務負担を減らすために、会計業務や確定申告を簡単に行える会計ソフトの導入も検討しましょう。

経理業務の知識がない個人事業主であっても、会計ソフトを活用することで正確かつ漏れのない経理業務が行えます。また、バックオフィス業務を効率化でき、事業の根幹業務により多くのリソースを割くことが可能です。

まとめ

個人事業主が開業する際には、開業届の提出や国民健康保険・国民年金への加入、業種によっては許認可の申請が必要です。

また、付加年金・国民年金基金・小規模企業共済への加入や事業用口座の開設なども、開業のタイミングで検討しておきましょう。

事業を始めたあとは、事業計画の定期的な見直しが必要です。近年は、バックオフィス業務の負担軽減につながる会計システムなども提供されています。便利なツールも活用しながら、事業を効率的に運営しましょう。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

Step1:準備編

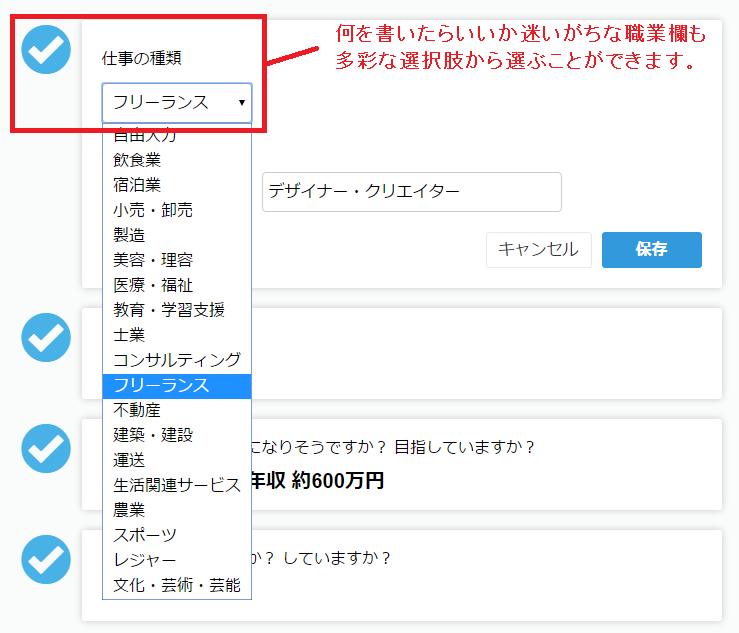

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

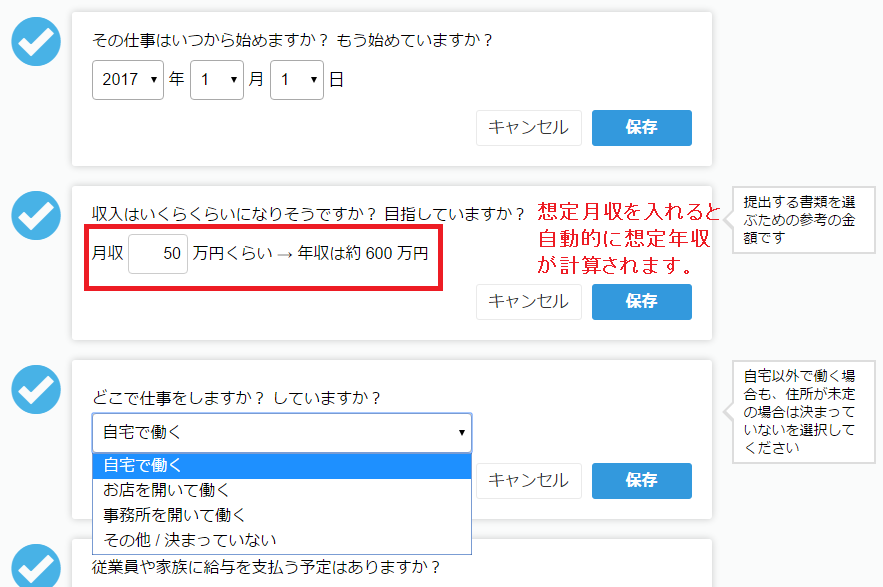

事業の開始年月日、想定月収、仕事をする場所を記入します。

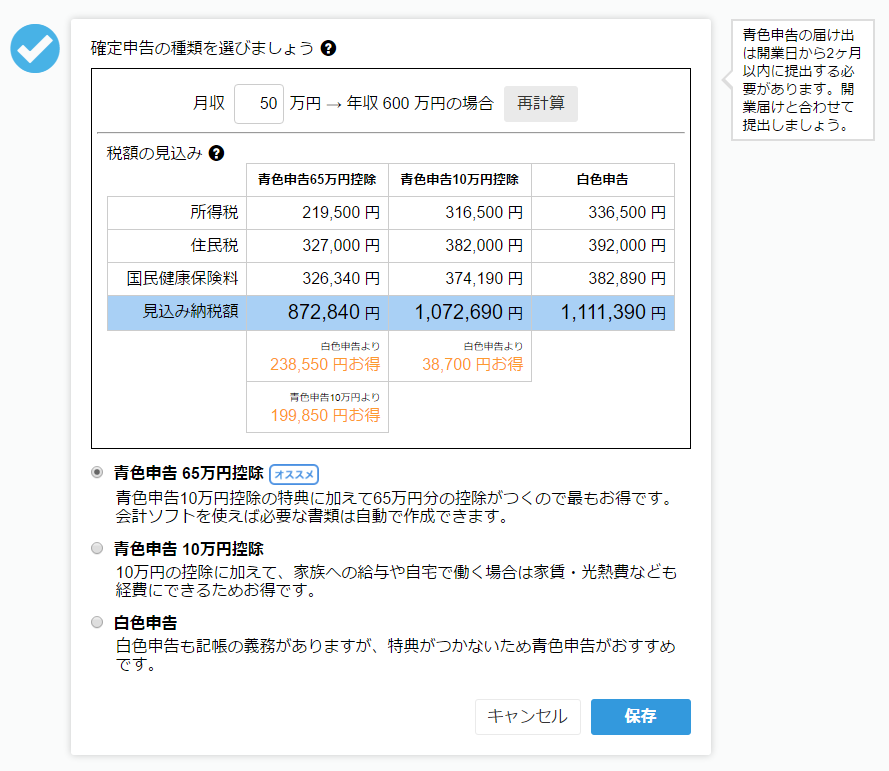

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

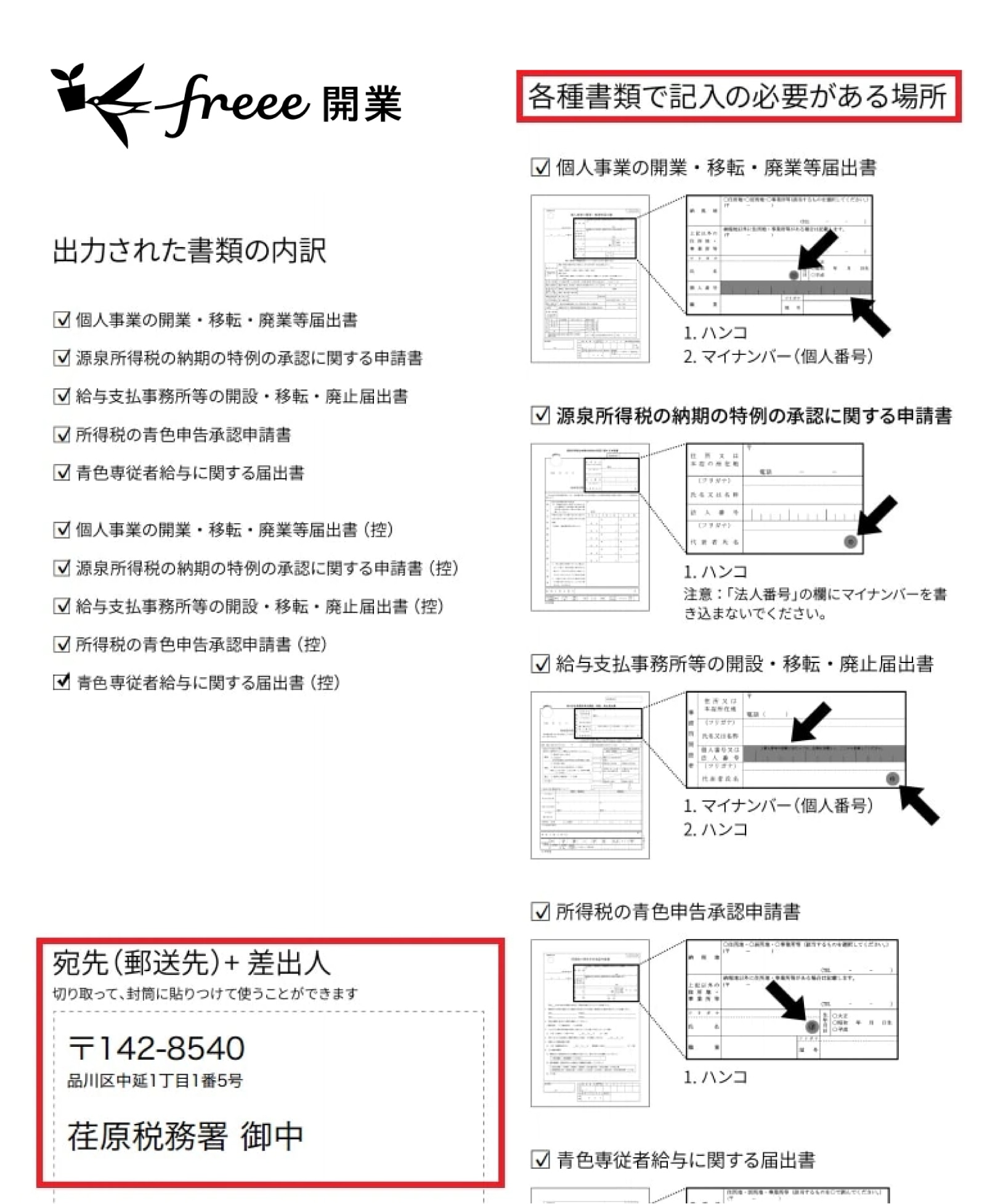

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

よくある質問

個人事業主になったらやるべきこととは?

個人事業主として開業するときは、事業計画や資金計画の策定、開業届の提出、国民健康保険や国民年金の手続きなど、さまざまな準備が必要です。場合によっては許認可の申請が求められます。

開業時にやるべきことの漏れを防ぐためには、対応すべき項目をリストアップして整理しましょう。

詳しくは記事内「個人事業主が開業するときのやることリスト」をご覧ください。

個人事業主が事業を進めるときに押さえておきたい点は?

個人事業主として開業したら、事業の運営から経理・納税などのバックオフィス業務まで全て自身で行わなければなりません。

事業を成功させるには、定期的に事業計画を見直し、必要に応じて修正しましょう。また、バックオフィス業務を円滑にするために、会計ソフトの導入も検討するとよいでしょう。

詳しくは記事内「個人事業主として事業を成功させるためのポイント」をご覧ください。

監修 鶏冠井 悠二(かいで ゆうじ)

コンサルタント会社、生命保険会社を経験した後、ファイナンシャルプランナーとして独立。「資産形成を通じて便利で豊かな人生を送って頂く」ことを目指して相談・記事監修・執筆業務を手掛ける。担当分野は資産運用、保険、投資、NISAやiDeCo、仮想通貨、相続、クレジットカードやポイ活など幅広く対応。現在、WEB専門のファイナンシャルプランナーとして活動中。

HP:かいでFP事務所

監修 羽場康高(はば やすたか) 社会保険労務士・1級FP技能士・簿記2級

現在、FPとしてFP継続教育セミナー講師や執筆業務をはじめ、社会保険労務士として企業の顧問や労務管理代行業務、給与計算業務、就業規則作成・見直し業務、企業型確定拠出年金の申請サポートなどを行っています。