監修 好川寛 プロゴ税理士事務所

2022年1月にペーパーレス化の促進を目的とした電子帳簿保存法が改正されました。多くの要件が緩和され、効率的なビジネス展開が期待されます。

日々の業務におけるさまざまな資料を電子データとして保存できれば、紙の書類を減らすだけでなく、業務プロセスの効率化も可能です。

本記事では、改正電子帳簿保存法の基本的な仕組みや対象となる書類、タイムスタンプの必要性について解説します。また、電子帳簿保存法で認められた保存方法についてもまとめました。

目次

- 電子帳簿保存法(電帳法)とは

- ①電子帳簿等保存

- ②スキャナ保存

- ③電子取引データ保存

- 電子帳簿保存法の対象書類

- 電子帳簿保存法の対象とならない書類

- 電子帳簿保存法の対象者

- 電子帳簿保存法に準じた電子データの保存要件

- 電子帳簿等保存の要件

- スキャナ保存の要件

- 電子取引データ保存の要件

- 2022年の法改正で何が変わった?

- 電子帳簿保存の改正点

- スキャナ保存の改正点

- 電子取引データ保存の改正点

- 電子データ保存義務化はいつから実施される?

- 2024年1月から電子データ保存が義務化される

- 電子データ保存を行う際の注意点

- 紙での一元管理は難しくなる

- 不正行為のペナルティに注意

- 電子帳簿保存法に対応したシステムを導入しよう

- まとめ

- 電子帳簿保存法に対応したfreee会計を活用しよう

- よくある質問

電子帳簿保存法(電帳法)とは

電子帳簿保存法とは、決算関係書類や各種帳簿などの税務関係帳簿・書類を電子データで保存することを認めた法律です。税務関係書類は紙での保存が原則ですが、電子帳簿保存法によって電子データでの保存が特例として認められました。

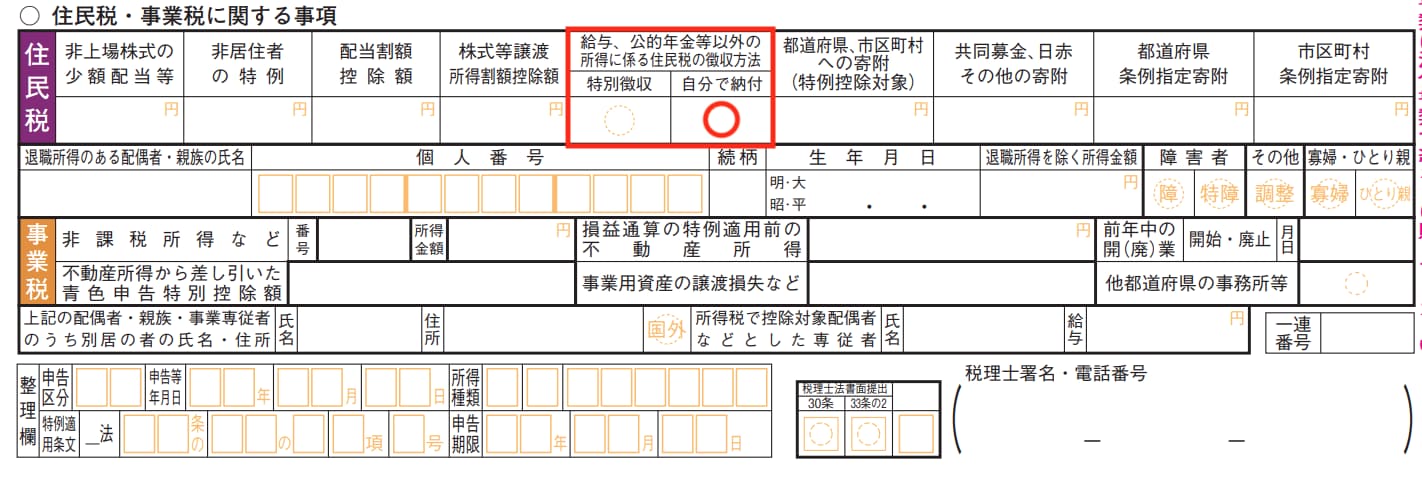

2022年1月の改正により、電子取引で扱った電子データを紙に出力しての保存ができなくなりました。ただし、電子保存の義務化については、企業の準備期間として2023年12月末まで2年間猶予されることになっています。

出典:国税庁「電子帳簿保存法が改正されました」

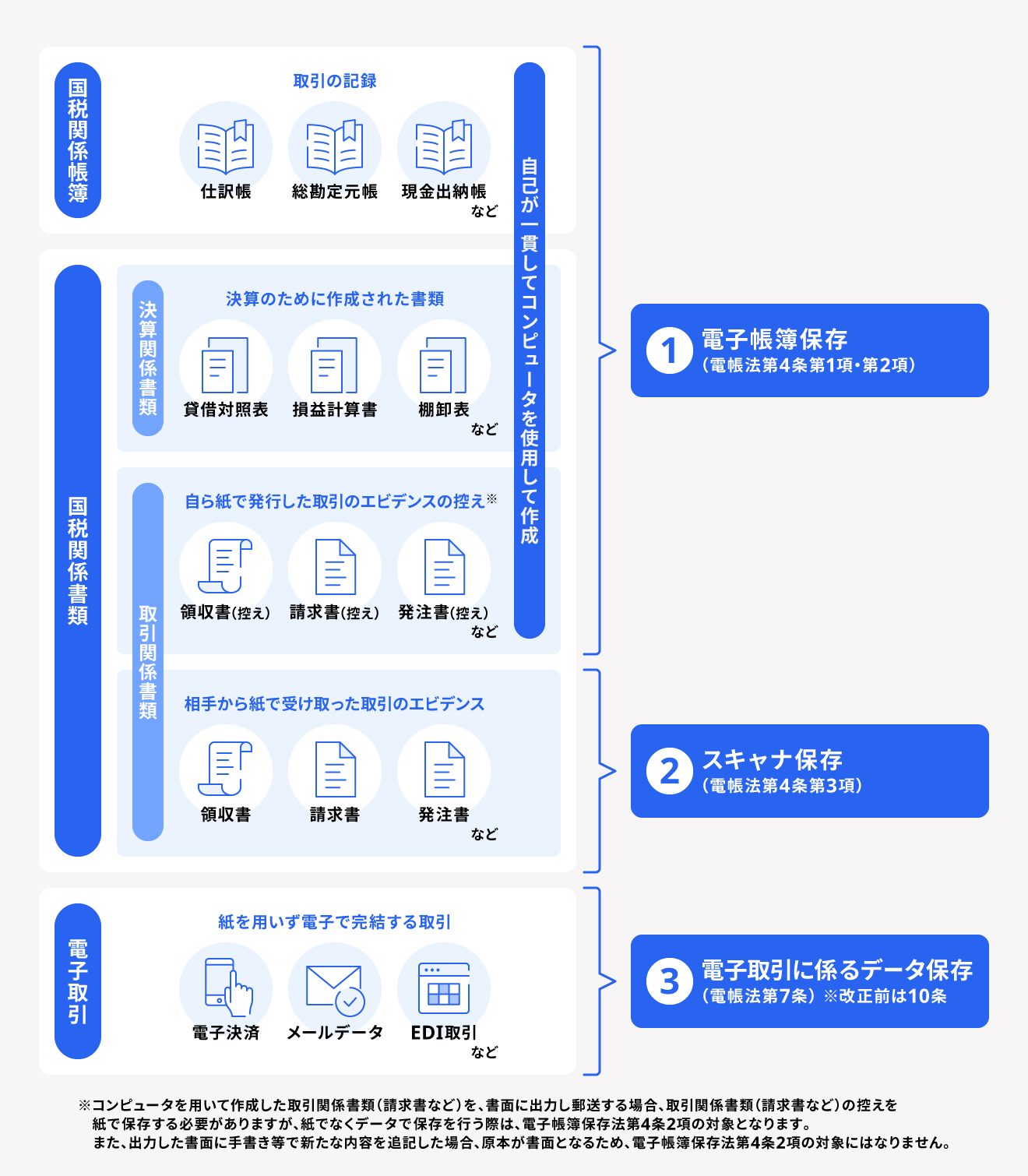

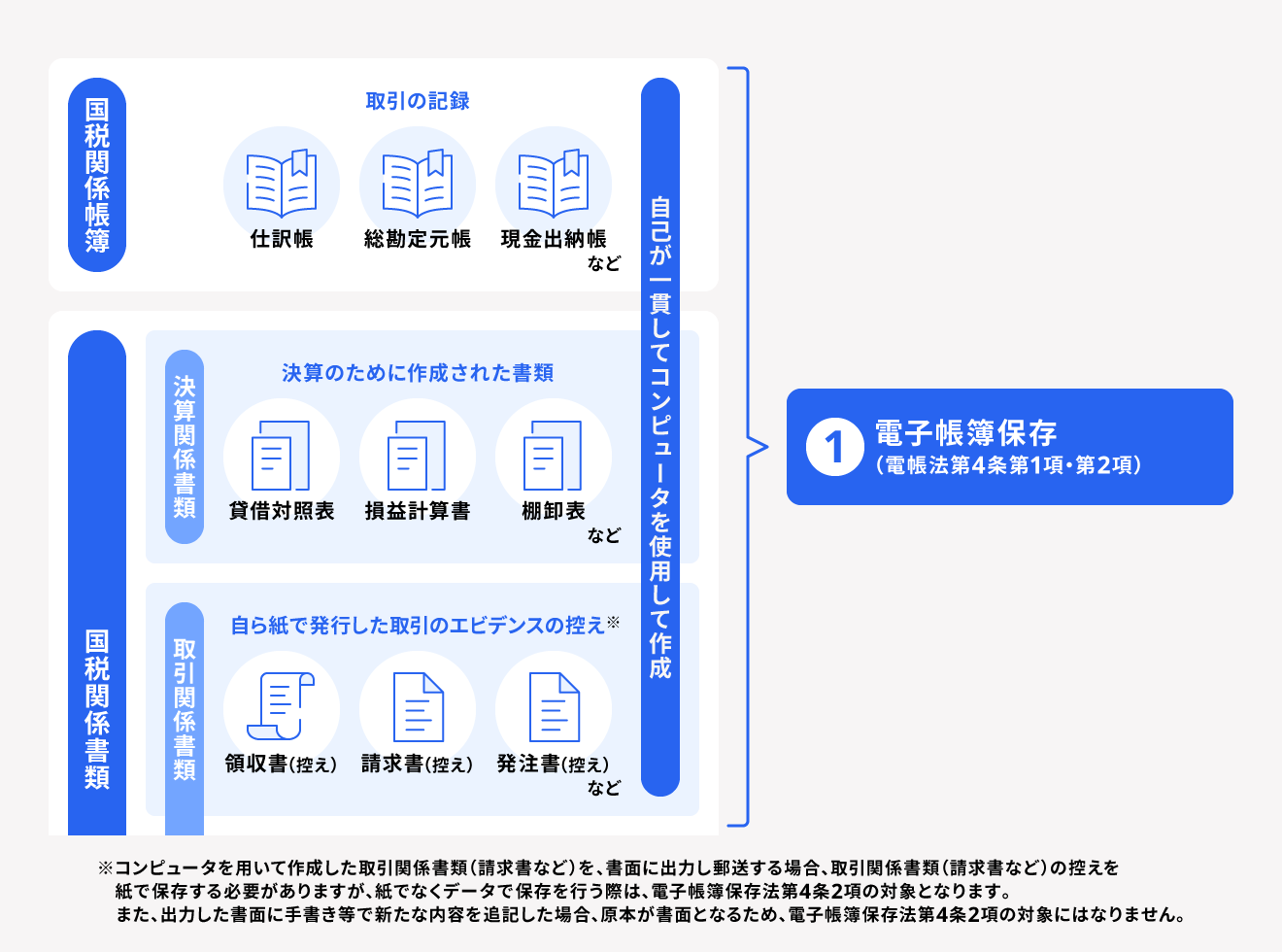

電子帳簿保存法にもとづいて、電子データを保存するには以下の3種類があります。

それぞれ電子帳簿保存法に準じた保存をするために満たすべき要件があるため、確認しましょう。

①電子帳簿等保存

パソコンで作成したデータを保存する方法を、電磁的記録での保存といいます。DVDやハードディスクのようなメディアでの保管だけではなく、クラウドサービスを利用してサーバーに保管したデータもこれにあてはまります。

電磁的記録での保存は、データの作成者がパソコンで一貫して行う作業が必要です。クラウドサービスを利用すればデータの保存だけでなく、関係部署とのデータ共有もスムーズに行えるので業務効率化につながるでしょう。

②スキャナ保存

取引した紙の書類をスキャンやスマホで撮影し、電子データに変換したものを電子文書として保存する方法も認められています。ただし、スキャナでの保存は電子データに変換する際の改ざんを防止する観点から、システム要件や日数制限が定められています。

たとえば「訂正・削除履歴が残るシステムに保存をする」「保存対象のファイルにタイムスタンプを付与する」など、一定の要件を満たさなければ、エビデンスとして認められません。

また、保存までの期間も、最長で約70日(2ヶ月とおおむね7営業日)以内とされています。

詳しくは「スキャナ保存の要件」をご確認ください。

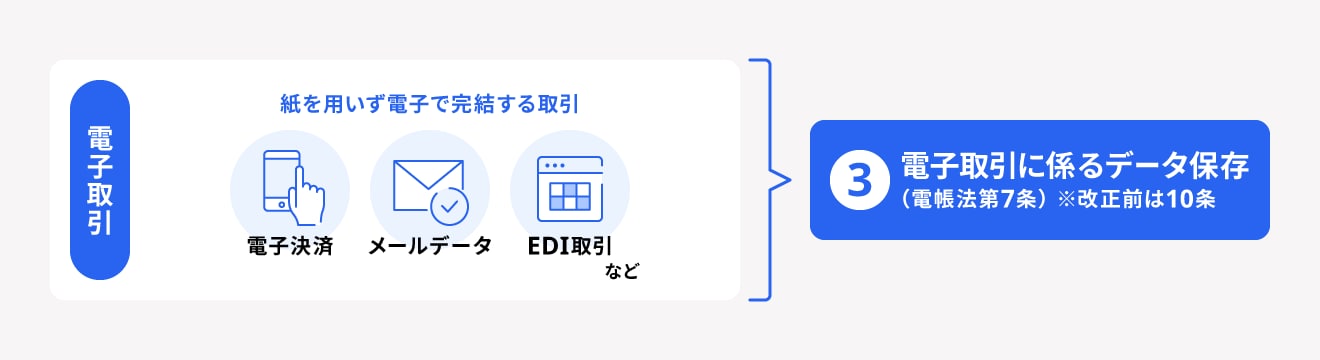

③電子取引データ保存

電子データで受領する書類や電子明細は、利用者がデータを改ざんできないクラウドサービスを利用していれば、タイムスタンプ不要で保存可能です。

2023年10月1日から導入されるインボイス制度でも、適格請求書を電子データで保存することが認められています。電子データで保存した適格請求書は「電子インボイス」と呼ばれます。

電子インボイスは電子帳簿保存法に準じて保存しなくてはなりません。電子インボイスを検討している方は、電子帳簿保存法の要件と保存方法について把握しておきましょう。

【関連記事】

電子インボイス(デジタルインボイス)とは?基礎知識やメリット・デメリットについて解説

電子帳簿保存法の対象書類

電子帳簿保存法で電子帳簿保存・スキャナ保存・電子取引データ保存の対象となる書類は、以下の通りです。

仕訳帳・総勘定元帳などの「国税関係帳簿」や、貸借対照表・損益計算書などの「国税関係書類」は電子帳簿保存の対象です。

国税関係書類のうち、領収書・請求書・発注書のような「取引関係書類」に関しては、自ら作成した書類の写しなどは電子帳簿保存の対象となります。

一方で、相手から受け取った書類は、スキャナ保存の対象です。またインターネット取引や電子メールでの取引などは電子取引に該当し、電子的に保存する必要があります。

電子帳簿保存法の対象とならない書類

電子帳簿保存法の対象となる書類の範囲は幅広いですが、なかには対象とならない書類もあります。

具体的には、手書きで作成した総勘定元帳や仕訳帳といった「主要簿」、同じく手書きで作成した「請求書」や「補助簿」といったものが該当します。

これらの書類はスキャナ保存をしても、電子帳簿保存法の対象とはならず、紙の原本を保存する必要があるので注意しておきましょう。

電子帳簿保存法の対象者

電子帳簿保存法の対象となるのは、国税関係帳簿書類の保存義務者です。原則としてすべての企業や個人事業主が対象になります。事業規模は問われません。

ただし、電子データを一切取り扱わない企業や個人事業主は、例外的に対象外となります。

電子帳簿保存法に準じた電子データの保存要件

電子帳簿保存法では、電子帳簿等保存・スキャナ保存・電子取引データ保存のそれぞれで要件が定められています。保存する際は要件を満たすことが必要です。以下では保存要件の具体的な内容を紹介します。

電子帳簿等保存の要件

電子帳簿保存を行うための要件は以下の通りです。

| 要件概要 | 帳簿 | 書類 | ||

| 優良 | その他 | |||

| 記録事項の訂正・削除を行った場合には、これらの事実及び内容を確認できる電子計算機処理システムを使用すること | 〇 | ー | ー | |

| 通常の業務処理期間を経過した後に入力を行った場合には、その事実を確認できる電子計算機処理システムを使用すること | 〇 | ー | ー | |

| 電子化した帳簿の記録事項とその帳簿に関連するほかの帳簿の記録事項との間で、相互にその関連性を確認できること | 〇 | ー | ー | |

| システム関係書類等(システム概要書・システム仕様書・操作説明書・事務処理マニュアル等)を備え付けること | 〇 | 〇 | 〇 | |

| 保存場所に、電子計算機・プログラム・ディスプレイ・プリンタ及びこれらの操作マニュアルを備え付け、記録事項を画面・書面に整然とした形式及び明瞭な状態で速やかに出力できるようにしておくこと | 〇 | 〇 | 〇 | |

| 検索要件 | 取引年月日、取引金額、取引先により検索できること | 〇 | ー | ─※3 |

| 日付または金額の範囲指定により検索できること | 〇 | ─ | ─※3 | |

| 2以上の任意の記録項目を組み合わせた条件により検索できること | 〇※1 | ─ | ─ | |

| 税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じることができるようにしておくこと | ─※1 | 〇※2 | 〇※3 | |

※1 検索要件①~③:保存義務者が、税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じることができるようにしている場合には、②③の要件が不要。

※2 “優良”の要件をすべて満たしているときは不要。

※3 取引年月日その他の日付により検索ができる機能及びその範囲を指定して条件を設定することができる機能を確保している場合には、税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じることができるようにしておくことの要件が不要。

出典:国税庁「はじめませんか、帳簿書類の電子化!」

電子保存を行う場合、上記の要件を満たせばいいので、電子保存の開始にあたって特別な手続きは必要ありません。ただし、優良な電子帳簿にかかる過少申告加算税の軽減措置等の適用を受けるためには、税務署長に届出書を提出する必要があります。

スキャナ保存の要件

スキャナ保存に関しては、以下の要件が定められています。

スキャナ保存の要件

- 入力期限の制限

- 一定水準以上の解像度及びカラー画像による読み取り

- タイムスタンプの付与

- 読取情報の保存

- ヴァージョン管理

- 入力者等情報の確認

- 帳簿と相互関連性の確保

- 見読可能装置の備付け等

- 電子計算システムの概要書等の備付け

- 検索機能の確保

解像度が200dpi相当以上であることや、取引年月日その他の日付、取引金額及び取引先での検索ができることなど、要件が細かく決まっているため注意しましょう。具体的な要件は、下記の国税庁資料でご確認ください。

出典:国税庁「はじめませんか、書類のスキャナ保存!」

電子取引データ保存の要件

電子取引データ保存の要件は以下の通りです。

改ざん防止のための措置に関しては、タイムスタンプ付与や履歴が残るシステムでの授受・保存などの方法でなくても構いません。

検索に関しては専用システムを導入しなくても、索引簿を作成する方法や、規則的なファイル名を設定する方法でも対応が可能です。

2022年の法改正で何が変わった?

2022年1月、経理の電子化による生産性の向上・テレワークやペーパーレス化の推進・クラウド会計ソフトの活用による記帳水準の向上などを目的とした、電子帳簿保存法の改正が施行されました。

この改正では電子帳簿とスキャナ保存について抜本的な変更が行われ、電子帳簿での保存がより一層取り組みやすくなりました。一方、電子取引では紙に出力しての保存が不可とされるなど、規制が強化される面もあります。

改正点について、電子帳簿保存・スキャナ保存・電子取引データ保存の3種類の保存方法に分けて解説します。

改正の背景や詳細な改正ポイントについて知りたい方は、「電子帳簿保存法(電帳法)の改正で何が変わる?2022年12月発表の最新内容を解説」もあわせてご確認ください。

電子帳簿保存の改正点

まず帳簿については、電子保存のための税務署長の事前承認制度が廃止されました。

また、改正前の制度では認められていなかった「データのみを保存して紙に印刷していない帳簿」は、電子帳簿の一類型(「優良以外の帳簿」)として認められることになりました。電子保存が認められる条件は以下の2つです。

電子保存が認められる条件

- モニターや帳簿を保存している会計システムの説明書等を用意し、税務職員が税務調査において必要な範囲で行使する質問検査権に基づくデータのダウンロード要求に応じること

- 正規の簿記のルールに従って記録すること

改正前の制度で電子帳簿の条件を満たすものは、適正な納税に役立つとして「優良な電子帳簿」という類型に格上げされました。

優良な電子帳簿は、帳簿の訂正・削除履歴が必要など、改正前と同様の厳しいシステム要件があるため気を付けましょう。ただし、予め税務署に届出を行っておけば、申告漏れがあった場合に課される過少申告加算税が5%軽減されます。

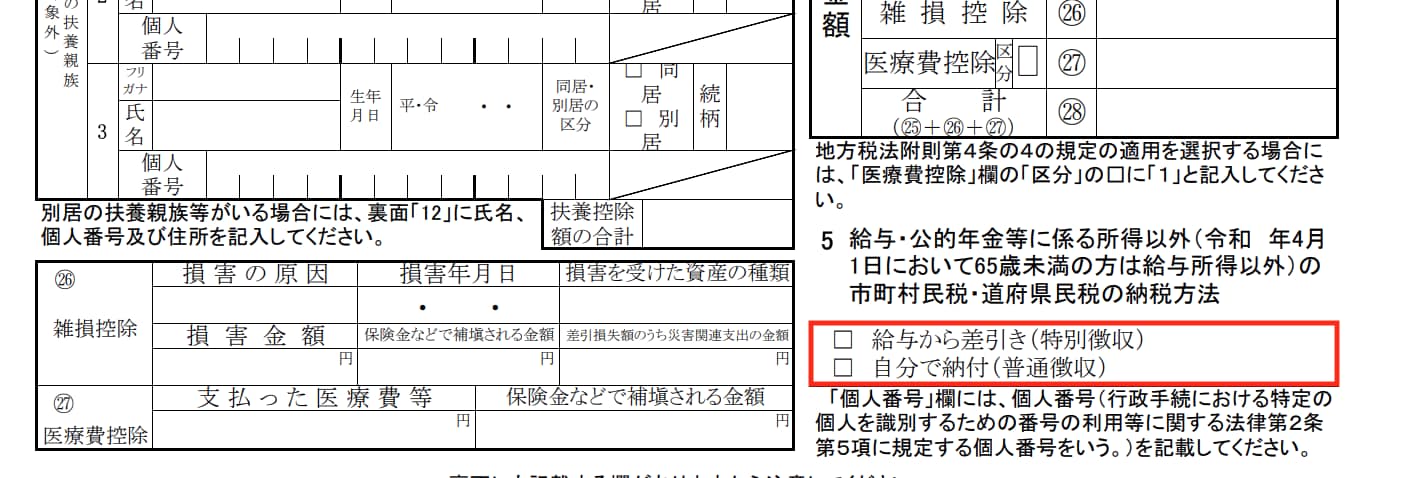

なお、青色申告特別控除65万円のメリットは、電子申告を行った場合、または優良な電子帳簿の届出を行った場合に限り適用されます。「優良以外の電子帳簿」では適用されないので注意しておきましょう。

スキャナ保存の改正点

紙の領収書等を電子データに変換する「スキャナ保存」でも、税務署長の事前承認制度が廃止されました。電子帳簿保存と同様に手続きが簡略化されることで、スキャナ保存を気軽にはじめやすくなります。

スキャナ保存では従来、タイムスタンプや定期検査、相互牽制(複数人で書類の保存チェックを行う)が求められていました。しかし、2022年1月からはこれらの要件が大幅に緩和されました。

領収書への自署は廃止され、タイムスタンプ付与までの期間は最長約70日(2ヶ月とおおむね7営業日)以内に統一されます。

出典:国税庁「電子帳簿保存法が改正されました」

さらに、約70日以内に訂正や削除履歴の残るクラウドシステム上に保存するときは、タイムスタンプ自体が不要となります。

またこれまでは、紙の原本とスキャナ画像が同一であることを、社内の経理担当や税理士がチェックする必要がありました。しかし、新制度では複数人による社内チェックや定期検査も不要です。

保存する画像の解像度や書類サイズの要件には特に変更がないので、これらの情報は改正後も記録が必要です。

タイムスタンプについて詳しく知りたい方は、「電子帳簿保存法のタイムスタンプとは?要件や発行方法、法改正のポイント」をご確認ください。

電子取引データ保存の改正点

データが原本の「電子取引」データ保存については、今回の改正で便利になる点と規制強化の両面があります。

改正後に要件が緩和される事項

便利になった点として、タイムスタンプ付与までの期間がスキャナ保存と同様に約70日(2ヶ月とおおむね7営業日)以内に統一されました。

なお、電子取引の場合も、タイムスタンプを付与しなくても、訂正や削除履歴が残るシステム(または訂正や削除ができないシステム)に保存する方法も認められています。

また、検索要件に関しても、項目が「日付・金額・取引先」に限定されました。加えて、税務調査においてダウンロードに応じる場合は、「日付・金額の範囲指定」「2つ以上の項目の組み合わせ」のような検索要件は不要です。

以上の検索要件の改正は、スキャナ保存にも同様に適用されます。さらに電子取引に関してはダウンロードに応じる場合、基準期間の売上高1,000万円以下の事業者は、すべての検索要件が不要となります。

改正後に要件が厳しくなる事項

他方で、保存要件が厳しくなった点として、電子取引データを紙に印刷して保存することは不可とされました。

これまでは、メールの添付ファイル、ECサイトからダウンロードできる領収書、クレジットカードのWeb明細などを紙に出力して保存することも認められてきました。

しかし2022年1月からは、電子取引データは電子データのまま訂正・削除履歴が残るシステムに保存し、検索などの要件を満たさなければ、エビデンスとしては原則として認められません。

なお、消費税関連の電子取引は、事業者への影響が大きいとして紙に出力しての保存が引き続き認められます。しかし、それ以外の場合は、電子データで法令の要件を満たして保存することが必要です。

国税庁の一問一答では、保存のためのシステムを使わない場合はファイル名に日付・金額・取引先を入力する方法が紹介されています。さらに、ECサイトを利用した場合の領収書などについては、サイト上でその領収書の確認が随時可能な状態である場合には、必ずしもその領収書をダウンロードして保存していなくても差し支えないとの見解が示されています。

また、すべての電子ファイルの管理簿を作成することで電子取引の保存要件を満たす方法も紹介されているため、気になる方はご確認ください。

出典:国税庁「お問い合わせの多いご質問(令和6年3月)」

電子データ保存義務化はいつから実施される?

電子帳簿保存法の改正により、電子データの保存義務化はいつから実施され、いつまでに対応が必要なのか、企業の経営者や担当者は理解しておく必要があります。以下では電子データ保存が義務化される時期を解説します。

2024年1月から電子データ保存が義務化される

2022年1月に改正電子帳簿保存法が施行されました。しかし、2023年12月31日までは、保存すべき電子データをプリントアウトして保存し、税務調査などの際に提示・提出できるようにしていれば問題ありません。

2024年1月からは電子データ保存が義務化されるので、電子データを保存する対応が企業には求められます。

電子データ保存義務化の猶予期間は、「電子帳簿保存法の猶予期間とは?期限までに対策すべきことを解説」、電子帳簿保存法の改正に伴って必要になる対応は、「電子帳簿保存法の電子保存義務化はいつから?2024年までに必要な対応を解説」で詳しく解説しています。あわせてご確認ください。

電子データ保存を行う際の注意点

電子データ保存を行う際、いくつか注意点があります。具体的には、以下の2点に注意するようにしてください。

電子データ保存を行う際の注意点

- 紙での一元管理は難しくなる

- 不正行為のペナルティに注意

紙での一元管理は難しくなる

今までは、メール等により電子データで受け取った書類は、「電子での保存」と「紙での保存」どちらも容認されていました。そのため、郵送やFAXなど紙で受け取った請求書と、電子データで受け取った請求書を紙に印刷して一元管理することも可能でした。

しかし今回の改正で、電子データで受領した請求書を紙に印刷して保存することは容認されず、電子での保存(電子取引データの保存)のみが認められます。

一方で、紙で受領した請求書の電子保存(スキャナ保存)については税務署長の事前承認が不要となり、紙で保存するか電子で保存するかを選べます。

これにより、今まで通り紙で一元管理するのは難しく、紙を電子化して電子データで一元管理するのが推奨されていくと考えられるでしょう。

不正行為のペナルティに注意

2022年1月から発効された改正は、電子データ保存をスムーズに行えるようになりますが、ひとつ注意すべき点があります。それは、要件緩和と同時に適正な保存を担保するための制度として、新たにペナルティが導入されたことです。

スキャナ保存や電子取引の記録を正確に行わず、隠蔽や改ざんした事実があった場合には、その事実に関する重加算税が10%加重されることになります。

今回の改正では、不正行為やデータの不備を防ぐ取り組みが求められる面もあるのです。

電子帳簿保存法に対応したシステムを導入しよう

電子データを円滑に保存して、業務効率化につなげるためのシステム選定ポイントは3つあります。

電子帳簿保存法に対応したシステムを導入する際のポイント

- 電子帳簿保存法のうち、帳簿・スキャナ保存・電子取引のどの類型に対応したシステムか

(例:スキャナ保存だけに対応したシステムで、自社が電子化したい領域をカバーできるか) - 保存のための手間がどれくらいかかるか

(例:検索要件を満たすための手入力がないか、アップロード時のタイムスタンプ付与方法が煩雑ではないか) - 保存だけではなく、受発注や経費精算などの業務プロセスをクラウド上で行えるかどうか

(例:従業員がレシート画像をアップロードしそのまま経費精算申請ができ、経理が支払処理までできるか)

紙で受領した書類も電子で受領したデータも一元管理できるシステムであれば、担当者間での共有や確認など無駄なタスクを削減でき、業務の自動化を進められます。

経理処理や電子取引の保存にかけていた時間を短縮化し、業務の効率化を図るために電子帳簿保存法に対応したシステムの導入を検討してみましょう。

まとめ

2022年の電子帳簿保存法の法改正では、電子帳簿保存やスキャナ保存について、税務署長の事前承認制度の廃止やタイムスタンプの不要化、検索要件の緩和など、抜本的な変更が行われました。

経理処理の電子化やペーパーレス化に取り組むことは、テレワークの推進にもつながっていくと考えられます。電子帳簿保存法に対応したシステムを上手に活用して、業務効率を高めてみましょう。

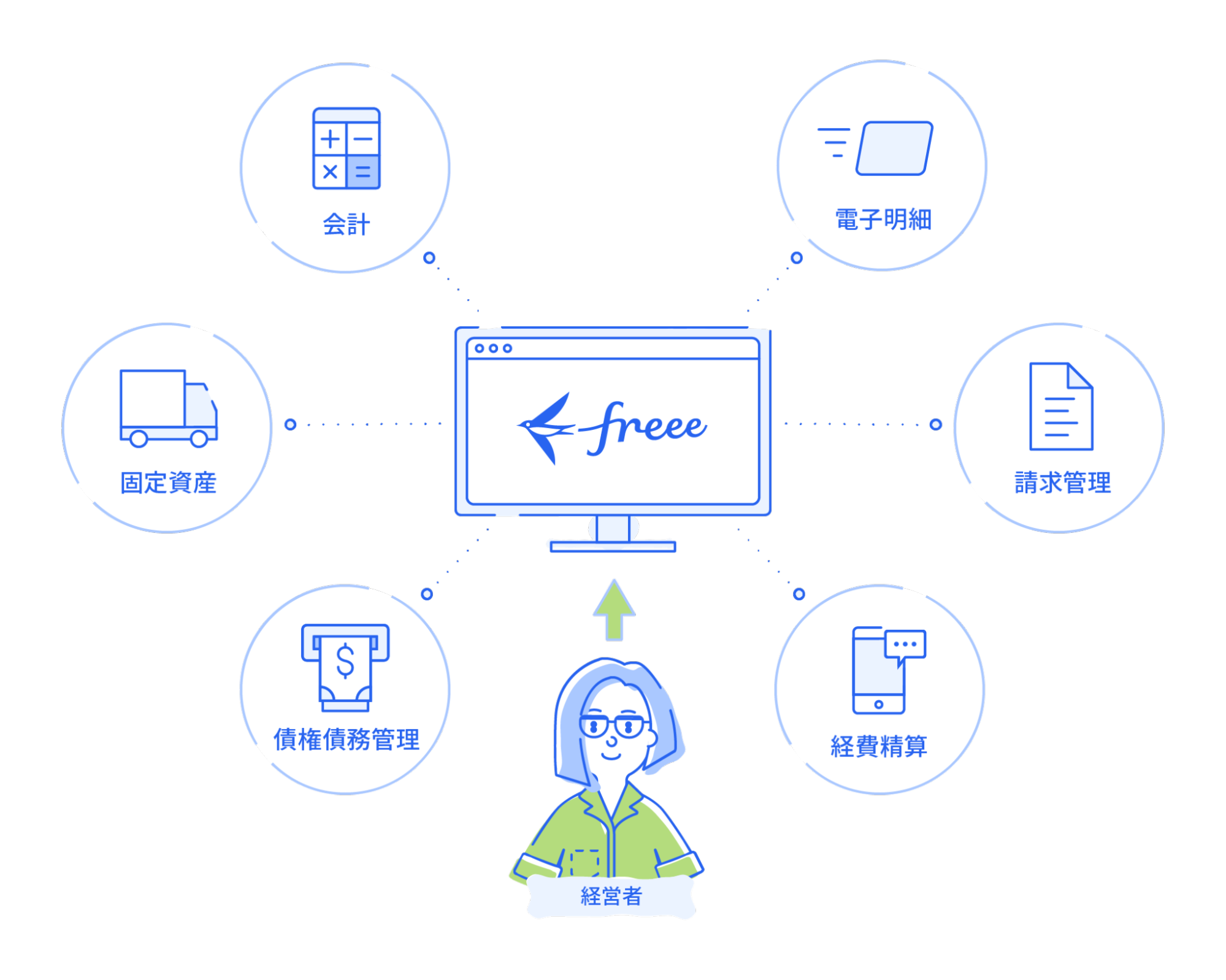

電子帳簿保存法に対応したfreee会計を活用しよう

freee会計を使えば、日々の業務を行っていれば保存のための特別な作業をしなくても、帳簿・スキャナ保存・電子取引のすべての類型について、適正に保存が行うことができます。

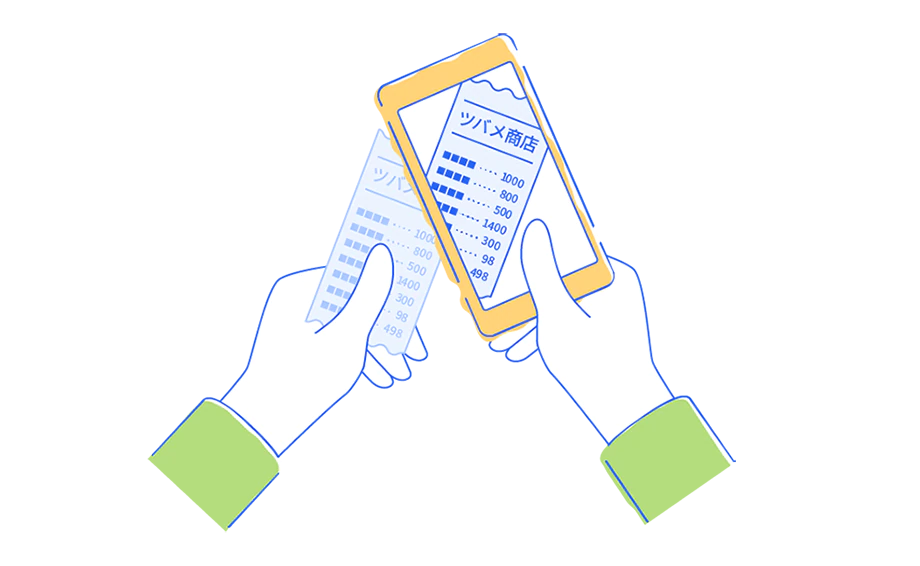

紙は受け取ったその場でパシャリ

紙を受け取ったらその場で撮影しfreeeに保存。保存のために記録が必要な事項は、freeeが自動で推測して入力します。

電子帳簿保存法を知らない従業員も、経費精算のレシート受領から約70日以内にfreeeにファイルをアップロードするだけで紙を廃棄でき、経理が紙を収集しチェック・保存する手間と時間を節約することができます。

電子取引データもそのまま保存

メールに添付された請求書やECサイトの領収書なども、スキャナ保存と同様にfreeeにアップロードするだけで保存が完了。

さらに、銀行やクレジットカードのWeb明細も連携設定するだけで、自動で保存完了。連携された入出金明細は、freeeが勘定科目などを推測したり、処理ルールを設定すれば自動化したりできます。

請求書や領収書もfreee会計で発行・自動で保存

freee会計では、請求書、領収書など受発注書類を発行できます。発行した書類はメール添付やfreeeによる郵送代行もできます。

さらに、無料で付帯しているスマート請求書機能を使えば、取引先がダウンロードしたかどうかも自動で記録されます。

freee会計で発行した請求書などの受発注書類は、わざわざ保存のための作業をしなくても、自動で電子帳簿保存の要件を満たして保存されます。

また、freee会計以外にも、フリーランスや個人事業主の管理に特化したfreee業務委託管理も、電子帳簿保存法に対応しています。受注者と発注者がクラウド上で共同で情報を編集し合うことで、入力した情報は自動で引継ぎされるため、転記作業は一切不要。またファイルを出力などをすることなく、全て電子データとしてサービス内でやりとりを完結することができます。

会計帳簿は電子のまま保存

freee会計なら、スキャナ保存・電子取引保存はもちろん、帳簿の保存もできます。電子帳簿保存法のすべての類型にすべてのプランで対応しており、追加料金はかかりません。

面倒な書面の保存はもう不要です。

よくある質問

電子帳簿保存法の対象となる書類は?

電子帳簿保存法の対象となるのは、国税関係帳簿や国税関係書類などです。電子帳簿保存法の対象となる書類を詳しく知りたい方は「電子帳簿保存法の対象書類」をご覧ください。

電子帳簿保存法の改正内容は?

電子帳簿保存では要件が緩和されて保存がしやすくなる一方、電子取引では紙に出力しての保存が不可とされるなど、規制が強化された面があります。電子帳簿保存法の改正内容を詳しく知りたい方は「2022年の法改正で何が変わった?」をご覧ください。

監修 好川寛(よしかわひろし)

元国税調査官。国税局では税務相談室・不服審判所等で審理事務を中心に担当。その後、大手YouTuber事務所のトップクリエイターの税務支援、IT企業で税務ソフトウェアの開発に携わる異色の税理士です。