法人の銀行口座と紐づいたクレジットカードを法人カードと呼びます。

現金だけではなくクレジットカードを持っておけば、いざという時にとても便利です。特に、個人用のクレジットカードではなく、法人カードを持つことに大きな意義があります。

今回の記事では、法人カードの概要から、法人カードを持つメリット、そしてクレジットカードとは切り話せない事業の資金繰りについてご紹介していきます。

目次

法人カードとは

法人カードは、法人向けのクレジットカードを指します。会社の規模によってビジネスカード、コーポレートカードと呼ばれることもあります。

一般的に、中小企業・個人事業主など20名以下の会社に向けては「ビジネスカード」、20名以上の大手企業向けは「コーポレートカード」と呼び分けられています。呼び名は異なりますが、カード自体の機能に大きな違いはありません。

法人カードを持つメリット

法人カードを持つと、経理、節税、資金繰り対策など、様々なメリットを享受することができます。日頃は現金払いが中心という方でも、万一の場合に備えて法人向けクレジットカードを持っておいて損はないでしょう。

法人カードのメリット1:経費清算の手間が省ける

法人経営者や個人事業主であれば、様々な場面で経費の支払いをする必要があります。

例えば、事業に関する文具や書籍を買った時、取引先との会食、ビジネスツールの定期支払いなどです。

その際、個人のクレジットカードを利用すると、後日清算しなければいけません。しかし、法人向けクレジットカードを持っていれば、事業用の口座から後日費用が引き落とされるため清算の手間が省けます。会計ソフトと銀行口座が連動していれば、会計処理も容易でしょう。

法人カードのメリット2:年会費を経費計上できる

法人向けクレジットカードの年会費は、経費として計上できることをご存知でしょうか。個人向けのクレジットカードを普段使っている場合、その年会費を経費計上することはできません。しかし、法人向けのクレジットカードの年会費は経費計上が可能です。

法人カードのメリット3:ポイントやマイルが貯まる

クレジットカードが持つ特徴の一つに、利用額に応じて貯まるポイントやマイルが挙げられます。ポイントは商品券と交換したり、ネットショッピングの割引にも使用可能です。マイルは飛行機に乗ると貯まるポイントのようなもので、一定額貯まると航空券と交換可能です。

法人カードの利用で貯まったポイントやマイルは、経営者の裁量で使うことができます。

法人カードのメリット4:付帯サービスや保険

多くのクレジットカードには、付帯するサービスや保険があります。カードによっては空港ラウンジを使うことができますし、一部の飲食店が割引になることも。また、ゴールドカード以上のカードでは、海外・国内の旅行保険やコンシェルジュサービスも付帯します。

法人カードのメリット5:資金繰り対策に活用できる

法人カードの利用は、資金繰り対策としても有効です。突発的に資金が必要になった際、法人カードで支払いをすればお金の引き落としを1~2ヶ月程度後ろにずらすことができます。資金繰り対策としては融資やファクタリングがありますが、クレジットカードも有効な手段と考えてよいでしょう。

法人カードを選ぶ際のポイント

では、実際に法人カードを選ぶポイントについてご紹介していきます。

まず見るべきは利便性と限度額、そしてポイント還元率や付帯サービスです。海外での利用が多い場合は、使えるブランドが違うことも多いのでカードブランドも重要と言えるでしょう。

法人カードを選ぶポイント

| 年会費 | 年会費は、カードブランドやカードの種類によって無料から数万円まで幅がある。年会費が高いカードはその分、付帯サービスやポイント還元率が充実している。 |

| 利便性 | 利用している会計ソフトと口座が連動できるかどうか、申し込みはWebから完結するかなど申し込みから審査までの容易さも重要。カードブランドによっては海外で利用できないケースがあるので注意が必要。 |

| 限度額 | 資金繰り対策の一つとして法人カードを考えているのであれば限度額もチェック項目の一つ。 |

| 付帯サービス | 空港ラウンジの利用や、提携サービスの割引利用など法人カードごとに独自の付帯サービスを提供。 |

| ポイント還元率 | カードの利用額に応じて多くの法人カードはポイントが貯まる。還元率1%以上(100円の利用で1円分のポイントが貯まる)は還元率が良いと言える。 |

| カードブランド | VISA、MasterCard、American Expressのほか、ダイナースなど様々なカードブランドがある |

おすすめの法人カード(ビジネスカード)

会計ソフトのfreeeでは、各クレジットカードブランドと提携した法人カードを提供しています。Webから簡単に申し込みが完結したり、経理やバックオフィス業務を効率化したりできる機能が付帯しています。法人だけでなく、個人事業主にもおすすめのビジネスカードです。

freeeが提供する法人カードのそれぞれのブランドごとに特徴や特典についてご紹介します。

freeeカードUnlimited

法人カードなら「freeeカード Unlimited」がおすすめです!

年会費・発行手数料はもちろん、外貨決済手数料も無料なので(*1)、お得に利用できます。

また、利用額に応じたポイント還元で、日々のお支払いのコストを抑えることが可能です!

さらにカード利用を通じて、経理業務を効率化する機能が充実している点も選ばれるポイントです。

(*1)一般的な法人カードは外貨決済手数料が2〜3%程度発生

経理業務を効率化する法人カード

- 利用明細の即時反映

月初に全ての明細が揃うので、スムーズに決算業務を進めることができます。 - 領収書を明細に自動添付

提出された領収書が明細に自動で紐づくので、照合作業を削減できます。 - 目的に応じたカード発行(何枚でも無料)

従業員ごとにカードを発行することで、立て替え精算を減らします。

freee Mastercard

freee Mastercardは、ライフカード株式会社が発行する事業用クレジットカードです。freee Mastercardの一般カードは年会費は永年無料、freee Mastercard ゴールドカードの年会費は2,200円(税込)で、初年度は無料です。

利用限度額が10〜500万円までの「ライト」ならば、決算書を用意せずに代表者の本人確認資料のみでWebから申し込みができます。加えて、最短3営業日で発行可能な点も魅力のひとつです。

また、freee会計の2,000円分ディスカウントクーポンや税理士・会計士などへの無料相談特典が付帯します。

個人事業主におすすめの事業用カード

freee Mastercard ライトならば

- 年会費無料:年会費が永年無料でETCカードも利用可能です

- すぐ使える:申し込みはWebで完結し、最短3営業日で発行できます

- 会計ソフトと同期:freee会計にカード明細を同期できます

申し込みはどちらもWebで完結でき、最短4営業日で発行可能です。

利用限度額は10〜500万円、freee会計の2,000円分ディスカウントクーポンや税理士・会計士などへの無料相談特典が付帯します。

さらに、ゴールドカードには海外・国内旅行保険や国内空港ラウンジの無料利用サービスも付帯しており、ポイント還元率は0.5%(*3)です。

(*3)1,000円につき1ポイントが貯まり、1,000ポイントでJCBギフト券5,000円分と交換可能です。

申し込み前に入会可能か診断することができるので、気になる方はご確認ください。

法人カード(ビジネスカード)と資金繰り

これまでご紹介してきたように、経営者や個人事業主が法人カードを利用するメリットは非常に大きいと言えます。

特に、資金繰りを考えた際、法人カードを持っておいて損はありません。ただし、カードによって限度額には幅があるため、法人カード以外の資金繰りの方法についても知っておく必要があります。

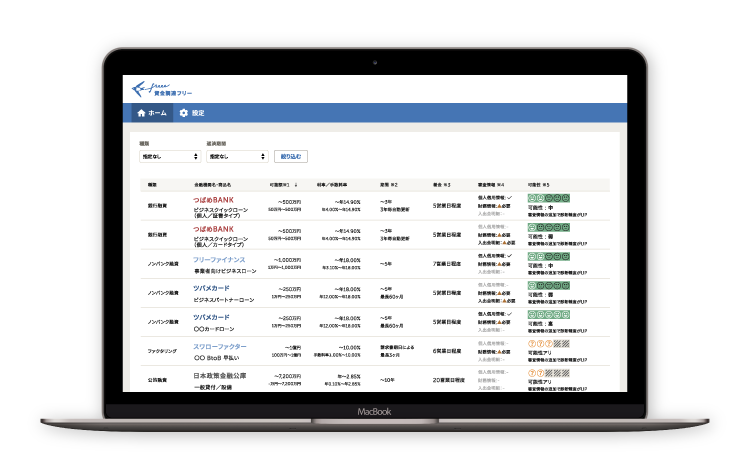

資金繰り・資金調達をサポートする「freee資金調達」

この記事をご覧になっている方は、普段から資金繰りの状況についてチェックなさっているでしょうか。freee会計のユーザーアンケートによると、定期的に資金状況についてチェックしている方は約50%、確認の方法は預金残高通帳です。

キャッシュは企業存続の命綱です。キャッシュフローや今後の資金繰り予測などは会社経営の重要な要素の一つであり、資金調達は企業継続・繁栄の重要な手段です。

ただし、資金繰りや資金調達は難しい、よくわからない。そう思っている方も多いのではないでしょうか。

そこで、freee資金調達では資金繰り・資金調達をスムーズにおこなうためのサービスを提供しています。

freee資金調達:複数の金融商品を簡単に比較・申込ができる

資金を調達したいが、なにが自社に適した調達手段なのか、借入できる商品なのかがわからないという経営者の大きな悩み。最終的には税理士の言う通りにするがこれで良かったのか?と不安がつきまといます。

freee資金調達では、いくつかの質問に答えれば複数の資金調達手段から、自社に最適な商品を比較できる形で紹介。サービスは即日利用が可能で、そのままオンラインで申し込みまでが可能になります。

まとめ

事業を運営・拡大していく上で資金繰りに関する問題は避けて通れない道です。また、なかなか相談相手がいない話題でもあります。

資金調達freeeやfreee会計のデータを活用して、事業を効率的に運営していきましょう。