監修 鶏冠井 悠二

個人事業主の「年収」とは、一般的に所得金額(収入から必要経費を差し引いた金額)を指します。ただし、法律で明確に定義されているわけではないため、使う場面によって意味が異なる場合があります。

年収の申告や書類の提出は、ローン・クレジットカードの審査や公的制度の申請など多くの場面で必要です。そのため、正確な金額を把握しておきましょう。

本記事では、個人事業主の「年収」の定義や税込年収・手取り年収の計算方法、個人事業主の平均年収、手取りを増やすための節税方法を解説します。

目次

- 個人事業主は年収を聞かれたらどう答える?

- 個人事業主と給与所得者の「年収」の違い

- 個人事業主の年収は確定申告書のどこを見るとわかる?

- 青色申告者は「青色申告特別控除額」を加算する

- 個人事業主の年収を計算する方法

- 税込年収の計算方法

- 手取り年収の計算方法

- 個人事業主が年収を聞かれる場面

- ローンの審査を受けるとき

- クレジットカードを申し込むとき

- 賃貸物件を契約するとき

- 公的制度を利用するとき

- 個人事業主の平均年収

- 個人事業主が手取りを増やすための節税方法

- 必要経費を漏れなく計上する

- 青色申告を行う

- 所得控除・税額控除を活用する

- まとめ

- freee開業なら、税務署に行かずに開業届をかんたんに作成

- よくある質問

個人事業主の開業手続きに必要な書類を無料作成

freee開業は開業届を最短5分で作成ができるため、作成の手間を大幅削減できます。

・開業届や青色申告書類は無料作成!

・書類提出はオンラインで完結!

・最大65万円控除の準備も完全無料

個人事業主は年収を聞かれたらどう答える?

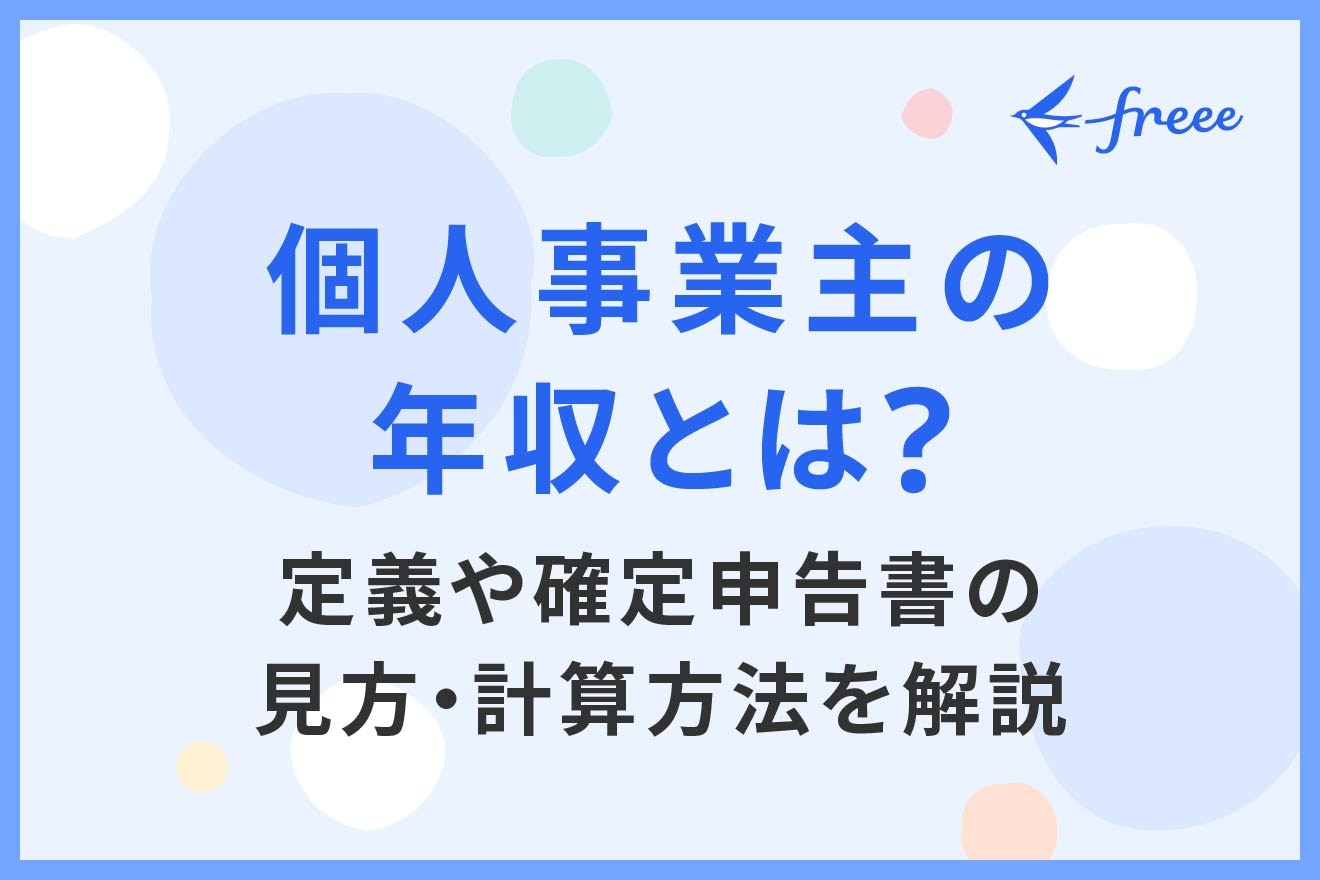

一般的に、個人事業主の「年収」とは、売上や手取りではなく所得金額を指します。

所得金額とは、収入(売上)から必要経費(売上を得るために直接要した費用)を差し引いた金額のことです。

ただし、「年収」には法律上の明確な定義がないため、使われる場面によって意味が異なる場合があります。

たとえば、個人事業主が会社員の扶養に入れるかどうかを判定する際の「年収」は、収入から「直接的必要経費」を差し引いた金額です。直接的必要経費とは、その費用なしには事業が成り立たない経費のことで、所得税法上の必要経費とは異なります。

健康保険組合によって扶養に入れるかどうかの収入基準は異なるため、扶養者が加入する健康保険組合に問い合わせましょう。

【関連記事】

所得とは?収入・手取りとの違いや所得税額の計算方法を簡単に解説

出典:国税庁「No.1350 事業所得の課税のしくみ(事業所得)」

出典:電通健康保険組合「家族の加入について」

個人事業主と給与所得者の「年収」の違い

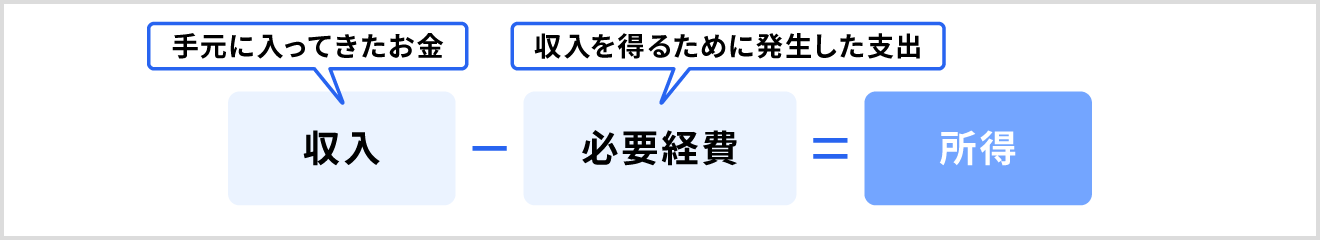

個人事業主と給与所得者では、「年収」の考え方が異なります。

給与所得者(会社員やパート・アルバイトなど)の年収とは、勤務先から支払われた給与・賞与の合計金額で、社会保険料や税金が控除される前の金額を指します。

給与所得者は、必要経費の代わりに収入から「給与所得控除額」を差し引いて所得金額を求めますが、年収はこれを控除する前の総支給額です。

出典:国税庁「No.1400 給与所得」

個人事業主の年収は確定申告書のどこを見るとわかる?

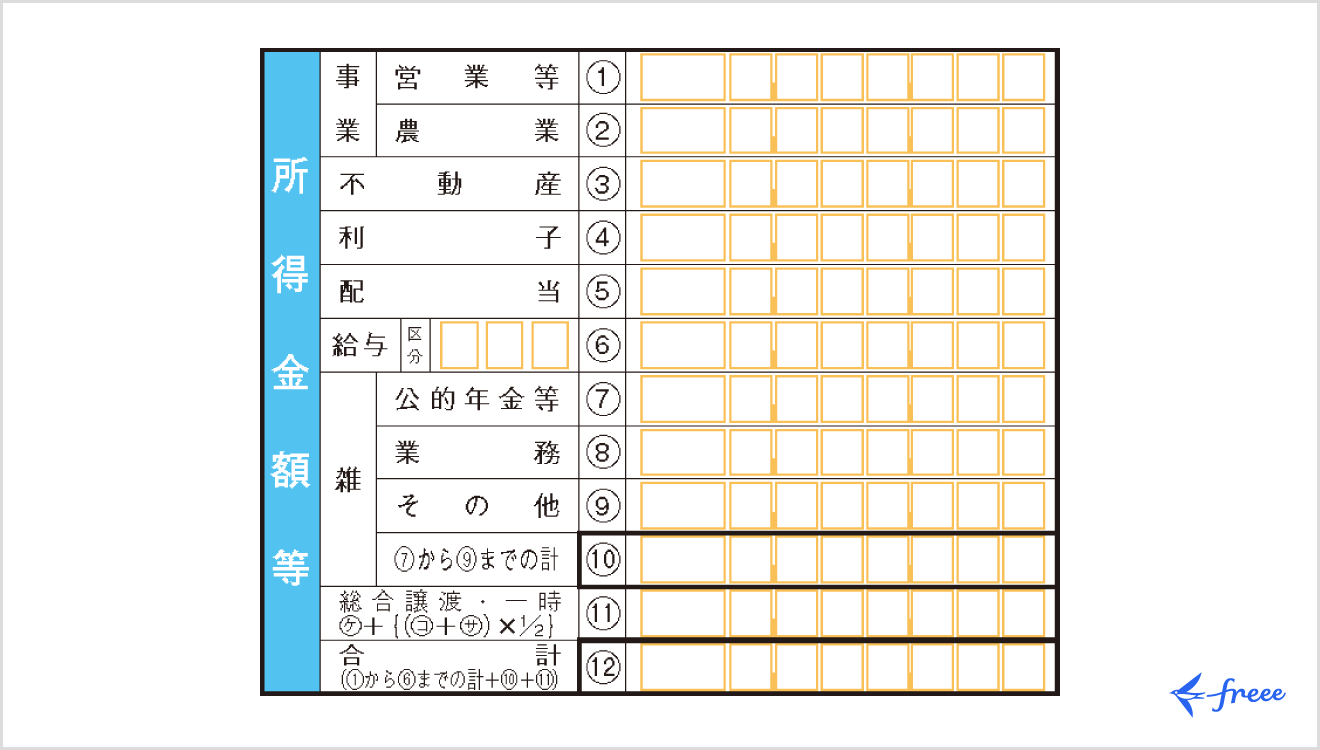

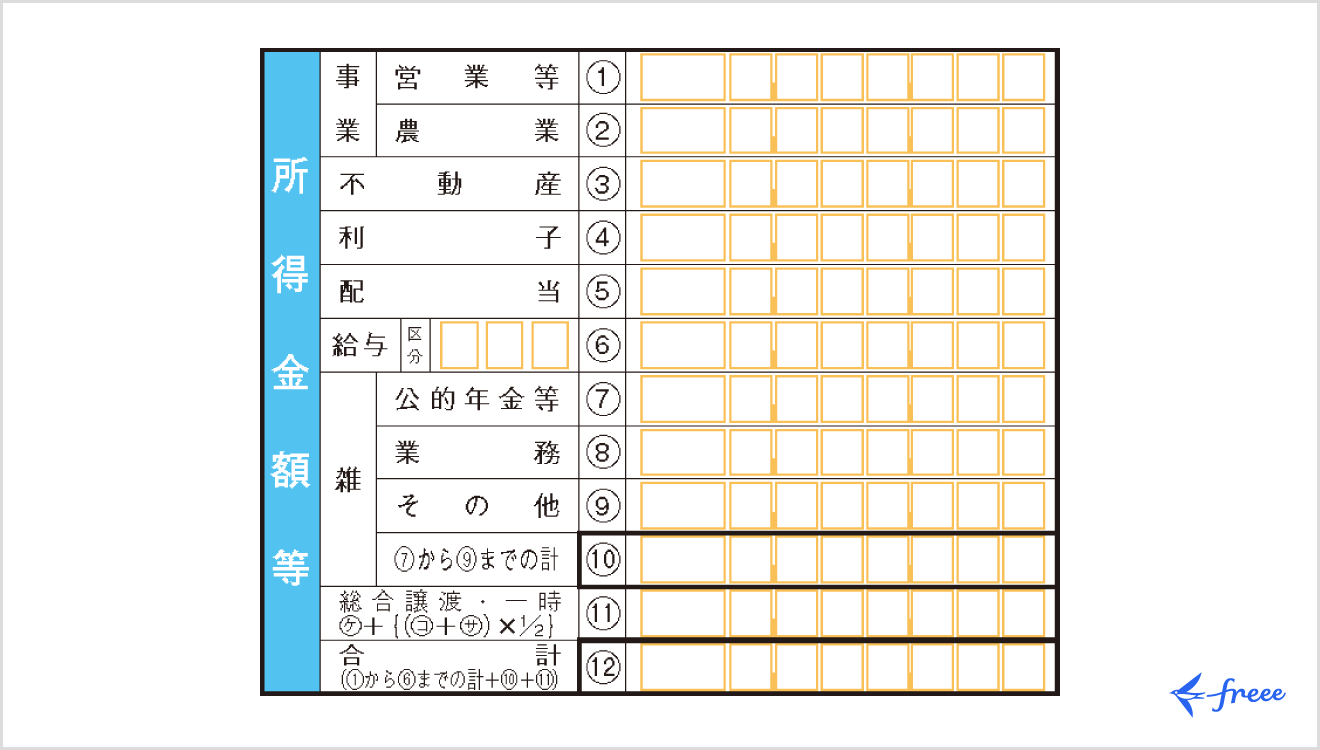

個人事業主の年収(所得金額)は、確定申告書第一表の「所得金額等」の合計欄(⑫)に記載された金額を見れば把握できます。

⑫欄は、各種所得金額(事業所得・不動産所得・雑所得など)の合計額を示した金額です。個人事業主で事業所得のみの場合、⑫欄の金額は「売上から必要経費を差し引いた金額」と基本的に一致します。

ただし、青色申告者は、以下で解説する「青色申告特別控除額」を考慮する必要があります。

出典:国税庁「令和7年分の所得税及び復興特別所得税の申告書」

青色申告者は「青色申告特別控除額」を加算する

青色申告特別控除とは、青色申告を行っている人だけが受けられる控除で、所得から一定額(10万円・55万円・65万円)を差し引ける制度です。

青色申告者が年収を知りたい場合は、確定申告書第一表の⑫欄の金額に、青色申告特別控除額を加算する必要があります。青色申告を行っている場合、所得金額等欄の⑫には、青色申告特別控除後の金額が記載されるためです。

青色申告特別控除の金額は、確定申告書第一表の「その他」欄の「青色申告特別控除額」に記載されています。たとえば、所得金額等が500万円で青色申告特別控除額が65万円の場合、年収は565万円(5,000,000円 + 650,000円)と求められます。

【関連記事】

青色申告とは?個人事業主で向いている人や確定申告のやり方をわかりやすく解説

出典:国税庁「No.2072 青色申告特別控除」

出典:国税庁「令和7年分の所得税及び復興特別所得税の申告書」

個人事業主の年収を計算する方法

個人事業主の年収は、一般的に税金・社会保険料控除前の所得金額(税込年収)を指しますが、控除後の年収を「手取り年収」と区別する場合もあります。

税込年収は、ローンやクレジットカードの審査など、さまざまな場面で申告を求められます。一方、手取り年収は、実際に使えるお金の目安であり、個人事業主が生活費のやりくりや資金計画を立てるうえで重要な指標です。

以下では、それぞれの計算方法を解説します。

税込年収の計算方法

個人事業主の税込年収は、収入(売上)から必要経費を差し引いて計算します。

税込年収 = 収入 - 必要経費

たとえば、1年間(1月1日~12月31日)の売上が1,000万円で経費が500万円の場合、年収は500万円と求められます。

10,000,000円(売上)- 5,000,000円(必要経費)= 5,000,000円

必要経費は売上を得るために直接要した費用で、その年に債務が確定したものを含めることが可能です。取引先から源泉徴収されている場合は、源泉徴収額も売上に含めて計算します。

出典:国税庁「No.2210 必要経費の知識」

出典:国税庁「No.2792 源泉徴収が必要な報酬・料金等とは」

手取り年収の計算方法

手取り年収は、売上から必要経費や税金・社会保険料を差し引いた、自身の手元に残る年収のことです。

手取り年収 = 税込年収 - 税金 - 社会保険料

個人事業主の税込年収から差し引かれる税金と社会保険料は、主に以下のものがあります。

| 税金 | ・所得税(予定納税・復興特別所得税を含む) ・・住民税 個人事業税 |

|---|---|

| 社会保険料 | ・国民健康保険料 ・国民年金保険料 ・介護保険料(40歳以上の人のみ) |

出典:東京都主税局「個人住民税と特別徴収について」

出典:J-Net21「個人事業と法人のどちらがよいか」

出典:東京都主税局「保険料(税)額について」

個人事業主が年収を聞かれる場面

個人事業主が年収を聞かれるのは、主に信用力を問われる場面です。支払能力や生活の安定性を示す材料として、以下のような場面で聞かれます。

個人事業主が年収を聞かれる場面

- ローンの審査を受けるとき

- クレジットカードを申し込むとき

- 賃貸物件を契約するとき

- 公的制度を利用するとき

ローンの審査を受けるとき

住宅ローン・自動車ローン・カードローンなど、金融機関の各種ローンを申し込む際は、一般的に年収の申告を求められます。返済能力の有無を判断するうえで重要な項目のひとつであるためです。

また、ローンの種類や借入額などによっては、収入証明書類の提出を求められる場合があります。金融機関によって異なりますが、個人事業主は確定申告書の控えなどを提出するのが一般的です。

出典:日本貸金業協会「3「収入を証明する書類」の提出が必要な場合があります」

クレジットカードを申し込むとき

クレジットカードを申し込む際は、一般的に年収の申告が必要です。審査では、年収などの情報をもとに支払能力の有無が判断され、発行の可否や利用限度額が決まるためです。

また、キャッシング機能(クレジットカードで借り入れる機能)の利用を希望する場合は、収入証明書類の提出を求められる場合があります。

出典:一般社団法人日本クレジット協会「クレジット会社の審査」

出典:日本貸金業協会「3「収入を証明する書類」の提出が必要な場合があります」

賃貸物件を契約するとき

賃貸物件を契約する際の入居審査では、家賃を継続的に支払えるかどうかを判断するために、収入証明書類の提出を求められる場合があります。個人事業主が提出するのは、一般的に確定申告書・納税証明書・課税証明書などの書類です。

また、入居者に加えて、保証人の収入証明書類が必要となる場合もあります。

公的制度を利用するとき

各種公的制度を利用する際も、利用要件を満たしているかどうかなどを判断する材料として、年収に関する書類が必要な場合があります。具体的には次のような場面です。

年収に関する書類が必要となる公的制度の例

- 保育所の入所申し込み

- 奨学金申請

- 補助金申請

- 住居確保給付金の申請

たとえば、保育所の入所申し込みでは、保育が必要な理由の証明として「確定申告書の控え」の提出を求められる場合があります。

また、個人事業主が「IT導入補助金」を申請する際は、「所得税の納税証明書(その1またはその2)」や「確定申告書」などの提出が必要です。

詳しくは、運営主体のホームページや各制度の募集要項などを確認しましょう。

【関連記事】

【2025年最新】個人事業主が開業する際に活用できる助成金・補助金・支援金を解説

出典:大阪市「令和7年度 保育施設・保育事業利用の案内について」

出典:IT導入補助金2025「交付申請の手引き」

出典:独立行政法人日本学生支援機構「申込みのてびき」

出典:厚生労働省「住居確保給付金申請時 提出書類チェックリスト」

個人事業主の平均年収

国税庁の調査によると、事業所得者の所得金額(2023年分)は平均483万円でした。

ただし、所得階級別の構成割合を見ると、年収300万円以下の人が5割を超えている一方、年収1,000万円を超えている人もおり、大きな差があることがわかります。

| 所得階級 | 構成割合 |

|---|---|

| 100万円以下 | 7.9% |

| 100万円超200万円以下 | 23.3% |

| 200万円超300万円以下 | 20.8% |

| 300万円超500万円以下 | 23.9% |

| 500万円超1,000万円以下 | 16.3% |

| 1,000万円超2,000万円以下 | 4.9% |

| 2,000万円超5,000万円以下 | 2.2% |

| 5,000万円超1億円以下 | 0.4% |

| 1億円超 | 0.1% |

また、上記はあくまで事業所得の申告を行った納税者を対象とした調査結果です。申告義務がない個人事業主は含まれておらず、必ずしも実態を示しているとは限りません。

個人事業主が手取りを増やすための節税方法

個人事業主が売上を伸ばすには、一定の時間や継続的な取り組みが必要です。経費を減らせば手取りが増える可能性がありますが、支出を削りすぎると事業の成長を妨げる場合もあります。

手取りを増やすには、節税も効果的です。以下で個人事業主の主な節税方法を紹介します。

手取り年収を増やすための節税方法

- 必要経費を漏れなく計上する

- 青色申告を行う

- 所得控除や税額控除を活用する

必要経費を漏れなく計上する

必要経費を漏れなく計上することで、課税所得金額が減少し、所得税や住民税の負担額を軽減できます。経費に該当する領収書・レシートはしっかり保管しておきましょう。

必要経費に計上できるのは、売上を得るために直接要した以下のような支出です。

必要書類の例

- 家賃

- 光熱費

- 通信費

- 広告費

- 従業員の給与(家族への給与は「青色申告専従者給与」として認められる範囲に限る)

- 接待費

- 損害保険料

- 消耗品費

- 外注費

- 税金(事業税・事業用車両の自動車税・事業利用資産の固定資産税など)

出典:国税庁「必要経費」

なお、事業とプライベートの両方に関わりがある支出は、家事按分を行ったうえで、事業使用分を経費に計上できます。

たとえば、自宅兼事務所で仕事をしており、事業使用割合が30%の場合、家賃の30%が経費として認められます。光熱費・通信費・所得税や住民税を除く一部税金なども同様に、事業で直接必要であると明らかに区分できる金額は、経費計上が可能です。

【関連記事】

個人事業主は経費でどこまで落とせる?できるものとできないものを詳しく解説

出典:国税庁「No.1350 事業所得の課税のしくみ(事業所得)」

出典:国税庁「No.2210 必要経費の知識」

青色申告を行う

青色申告を行えば、青色申告特別控除が受けられるため、所得税・住民税の負担軽減につながります。

青色申告を行えるのは、不動産所得・事業所得・山林所得のある人です。以下の要件を満たすと、最大65万円の青色申告特別控除額を所得から差し引けます。

| 青色申告特別控除 | 要件 |

|---|---|

| 65万円控除 | ・55万円控除の要件を満たしている ・e-Taxを利用した電子申告または優良な電子帳簿保存を行っている |

| 55万円控除 | ・不動産所得または事業所得を得ている

複式簿記で記帳している ・貸借対照表および損益計算書を確定申告書に添付し、期限内に提出している |

| 10万円控除 | ・65万円控除・55万円控除の要件に該当しない |

なお、青色申告を行う場合は、その年の3月15日まで(1月16日以後に業務を開始した場合は開始日から2ヶ月以内)に「青色申告承認申請書」の提出が必要です。

【関連記事】

青色申告特別控除とは?控除を受ける条件と節税効果について解説

出典:国税庁「No.2070 青色申告制度」

所得控除・税額控除を活用する

税金を計算する際に所得額から一定額を差し引ける制度を「所得控除」、税額から一定額を差し引ける制度を「税額控除」といいます。

所得控除は以下の16種類です。

所得控除の種類

- 基礎控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 障害者控除

- ひとり親控除

- 寡婦控除

- 勤労学生控除

- 社会保険料控除

- 生命保険料控除

- 地震保険料控除

- 小規模企業共済等掛金控除

- 医療費控除

- 雑損控除

- 寄附金控除

- 特定親族特別控除(2025年12月から適用開始)

出典:国税庁「No.1100 所得控除のあらまし」

たとえば、個人事業主の場合、小規模企業共済に加入すれば、掛金の全額が「小規模企業共済等掛金控除」の対象となります。小規模企業共済とは、廃業や退職に備えて積み立てられる制度です。

所得控除を受けると、課税所得金額が減るため、所得税・住民税の負担額が軽減されます。

税額控除とは、課税所得金額をもとに算出した税額から一定額を直接差し引ける制度です。例として、配当控除や住宅ローン控除(住宅借入金等特別控除)などがあります。

出典:国税庁「No.1200 税額控除」

出典:独立行政法人中小企業基盤整備機構「小規模企業共済の魅力について」

まとめ

個人事業主の年収は、売上から必要経費を差し引いた所得金額を指すのが一般的です。/ローンやクレジットカードを申し込むときや賃貸物件を契約するとき、公的制度の申請時などに申告を求められます。

年収を聞かれた際は、確定申告書の「所得金額等」に記載された合計額を申告しましょう。ただし、年収の定義は使われる場面によって異なるため、相手先や状況に応じて正確な金額を把握することが重要です。

また、税金・社会保険料控除後の手取り年収を増やすために、必要経費を漏れなく計上し、青色申告や各種控除を活用しましょう。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

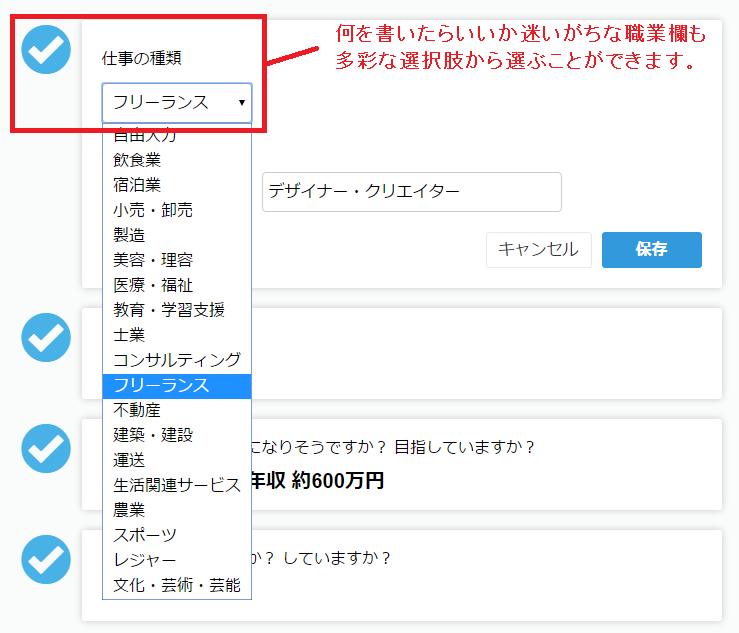

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

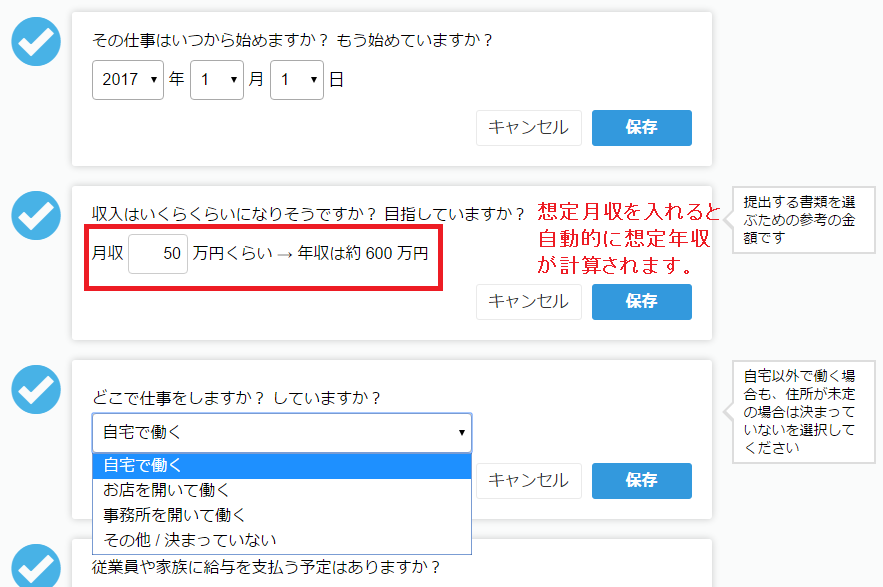

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

事業の開始年月日、想定月収、仕事をする場所を記入します。

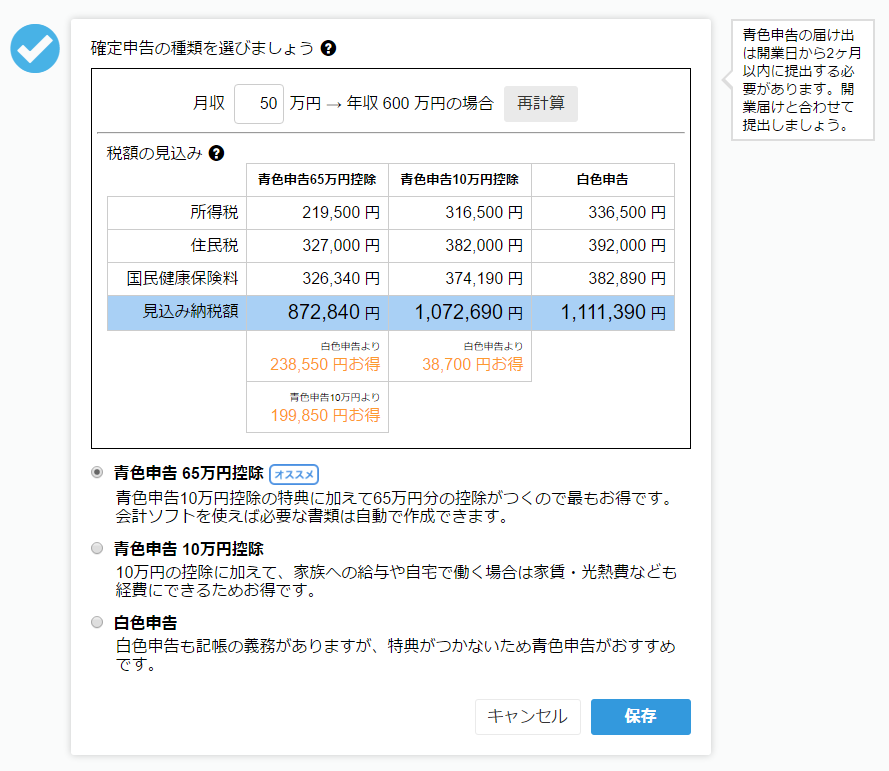

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

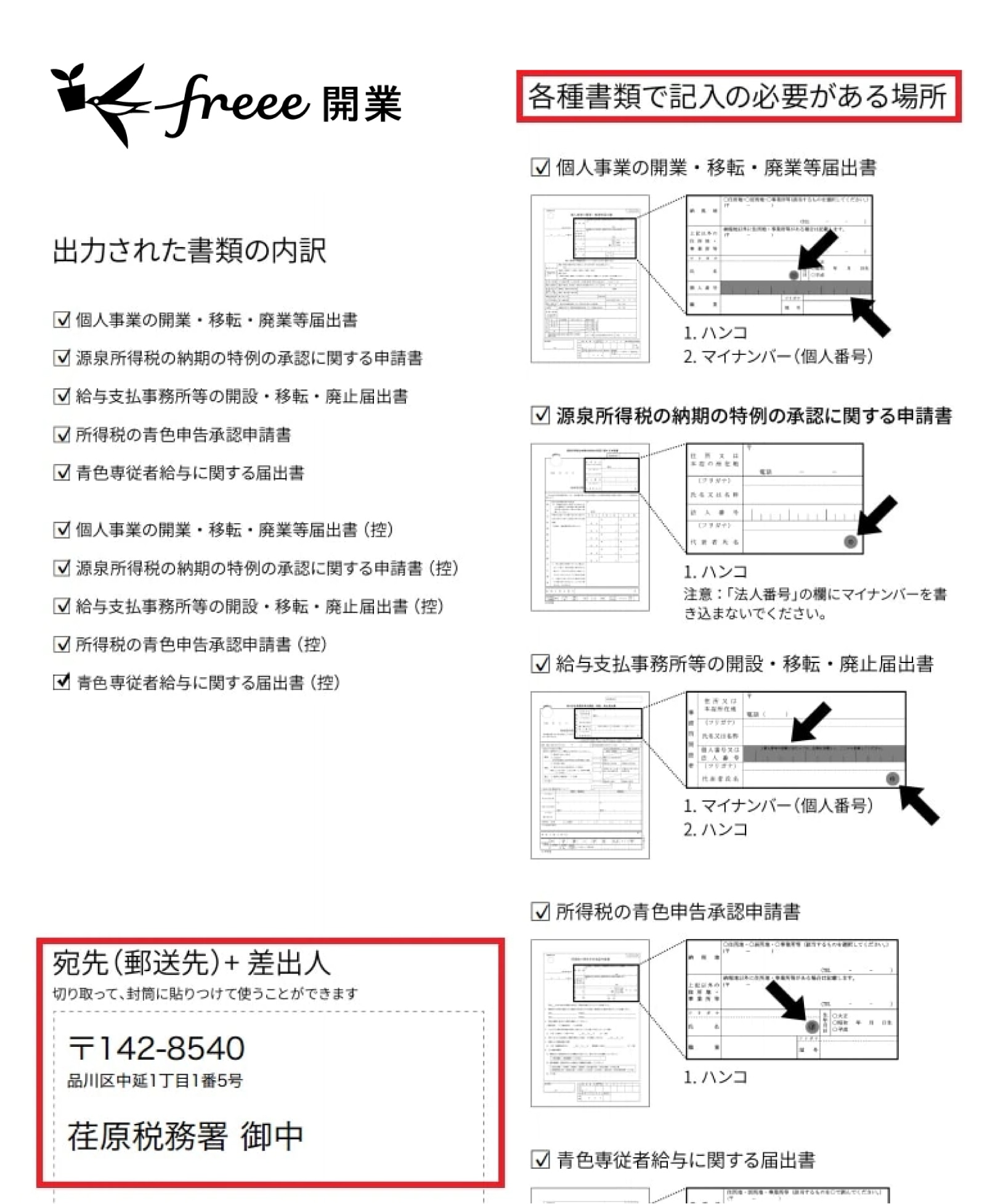

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

よくある質問

個人事業主の年収とは?

個人事業主の年収は、一般的に売上から必要経費を差し引いた所得金額を指します。

詳しくは「個人事業主は年収を聞かれたらどう答える?」をご覧ください。

個人事業主が年収を聞かれる場面は?

年収の申告や確定申告書などの提出が必要となる主な場面は、以下のとおりです。

個人事業主が年収を聞かれる場面

- ローンの審査を受けるとき

- クレジットカードを申し込むとき

- 賃貸物件を契約するとき

- 公的制度を利用するとき

詳しくは「個人事業主が年収を聞かれる場面」をご覧ください。

監修 鶏冠井 悠二(かいで ゆうじ)

コンサルタント会社、生命保険会社を経験した後、ファイナンシャルプランナーとして独立。「資産形成を通じて便利で豊かな人生を送って頂く」ことを目指して相談・記事監修・執筆業務を手掛ける。担当分野は資産運用、保険、投資、NISAやiDeCo、仮想通貨、相続、クレジットカードやポイ活など幅広く対応。現在、WEB専門のファイナンシャルプランナーとして活動中。

HP:かいでFP事務所