監修 安田亮 安田亮公認会計士・税理士事務所

フリーランスは、社会保険の加入や保険料の納付の手続きを自分で行います。会社員のように勤務先が手続きをしてくれるわけではありません。

社会保険は、怪我や病気など万が一への備えや老後の生活保障として加入する大切なものです。加入が必須の社会保険制度ではどのような保障を受けられるのか、任意加入の制度に入ると保障がどのくらい手厚くなるのか、制度の内容を理解しておきましょう。

本記事では、健康保険や年金保険など、フリーランスが加入する社会保険の種類や保険料の計算方法、フリーランスが家族の扶養に入る条件を解説します。

目次

社会保険は全部で5種類

日本の社会保険制度には以下の5種類があり、フリーランスが加入するものと加入対象外のものがあります。

社会保険の種類

- 健康保険

- 介護保険

- 年金保険

- 雇用保険

- 労災保険

以下で詳しく見ていきましょう。

健康保険

健康保険は、病気や怪我、出産などに備えるための保険です。健康保険に加入して普段から保険料を負担しておくと、医療費がかかった際に給付を受けることができ、自己負担が原則3割で済みます。

日本の医療保険制度は、国民全員が何らかの公的医療保険に加入する国民皆保険制度です。そのため、フリーランスも健康保険に加入しなくてはいけません。健康保険には主に以下の6種類があり、フリーランスが加入するのは一般的に国民健康保険です。

健康保険制度の種類

- 健康保険組合(組合健保)

- 全国健康保険協会(協会けんぽ)

- 共済組合

- 国民健康保険制度

- 後期高齢者医療制度

健康保険組合は従業員数700名以上の大企業などが設立できるもので、協会けんぽは中小企業などの従業員を対象としています。共済組合は公務員・教職員が対象です。フリーランスを含め、75歳以上の人は後期高齢者医療制度に加入してください。

国民健康保険は、上記の制度の加入対象にならない人が加入する健康保険制度です。フリーランスの人も一般的に、自治体が運営する国民健康保険に加入します。

フリーランスは一般的に自治体が運営する国民健康保険に加入しますが、業種によっては国民健康保険組合に加入できる場合や、会社員からフリーランスになる人が任意継続制度によって健康保険組合に加入し続けることもあります。

出典:厚生労働省「我が国の医療保険について」

出典:全国健康保険協会「医療保険制度の体系」

出典:厚生労働省「国民健康保険制度」

介護保険

介護保険は、介護が必要な人やその家族の負担を軽減し、介護を社会全体で支えるための制度です。

介護保険の加入対象は40歳以上の人なので、フリーランスも40歳になれば介護保険に加入します。40歳になると自動的に加入対象になるため、介護保険の加入手続きを自分でする必要はありません。

介護保険は40歳以上の人が加入して介護保険料を支払い、その保険料を財源として介護が必要な人に給付が行われる仕組みです。介護保険の加入者(被保険者)は年齢によって2つに区分され、65歳以上の人が第1号被保険者、40歳以上64歳以下の人が第2号被保険者になります。

65歳以上の人は要支援・要介護状態になったときに、40~64歳の人は末期がんや関節リウマチなど老化による病気が原因で要支援・要介護状態になったときに、給付を受けられます。

出典:厚生労働省「介護保険制度の概要」

年金保険

年金保険は、老後の生活や障害状態になったときに備えるためや、亡くなって家族が残された場合に備えるための保険です。年金保険に加入して普段から保険料を負担すると、老齢年金や障害年金、遺族年金を受け取れます。

日本の公的年金制度は、20歳以上のすべての人が加入する国民皆年金制度です。20歳以上60歳未満のすべての人が加入する「国民年金」と、会社員・公務員が加入する「厚生年金保険」、2つの年金制度があり、フリーランスが加入する年金制度は国民年金です。

フリーランスは原則として60歳になるまで国民年金の保険料を支払い、65歳から老齢基礎年金を受け取れます。

また、フリーランスが障害状態になったときや亡くなって家族が残されたときには、一定の要件に該当すると障害基礎年金や遺族基礎年金が支給されます。

出典:厚生労働省「教えて!公的年金制度 公的年金制度はどのような仕組みなの?」

雇用保険

雇用保険は、労働者が失業した場合に失業手当など必要な給付を行い、労働者の生活や雇用の安定を図るとともに、再就職の援助を行うことなどを目的とした制度です。従業員として雇用されている人を対象とした制度なので、フリーランスは加入対象外となります。

ただし、兼業や副業をしていて、フリーランスとして事業をしながら会社員として働いている人は、会社員の立場として雇用保険の加入対象になる場合があるため確認が必要です。雇用保険の加入要件は以下の通りで、該当する場合は雇用保険に加入しなければなりません。

雇用保険の加入要件

- 31日以上引き続き雇用されることが見込まれる

- 1週間の所定労働時間が20時間以上である

雇用保険の加入対象となる場合、従業員自身が加入や保険料納付の手続きをする必要はなく、勤務先が加入の手続きを行い、毎月の給与から雇用保険料が天引きされます。

出典:厚生労働省「雇用保険の加入手続はきちんとなされていますか!」

労災保険

労災保険は、労働者が業務中や通勤中に怪我をした場合などに必要な給付を行うとともに、被災労働者の社会復帰を支援するための制度になります。従業員として雇用されている人を対象とした制度なので、フリーランスは加入対象外です。

ただし、雇用される労働者以外でも、一定の要件を満たす人は任意で労災保険に加入できる「特別加入制度」が用意されています。法改正により、特別加入できる対象者の範囲が2024年11月から拡大され、フリーランスも特別加入できるようになりました。

フリーランスが労災保険に特別加入できるのは、以下の事業を行っている場合です。

労災保険の特別加入の要件

- フリーランスが企業などから業務委託を受けて事業を行う場合

- 企業等からの業務委託を受け、かつ当該業務と同種の事業について消費者から委託を受ける場合

労災保険に特別加入して保険料を支払えば、仕事中や通勤中の怪我・病気・障害・死亡等に対して補償を受けられます。

出典:厚生労働省「労災補償」

出典:厚生労働省「特別加入制度とは何ですか。」

出典:厚生労働省「令和6年11月から「フリーランス」が労災保険の「特別加入」の対象となります」

フリーランスが加入できる健康保険の種類と手続き

一般的にフリーランスが加入する健康保険制度は、自治体が運営する国民健康保険です。しかし、業種によっては国民健康保険組合に加入できたり、会社員をやめてフリーランスになる場合は、任意継続制度により元勤務先の健康保険に加入し続けたりできるケースもあります。

フリーランスの健康保険の種類

- 国民健康保険

- 国民健康保険組合

- 任意継続

以下で、それぞれの制度の加入対象者や手続きの方法・期限を確認してください。

国民健康保険

国民健康保険は自治体が運営する健康保険制度で、ほかの健康保険制度に加入していない人が加入するものです。

フリーランスや個人事業主・無職の人で、会社の健康保険や後期高齢者医療制度などほかの健康保険制度の加入対象にならない人は、一般的に国民健康保険に加入します。

普段から健康保険料を納めることで、医療費がかかったときの自己負担が原則3割で済むなどの給付を受けられる点は、ほかの健康保険制度と同じです。

ただし、保険料を計算する際の料率は自治体によって異なることがあるので、保険料は住む地域によって違う場合があります。

出典:厚生労働省「国民健康保険制度」

国民健康保険組合

国民健康保険組合は、同種の事業または業務に従事する者で組織された法人です。その業種に従事する人でその組合の地区内に住んでいる人が加入できます。

2024年4月現在、全国に158の国民健康保険組合があり、フリーランスとして働いている人は、業種によっては国民健康保険組合に加入できる場合があります。そのため、どの地域にどのような業種の国民健康保険組合があるのか、全国国民健康保険組合協会のサイトで確認してみましょう。

また、国民健康保険組合によっては、個別にホームページが開設されていて加入対象者の条件や加入手続きの方法などが掲載されていることがあるので、あわせて確認してください。

たとえば、東京技芸国民健康保険組合の場合、洋裁や造花・服飾・手工芸などの事業を行っていて東京都内に事業所があるなど、組合が定める加入条件に該当すれば加入できます。

ただし加入条件を満たしているからといって、誰でも入れるわけではありません。国民健康保険組合に加入するには、各組合の審査があるため注意しましょう。

出典:e-Gov法令検索「国民健康保険法|第十三条」

任意継続

健康保険の任意継続とは、退職した後も会社の健康保険に入り続ける制度です。以下の要件を満たすと、退職後2年間、元勤務先の健康保険に加入し続けることができます。

任意継続の要件

- 資格喪失日(退職日の翌日等)の前日までに健康保険の被保険者期間が継続して2ヶ月以上あること

- 資格喪失日から20日以内に「任意継続被保険者資格取得申出書」を提出すること

会社員をやめてフリーランスになる場合、自治体が運営する国民健康保険に加入すると、家族は扶養に入れないため家族分の保険料もかかります。しかし、任意継続によって会社の健康保険に入り続ければ、家族は扶養に入れるため家族分の保険料はかかりません。

ただし、加入者自身の保険料に関しては、退職前に会社が半額を負担してくれていたときとは違い、退職後に任意継続で加入し続けた際は全額自己負担です。任意継続と国民健康保険、どちらが健康保険料負担を抑えられるかは、退職時や退職後の所得額などで異なります。

出典:全国健康保険協会「健康保険任意継続制度(退職後の健康保険)について」

健康保険の加入手続き

会社をやめてフリーランスになり国民健康保険に加入する場合、退職後14日以内に加入の手続きが必要です。自治体のホームページなどで手続きのやり方や必要書類を確認して、退職後すぐに加入手続きをするようにしてください。

加入手続きでは一般的に、職場の健康保険の加入者ではなくなったことを証明する「健康保険資格喪失証明書」の提出が必要になります。健康保険資格喪失証明書は会社から発行される証明書です。

また、任意継続によって退職後も会社の健康保険に入り続ける場合は、退職日の翌日から20日以内に手続きをしなければなりません。任意継続被保険者資格取得申出書に記入して提出しますが、添付書類については継続加入する会社の健康保険組合などに確認してください。

出典:全国健康保険協会「任意継続被保険者資格取得申出書」

freee開業で税務署に行かずに開業届をカンタン作成!

freee開業は開業に必要な書類を無料でかんたんに作れるサービスです。必要な項目を埋めるだけなので最短5分で正確な書類が完成します。マイナンバーカードがあればスマホからでも提出が可能!作成から提出までの工数を大幅に削減できます。

フリーランスが加入できる年金保険の種類と手続き

フリーランスが加入する公的年金制度は国民年金です。さらに任意に加入できる制度として国民年金基金・付加年金・iDeCo(個人型確定拠出年金)の3種類の年金制度があります。

フリーランスの年金保険の種類

- 国民年金

- 国民年金基金

- 付加年金

- iDeCo(個人型確定拠出年金)

以下にて、それぞれの制度の加入対象者や手続きの方法、期限を紹介します。

国民年金

日本の公的年金制度のうち、国民年金は20歳以上60歳未満のすべての人が加入する年金制度です。加入者は職業などによって3つの被保険者に区分され、区分によって加入手続きや保険料の納付方法が異なります。

国民年金の加入者

- 第1号被保険者:フリーランス・個人事業主・学生など

- 第2号被保険者:会社員・公務員

- 第3号被保険者:第2号被保険者に扶養されている配偶者

国民年金の加入者のうち、第2号被保険者・第3号被保険者に該当しない人は第1号被保険者に区分されます。フリーランスとして働く人も第1号被保険者です。第1号被保険者は60歳になるまで保険料を支払い、65歳から年金(老齢基礎年金)を受け取れます。

会社員などの第2号被保険者の場合は、給与額に応じて月々の保険料額が変わって老後の年金額も変わりますが、フリーランスなどの第1号被保険者は保険料も老後の年金額も定額です。

2024年度の保険料は月額16,980円、老齢基礎年金は月額68,000円で、保険料や年金の額は物価の状況などを踏まえて毎年度見直しが行われます。

出典:日本年金機構「公的年金制度の種類と加入する制度」

出典:日本年金機構「第1号被保険者」

出典:日本年金機構「国民年金の保険料はいくらですか。」

出典:日本年金機構「令和6年4月分からの年金額等について」

国民年金基金

国民年金基金は、フリーランスや個人事業主など国民年金の第1号被保険者が任意で加入できる制度です。国民年金基金に加入して保険料を納めると、将来の年金額を増やすことができます。

フリーランスは、会社員のように厚生年金に加入することはできません。国民年金から支給される老齢基礎年金だけでは、老後の生活資金が不足する場合があるので、任意に加入できる制度として国民年金基金が用意されています。

月々の掛金額は、選択した給付の型や加入時の年齢・性別などによって決まり、掛金の上限は月額68,000円です。加入は口数制で、年金額や給付の型を自分で選択でき、何口加入するかによって受け取る年金額が変わります。

1口目は、終身年金A型・B型のいずれかを選択する必要があり、保証期間のあるタイプがA型、ないタイプがB型です。2口目以降は、終身年金のA型、B型のほか、受給期間が定まっている確定年金のⅠ型・Ⅱ型・Ⅲ型・Ⅳ型・Ⅴ型から選択できます。

出典:国民年金基金「国民年金基金とは」

出典:国民年金基金「給付の種類」

出典:国民年金基金「掛金について」

付加年金

付加年金は、国民年金の保険料に付加保険料(月額400円)をプラスして納めることで、老後に受け取る老齢基礎年金に付加年金が上乗せできる制度です。付加保険料を納めると、老後に受け取る年金額が「200円×付加保険料納付月数」で計算した額だけ増額されます。

国民年金基金と同様、フリーランスや個人事業主が任意で加入できる制度であり、国民年金の第1号被保険者が老後の年金額を増やしたいときに活用できる制度です。

ただし、国民年金基金に加入中の人は付加保険料を納付することはできません。国民年金基金と付加年金はいずれか一方のみ加入できます。

出典:日本年金機構「付加年金」

iDeCo(個人型確定拠出年金)

iDeCoは、掛金を拠出して自分で運用し、老後に年金を受け取る制度です。掛金は月々5,000円以上1,000円単位で拠出でき、運用商品の中から自由に組み合わせて運用します。

フリーランスや個人事業主など、20歳以上60歳未満の国民年金第1号被保険者もiDeCoに加入できますが、掛金には上限があり、第1号被保険者の上限額は月額68,000円です。

掛金を拠出・運用して積み上げた年金資産は、原則として60歳から老齢給付金として受け取れます。受給を開始する時期は75歳までの間で選ぶことができ、年金形式ではなく一時金として一括で受け取ることも可能です。

なお、運用の成果に左右されるため、60歳以降に受け取る老齢給付金の額が増える可能性もあれば、逆に減る可能性もあります。運用商品ごとに仕組みやリスク・リターンの関係などが異なるので、運用商品の特徴をよく理解したうえで商品を選んでください。

出典:iDeCo公式サイト「iDeCo(イデコ)の特徴」

出典:iDeCo公式サイト「iDeCo(イデコ)の加入資格・掛金・受取方法等」

年金保険の加入手続き

会社をやめてフリーランスになり国民年金に加入する場合、退職後14日以内に加入の手続きが必要です。年金手帳など基礎年金番号がわかる書類を準備して、住所地の市区町村役場で加入の手続きを行います。

国民年金基金の加入手続きではサイトからフォームに入力する必要があり、付加年金を納付したい場合は、日本年金機構のサイトから国民年金付加保険料納付申出書の用紙をダウンロードして提出しましょう。

>>PDFダウンロード

国民年金被保険者関係届書(申出書)(PDF)

iDeCoに加入する場合は、金融機関などから加入申出書を入手して必要事項を記入し、添付書類を添えて金融機関に提出してください。

国民年金基金や付加年金、iDeCoの加入手続きのやり方や必要書類については、それぞれの制度を運用している組織のサイトなどで確認する必要があります。

出典:日本年金機構「国民年金に加入するための手続き」

出典:日本年金機構「付加保険料の納付」

出典:iDeCo公式サイト「加入手続きについて」

フリーランスが払う社会保険料はいくら?

社会保険料の負担は日頃の生活や生活資金の管理に関わることなので、社会保険料は毎月いくらかかるのか、気になる人もいるはずです。

以下では、社会保険のうちフリーランスが主に加入することになる健康保険と年金保険について、保険料の計算方法を紹介します。

健康保険料の計算方法

国民健康保険の保険料には一般的に均等割と所得割があります。均等割とは「所得額に関係なく均等に課される保険料額」、所得割とは「前年の所得額をもとに計算する保険料額」です。フリーランスが国民健康保険に加入する場合は、所得額によって保険料額が変わります。

国民健康保険料を計算する際の料率は自治体によって異なることがあるので、所得額が同じでも保険料額が同じになるとは限りません。住んでいる地域によって保険料額が変わる可能性があるので、保険料の計算方法は自治体のサイトなどで確認してください。

自治体によっては、所得金額に応じた国民健康保険料の金額の目安をネット上で公開しているケースもあります。所得金額などを入力すると保険料額の概算額を算出できるシミュレーションサイトを提供している自治体もあるので、確認してみましょう。

また、会社員をやめてフリーランスになる人が、任意継続によって会社の健康保険に入り続けるケースでは、退職後は2分の1負担ではなく保険料全額が自己負担です。そのため、保険料は一般的に退職前の2倍になります。

年金保険料の計算方法

国民年金保険料は、物価や賃金の伸びに応じて毎年度調整され、「平成16年度の改正で決められた保険料額×保険料改定率」によって決められています。毎月定額で、2024年度は月額16,980円です。

ただし、半年分や1年分、2年分の保険料をまとめて支払う前納の場合は、割引が適用されるため、月ごとに保険料を支払うよりも安くなります。

付加保険料は月額400円で、国民年金基金の保険料は加入するプランや年齢、性別などによって変わるため確認が必要です。

出典:日本年金機構「国民年金保険料の額は、どのようにして決まるのか?」

出典:日本年金機構「国民年金保険料の前納」

出典:日本年金機構「付加年金」

保険料を払えないときの対処法

所得が少なく保険料を払えない人のために、国民健康保険には保険料を軽減する制度が用意されています。保険料の軽減割合には7割・5割・2割の3つの制度があり、2024年度の国民健康保険料の軽減の基準となる「2023年中の世帯の所得の合計額」は以下の通りです。

| 軽減割合 | 2023年中の世帯の所得の合計額(退職所得金額を除く) |

|---|---|

| 7割 | 430,000円 +100,000円×(給与所得者等の数-1)以下 |

| 5割 | 430,000円 +(295,000円 × 被保険者数)+100,000円×(給与所得者等の数-1)以下 |

| 2割 | 430,000円 +(545,000円 × 被保険者数)+100,000円×(給与所得者等の数-1)以下 |

また、国民年金の保険料についても、保険料の免除制度や納付猶予制度があります。免除・納付猶予制度の対象者は、前年の所得額が以下の計算式で求めた金額以下の人です。

| 前年所得額 | |

|---|---|

| 全額免除 | (扶養親族等の数+1)×350,000円+320,000円 |

| 4分の3免除 | 880,000円+扶養親族等控除額+社会保険料控除額等 |

| 半額免除 | 1,280,000円+扶養親族等控除額+社会保険料控除額等 |

| 4分の1免除 | 1,680,000円+扶養親族等控除額+社会保険料控除額等 |

| 納付猶予制度 | (扶養親族等の数+1)×350,000円+320,000円 |

国民健康保険料の軽減制度を利用する場合には自治体に申請書を提出し、国民年金保険料の免除・納付猶予制度を利用する場合は年金事務所等に申請書を提出する必要があります。

出典:厚生労働省「国民健康保険の保険料・保険税について」

出典:日本年金機構「国民年金保険料の免除制度・納付猶予制度」

フリーランスと会社員の社会保険の違い

フリーランスと会社員の社会保険では、健康保険と年金保険に関して以下のような違いがあります。

フリーランスと会社員の社会保険の違い

- 国民健康保険には傷病手当金・出産手当金がない

- 国民健康保険には扶養の考え方がない(家族は扶養に入れない)

- 国民健康保険は保険料が全額自己負担(会社による半額負担はない)

- 国民年金では老後の年金額が定額で厚生年金の上乗せがない

傷病手当金は、病気や怪我のために会社を休んでいる人が、事業主から十分な報酬を受けられない場合に支給されるものです。

勤務先の健康保険制度に加入する会社員は、病気などで休むと傷病手当金を受け取れますが、国民健康保険に傷病手当金はないので、フリーランスが病気などで休んでも支給されません。

出産手当金は出産日以前42日(多胎妊娠の場合は98日)から出産日の翌日以降56日までの範囲内で、会社を休んで給与の支払いがなかった期間に受け取れるものです。会社員の健康保険制度では出産手当金がありますが、国民健康保険にはありません。

また、会社の健康保険制度には扶養の考え方があり、家族が扶養に入れば保険料がかからずに済みます。一方で、国民健康保険には扶養の考え方がなく、国民健康保険に加入しているフリーランスに家族がいれば、家族自身も国民健康保険等に加入するので保険料がかかります。

年金に関しては、会社員や公務員は国民年金だけではなく厚生年金にも加入するため、老後の年金が厚生年金の分だけ上乗せされる仕組みです。しかし、フリーランスの場合は厚生年金に加入できず国民年金のみ加入するので、老後に受け取る年金は会社員に比べて少なくなります。

フリーランスが家族の扶養に入る条件

家族の中に会社勤めの人がいる場合、その家族の健康保険に扶養家族として入ることができれば、保険料はかかりません。フリーランスが家族の扶養に入る条件は以下の通りです。

被扶養者の範囲

- 1.被保険者の直系尊属、配偶者(事実上婚姻関係と同様の人を含む)・子・孫・兄弟姉妹で、主として被保険者に生計を維持されている人

- 2.被保険者と同一の世帯(=同居して家計を共にしている状態)で主として被保険者の収入により生計を維持されている次の人

- 1.被保険者の三親等以内の親族(1.に該当する人を除く)

- 2.被保険者の配偶者で、戸籍上婚姻の届出はしていないが事実上婚姻関係と同様の人の父母および子

- 3.②の配偶者が亡くなった後における父母および子

収入の基準

〈同一世帯の場合〉

認定対象者の年間収入が1,300,000円未満(認定対象者が60歳以上または障害厚生年金を受けられる程度の障害者の場合は1,800,000円未満)、かつ、被保険者の年間収入の2分の1未満

〈同一世帯でない場合〉

認定対象者の年間収入が1,300,000円未満(認定対象者が60歳以上またはおおむね障害厚生年金を受けられる程度の障害者の場合は1,800,000円未満)、かつ、被保険者からの援助による収入額より少ない

家族の扶養に入る場合は、その家族の勤務先を通して手続きを行います。手続きの方法や必要書類については、家族から勤務先に確認してもらいましょう。

出典:全国健康保険協会「被扶養者とは?」

まとめ

一般的にフリーランスは、健康保険は国民健康保険に加入し、年金保険は国民年金に加入します。会社員をやめてフリーランスになるときには社会保険の切り替えの手続きが必要になるので、市区町村役場で手続きをするようにしてください。

40歳以上のフリーランスは、健康保険や国民年金だけでなく介護保険にも加入します。雇用保険や労災保険は基本的に対象外ですが、労災保険は事業内容によっては特別加入が可能です。

社会保険には、加入が必須の制度だけではなく、今回ご紹介したように任意で加入できる制度も多く用意されています。ご自身の今後の生活を考え、加入しておいたほうがよい制度があるか、確認するようにしましょう。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

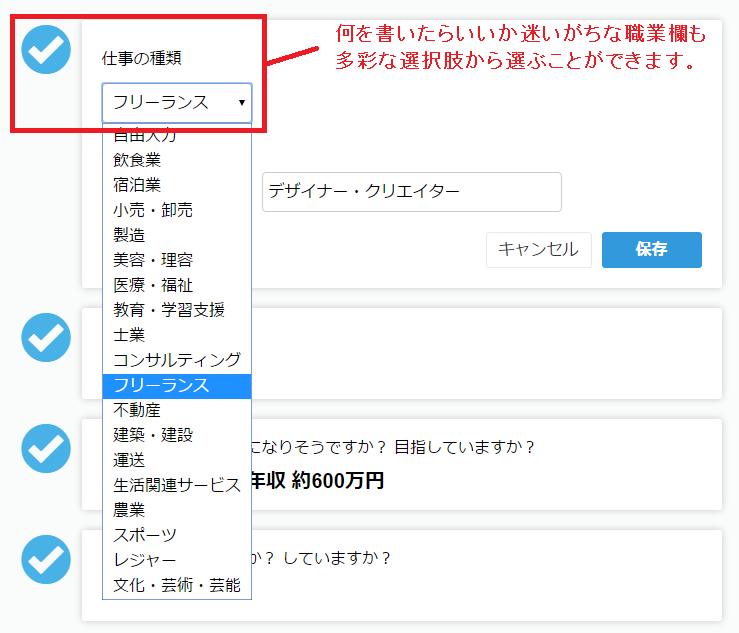

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

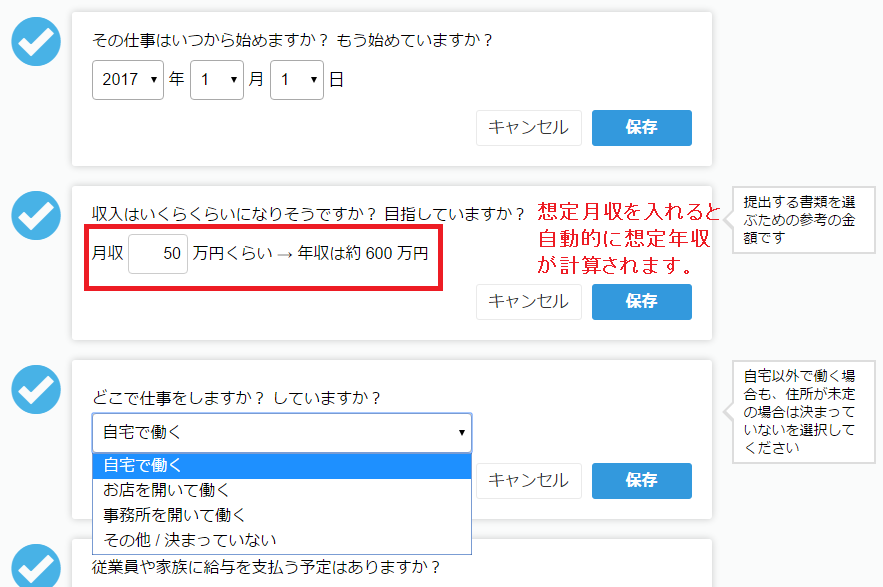

事業の開始年月日、想定月収、仕事をする場所を記入します。

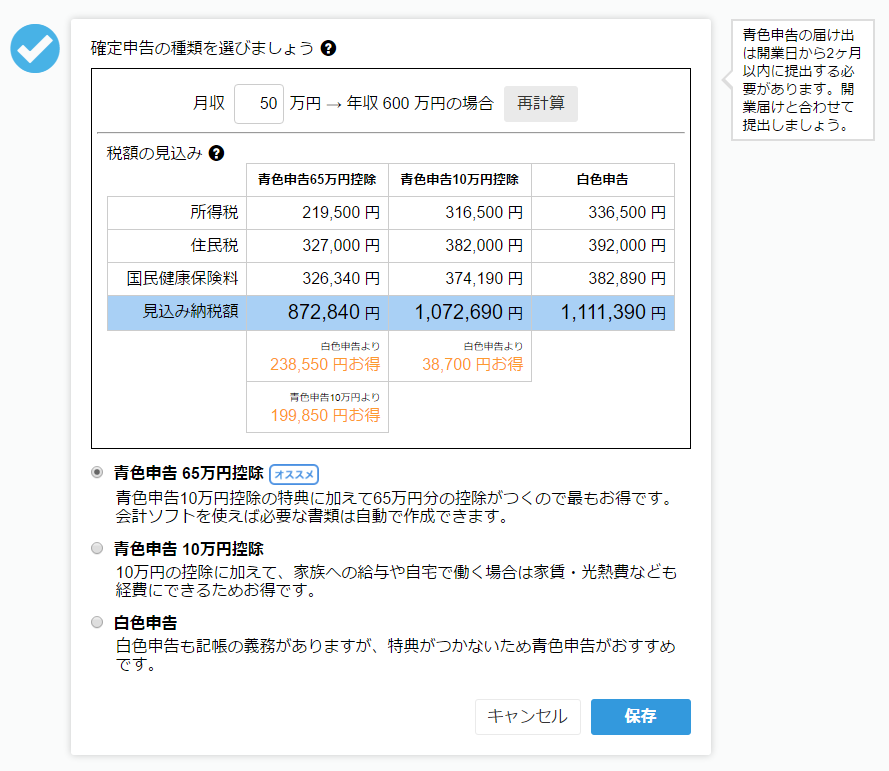

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

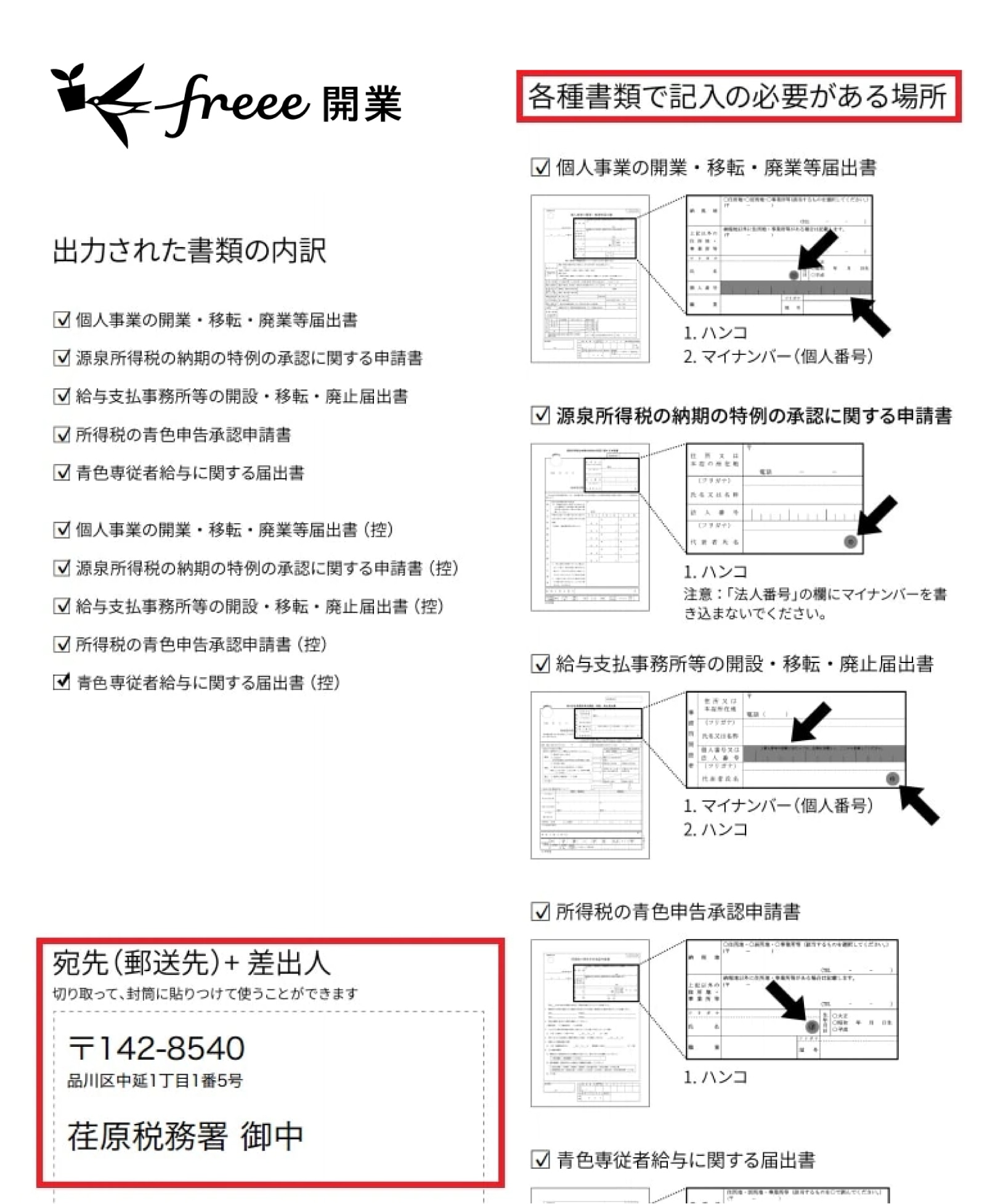

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

フリーランスは社会保険に加入が必要?

健康保険と年金保険には誰もが加入する必要があり、40歳以上なら介護保険への加入も必要です。フリーランスが加入する社会保険の種類について、詳しくは「社会保険は全部で5種類」をご覧ください。

フリーランスが加入できる健康保険の種類は?

フリーランスが加入できる健康保険には、自治体が運営する国民健康保険や、元勤務先の健康保険に加入し続ける任意継続などの制度があります。フリーランスが加入できる健康保険の種類について、詳しくは「フリーランスが加入できる健康保険の種類と手続き」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。