監修 北 光太郎 きた社労士事務所

家族手当とは、企業が配偶者や子どもなどの家族を養っている従業員に対して支給する手当のことです。

家族手当は従業員の生活を支える福利厚生制度の一つとして、多くの企業で支給されています。しかし近年、共働き世帯の増加や同一労働同一賃金への対応などにより、制度を見直す企業も増えつつあります。

本記事では、家族手当の基本的な定義から、支給金額の相場、支給するメリットやデメリットについて詳しく解説します。

目次

家族手当とは

家族手当とは、企業が配偶者や子どもなどの家族を養っている従業員に対して支給する手当のことです。労働基準法などで支給が義務付けられている残業手当などとは異なり、企業が独自に定める福利厚生の一種です。

そのため、支給の有無や対象範囲、金額などは企業ごとの就業規則や賃金規程によって定められています。しかし、一般的に対象範囲については「扶養親族」を対象としている企業が多い傾向にあります。

実際に、人事院の「令和6年職種別民間給与実態調査」によると、家族手当制度がある企業の割合は74.5%となっており、依然として多くの企業が導入しています。しかし近年では、共働き世帯の増加などで不公平感が生まれることから、家族手当を導入する企業の割合は年々減少傾向にあります。

扶養手当との違い

家族手当と扶養手当は、ほぼ同義語として扱われることが一般的です。しかし、厳密なニュアンスや制度設計において、以下のような使い分けがなされる場合があります。

- 家族手当:家族を持つ従業員への生活支援という意味合いで使われることがある

- 扶養手当:家族の中でも「扶養親族」を条件としていることがある

企業によっては、就業規則(賃金規定)の中で「扶養親族の有無」に支給要件を設けている手当を「扶養手当」という名称を使う場合があります。

しかし、名称が家族手当や扶養手当であっても、手当の目的が「扶養家族の生活支援」という点で共通するケースがよく見られます。

育児手当との違い

近年、家族手当と区別されるようになってきたのが「育児手当」です。家族手当と育児手当は、以下のように対象となる家族の範囲と手当の目的に違いがあります。

| 項目 | 家族手当 | 育児手当 |

|---|---|---|

| 主な対象家族 | 配偶者、子ども、両親など、扶養家族全般 | 未就学児や小学校低学年などの子ども |

| 手当の目的 | 扶養家族の生活費全般の経済的支援 | 育児にかかる費用(保育料、ベビーシッター代、学童保育料など)の負担軽減 |

家族手当は基本的に配偶者や子ども、両親など要件に該当する家族全員が含まれているのが一般的です。

しかし、近年では配偶者に対する手当を廃止・縮小し、浮いた原資を子どもに限定した「育児手当」を導入する企業も少なくありません。背景としては、少子化対策や女性の活躍推進といった観点から、子育て世帯への支援を強化するという企業が多くなっているためです。

ただし、家族手当はより広範な扶養家族を対象とした生活補助の意味合いがあるため、家族手当を維持しつつも子育て世代に対して別途手当を用意する企業もあります。

家族手当の支給条件

家族手当は法律で定められている手当ではないため、支給条件は企業ごとに異なります。しかし、多くの企業では、共通して「扶養」の条件を設けています。

ここでは、家族手当の一般的な支給条件を解説します。

扶養家族の有無

家族手当は扶養の有無のほかに、配偶者以外は年齢や同居要件が設けられていることが多くあります。

主な要件は以下のとおりです。

- 配偶者:婚姻関係があり、一定の収入以下であることなど

- 子ども:年齢が18歳未満や22歳未満であることなど

- 両親・兄弟姉妹:同居していることや税法上の扶養親族に該当することなど

いずれも税法上の扶養を基準としたうえで要件を設けるのが一般的です。

所得要件

家族手当は税法上の扶養親族を条件としている企業が多くあります。

注意しておきたいのは、扶養控除申告書に記載する源泉控除対象配偶者や源泉控除対象親族の所得基準とは異なり、配偶者や特定親族であっても123万円以下としている場合がある点です。つまり、企業によって「家族手当の扶養」の年収基準は異なる場合があります。

また、企業によっては社会保険の収入基準(130万円未満)としている場合もあるため、自社の運営に適した所得基準を設けることが大切です。

同居要件

配偶者や子どもは別居でも支給対象となることが多い一方、両親や兄弟姉妹については同居していることを条件とする企業もあります。

もし、同居を要件とする場合は、所得要件以外にも同居を証明する書類の提出を求めるなど手続き上必要になるケースがあるため、従業員向けに周知しておくことが大切です。

家族手当の支給額の相場

家族手当を導入・見直しする場合、自社の支給額が相場と比べて適切かどうかは気になる方もいらっしゃるでしょう。

家族手当の平均支給額は、厚生労働省の「令和2年就労条件総合調査」によると、企業規模別で従業員1人あたりの平均支給額は以下のように示されています。

| 企業規模 | 平均支給額(月額) |

|---|---|

| 1,000人以上 | 22,200円 |

| 300~999人 | 16,000円 |

| 100~299人 | 15,300円 |

| 30~99人 | 12,800円 |

上記を平均すると、従業員1人あたり月額17,600円となっています。

また、家族手当は扶養家族の人数に応じて加算されるように設計している企業も少なくありません。そのため、扶養する家族の人数によっては、平均支給額よりも家族手当の総額が大きくなる可能性があります。

家族手当を支給するメリット

企業側からすれば人件費の負担を増やすことになる家族手当ですが、それでも多くの企業が導入を続けるには多くのメリットがあるからです。

ここでは、企業側と従業員側で家族手当を支給するメリットを解説します。

企業側のメリット

家族手当の導入は、住宅ローンや教育費の負担が増す世代の生活を安定させ「家族も含めて支援する」という企業の姿勢を示すことができます。そのため、家族手当の導入は従業員のエンゲージメント向上や定着率の維持に大きく貢献します。

また、家族手当の支給は実質的な手取り額の増加を意味するため、採用市場において既婚者層などへのアピールポイントとなり、子育て支援に積極的な企業としての競争力を高める効果も期待できます。

家族を大切にする企業姿勢は、社外に対しても福利厚生が充実している優良企業というポジティブなイメージを与えることになるでしょう。

従業員側のメリット

結婚や出産といったライフステージの変化に伴い増大する生活費を補填し、家計の支えとして機能することは、従業員にとって直接的なメリットといえます。

また、家族構成の変化に応じて収入が増えるという安心感は、仕事へのモチベーションを高めると同時に、会社への満足度を高める効果にもつながります。

家族手当を支給するデメリット

一方で、働き方の多様化や法規制の変化により、従来のメリットがデメリットに転じるケースも増えています。

ここからは、企業側と従業員側で家族手当を支給するデメリットを解説します。

企業側のデメリット

家族手当は業績や成果にかかわらず支給されるため、従業員の年齢構成や既婚率の上昇に伴って固定費である人件費が膨れ上がり、経営を圧迫するリスクがあります。

また、結婚や出産、配偶者の所得変化といった家族状況の変動を常に正確に把握し、給与に反映させるための事務管理コストも大きく、人事・給与計算部門の負担が増加する要因となります。

とくに現代において懸念されるのが、同じ仕事・同じ成果であっても家族の有無だけで給与差が生じることに対する不公平感です。独身者や共働き世帯からの不満を招く原因となり、組織内の分断やモチベーション低下を引き起こす要因となりかねません。

従業員側のデメリット

家族手当に所得制限がある場合は、手当を受給するためにあえて労働時間を抑える「働き控え」を誘発してしまい、世帯全体の収入機会を損なうだけでなく、キャリア形成を阻害する要因にもなります。

また、申請に際して住民票や所得証明書といった詳細なプライバシー情報の提出が必要となる場合があるため、家庭の事情などを会社に知られたくない従業員にとっては、手続きそのものが心理的なストレスや負担となる側面もあります。

家族手当の導入企業が減っている背景

かつては「あって当たり前」だった家族手当ですが、近年は廃止や縮小に踏み切る企業が増加しています。その背景には、大きく分けて以下2つの要因があります。

社会環境の変化

従来の家族手当の設計は「男性が働き、女性が専業主婦として家を守る」という家族モデルが前提となっていました。しかし、現在では共働き世帯が多数派となり、配偶者に対する手当の必要性や公平性に対する疑問が強まっています。

また、晩婚化や未婚率の上昇、ひとり親世帯の増加、事実婚やLGBTQ+などパートナーシップのあり方が多様化する中で、法律上の配偶者がいる従業員のみを優遇する制度は、不公平感を招く恐れが出てきました。

加えて、欧米を中心に主流となっている「ジョブ型雇用」では、「仕事の価値(職務)」に基づいて給与が決定されています。ジョブ型雇用を採用する日本企業においては家族構成によって給与が変わる家族手当は考え方と矛盾するため、廃止や縮小に向かう傾向が強まっています。

企業の対策と見直し

企業が家族手当を見直す直接的な要因となっているのが「同一労働同一賃金」の施行です。正社員には家族手当を支給し、同じ仕事をする非正規社員には支給しないことは「不合理な待遇差」であると司法判断されるリスクが高まりました。

こうした「不合理な待遇差」を解消するために、非正規社員にも手当を広げるのではなく、正社員側の手当を廃止して制度を統一する動きもあります。

そして、浮いた原資を基本給に組み込んで全体の賃金水準を上げたり、少子化対策として子ども手当を導入・増額したりなど、若年層や子育て世代の人材確保につながる制度へ再配分する企業が増えています。

家族手当を導入する際の流れ

新たに家族手当を導入する場合や、既存の制度を見直す場合は基本的に以下の手順で行います。

家族手当導入の流れ

- 目的と条件の検討・決定

- 就業規則・賃金規程の改定

- 労働者代表からの意見聴取

- 労働基準監督署への届出

- 従業員への周知徹底

- 申請・審査・支給

1.目的と条件の検討・決定

まずは「家族手当を支給する目的」を明確にしましょう。「少子化対策として子育て支援に特化する」「従業員全体の生活保障を重視する」など目的によって設計が異なります。

そのうえで、以下の具体的な事項を決定します。

| 項目 | 詳細 |

|---|---|

| 対象範囲 | 配偶者を含めるか否か、事実婚の扱いはどうするか |

| 所得制限 | 123万円、130万円、あるいは制限なしか |

| 支給額 | 予算内で持続可能な金額設定か。上限を設けるか |

| 重複受給 | 夫婦ともに社員の場合の扱いはどうするか(一般的には世帯主または収入が高い方に支給) |

2.就業規則・賃金規程の改定

決定した内容を就業規則(賃金規程)に条文として追加・変更します。手当の名称や支給条件、支給額などを明確に記載しましょう。

曖昧な表現は労使トラブルの元になるため、「休職中は支給しない」など除外規定も明記することも検討しましょう。

3.労働者代表からの意見聴取

就業規則の変更には、労働者の過半数代表者(労働組合または選出された代表)からの意見聴取が必要です。

とくに、既存の手当を廃止・減額する場合は「労働条件の不利益変更」にあたります。不利益変更をする場合は、単なる意見聴取だけでなく、十分な説明と話し合いを行ったうえで原則として従業員の合意を得ることが求められます。

代替措置(基本給への組み込みや経過措置の導入など)を講じるなど、不利益変更とならない措置も検討しながら労働者代表からの意見聴取をしましょう。

4.労働基準監督署への届出

就業規則の変更が完了したら、就業規則(変更届)と意見聴取を行った旨を記した意見書を所轄の労働基準監督署へ届け出ます。

なお、現在は就業規則の届出を電子申請でも行うことができます。

5.従業員への周知徹底

就業規則の届出を終えたら、制度の内容を全従業員に周知します。説明会や社内メール、掲示板などを活用し、制度の趣旨や内容を説明しましょう。

特に支給・不支給の条件や申請方法については、今後のトラブルを防ぐために誤解のないよう明確に伝える必要があります。

6.申請・審査・支給

運用が開始されると、従業員からの申請に基づいて家族関係や扶養の事実を証明する書類(住民票や所得証明書など)を提出させ、要件を満たしているかを審査します。

企業で承認された場合は、就業規則に基づき、対象月から家族手当の支給を開始します。その後も年末調整時などに年収要件を満たしているかの確認などを継続的に行いましょう。

まとめ

家族手当は従業員の経済的な支えとなる福利厚生ですが、共働き世帯の増加や同一労働同一賃金への対応など、社会環境の変化に伴いその役割も変わりつつあります。

近年では、配偶者への手当を縮小して子どもへの支援を手厚くしたり、基本給へ原資を移行したりするなど、制度の最適化を図る企業が増加傾向にあります。

家族手当の導入や見直しを検討する際は、法的な観点だけでなく、多様化する家族の在り方や従業員の公平性に配慮した設計が不可欠です。自社の目的に合致した柔軟な制度運用こそが、従業員のエンゲージメントを高め、組織の成長を支える基盤となるでしょう。

社会保険の手続きや保険料の計算をラクにする方法

社会保険料の計算含む、給与計算事務全体を効率化

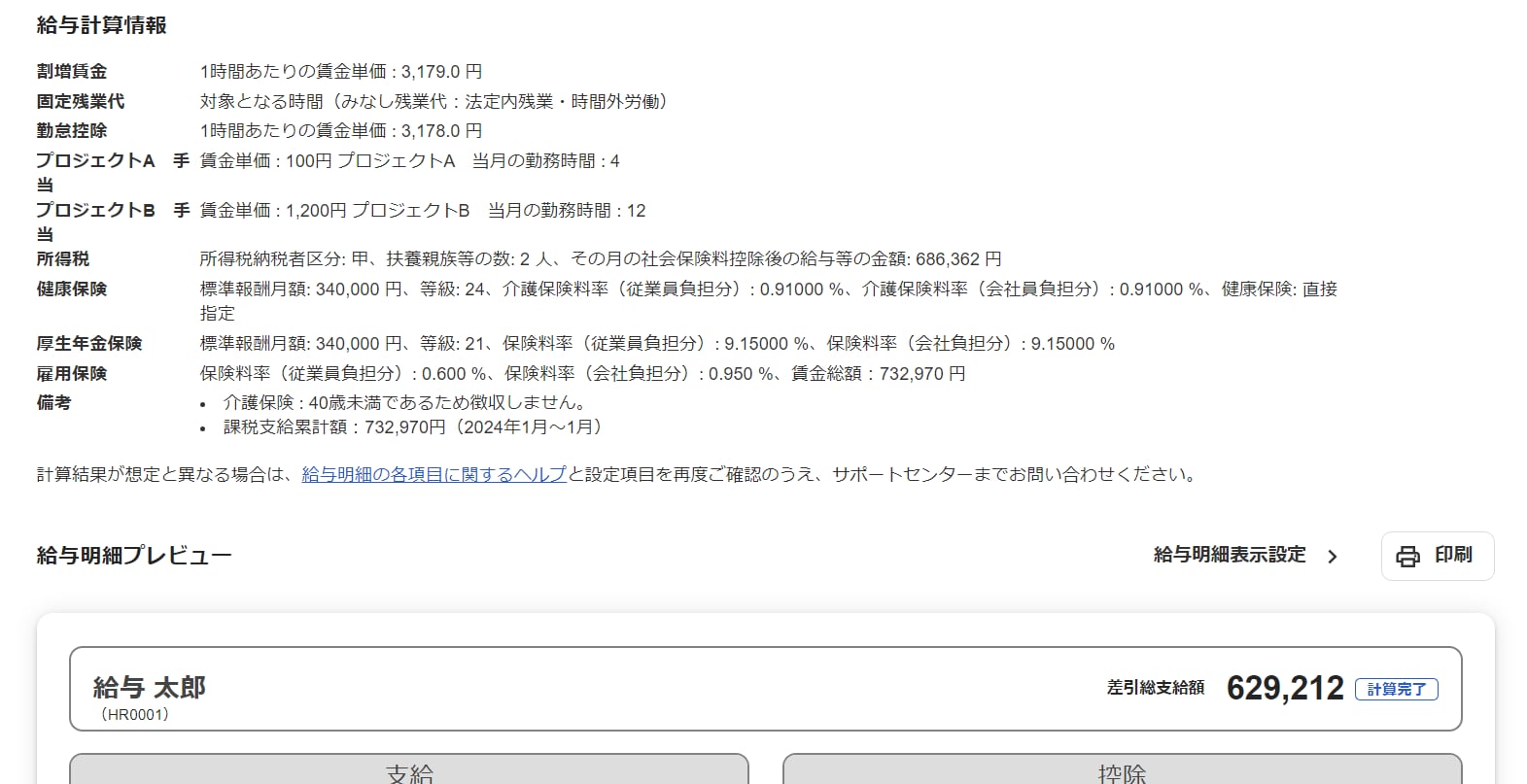

freee人事労務では、従業員情報や最新の料率にもとづいて、社会保険の計算をミスなく効率的に行えます。

また、勤怠管理をクラウド上で行うことで、勤怠データをリアルタイムに集計でき、ワンクリックで給与計算・給与明細の発行が完了します。

気になった方は是非労務管理システム「freee人事労務」をお試しください。

よくある質問

家族手当は一般的に月いくら支給される?

厚生労働省の「令和2年就労条件総合調査」によると、従業員数が1,000人以上の企業では、月に22,200円、平均すると従業員1人あたり17,600円となっています。

詳しくは「家族手当の支給額の相場」をご参照ください。

家族手当が支給される条件は?

家族手当は税法上の扶養親族を条件としている企業が多くあります。ここでいう税法上の扶養の年収基準は123万円以下となります。

その他、子どもであれば年齢が18歳未満や22歳未満であることや両親・兄弟姉妹は同居していることを要件とするのが一般的です。

詳しくは「家族手当の支給条件」をご参照ください。

家族手当と扶養手当は同じ?

実務上はほぼ同じ意味で使われており、企業によって名称が異なるだけというケースが大半です。

あえて区別する場合は、家族手当が家族を持つ従業員への生活支援という意味合いで使われ、扶養手当が扶養している事実に基づいて支給されている違いがあります。

詳しくは「扶養手当との違い」をご参照ください。

監修 北 光太郎

きた社労士事務所 代表

中小企業から上場企業まで様々な企業で労務に従事。計10年の労務経験を経て独立。独立後は労務コンサルのほか、Webメディアの記事執筆・監修を中心に人事労務に関する情報提供に注力。法人・個人問わず多くの記事執筆・監修をしながら、自身でも労務専門サイトを運営している。