監修 北田 悠策 公認会計士・税理士

個人事業主は、事業上の支出を経費計上することで、税負担を軽減できます。

経費にできるかどうかは事業との関連性が基準となりますが、実務上でどこまで経費にできるか、判断が難しいこともあります。経費にできる範囲や経費にするためのポイントを押さえておくことで適切な範囲で節税が可能です。

本記事では、個人事業主はぶっちゃけどこまで経費にできるのか、経費計上のポイント・注意点などを解説します。

目次

個人事業主の開業手続きに必要な書類を無料作成

freee開業は開業届を最短5分で作成ができるため、作成の手間を大幅削減できます。

・開業届や青色申告書類は無料作成!

・書類提出はオンラインで完結!

・最大65万円控除の準備も完全無料

個人事業主が経費にできるもの・できないもの

個人事業主が経費にできるものを、勘定科目別に整理すると以下のとおりです。経費にできるかどうかの判断基準は「事業と関連する支出であるか」という点です。

| 勘定科目 | 具体例 |

|---|---|

| 租税公課 | 個人事業税・事業利用資産の固定資産税・印紙税・事業用自動車の自動車税 |

| 荷造運賃 | 運送料・箱やガムテープといった梱包資材代 |

| 水道光熱費 | 事務所の水道代・ガス代・電気代 |

| 旅費交通費 | 事業に関係する交通費・宿泊費・コインパーキング代 |

| 通信費 | 事業で使用する切手やはがき代・電話料金・ネット回線の使用料 |

| 広告宣伝費 | Webなどへの商品の広告掲載料・ポスターやチラシなどの印刷費 |

| 接待交際費 | 取引先への接待における飲食代・贈答品代 |

| 損害保険料 | 事務所の火災保険料・事業用の自動車の保険料 |

| 修繕費 | 事業に関係する店舗・機械・器具などの修理代 |

| 消耗品費 | 事業で使用する文房具・デスク・10万円未満のパソコンの購入代 |

| 減価償却費 | 自動車・建物などの固定資産(法定耐用年数に応じて一部を経費計上する) |

| 福利厚生費 | 従業員の健康診断・慰安旅行などにかかる費用 |

| 給料賃金 | 従業員に対する給料・手当・賞与 |

| 外注工賃 | 外部に業務を発注した際にかかる費用 |

| 支払利息 | 事業に関する借入金の利子・手形の割引料 |

| 地代家賃 | 事業用の建物の家賃・礼金・駐車場代 |

| 貸倒損失 | 回収できなくなった売掛金・貸付金 |

一方、個人事業主が経費にできないものの例は、以下のとおりです。

個人事業主が経費にできないもの

- 自身の生活や健康管理のための出費

- 個人として納める税金(所得税・住民税など)

- 私的な買い物・飲食費

- 家族への給料(青色事業専従者への給料は除く)

- 借入金の返済

事業に関連しない私的な出費のほか、青色事業専従者ではない家族への給料、借入金の返済などは経費として計上できません。

【関連記事】

個人事業主の確定申告経費では何をいくらまで落とせる?勘定科目一覧や必要書類を解説

個人事業主は経費でどこまで落とせる?できるものとできないものを詳しく解説

個人事業主(フリーランス)はぶっちゃけどこまで経費にできる?

個人事業主(フリーランス)はどこまでが経費として認められるか、基本的な線引きを把握しておく必要があります。以下で、経費にできる範囲を支出項目別に解説します。

自宅の家賃

個人事業主(フリーランス)は、事務所の家賃を経費として計上できます。

自宅と兼用ではない事業専用の事務所の場合は、全額を経費として計上することが可能です。一方、自宅の一部を事務所として利用している場合は、家賃の一部を家事按分して経費計上できます。

家事按分とは、生活費と事業費が混在している支出の、事業で使用した割合分のみを経費として算出する方法です。

自宅兼事務所として利用している場合、面積や時間をもとに以下のような計算で家事按分ができます。

| 按分の方法 | 計算例 |

|---|---|

| 面積で按分する場合 | 家賃10万円、居住スペースが54㎡、事業スペース18㎡の場合 1.全体の面積:事業用18㎡ + プライベート用54㎡ = 72㎡ 2.使用割合:18㎡ ÷ 72㎡ = 0.25(25%) 3.家賃10万円の場合、使用割合25%分の2万5,000円を計上 |

| 時間で按分する場合 | 家賃6万5,000円、稼働時間が1日8時間、週5日稼働の場合 1.1週間の稼働時間数:8時間 × 5日 = 40時間 2.1週間の総時間数:24時間 × 7日 = 168時間 3.使用割合:40時間 ÷ 168時間 = 約0.23…(約23%) 4.家賃6万5,000円の場合、使用割合23%分の1万4,950円を計上 |

面積や時間など合理的に使用割合を説明できる根拠があれば、基本的に自宅の家賃の一部は経費として認められます。ただし、居住スペースと事業スペースの区分が明確でない場合、経費として認められないことがあります。

2013年10月の東京地裁判例では、家事按分で計上した自宅兼事務所の家賃・水道光熱費は事業部分が明確に区分できないとして否認されました。必要経費とするには、業務に必要かつ客観的に明確な区分ができることが要件と指摘されています。

経費計上するためには、事務所部分をプライベートで使用せず、専用のスペースとして使用しましょう。また、事業用スペースの間取り図や使用状況を示す写真を残しておくと、正当性を示しやすくなります。

出典:国税庁「税務訴訟資料 第263号-186(順号12310)」

【関連記事】

個人事業主が家賃を経費計上するときの注意点は?使用割合の考え方や記帳方法も解説

交際費

得意先・仕入先への接待や贈答などの支出は、交際費として経費計上できます。個人事業主の場合は法人と異なり、交際費の経費計上について上限額の規定がありません。

たとえば、以下のような費用は交際費として計上することが可能です。

交際費として経費計上できる費用

- 取引先との打ち合わせ・商談の会食費用

- 取引先への歳暮・差し入れ・粗品のための費用

- 取引先の接待のためのゴルフのラウンド費用

一方で、以下のような費用は交際費として経費計上できません。

交際費として経費計上できない費用

- 家族や友人だけでの飲食にかかった費用

- 私的な贈り物の費用

- 娯楽としての身内だけでのゴルフのラウンド費用

会食の際は、領収書のほかに参加者や目的のメモを残し、帳簿にも日時・金額・店名・参加者(社名・役職)・目的を記載しておきましょう。

摘要欄には、たとえば、「和食○○(店名) A社担当者様 契約更新打ち合わせ」など、誰と・どのような目的で支出したのかがわかる内容を記載しておくと安心です。帳簿に記載しておけば、税務調査などの際にも経費としての正当性を説明しやすくなります。

出典:国税庁「事業所得や不動産所得等のある方には帳簿の記帳・保存義務があります」

出典:国税庁「帳簿の記帳のしかた」

交通費

電車・バス・タクシー・飛行機の運賃や高速道路の通行料などの交通費も、事業に関連するものは経費として計上できます。たとえば、以下の費用は経費計上が可能です。

交通費として経費計上できる費用

- 取引先との打ち合わせで電車移動するときの運賃

- 地方出張での新幹線の乗車券、飛行機の航空券の費用

- 業務車両での営業の際の高速道路利用料金

交通費を経費にする際は、目的地・日付・移動手段・金額を帳簿に記録し、領収書やチケット控えを保管しておきましょう。

特に交通系ICカードへのチャージは、税務調査で指摘されやすく経費に認められないこともあります。

交通系ICカードのチャージを経費計上したい場合は、チャージの領収書を保管するだけでなく、券売機で履歴を印字するなどして記録を残しましょう。交通費以外の利用と分けて、仕事の交通費専用のカードを使用すると説明がしやすくなります。

書籍の購入費

書籍を購入したときの費用(新聞図書費)も、事業に関連するもののみ経費に計上できます。紙の書籍と電子書籍のどちらでも経費として認められます。

一方、以下のような書籍は、原則経費として認められません。

交際費として経費計上できない費用

- 事業と直接的に関係がない自己啓発本やビジネス書

- 事業として投資に取り組んでいない場合の投資関連の書籍

- 純粋に娯楽としての小説やエッセイ

自己啓発本やビジネス書でも、思考法や考え方を題材とした書籍は事業との関連性が薄いとされやすいです。事業との関連性を基準に経費を判断しましょう。

カフェ代

カフェでの仕事・打ち合わせ・取材などのための費用は、事業に関連するため経費として計上できます。プライベートなカフェの利用の場合は、経費として認められません。

たとえば、カフェに入って一人で事業に関する作業(事務作業や執筆作業など)をする場合、業務上の必要性が明確であれば、そのときのコーヒー代は経費計上が認められる可能性があります。

ただし、カフェで食事をあわせて取った場合、そのときの食事代は経費計上が難しいことが一般的です。食事代は業務に関わらず発生するため、個人的な支出とみなされます。

また、多額の飲み物代を経費計上している場合は、税務調査で業務上の必要性を否認される可能性があります。

車の維持費

車の維持費(ガソリン代・車検代)なども、事業に関連するものは経費計上が可能です。事業とプライベートで兼用している車の維持費も、家事按分すれば経費に計上できます。

たとえば、ガソリン代の場合、走行距離や使用日数から家事按分が可能です。

| 按分の方法 | 計算例 |

|---|---|

| 走行距離で按分する場合 | ガソリン代5千円、事業で使用した走行距離が100kmの場合 100km(事業分)÷ 250km(1ヶ月の合計)= 0.4(40%) 5,000円(1ヶ月のガソリン代)× 40%(按分率)= 2,000円 |

| 使用日数で按分する場合 | ガソリン代5千円、週3日稼働の場合 3日(事業で使用した日数)÷ 7日(1週間)= 0.42…(約42%) 5,000円(1ヶ月のガソリン代)× 42%(按分率)= 2,100円 |

運転記録簿を作成し走行距離などを記録すると、経費の正当性を示しやすくなります。

水道光熱費

水道光熱費も、事務所で使用した支出は経費計上が可能です。

自宅兼事務所の水道光熱費も、家事按分すれば経費に計上できます。家事按分は、事業の稼働時間の割合などをもとに計算します。

| 按分の方法 | 計算例 |

|---|---|

| 稼働時間で按分する場合 | 水道光熱費2万円、稼働時間が1日7時間、週5日稼働の場合 1週間の業務使用時間:7時間 × 5日 = 35時間 1週間の総時間:24時間 × 7日 = 168時間 按分率:35時間 ÷ 168時間 = 0.2…(約20%) 経費計上する額:20,000円(1ヶ月分)× 20%(按分率)= 4,000円 |

指摘を受けないためには、私的な利用と区別しづらいものは経費に含めないようにしましょう。たとえば、稼働時間で計算する場合であれば、実作業の時間のみを含めて正確に計算を行いましょう。

スマホやインターネットなどの通信費

スマホやインターネットなどの通信費も、事業上のものは経費計上が可能です。事業専用の回線やスマホなどを用意できると、明確に区別しやすくなります。

ただし、プライベートと兼用であれば、家事按分して経費計上も可能です。使用時間や使用日数から事業での利用分を家事按分します。

衣服の購入費

仕事で使う衣服の購入費用は、経費計上が可能です。たとえば、以下のような費用は経費として計上できます。

経費計上できる衣服の購入費用

- 俳優が舞台で着用する衣装代

- モデルがイベントで着用する衣装代

- 小売店・飲食店のユニフォーム代

- 製造業の現場での作業着

一方、以下のような費用は、基本的に経費に認められません。

経費計上できない衣服の購入費用

- 私服として着用する衣服の購入費用

- スーツ・ワイシャツの購入費用

特にスーツなどはプライベートでも着用できて区別しづらいことから、仕事で着用する場合でも経費に計上しづらいです。

被服費は個人的な消費とみなすべきとする判例もあり、私的利用が排除された業務用のもので、かつ事業との関連性が客観的に確認できる場合に限り、経費計上が認められます。私的に使用できる衣服は、原則として経費に算入できません。

個人事業主の開業手続きに必要な書類を無料作成

freee開業は開業届を最短5分で作成ができるため、作成の手間を大幅削減できます。

・開業届や青色申告書類は無料作成!

・書類提出はオンラインで完結!

・最大65万円控除の準備も完全無料

個人事業主の経費計上で知っておきたいことや注意点

各種の支出が経費として認められるためには、領収書・レシートを適切に保管する必要があります。また、開業前の費用は繰延資産として償却が可能です。

個人事業主の経費計上で知っておきたいことや注意点を以下で紹介します。

開業費は繰延資産として償却できる

開業費は、支出の効果が将来にわたって及ぶと考えられるため、経費ではなく「繰延資産」として償却が可能です。繰延資産とは、支出した費用のうち、その効果が1年以上に及ぶものを指します。

たとえば、以下のような費用は開業費として認められることがあります。

開業費に認められる費用の例

- 広告宣伝費(チラシ・ネット広告の費用、Webサイト制作費など)

- 事務用品や備品の購入費(デスク・チェア・プリンター・文房具の費用など)

これらの費用が開業費として認められるためには、開業前日までに支出された開業準備の費用であることが要件です。

なお、開業費は任意償却が認められており、好きなタイミングで一括償却することも、数年に分けて償却することも可能です。

【関連記事】

開業費とは?開業前の準備で認められる経費と仕訳方法を解説

レシートは領収書の代わりとして利用できる

レシートは、日付・店名・品目・金額などが機械で印字されているため、領収書の代わりに税法上有効な証憑書類(取引を証明する書類)として認められます。

証憑書類には原則宛名が必要ですが、小売店・飲食店・タクシー・駐車場など不特定多数へ発行されるものでは省略できるとされています。

また、レシートのほかに以下のような書類も証憑書類として認められます。

- 納品書

- クレジットカードの利用伝票

- ATMの振込明細書や通帳の記録

- 交通系ICカードの利用履歴

- パーティーや冠婚葬祭の案内状

- 祝儀袋や不祝儀袋の表書きのコピー

- 出金伝票(自販機・電車代など、レシートや領収書が発行されない場合)

証憑書類は適切に保管しておきましょう。

出典:国税庁「帳簿の記帳のしかた」

電子取引での領収書はデータのまま保存する

2024年1月から電子取引で受け取った領収書は、電子データのままで保存することが電子帳簿保存法によって義務付けられています。電子取引で受け取った領収書は、紙に印刷せずにデータのまま保存しましょう。

青色申告・白色申告での帳簿の保存期間は、以下のとおりです。

| 申告方法 | 保存が必要なもの | 保存期間 |

|---|---|---|

| 青色申告 | 仕訳帳・総勘定元帳・現金出納帳・売掛帳・買掛帳・経費帳・固定資産台帳など | 7年間 |

| 白色申告 | 収入金額や必要経費を記載した帳簿(法定帳簿) | 7年間 |

| 業務に関して作成した上記以外の帳簿(任意帳簿) | 5年間 |

帳簿は、書面の保存に限らず電子データで保存する場合も、上記期間で保存が必要です。また、消費税の仕入税額控除のために保存する適格請求書は、7年間保存しなければなりません。

出典:国税庁「電子帳簿保存法 電子取引データの保存方法をご確認ください」

不正な経費計上や所得隠しはぶっちゃけバレない?

不正な経費計上や所得隠しは、税務調査が入ればすぐにバレます。不正を隠し通すことは、基本的にできません。

経費にできないものまで計上しているなど、不正な会計があれば追徴課税が発生します。悪質な場合は脱税とみなされ、刑事罰になる場合もあります。

経費として認められる範囲で適切に計上し、事業との関連性を説明できる根拠(領収書・メモ・契約内容など)を整えておきましょう。

不正に経費計上したときのペナルティ

不正な経費計上をした場合、以下のペナルティが発生する恐れがあります。

| 加算税の種類 | 概要 |

|---|---|

| 過少申告加算税 | 本来よりも少ない金額で税金を申告した場合に課せられる加算税 |

| 無申告加算税 | 申告期限までに納税しなかった場合に課せられる加算税 |

| 不納付加算税 | 源泉徴収税を期限までに納付しなかった場合に課される加算税 |

| 重加算税 | 納税に関する事実の隠蔽や偽装が発覚した場合に課せられる加算税 |

出典:国税庁「No.2024 確定申告を忘れたとき」

出典:国税庁「加算税制度が納税者の税務コンプライアンスに及ぼす影響」

出典:国税庁「加算税制度(国税通則法)の改正のあらまし」

正当な範囲で経費計上を行い、所得の申告漏れがあればすみやかに修正申告をしましょう。

【関連記事】

過少申告加算税とは?無申告加算税や不納付加算税との違い、計算方法、かからない場合について解説

無申告加算税とは?対象外のケースや税率・計算方法などを解説

重加算税とは?適用ケースや税率・計算方法、デメリットなどを解説

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

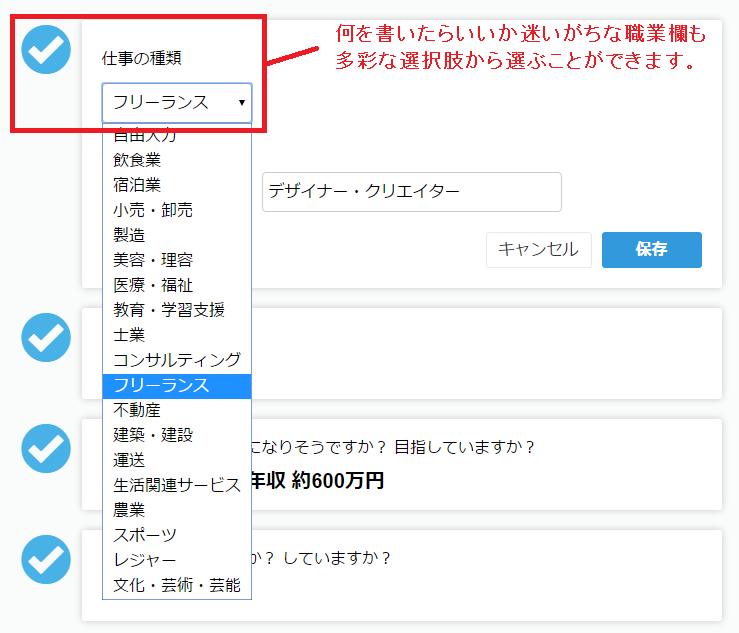

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

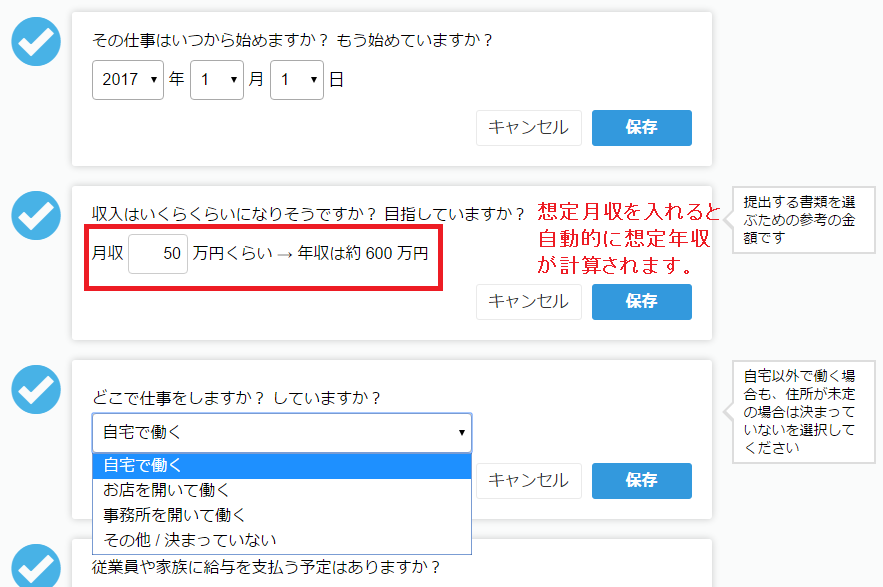

事業の開始年月日、想定月収、仕事をする場所を記入します。

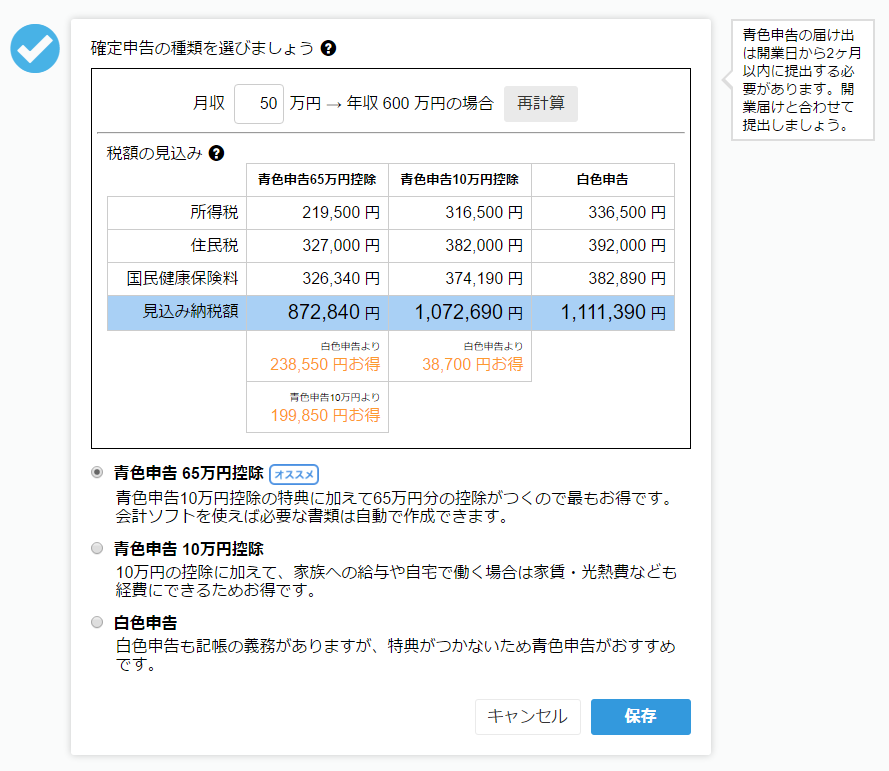

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

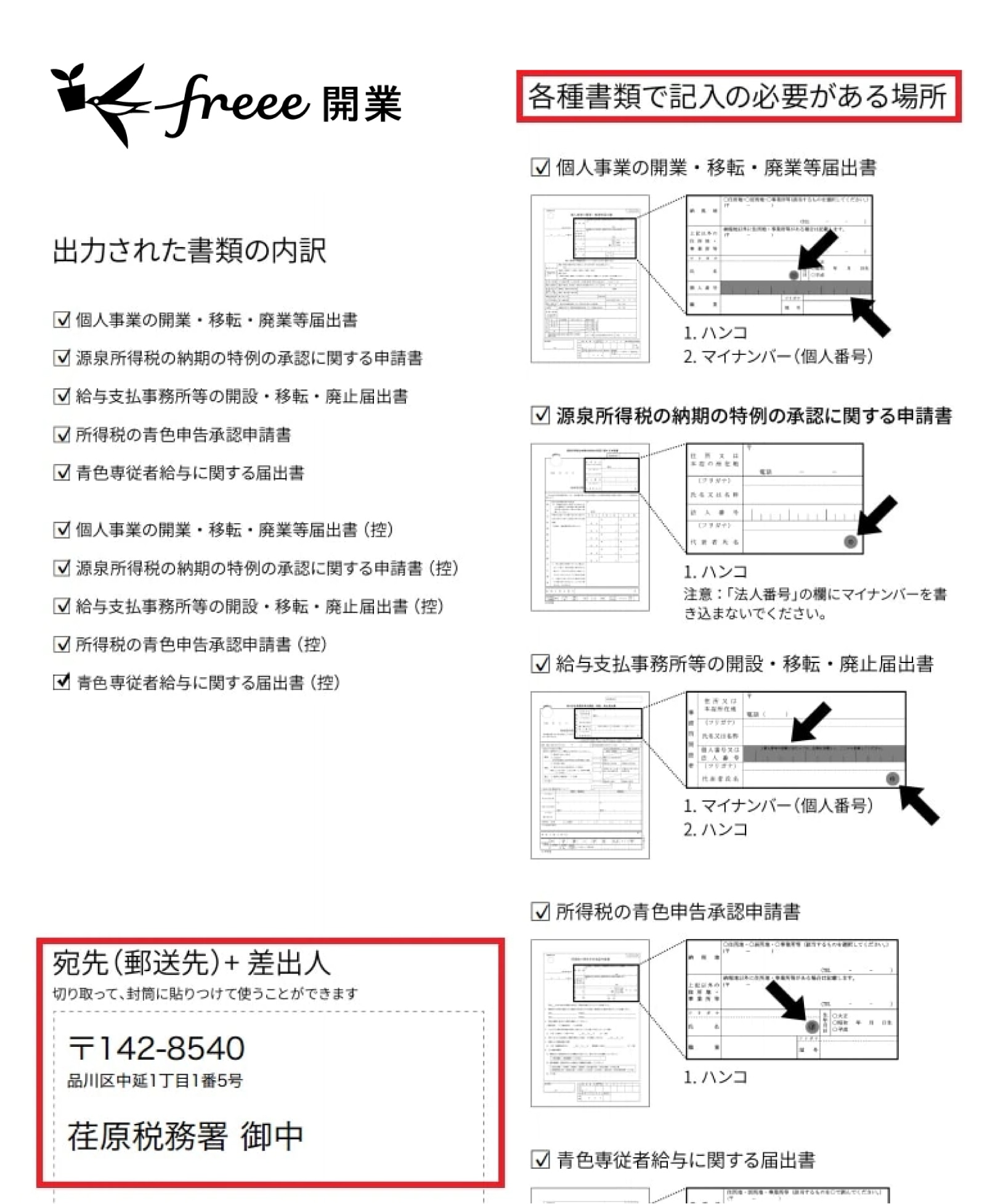

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

まとめ

個人事業主の支出が経費として認められるかどうかは、その支出が事業と関連していることを合理的に説明できるかにかかっています。

自宅の家賃・水道光熱費・通信費などプライベートと共通する支出は、家事按分で事業分を算出し、根拠を示せる状態にしておく必要があります。

また、領収書・レシートなどの証憑書類は、正しく保存することが義務付けられています。経費の範囲を超えた計上や不正な処理は、加算税や重加算税の対象となる可能性があるため、正確な記帳と適切な経費管理を行いましょう。

よくある質問

個人事業主はぶっちゃけどこまで経費にできる?

経費計上の判断基準は「事業に関連する支出であるか」という点です。領収書や記録を残し、事業との関連性が合理的に説明できる状態にしておく必要があります。また、家事按分の場合は、事業とプライベートを明確に区分しなければなりません。

詳しくは「個人事業主(フリーランス)はぶっちゃけどこまで経費にできる?」をご覧ください。

不正に経費計上したときの罰則は?

不正な経費計上をした場合、過少申告加算税・無申告加算税・不納付加算税・重加算税などのペナルティが発生する恐れがあります。

詳しくは「不正に経費計上したときのペナルティ」をご覧ください。

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。