監修 鶏冠井 悠二

小規模企業共済は月額1,000円から始められ、掛金全額が所得控除の対象となるため、節税しながら退職金を積み立てられる制度です。

個人事業主には、会社員のような退職金制度がありません。そのため、小規模企業共済への加入は、将来の廃業や引退に備えて資金を準備したい人に有効な選択肢です。

ただし、小規模企業共済には加入資格があり、利用にあたってはメリットだけでなくデメリットもあります。

本記事では、小規模企業共済の仕組みや加入資格、節税効果、iDeCoやNISAとの違い、メリット・デメリットを詳しく解説します。

目次

無料で開業届を一括作成。税務署にそのまま提出できる!

freee開業は開業届を最短5分で作成できる!

書類はオンライン提出が可能!

税務署にいかずそのまま提出でき、忙しい方にもおすすめです。

費用もかからないから安心。

小規模企業共済とは?

小規模企業共済とは、個人事業主や小規模企業の経営者が廃業・引退後に備えるための制度です。運営主体は、国の独立行政法人である中小企業基盤整備機構で、公的な仕組みとして広く利用されています。

個人事業主における退職とは、主に廃業・引退のことを指します。

会社員であれば退職時に退職金を受け取れますが、個人事業主にはそのような制度がありません。そのため、廃業・引退のタイミングでまとまった資金を確保する手段として、小規模企業共済が活用されています。

小規模企業共済では、掛金を毎月積み立てていき、廃業・引退・死亡・法人化など一定の条件に該当した場合に共済金として受け取ることが可能です。

老後資金や事業承継時の資金準備にも役立つため、個人事業主や自営業者の「退職金制度」として認知されています。

出典:独立行政法人中小企業基盤整備機構「小規模企業共済の魅力について」

小規模企業共済の仕組み

小規模企業共済の運営は、独立行政法人である中小企業基盤整備機構が担っており、積立方式の共済制度として設計されています。

掛金は月額1,000~7万円までで、500円単位で自由に設定でき、経営状況に応じて増額や減額も可能です。

また、資金に余裕があれば前納も認められており、柔軟な資金計画が立てやすい仕組みです。

積み立てられた掛金は、元本保証ではないものの、国の機関である中小機構が安全性を重視して運用しています。民間の金融商品とは異なり、公的制度としての安定性が評価されています。

出典:独立行政法人中小企業基盤整備機構「小規模企業共済の掛金」

出典:独立行政法人中小企業基盤整備機構「小規模企業共済資産令和6年度の運用状況」

小規模企業共済の加入資格

小規模企業共済は、主に以下の要件を満たした人が加入できます。

小規模企業共済の加入要件

- 常時使用する従業員数が一定以下の個人事業主

- 小規模企業(従業員数が一定以下の株式会社・合同会社・医療法人など)の役員

- 上記の個人事業主に準ずる共同経営者(1事業あたり2名まで)

常時使用する従業員数は次の表のとおりです。

| 営む事業の種別 | 従業員数の制限※ |

|---|---|

| 建設業・製造業・運輸業・不動産業・農業・サービス業(宿泊業・娯楽業に限る)など | 20人以下 |

| 商業(卸売業・小売業)・サービス業(宿泊業・娯楽業を除く) | 5人以下 |

| 法人の種別 | 従業員数の制限※ |

|---|---|

| 企業組合 | 20人以下 |

| 協業組合 | 20人以下 |

| 農業の経営を主として行っている農事組合法人 | 20人以下 |

| 弁護士法人・税理士法人などの士業法人 | 5人以下 |

※「常時使用する従業員」とは、共済加入時点で、個人事業主・共同経営者としての要件を満たす人(2人まで)・家族従業員・パート従業員・アルバイトなどの臨時に期間を定めて雇い入れている人を除いた正社員を指します。

一方で、以下に該当する人は加入できません。

小規模企業共済に加入できない人

- 従業員数が規模要件を超える事業を営んでいる人

- 主な収入が給与所得で、副業的に事業を行っている会社員

- 全日制の学生など、学業が本業の人

- 一部の生命保険外交員や事業専従者(勤務形態によって制限あり)

小規模企業共済の申し込み方法

小規模企業共済の申し込みは、全国の金融機関や関係団体で手続きができます。具体的な窓口は以下のとおりです。

小規模企業共済の申し込み窓口

- 銀行・信用金庫・信用組合などの取扱金融機関

- 商工会・商工会議所

- 青色申告会

- 農協(JA)

申し込みの際は、加入申込書に必要事項を記入し、本人確認書類や事業証明書類などの必要書類を添えて提出します。

手続きに不備がなければ、原則として申込月の翌月から加入が開始されます。

なお、所得控除に関わる「掛金払込証明書」は年末頃に発行されるため、小規模企業共済を始めた年度の確定申告の控除の適用に間に合います※。

※10~12月に掛け金納付がある場合は、翌年2月頃の発送となります。

出典:独立行政法人中小企業基盤整備機構「加入窓口」

小規模企業共済を受け取れるタイミング

小規模企業共済の共済金は、特定の条件を満たしたタイミングで受け取れます。代表的な請求事由は以下のとおりです。

小規模企業共済を受け取れるタイミング

- 廃業や事業の廃止による退職

- 長期加入後の任意請求(老齢給付)

- 契約者の死亡

- 任意解約(途中解約)

なかでも老齢給付は、65歳以上かつ15年(180ヶ月)以上加入していれば、事業を継続しながらでも受け取れる選択肢です。引退に備えた老後資金の一部として活用できます。

なお、共済金の受け取り方法は、一括受取・分割受取・一括と分割の併用型の3種類があります※。

| 項目 | 一括受取 | 分割受取 | 一括と分割の併用型 |

|---|---|---|---|

| 受取方法 | 一時金として一括で受け取る | 年金形式で定期的に受け取る | 一部を一括、残りを年金形式で受け取る |

| 税務上の扱い | 退職所得または一時所得 | 雑所得 | 一括部分は退職所得 年金部分は雑所得 |

| 受取期間 | 一度限り | 原則10年または15年(年6回払い) | 年金部分は10年または15年(年6回払い) |

| 向いているケース | まとまった資金が必要なケース | 定期的に生活費に充てたいケース | 両方のメリットを活かしたいケース |

選択肢によって税務上の取り扱いやライフプランへの影響が異なるため、受取時期と方法の両面から慎重に検討することが重要です。

※「分割受取」と「一括と分割の併用型」を希望する場合は、いくつかの要件を全て満たす必要があります。

出典:独立行政法人中小企業基盤整備機構「共済金等請求・解約」

小規模企業共済で得られる節税効果

小規模企業共済の最大のメリットは、掛金が全額「小規模企業共済等掛金控除」として所得控除の対象になる点です。

所得控除とは、課税所得を直接減らす仕組みです。税率の適用前に所得から控除を差し引けるため、結果として納める税額が減少します。

小規模企業共済の掛金は月額1,000~7万円まで設定でき、最大で年間84万円まで控除を受けられます。

たとえば、課税所得500万円の個人事業主の場合、所得税の最高税率は20%です(累進課税による)。このため、年間84万円を小規模企業共済の掛金として支払うと、840,000円 × 20% = 約16万8,000円の所得税を減らすことが可能です。

所得税の税率は課税所得額によって変動するため、課税所得が多い人ほど節税効果が大きくなる可能性があります。

出典:独立行政法人 中小企業基盤整備機構「制度の概要 | 共済制度」

出典:国税庁「No.2260 所得税の税率」

小規模企業共済とiDeCo・NISAの違い

小規模企業共済とよく比較される制度に、iDeCo(個人型確定拠出年金)とNISA(少額投資非課税制度)があります。

いずれも将来の資金準備や資産形成に役立つ制度ですが、目的や税制上のメリット、引き出しの条件に明確な違いがあります。

小規模企業共済とiDeCo・NISAの違いは以下のとおりです。

| 項目 | 小規模企業共済 | iDeCo (個人型確定拠出年金) | NISA (少額投資非課税制度) |

|---|---|---|---|

| 制度の目的 | 廃業・退職時に備えるための退職金づくり | 老後資金の積立による年金準備 | 投資による資産形成を促進するための非課税制度 |

| 対象者 | 個人事業主・小規模企業の役員など | 原則全ての現役世代 (20歳以上65歳未満) | 原則全ての成人 (年齢要件あり) |

| 掛金の所得控除 | 全額所得控除の対象 (小規模企業共済等掛金控除) | 全額所得控除の対象 (小規模企業共済等掛金控除) | 所得控除なし |

| 運用益の非課税 | 対象外 | 対象 (運用益は非課税) | 対象 (運用益は非課税) |

| 受取時の税金 | 退職所得または一時所得、公的年金等に係る雑所得 | 退職所得または公的年金等に係る雑所得 | 非課税 |

| 受取可能時期 | 廃業・引退・法人化・死亡・老齢給付・任意解約などで受取可 | 原則60歳以降 (原則途中引き出し不可) | いつでも売却・引き出し可 |

| 途中解約 | 可 (ただし元本割れの可能性あり) | 原則不可 | 可 (売却後の再利用には非課税枠の制限あり) |

小規模企業共済・iDeCo・NISAはそれぞれ目的や利用条件が異なるため、どの制度が適しているかは、利用者の立場や資金運用の目的によって異なります。

まず、小規模企業共済は、個人事業主や小規模企業の経営者が、将来の廃業や引退に備えて退職金を積み立てるための制度です。

掛金は全額が所得控除となり、受け取り時には退職所得扱いになるケースもあるため、税制上のメリットが大きいです。事業を営む人が「節税しながら退職金を準備したい」と考える場合に適しています。

iDeCo(個人型確定拠出年金)は、老後の生活資金を計画的に積み立てたい人に適した制度です。

掛金は全額所得控除の対象ですが、60歳までは原則引き出すことができず、年金受給のように長期の資金拘束が前提となります。そのため、資金の目的が「老後」に特化している場合に向いています。

NISAは、投資による資産運用の利益を非課税にしたい人に適した制度です。元本割れのリスクもありますが、運用益が非課税になる点が最大の魅力で、短期から中長期の資産形成にも対応できます。

掛金(投資元本)自体は所得控除にならないものの、運用益への課税がゼロになるため、投資リターンを重視する人にとって有利です。また、資金はいつでも引き出せるため、柔軟性も高く、目的やライフスタイルに応じて活用しやすい制度です。

それぞれの制度は併用できます。税制の適用範囲や資金拘束の有無を理解したうえで、ライフプランに応じた制度を選びましょう。

出典:独立行政法人中小企業基盤整備機構「制度の概要 | 共済制度」

出典:厚生労働省「iDeCoの概要」

出典:金融庁「NISAを知る:NISA特設ウェブサイト」

小規模企業共済のメリット

小規模企業共済は、国の制度として用意された公的な退職金準備の仕組みで、多くのメリットがあります。

小規模企業共済のメリットは、主に以下のとおりです。

小規模企業共済のメリット

- 掛金が全額所得控除になる

- 貸付制度を利用できる

- 掛金の柔軟性が高い

掛金が全額所得控除になる

小規模企業共済の最大の特長は、支払った掛金が全額「小規模企業共済等掛金控除」として、所得控除の対象になる点です。

掛金は月額1,000~7万円の範囲で、500円単位で自由に設定でき、経営状況に応じて増減が可能です。

所得控除により、所得税および住民税の課税所得が直接減額されるため、実質的な節税につながります。

特に、課税所得が高くなるほど適用される税率も上がるため、控除による節税効果が大きくなる傾向があります。

たとえば、所得税率が20%の人が年間84万円の掛金を支払うと、所得税が16万8,000円軽減しますが、税率40%の人なら33万6,000円の節税を見込めます。

さらに、住民税も10%の税率で同様に軽減されるため、所得税と住民税の両方を圧縮できる点もメリットです。

小規模企業共済は単なる積立制度にとどまらず、税制上の優遇措置を活かした資金準備手段として価値があります。

出典:独立行政法人中小企業基盤整備機構「小規模企業共済の魅力について」

出典:独立行政法人中小企業基盤整備機構「制度の概要 | 共済制度」

貸付制度を利用できる

小規模企業共済では、積み立てた掛金を基盤として、契約者が必要に応じて資金の貸付を受けられる制度があります。共済金を受け取る前の段階でも、積立金の範囲内で活用できる点が大きなメリットです。

貸付制度は、通常の資金需要に対応する「一般貸付」と、特別な事情がある場合に低金利で資金を借りられる「特別貸付」の2種類です。

一般貸付と特別貸付の種類や概要は以下のとおりです。

| 種類 | 概要 |

|---|---|

| 一般貸付 | 急な資金需要や事業運転資金などを迅速に借りられる一般的な貸付枠 |

| 緊急経営安定貸付け | 経済環境の変化による売上減少などで資金繰りが厳しいときの資金調達 |

| 傷病災害時貸付け | 病気や災害などで経営に支障が生じた場合の補填資金 |

| 福祉対応貸付け | 高齢の親族の介護や住宅改修、福祉機器購入など福祉目的の資金 |

| 創業転業時・新規事業展開等貸付け | 新規開業・転業や事業の多角化に向けた設備資金など |

| 事業承継貸付け | 親族や従業員への事業承継時に必要な資産や株式などの取得資金 |

| 廃業準備貸付け | 廃業や企業の解散を円滑に進めるための諸経費や清算資金 |

小規模企業共済は「退職金準備」だけでなく、事業のライフサイクル全体を支える制度として設計されています。資金繰りに悩んだときのセーフティネットとして、有効に活用できます。

出典:独立行政法人中小企業基盤整備機構「契約者貸付の概要」

掛金の柔軟性が高い

小規模企業共済のメリットとして、掛金の柔軟性が高いことが挙げられます。

掛金は、月額1,000~7万円の範囲で、500円単位で自由に設定でき、加入後も増額や減額が可能です。

事業の売上や収支状況は時期によって変動するため、掛金を調整できる仕組みは資金繰りで大きなメリットになります。

さらに、掛金の前納制度や一時的な納付の停止申請も可能です。

前納すれば、年払いのようにまとめて支払うことができ、資金に余裕のあるときに一括対応が可能です。

一方で、急な出費や経営環境の変化により納付が難しい場合は、一時停止制度を活用して掛金負担を抑えることもできます。

小規模企業共済は、長期的な制度でありながら、事業者のキャッシュ・フローに応じた柔軟な運用ができる点で、継続しやすい仕組みです。

出典:独立行政法人中小企業基盤整備機構「小規模企業共済の魅力について」

出典:独立行政法人中小企業基盤整備機構「制度の概要 | 共済制度」

小規模企業共済のデメリット

小規模企業共済は多くのメリットがある一方、制度上の注意点やデメリットも存在します。

小規模企業共済のデメリットは、主に以下のとおりです。

小規模共済のデメリット

- 任意解約だと元本割れの可能性がある

- 資金をすぐには引き出せない

- 掛金が固定費として毎月発生する

制度の特性上、長期的な視点で活用することが前提となるため、短期の資金運用や資金調達手段には向いていません。

任意解約だと元本割れの可能性がある

小規模企業共済は、任意で途中解約が可能ですが、元本割れとなるリスクがあります。

特に、掛金納付月数が240ヶ月(20年)未満の場合には、支払った掛金総額に対して受け取れる解約手当金が下回る仕組みです。

加入してすぐに任意解約した場合は、返戻率が大幅に低くなり、掛金の一部しか戻らない、もしくはほとんど戻らないケースがあります。

つまり、小規模企業共済は長期で継続することを前提とした制度であり、短期的な資金運用を目的に利用するのは適していません。

やむを得ず解約する可能性がある場合は、受取タイミングや返戻率の目安を事前に確認しておくことが重要です。

出典:独立行政法人中小企業基盤整備機構「共済金等請求・解約」

資金をすぐには引き出せない

小規模企業共済は、将来の廃業や引退に備えて計画的に資金を積み立てていく制度です。

そのため、積み立てた掛金は、一定の事由がない限り引き出すことはできません。

共済金の受け取りは、廃業・引退・老齢給付・死亡など、制度上定められた条件を満たしたタイミングのみです。

なお、中小企業基盤整備機構に途中解約を申請すれば引き出せますが、元本割れや税制メリットの喪失などのデメリットがあります。

つまり、短期的な資金ニーズに備える目的で利用する制度とは性質が異なり、小規模企業共済は長期的な資金形成を目指す人に適しています。

出典:独立行政法人中小企業基盤整備機構「よくあるご質問」

出典:独立行政法人中小企業基盤整備機構「共済金等請求・解約」

掛金が固定費として毎月発生する

小規模企業共済は、設定した掛金が毎月自動的に口座から引き落とされる仕組みです。

そのため、経営が苦しい時期や突発的な出費が重なったときには、固定費としての負担感が大きくなる可能性があります。

資金繰りが危ないときは、掛金の減額や一時的な納付の停止を検討しましょう。

ただし、掛金の設定変更には所定の手続きが必要なため、すぐに資金に困ることがないよう、事前にある程度運用計画を立てておくことが重要です。

出典:独立行政法人中小企業基盤整備機構「小規模企業共済の掛金」

出典:独立行政法人中小企業基盤整備機構「よくあるご質問」

個人事業主は小規模企業共済に入っておくべき?

小規模企業共済は、特に安定的な収入があり、長期的に事業を継続する意思がある個人事業主やフリーランスにとって、有効な資産形成手段のひとつです。

掛金が全額所得控除の対象となるため、所得税や住民税の節税効果が得られ、所得税率が高いほどメリットが大きくなります。

また、将来的な廃業や引退に備えて退職金を準備できる点や、必要に応じて貸付制度を活用できる点など、公的制度としての信頼性・実用性を兼ね備えています。

一方で、収入が不安定な人や、近い将来に解約して資金を別用途に使いたいと考えている人には向いていません。

加入から短期間で解約すると元本割れのリスクがあるほか、制度の恩恵を十分に享受できない可能性があるためです。

制度の特性を正しく理解し、長期的な視点で資金を積み立てられるかどうかが、加入を判断する際の重要なポイントです。

出典:独立行政法人中小企業基盤整備機構「小規模企業共済の魅力について」

出典:独立行政法人中小企業基盤整備機構「制度の概要 | 共済制度」

まとめ

小規模企業共済は、個人事業主や小規模企業経営者が、退職後や廃業時の資金を計画的に準備できる公的制度です。

掛金が全額所得控除の対象となるため、高い節税効果と長期的な資産形成の両立が可能です。

また、貸付制度や掛金の柔軟な変更など、経営状況に応じて活用しやすい仕組みも整っています。長期的に事業を続ける見込みがあり、一定の収入が見込める個人事業主には有効な選択肢のひとつです。

一方で、任意解約による元本割れや、資金をすぐに引き出せないなどのデメリットがあります。

小規模企業共済を利用したいと考える個人事業主は、制度の性質を十分に理解したうえで加入を検討しましょう。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

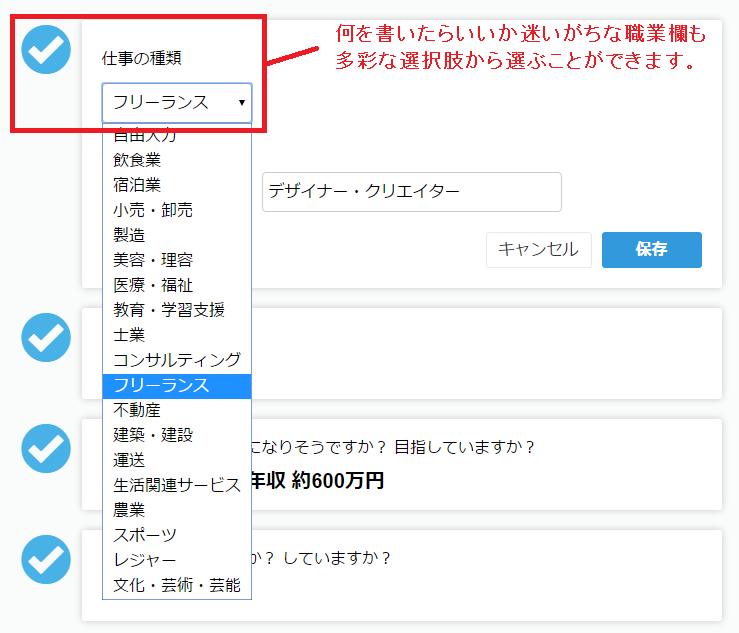

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

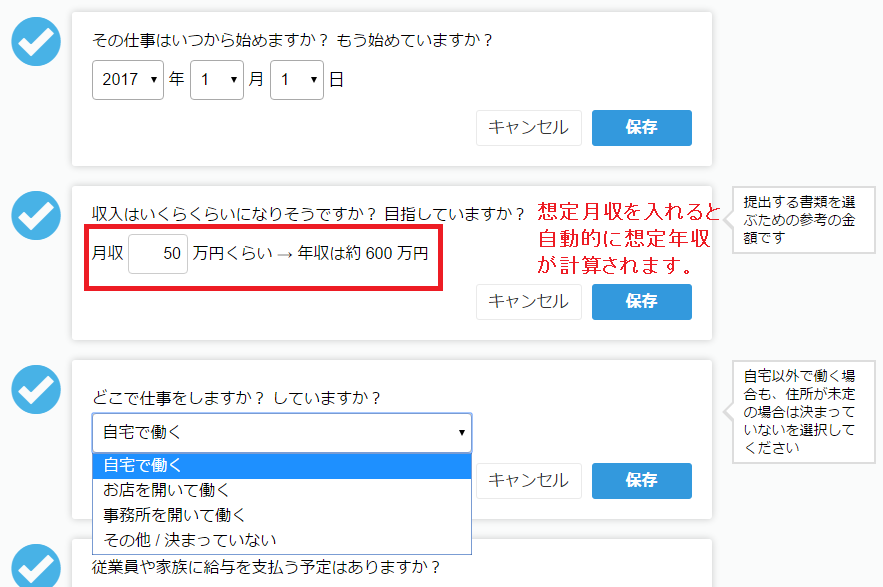

事業の開始年月日、想定月収、仕事をする場所を記入します。

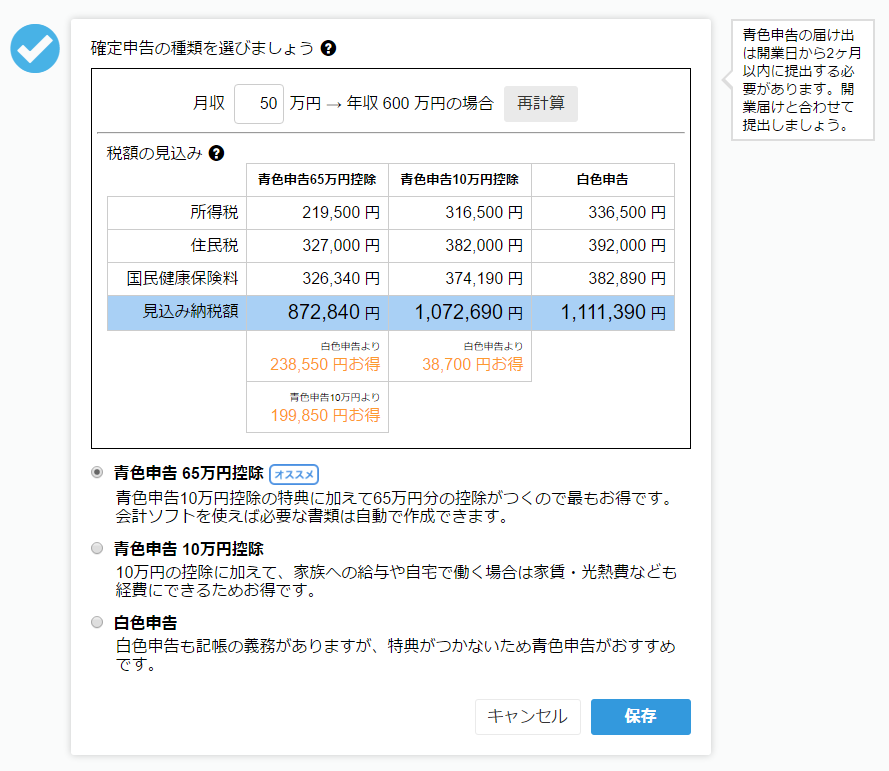

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

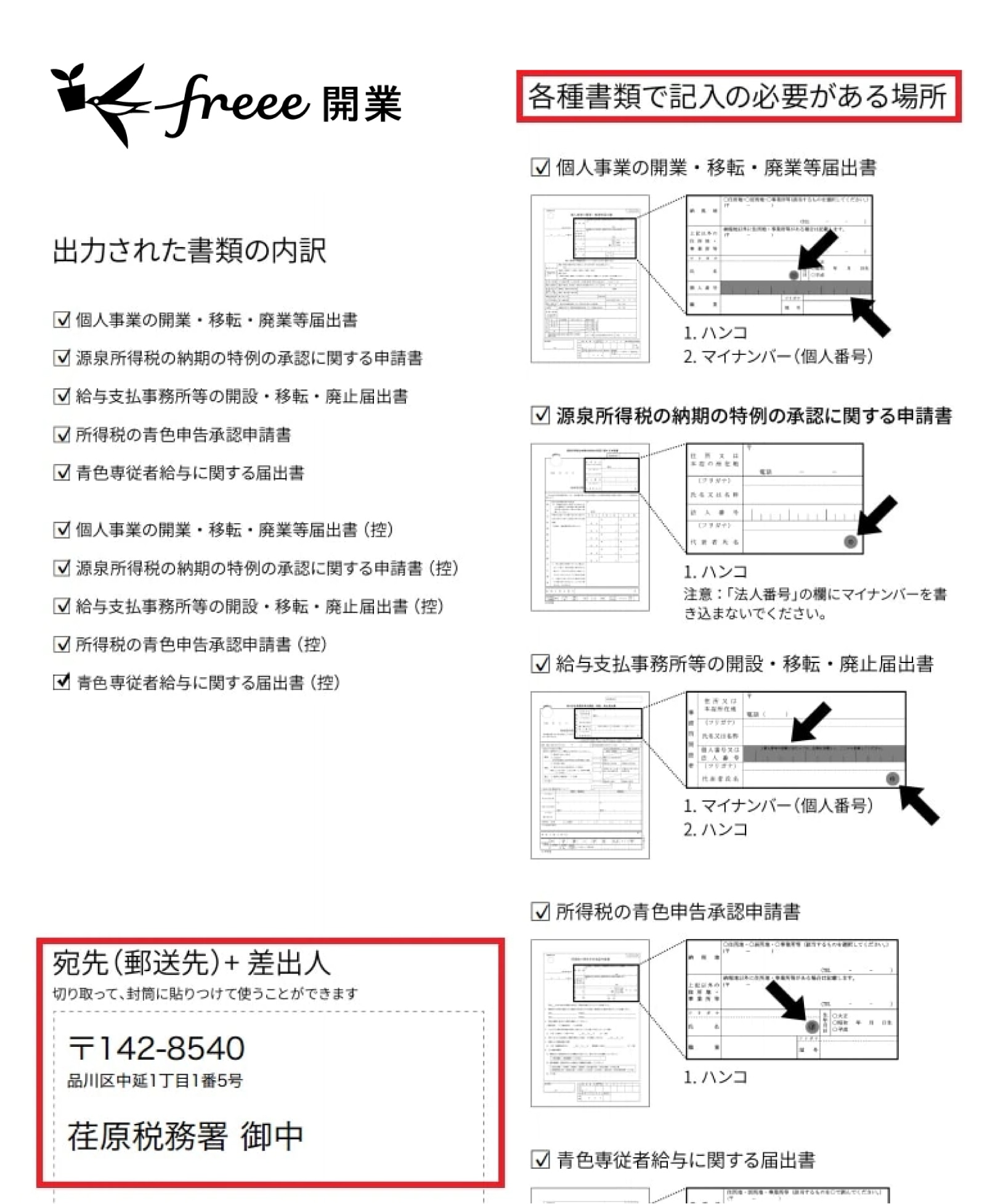

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

よくある質問

小規模企業共済の加入資格は?

常時使用する従業員が20人以下(商業・サービス業・士業法人は5人以下)の個人事業主や会社役員、法人などが加入対象です。

小規模企業共済の加入資格を詳しく知りたい人は「小規模企業共済の加入資格」をご覧ください。

小規模企業共済の掛金は?

毎月1,000~7万円の範囲で、500円単位で自由に設定できます。掛金は全額が所得控除の対象となるため、節税効果が高いことが特長です。

小規模企業共済の掛金を詳しく知りたい人は「小規模企業共済の仕組み」をご覧ください。

小規模企業共済は解約できる?

小規模企業共済は任意解約が可能ですが、デメリットがあります。

掛金納付月数が240ヶ月(20年)未満だと、受け取れる「解約手当金」が掛金総額を下回り、元本割れのリスクが高まります。加入後すぐに解約すると返戻率が極端に低く、ほとんど戻りません。

小規模企業共済の解約について詳しく知りたい人は「任意解約だと元本割れの可能性がある」をご覧ください。

監修 鶏冠井 悠二(かいで ゆうじ)

コンサルタント会社、生命保険会社を経験した後、ファイナンシャルプランナーとして独立。「資産形成を通じて便利で豊かな人生を送って頂く」ことを目指して相談・記事監修・執筆業務を手掛ける。担当分野は資産運用、保険、投資、NISAやiDeCo、仮想通貨、相続、クレジットカードやポイ活など幅広く対応。現在、WEB専門のファイナンシャルプランナーとして活動中。

HP:かいでFP事務所