最終更新日:2021/06/01

青色申告、白色申告など申告方法とは関係なく、確定申告で税金を計上する場合は、「租税公課」という勘定科目を用いることになっています。

租税公課とは、国や地方自治体に納める税金である「租税」と、国や地方公共団体から課せられる、交付金や会費である「公課」を合わせた勘定科目です。

確定申告の際には、支払った経費が「租税公課」として計上できるのか、計上できないのかをしっかりと理解しておく必要があります。本記事では、租税公課とは何かを一から解説するとともに、租税公課として認められる項目について説明します。

2024年提出(令和5年分)の確定申告アップデート情報

所得税の確定申告期間:2024年2月16日(金)〜2024年3月15日(金)

消費税の確定申告期間:2024年2月16日(金)〜2024年4月1日(月)

※ 贈与税の申告・納税期間:2024年3月15日(金)まで

<2024年(令和5年分)の確定申告のポイント>

- 「源泉徴収票・国民年金基金掛金・iDeCo・小規模企業共済掛金」が追加されるなど、マイナポータル連携をすることで自動入力できる対象が増えます。

- 国税庁の確定申告書等作成コーナーでも、消費税の申告書を作成できるようになる予定です。今回、インボイス登録によって課税事業者になり、消費税の納付が必要になった方はチェックしましょう!

詳しくは国税庁ホームページ「令和5年分 確定申告特集」をご参照ください。

目次

\勘定科目はAIで推測し仕訳登録!/

freee会計は、AIによる勘定科目推測で経理業務をサポート!

知識のない方でも、仕訳をサポートします。

租税公課とは

聴き慣れない方も多いかと思いますが、租税公課は「租税」と「公課」を組み合わせた言葉です。租税公課を理解するには、租税と公課に分けて考えると理解しやすくなります。

「租税」とは

租税とは、国に納める「国税」と地方公共団体に納める「地方税」の2種類の税金を指します。さらに地方税は、都道府県税と市町村税に分類され、税金を納める人と負担する人が同じである「直接税」と、税金を納める人と負担する人が同じではない「間接税」に分類されます。

税務上経費として認められる「租税」には以下の代表的な項目があります。

- 消費税及び地方消費税

- 事業税

- 固定資産税

- 自動車税

- 自動車重量税

- 自動車取得税

- 印紙税

- 登録免許税

「公課」とは

公課とは、国や地方公共団体から課せられる、交付金や会費などのことです。税務上経費として認められる公課には、下記のようなものがあります。

- 商工会・協同組合などの会費、または組合費

- 印鑑証明書や住民票の発行にかかる手数料

- その他公共サービスにかかる手数料

租税公課に認められない経費の処理

租税公課として認められない経費の場合は、個人で支払わなければなりません。個人で支払う場合には、通常「事業主貸」を使って仕訳を行います。

例)5万円の所得税を現金で支払った場合

事業主貸:50,000 / 現金:50,000

上記の例は、租税公課に計上することができない所得税5万円の仕訳例です。現金で所得税を支払ったので、現金を貸方に、事業主貸を借方に持ってきて仕訳を行います。また、実際に事業用の現金などから直接支払いを行わず、準備金として用意して個人の財布に振替えた場合も、事業主貸勘定を使って同じように処理することになります。

租税公課として認められる項目とは

租税公課に認められる項目の一覧は先ほど紹介しましたが、租税公課に認められる項目を具体的に紹介します。また、租税公課と認められないものにはどのような項目があるのでしょうか。

消費税及び地方消費税

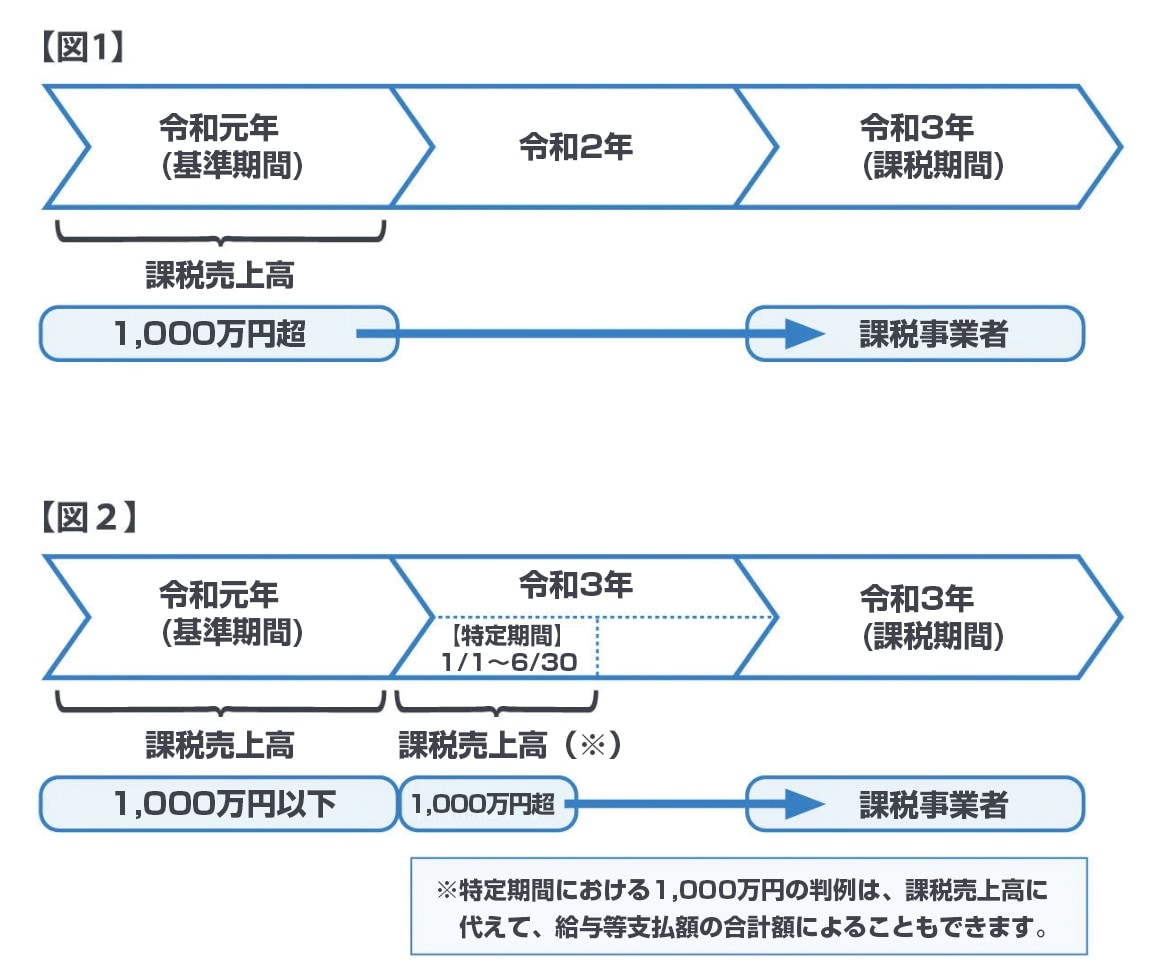

消費税及び地方消費税の基準期間となるのは、2年前の課税売上高です。基本的には課税売上高が1,000万円を超えていても、「消費税課税事業者選択届出書」を提出している場合は、消費税及び地方消費税が発生します。なお、特定期間で1,000万円以上の課税売上高がある場合でも、消費税及び地方消費税が発生するので注意が必要です。なお、こうした消費税及び地方消費税については租税公課に計上できます。

消費税について詳しく知りたい方は、『フリーランスの消費税!免除?それとも納税?免除事業者と課税事業者の消費税処理方法』をご覧ください。

関連:国税庁「消費税のしくみ」

事業税

事業税とは、事業の種類によって税率が異なる税金のことです。事業を行うすべての法人に、事業税の納税義務がありますが、公共法人や公益法人など公共事業に関わる所得に関しては課税がされないといった例外もあります。

また、個人事業主の場合は、ライターやシステムエンジニア、画家などは個人事業税は非課税となりますが、仕事内容によってはデザイン業と判断され、課税されるケースもあります。事業税も、租税公課にあげることができる項目のひとつです。

事業税について詳しく知りたい方は、『所得税だけじゃない!個人事業主が納める税金の種類とは?』をご覧ください。

関連:

・東京都主税局「個人事業税」

・東京都主税局「法人事業税・法人都民税」

固定資産税

固定資産税は、土地や建物などの固定資産に課せられる税金です。事業用で使用している土地などは、経費に算入することができます。他にも、自宅の一部をオフィスや事務所として使用している場合は、生活と事業の割合によって按分した金額を経費にすることが可能です。

関連:東京都主税局「固定資産税・都市計画税(土地・家屋)」

自動車関連税

事業用として使用している車の場合に限り、自動車税や自動車重量税、自動車取得税といった自動車に関連する税金を計上することができます。また、私生活と事業に使用している場合は、自動車税の全てを経費にするのではなく、その割合を分けて処理をする必要があります。

使用の割合は、「走行距離」「利用回数」「利用時間」の基準からいずれかを選択しますが、「走行距離」が一般的に使われている按分方法です。

関連:経済産業省「自動車関連税制(自動車重量税・自動車取得税・自動車税・軽自動車税)について」

印紙税

印紙税とは、契約書や領収書といった課税文書に賦課される税金のことです。会社設立時に必要な登録免許支払やなどで収入印紙を使用します。収入印紙は購入して1ヶ月以内程度で使用する際の勘定科目は、租税効果となりますが、一定枚数を購入してストックする場合の勘定科目は貯蔵品となります。

印紙税について詳しく知りたい方は、『請求書に収入印紙は必要なのか?』をご覧ください。

関連:国税庁「印紙税」

登録免許税

登録免許税には、土地や建物などの権利に関するものや、特許や鉱業権などの登録で権利が発生するもの、船舶や自動車など業務で使用する際に登録が必要なものがあります。

いずれも経費として算入することが可能ですが、船舶や自動車などの登録免許税については、租税公課だけでなく取得価格として計算することもできるので、どちらかの方法を選択することが可能です。

登録免許税について詳しく知りたい方は、『会社設立にかかる「登録免許税」についてわかりやすく解説』をご覧ください。

関連:国税庁「No.7191 登録免許税の税額表」

そのほかの項目

上記で説明した項目以外で租税公課として計上できるものには、不動産取得税や地価税、特別土地保有税があります。また、公課である商工会議所や協同組合の会費や組合費も租税公課として計上できる項目に含まれます。

租税公課として認められないものとは

租税公課として認められないものについては、主に4つの項目に分けられます。

所得税及び復興特別所得税や住民税

法人の場合は法人税が課されますが、個人事業主には法人税はありません。個人事業主が法人税にあたる税金は、「所得税及び復興特別所得税」となります。確定申告とは、所得税や地方で賦課される住民税の計算のために行われるものですから、こうした項目は経費として算入することができません。

所得税について詳しく知りたい方は、『所得税とは?毎月の給与における源泉所得税の計算方法【2020年版】』をご覧ください。

加算税や延滞税

加算税や延滞税といった後から賦課される税金は、本来税金として支払わなくてはならないものではありません。これらは個人の都合によって賦課されるものであるため、租税公課として計上することは不可能です。

事業税や延滞税について詳しく知りたい方は、『確定申告の期日遅れに注意!無申告加算税のペナルティも発生?』をご覧ください。

罰金や交通反則金

加算税や延滞税と同様、罰金などは個人の都合によって賦課されたものです。そのため、租税公課には計上することができません。

国民健康保険税や国民年金保険料

国民年金や国民保険は、社会保険料に該当するものです。こうした社会保険料は、所得控除により差し引きが行われるため、租税公課で計上できません。

国民健康保険税について詳しく知りたい方は、『確定申告時に受けられる国民健康保険料の控除とは』をご覧ください。

相続税

相続税は、所得税とは別に計算を行うものです。こちらも租税公課には含めませんので注意しましょう。

年度末に未払いの租税公課があった場合

年度内に支払わなければならなかった租税公課の支払いを行わず、翌年に支払いを行った場合は、原則として未払い金で処理することになります。下記で仕訳の例を紹介します。

〇12月31日の仕訳例

租税公課:100,000 / 未払金:100,000

〇支払ったときの仕訳例

未払い金:100,000 / 現金:100,000

もし未払いの租税公課がある場合は、上記のように処理しましょう。

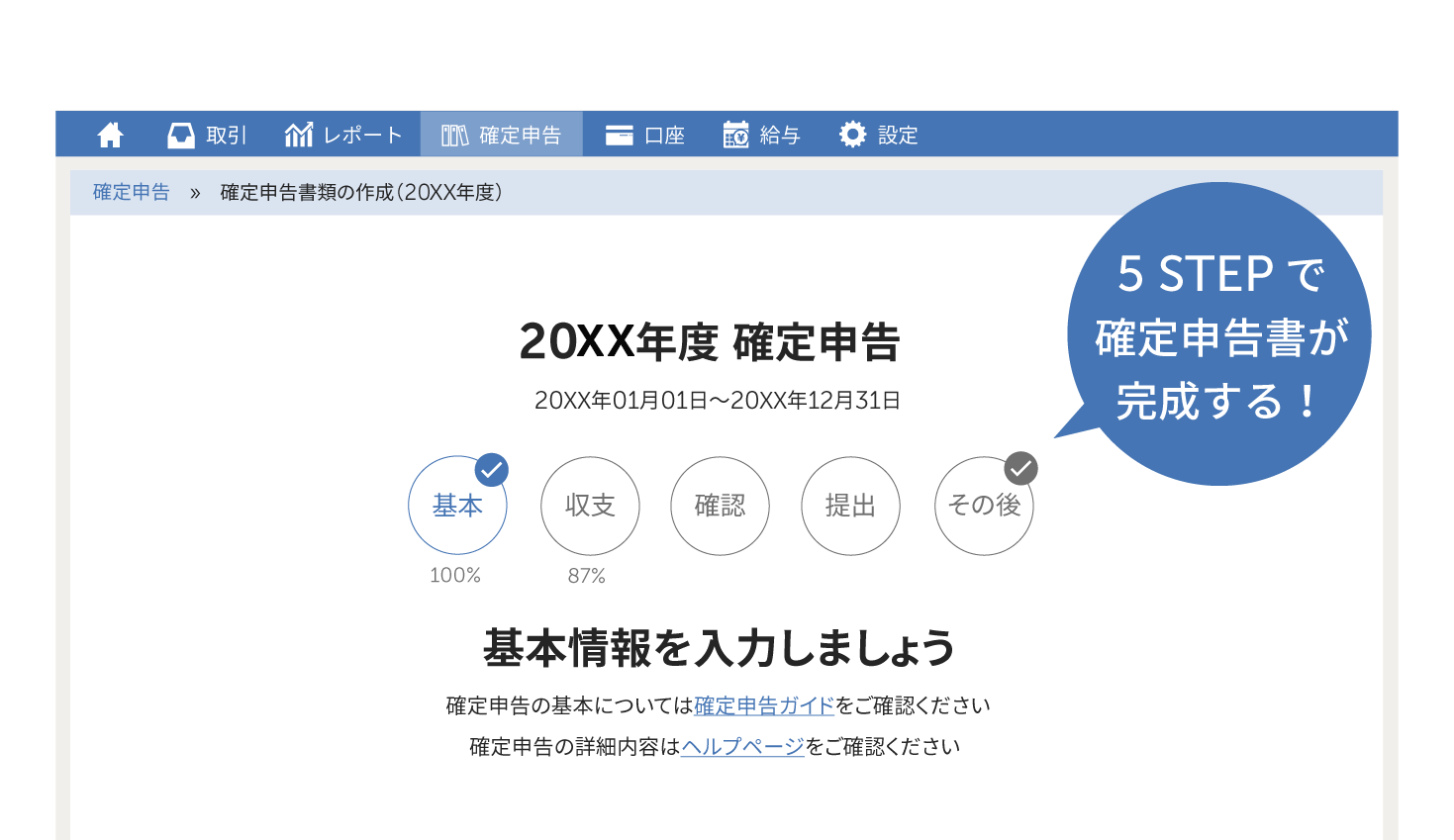

確定申告(青色申告)を簡単に終わらせる方法

大きな節税メリットがある青色申告。お得であることは分かっていても、「確定申告書の作成は難しいのでは?」という意見も少なくありません。

そこでおすすめしたいのは、確定申告ソフト freee会計の活用です。

1.銀行口座やクレジットカードは同期すれば自動入力!

freee会計は、面倒な1年分の経費の入力も、銀行口座やクレジットカードを同期すれば自動で入力できます。日付や金額だけでなく、勘定科目を推測して自動入力してくれるので大幅に手間を省くことができます。

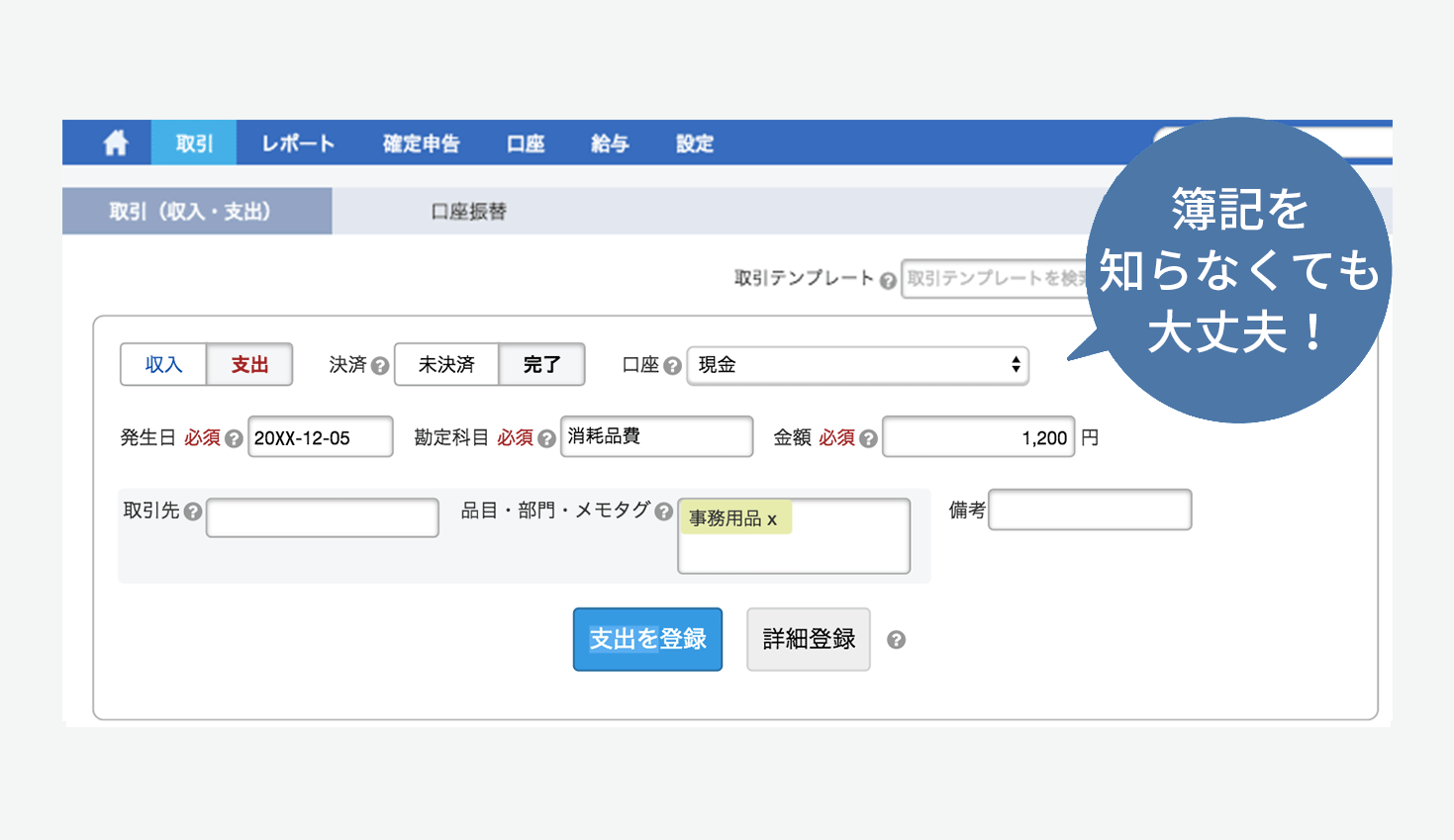

2.簿記を知らなくてもカンタンに入力できる!

freee会計なら、現金で払った場合でも、いつ・どこで・何に使ったか、家計簿感覚で入力するだけで大丈夫です。自動的に複式簿記の形に変換してくれるので、簿記を覚えなくても迷わず入力することができます。

有料のスタータープラン(月額1,180円)、スタンダードプラン(月額2,380円)は

チャットで確定申告についての質問が可能。

さらに、オプションサービスに申し込むと電話で質問も可能です。

価格・プランについて確認したい方はこちら。最大30日間無料でお試しいただけます。

3.質問に答えるだけで税金は自動計算

保険やふるさと納税、住宅ローンなどを利用している場合は税金が安くなります。難しい税金の計算もfreee会計なら、質問に答えるだけで自動で計算してくれます。確定申告をするために、本を買って税金について勉強する必要はありません。

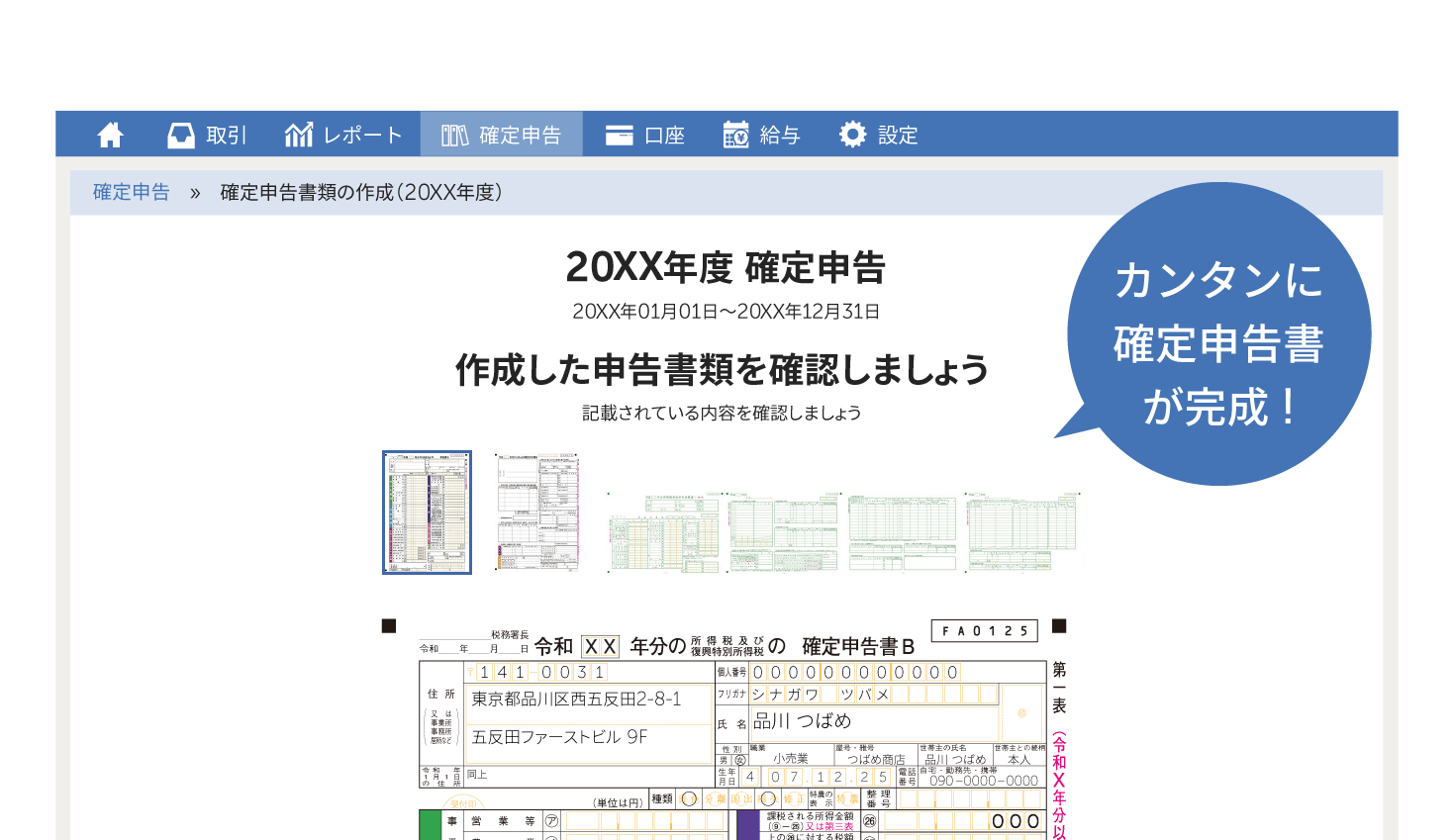

4.あとは確定申告書を税務署に提出するだけ

freee会計で確定申告書を自動作成したら、税務署に郵送や電子申告などで提出して、納税をすれば完了です。

マイナンバーカードとカードリーダをご用意いただけば、ご自宅からでもすぐに提出が完了するので、税務署に行く手間がかかりません!

【2022年版】e-Taxでネットで確定申告:PC・スマホでのやり方とメリットまとめ

freee会計を使うとどれくらいお得?

確定申告ソフトのfreee会計は、会計初心者の方からも「本当に簡単に終わった!」との声も多く寄せられています。

また、税理士さんなどに経理を依頼した場合、経理の月額費用は最低でも1万円、確定申告書類の作成は最低でも5万円〜10万円ほど必要です。

いかがでしょう?

確定申告ソフトのfreee会計は、ステップに沿って質問に答えるだけで簡単に確定申告を完了することができます。

会計に関する知識がゼロの初心者の方から「本当に簡単に終わった!」との声も多数寄せられています。

確定申告を行うためには、日頃から帳簿をつけたり、必要書類をそろえたりしておく必要があります。しかし、確定申告ソフトを活用すれば、「青色申告をしたかったのに、書類不備で手続きできなかった!」「何度も書き直しで大変だった」という思いをすることは少ないでしょう。

余裕を持って確定申告を迎えるためにも、ぜひ確定申告ソフトの活用をご検討ください。

【初めての向けにオススメ】そもそも確定申告とは?スマホ申告の活用など

税務署に行かずに確定申告を終わらせるなら、電子申告(e-Tax)がおすすめです。freee電子申告開始ナビ(無料)について詳しくみる

まとめ

租税公課には、経費として認められるものと認められないものが存在します。事業用であることはもちろんですが、事業における税金でも算入できないものがあるので注意しましょう。なお、未払いの租税公課が年度末にある場合は、未払金で処理することができます。