青色申告は、白色申告に比べて詳細な帳簿付けが必要なのでたいへんな部分もあります。しかし、その分さまざまな優遇措置を受けることができます。

しかし「優遇措置の内容がいまいちわからない」ことで、白色申告で十分かもしれないと、決めかねている人もいるのではないでしょうか。ここでは、青色申告のおもなメリット・デメリットについて、詳しく紹介していきます。

2024年提出(令和5年分)の確定申告アップデート情報

所得税の確定申告期間:2024年2月16日(金)〜2024年3月15日(金)

消費税の確定申告期間:2024年2月16日(金)〜2024年4月1日(月)

※ 贈与税の申告・納税期間:2024年3月15日(金)まで

<2024年(令和5年分)の確定申告のポイント>

- 「源泉徴収票・国民年金基金掛金・iDeCo・小規模企業共済掛金」が追加されるなど、マイナポータル連携をすることで自動入力できる対象が増えます。

- 国税庁の確定申告書等作成コーナーでも、消費税の申告書を作成できるようになる予定です。今回、インボイス登録によって課税事業者になり、消費税の納付が必要になった方はチェックしましょう!

詳しくは国税庁ホームページ「令和5年分 確定申告特集」をご参照ください。

▶︎ 青色申告について、まずはこちらの記事!

目次

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

青色申告のおもなメリット

青色申告には、さまざまな優遇措置があります。まずは、それらのメリットを見ていきましょう。

メリット1 最大65万円の特別控除が受けられる

青色申告を行う最大のメリットは、なんといっても10万円または65万円の特別控除が受けられることです。

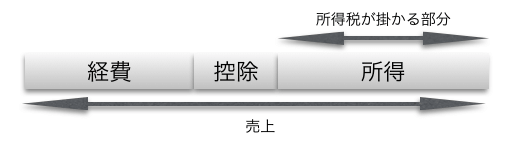

そもそも所得税は、その名のとおり、所得に掛かる税金のことです。この特別控除は、その所得から10万円または65万円を差し引くというものですから、その分、税金も安くなるということです。

控除額が10万円になるのか65万円になるのかは、記帳の方法によって決まります。単式簿記(お小遣い帳のように、1つの項目に絞って記録する記帳法)による記帳の場合は、控除額は10万円になります。複式簿記(例えば「消耗品を10,000円分購入し、現金が10,000円減った」のように、取引きの二面性に着眼し、取引きを複数の科目で記録する記帳法)による記帳を行い、最終的に「損益計算書」と「貸借対照表」を作成して、申告書類とともに提出すれば控除額は65万円となります。

ただし、提出期限である3月15日(土日の場合は月曜日)を過ぎてから申告した場合は、「損益計算書」と「貸借対照表」を添付しても、10万円の控除しか受けることができません。

※2020年(令和2年)分の提出期限は、新型コロナウイルスの影響により、4月15日(木)に延長となりました。

メリット2 赤字を繰り越せる

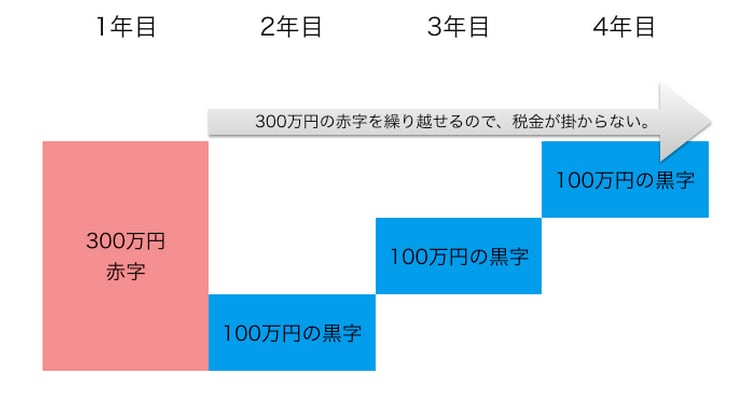

青色申告をすれば今年の赤字を翌年以降(個人事業主で最長3年間、法人で最長9年)の所得から差し引ける制度があります。白色申告の場合、今年赤字だったとしても、翌年黒字なら税金を支払う必要があります。しかし、青色申告であれば、翌年の黒字から今年の赤字を差し引くことができ、翌年度の税金を安くすることができるのです。これは、純損失の繰越控除というものです。

例えば、1年目が300万円の赤字、2~4年目がそれぞれ100万円の黒字だった場合、1年目の所得は-300万円、2年目は-300万円+100万円で-200万円、3年目は-200万円+100万円で-100万円、4年目は-100万円+100万円で0円となり、どの年も所得税はかかりません。

特に個人事業主は、独立直後に黒字を出すことが難しい場合も多いでしょう。そこで、青色申告を行い、翌年以降、事業が軌道にのって黒字が出てきたときに、当初の赤字と相殺します。これにより、大きな節税メリットを得ることができるのです。

メリット3 家族への給与を経費にできる

事前(申告する前年の3月15日)に届出が必要ではありますが、事業主が生計を同じくする家族に支払った給与を経費として計上できるのも青色申告ならではのメリットです。これを「青色事業専従者給与」といいます。

白色申告の場合は経費には計上できず「専従者控除」として、下記のどちらか小さいほうの額が認められるに過ぎません。

- ・配偶者なら86万円、その他親族は50万円

- ・所得÷(専従者人数+1)

青色事業専従者給与の場合、もちろん給与額は仕事内容に応じたものである必要はありますが、金額の縛りはなく認められますので、高い節税効果が期待できます。

詳しくは、下記の記事をご参照ください。

青色事業専従者給与に関する届出書

なお、家族を青色事業専従者とするには、以下の条件を満たしている必要があります。

- ・生計を一にする配偶者や親族であること

- ・その年の12月31日現在で年齢が15歳以上であること

- ・その年を通じて6ヵ月を超える期間(一定の場合には事業に従事できる期間の2分の1を超える期間)、その青色申告者の営む事業にもっぱら従事していること

メリット4 貸倒引当金を経費にできる

青色申告では、「貸倒引当金」を経費に計上して、納める税金を減らすことができます。貸倒引当金とは、掛け売り(商品やサービスを先に提供し、後日代金を回収すること)の代金などが回収できないと思われる場合に、回収見込み不能額として計上しておくものです。青色申告では、貸倒引当金が年末における貸金の帳簿価額の合計額の5.5%以下の金額であれば、その金額が必要経費として認められます。

白色申告の場合、「個別評価による貸倒引当金」(取引先に支払い能力がない等で、回収できないことがほぼ間違いないケース)のみ経費にできます。

メリット5 30万円未満の資産を取得した場合、一度に経費に計上できる

業務のために購入した建物や機材、車などの資産は、取得価額が10万円未満ならその年の経費として計上します。しかし、10万円以上なら「減価償却資産」として、規定のルールに則り、数年にわけて経費に計上するのが原則です。

ただし、青色申告を行っている事業主は、1個あたり30万円未満の少額減価償却資産に関しては、購入・使用した年度に一括して経費に計上できるという特例があります。これは「少額減価償却資産の特例」といい、2018年3月31日までに取得した資産に適用される限定措置です。これにより、利益の多く出た年に30万円未満の資産を購入すれば、その年の経費として計上できますので、結果的に支払う税金を安くすることができます。ただし、上限額としては、合計が300万円までとなります。

青色申告のデメリット

このようにさまざまな特典がある青色申告ですが、そのデメリットとしてはおもに以下の2つが挙げられます。

- ・青色申告をしようとする年の3月15日までに「所得税の青色申告承認申請書」を提出しなければならない

- ・65万円の特別控除を受けたい場合は、正規の簿記の原則に則った会計処理(複式簿記による記帳)が求められる

ただし、複式簿記による記帳をしっかり行うことは、経営状態をはっきりさせることにもつながりますので、必ずしもデメリットとはいえない部分もあります。

2024年提出(令和5年分)の確定申告アップデート情報

所得税の確定申告期間:2024年2月16日(金)〜2024年3月15日(金)

消費税の確定申告期間:2024年2月16日(金)〜2024年4月1日(月)

※ 贈与税の申告・納税期間:2024年3月15日(金)まで

<2024年(令和5年分)の確定申告のポイント>

- 「源泉徴収票・国民年金基金掛金・iDeCo・小規模企業共済掛金」が追加されるなど、マイナポータル連携をすることで自動入力できる対象が増えます。

- 国税庁の確定申告書等作成コーナーでも、消費税の申告書を作成できるようになる予定です。今回、インボイス登録によって課税事業者になり、消費税の納付が必要になった方はチェックしましょう!

詳しくは国税庁ホームページ「令和5年分 確定申告特集」をご参照ください。

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

まとめ

ここまで紹介してきたように、青色申告には税金の面で多くのメリットがあります。 一方、デメリットとして事前の手続きの必要性と帳簿付けの難しさがありますが、事前手続きは期日までに税務署に申請書を提出するだけですし、帳簿付けも「青色申告ソフトfreee」などの会計ソフトを使えば、簡単に行うことが可能です。また、青色申告をスタートするための必要書類作成が行える「開業freee」などのサービスもありますので、ぜひ活用して、青色申告への切替えを検討してみてください。