所得税や住民税が給料から天引きされる会社員とは異なり、個人事業主は自分で所得金額や課税額を計算して申告・納税します。このとき、経費計上や控除の活用などの方法で所得税や住民税の負担を軽減し、手元に残る資金を増やすことができる場合もあります。

本記事では、個人事業主が知っておくべき節税のための方法を紹介します。

目次

freee開業で税務署に行かずに開業届をカンタン作成!

freee開業は開業に必要な書類を無料でかんたんに作れるサービスです。必要な項目を埋めるだけなので最短5分で正確な書類が完成します。マイナンバーカードがあればスマホからでも提出が可能!作成から提出までの工数を大幅に削減できます。

個人事業主が納める主な税金

会社員であれば各種税金は源泉徴収として給与から天引きされるのが一般的です。

しかし、個人事業主は確定申告を行い、自分ですべての税金を申告・納付する必要があります。個人事業主が納める主な税金は下記の通りです。

所得税および復興特別所得税

所得税は年間の所得に対して課せられる税金で、一定以上の所得があるすべての人が納める国税です。

その納税額を計算し申告する手続きが確定申告であり、基本的には同時期に納税まで行うことになります。なお、2013年から2037年までは、所得税とあわせて復興特別所得税も申告・納付します。

住民税

住民税は、地方自治体に対して納める地方税で、前年の所得に対して課せられます。税額は、確定申告の内容に基づいて各自治体が算出し、個人に通知します。

個人事業税

個人事業税は地方税のひとつで、一定以上の事業所得がある場合に課せられます。対象者には、都道府県税事務所から納税通知書が届きます(確定申告を行っている場合、個人事業税の申告を別途する必要はありません)。

なお、個人事業税が課せられるのは「法定業種」に指定される事業を営む事業者に限られ、ライターやプログラマーなど例外とされるケースもあります。法定業種の一覧は東京都主税局の「個人事業税 | 税金の種類 | 東京都主税局」から確認できます。

消費税

消費税は、前々年の売上、あるいは前年の1月~6月の売上が1,000万円を超えた場合に納めます。

たとえば、2020年に初めて年間売上が1,000万円を超えた事業者の場合、2022年に「課税事業者」となり、消費税の納税義務が発生します。なお、消費税は所得税と同様、税額を自分で計算して申告・納税します。

個人事業主が納める税金については、別記事「個人事業主にかかる税金は何種類? 課税される条件と計算方法」で詳しく解説しています。ぜひ参考にしてください。

個人事業主の節税の仕組み

所得税額は1年間に稼いだ所得に応じて決定され所得額が大きくなるほど税率も高くなります(→累進課税制度)。そのため、課税される元の金額である「課税所得額」自体を低く抑えることができれば、その分税負担を軽減できます。

なお、住民税の税率は一律ですが、確定申告された所得額などをベースに計算される点は共通しているため、所得税と同様、課税所得額を減らすことが節税につながります。

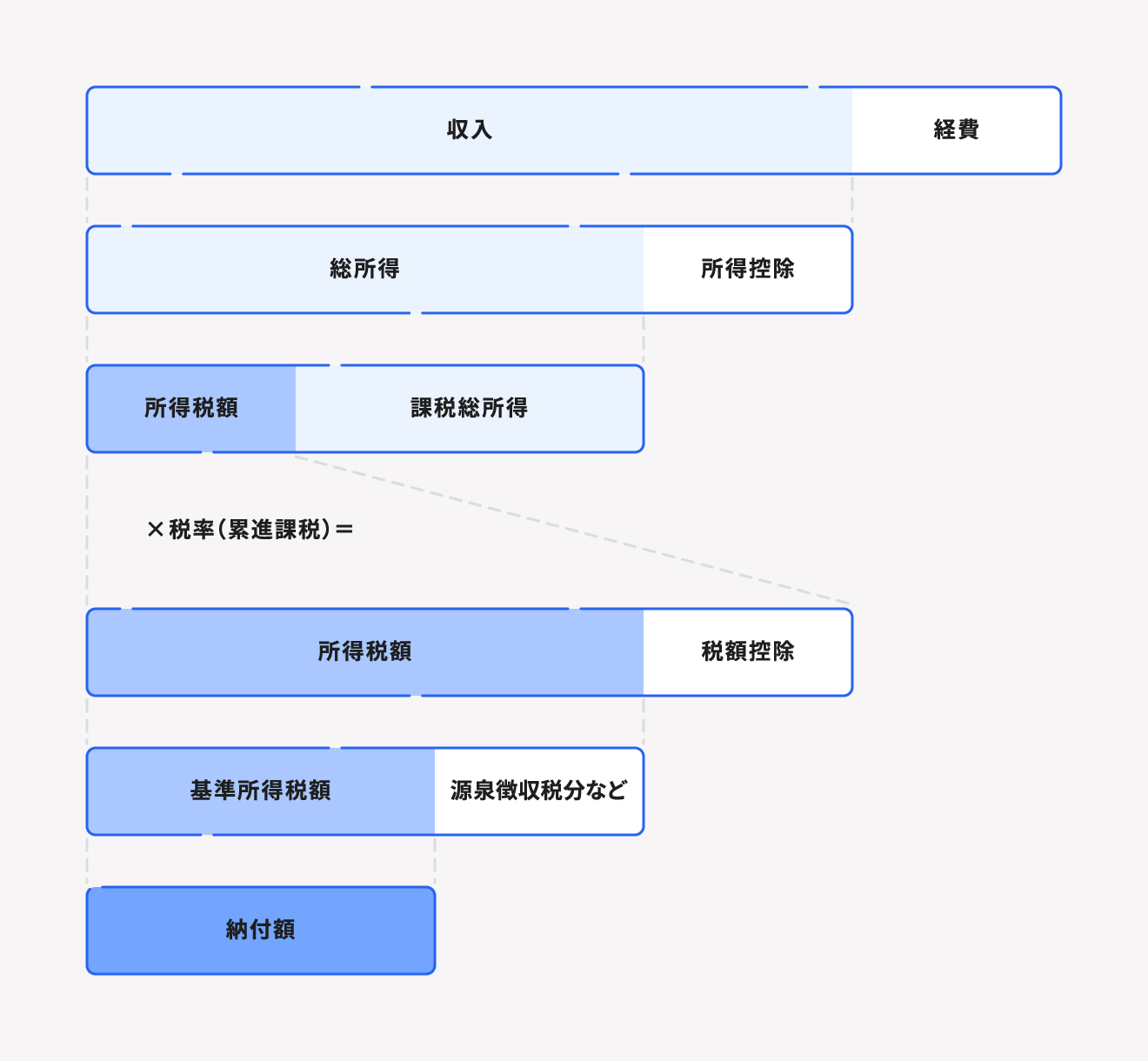

納税額の計算方法

個人事業主の場合、「収入」から「必要経費」を差し引くことで「所得金額」を算出できます。課税所得額を求めるには、そこからさらに「各種控除」を差し引きます。

つまり、同じ売上であっても、経費や控除の金額を大きくすることで課税所得額を減らすことができるのです。

節税を考える上でのポイントとして、日本の税制が「申告納税制度」を採用していることを理解しておくべきでしょう。

簡単に説明すると所得金額や税額、経費や控除は自己分で申告が基本であり、逆に言えばしっかりと経費計上、控除の適用申請をしなければ節税できないということです。

納税額の計算方法

課税所得の計算方法

所得金額 = 収入金額 - 必要経費

所得税の計算方法

課税所得金額 = 所得金額 - 各種控除

所得税 = 課税所得金額 × 税率 - 税額控除

住民税の計算方法

住民税 = 課税所得金額 × 税率 - 調整控除 - 税額控除 + 均等割額

個人事業主の具体的な節税対策

個人事業主が取れる節税対策には以下があります。

- 青色申告を活用する

- 必要経費を正しく計上する

- 所得控除・税額控除を活用する

1.青色申告を活用する

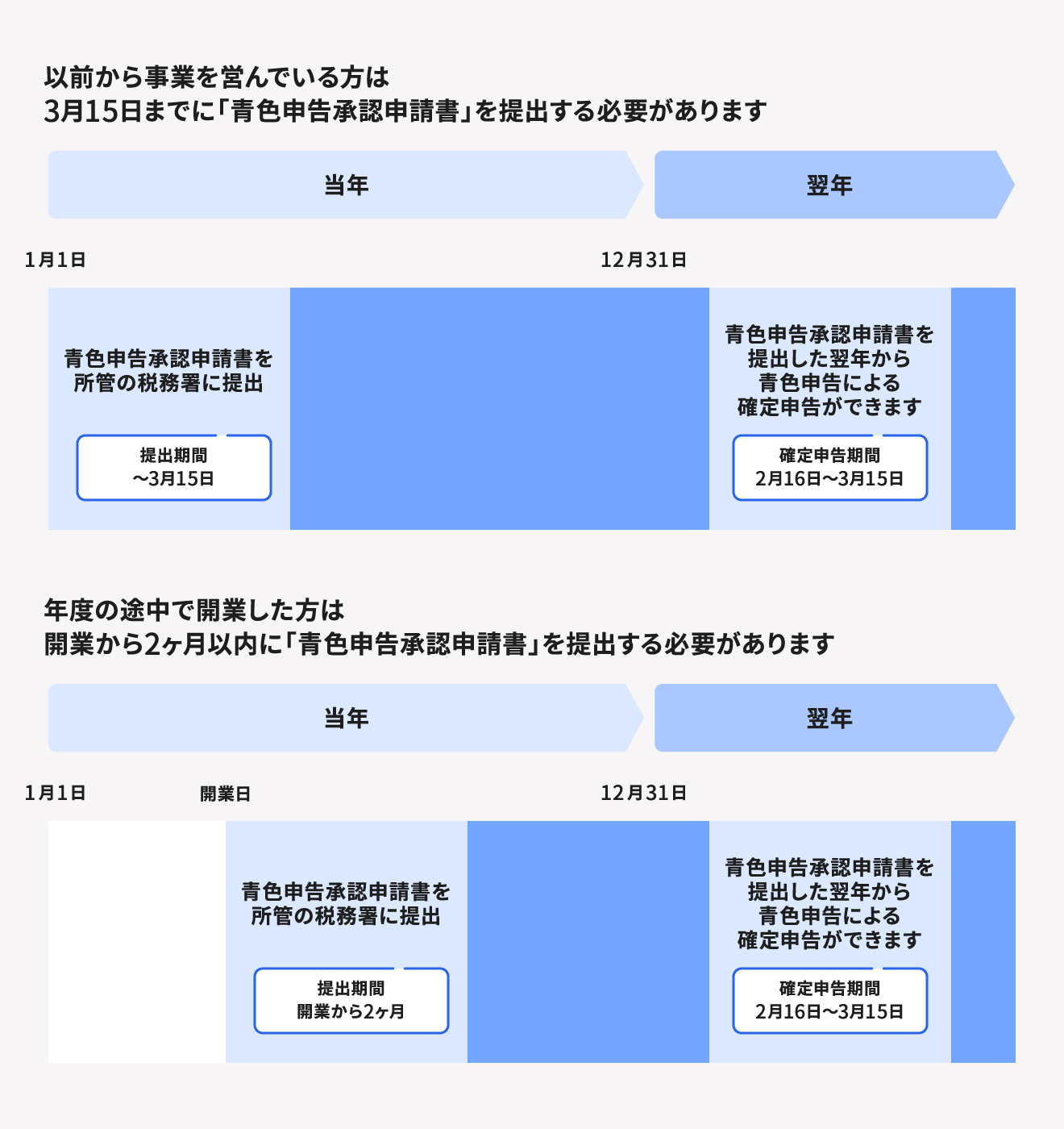

確定申告は「青色申告」と「白色申告」のどちらかの方法で行います。

青色申告は白色申告と比べて、節税効果が高いことが特徴です。しかし、青色申告はすべての人が無条件に選択できるわけではなく、開業手続きをしている事業者で、事業所得・不動産所得・山林所得のいずれかがある場合に限定されています。

これまで白色申告だった人は、青色申告に変更することで青色申告特別控除を受けることができたり、経費と認められる支出部分が増えたりするため、課税所得を減らすことが可能になります。

申告方法を青色申告に変更するには、納税地の税務署に「所得税の青色申告承認申請書」と「個人事業主の開業・廃業等届出書」を提出する必要があります。提出期限は、変更したい年の確定申告期限日と同日です。

また、1月16日以降に新たに開業した場合は、3月15日を過ぎていても、開業から2ヵ月以内に申請すればその年から青色申告で申告を行うことができます。

<青色申告のメリット>

- 青色申告特別控除:条件に応じて10万・55万円・65万円の所得控除を利用できるため、節税につながる

- 青色事業専従者給与:事業を手伝っている家族などに支払った給与を経費にできる

- 純損失の繰り越し・繰り戻し:事業が赤字になった場合に繰り越しや繰り戻しをして節税できる

- 少額減価償却資産の特例:30万円未満の固定資産を一度に経費にできる

- 貸倒引当金:売掛金や貸付金の一部を、貸し倒れによる損失見込額として経費にすることができる

青色申告特別控除が受けられる

青色申告を行うことで「青色申告特別控除」を受けることができます。青色申告特別控除には、10万円控除と55万円控除があり、どちらに該当するのかは記帳方法などによって決まります。

<55万円控除の条件>

- 正規の簿記の原則にもとづいた記帳(複式簿記)

- 損益計算書と貸借対照表の作成と提出

- 法定申告期限内に申告を行う

<10万円控除の条件>

- 青色申告を行う事業者のうち、55万円控除の条件にあてはまらない人(複式簿記による記帳をしていない事業者など)

55万円の控除を受けるためには、複式簿記による記帳が必要です。複式簿記は一定の手間がかかりますが、会計ソフトなどを活用すれば、経理の知識がなくても帳簿や必要書類を自分で作成することができます。

なお、2019年まで、青色申告特別控除額は65万円でしたが、税制改正により2020年度から55万円となりました。同時に「基礎控除」の額が10万円増額されているため、差し引きの控除額は変わりません。

加えて、不動産所得または事業所得のある事業者で、かつ「e-Taxを用いて申告を行う」または「仕訳帳や総勘定元帳について電子帳簿保存を行っている」のどちらかの条件を満たしていれば、引き続き65万円の控除を受けることができます。より大きな節税効果を得るためにも、e-Taxによる電子申告や電子帳簿保存に対応したほうがよいでしょう。

【関連記事】

青色申告特別控除とは? 最大65万円の控除を受ける条件と節税について

青色事業専従者給与の特例を受けられる

青色事業専従者給与の特例は、「生計を一にする配偶者や15歳以上の親族に対して支払った給与が専従者の労務の対価として適正であれば必要経費として計上できる」という制度です。

ただし、専従者となる人を、控除対象配偶者や扶養親族にすることはできません。

青色事業専従者の要件

- 青色申告者と生計を一にする配偶者、またはその他の親族であること

- その年の12月31日現在で年齢が15歳以上であること

- その年を通じて6ヵ月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業にもっぱら従事していること

この特例を受けるには、事業専従者を雇用してから2ヵ月以内に「青色事業専従者給与に関する届出・変更届出書」を税務署に提出する必要があります。また、青色事業専従者給与として経費と認められるためには、給与の額が労働の対価として見合った額でなくてはなりません。

節税効果の高さを考えて相場の2倍の給与を払っても、青色事業専従者給与として認められなければ意味がありません。そこで、給与額は常識的に妥当な額に抑える必要があります。

【関連記事】

青色申告の専従者給与 家族への給与支払いで節税効果を高める方法

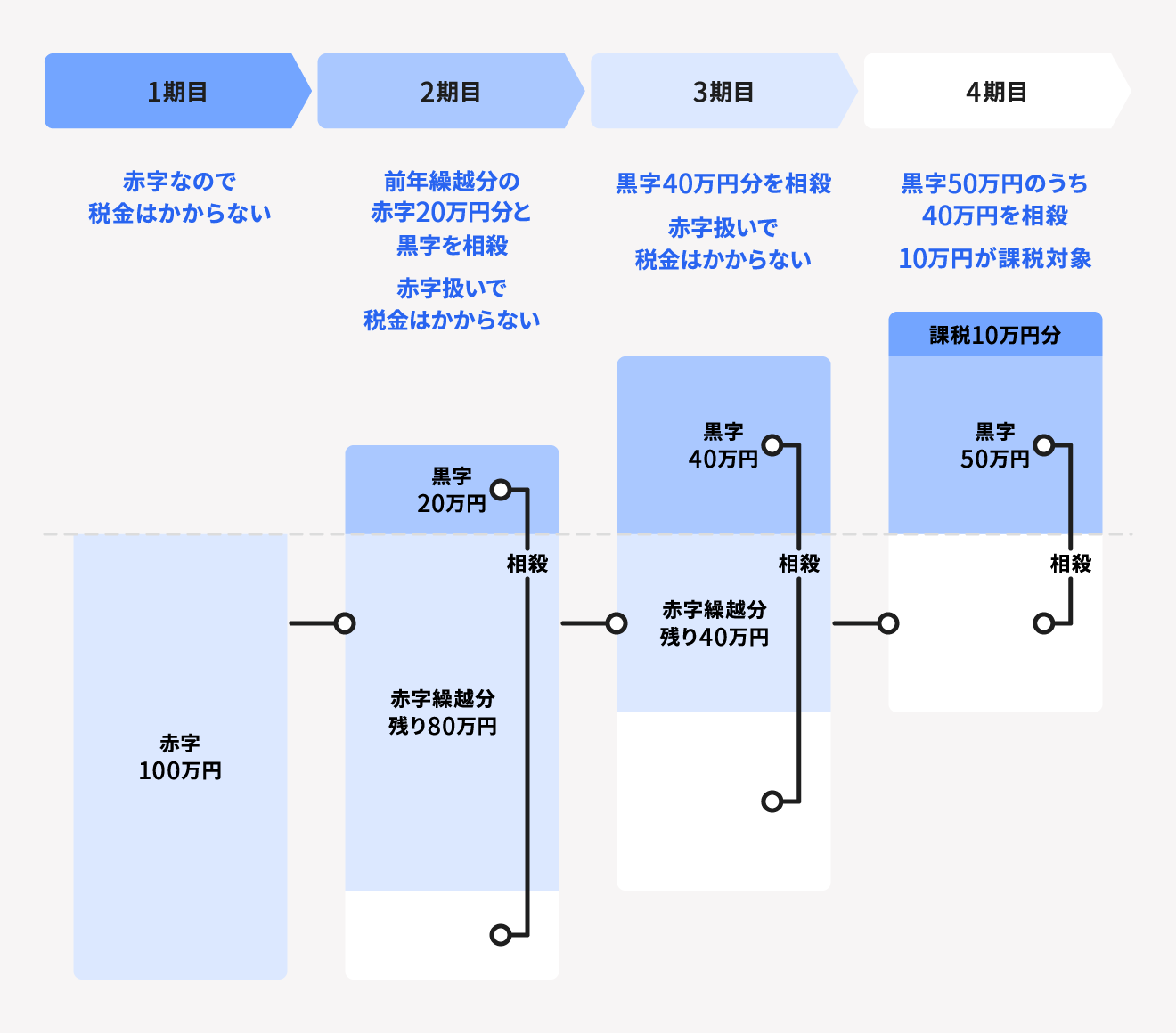

純損失の繰越しと繰戻しができる

青色申告の場合、事業で損失が出た際に、最長3年間、赤字を繰り越すことができます。赤字を繰り越して翌年の利益と相殺すれば、その分の所得額を減らして節税することが可能です。また、損失額を赤字が生じた年の前年に繰り戻し、前年分の所得税の還付を受けることもできます。

仮に、昨年の損失が100万円、今年の利益(所得)が200万円だった場合、損失分を繰り越して差し引くと、今年の所得は100万円となります。ここから、青色申告特別控除55万円と基礎控除48万円を差し引けば、課税所得額は0円となり、所得税は課税されなくなるのです。

30万円未満の物を一括で経費にできる

事業のために購入した物品の代金は経費として計上できますが、購入代金が10万円以上の物は、原則として減価償却をする必要があり、一括で経費計上することができません。

※減価償却とは簡単に説明すると購入した物品の金額を耐用年数で割り、複数年にわたって一定額ずつ経費計上していくことです。

しかし、青色申告をしている場合、「中小企業者等の少額減価償却資産の取得価額の損金算入の特例(少額減価償却資産の特例)」という制度を利用できます。これは、30万円未満の物であれば、合計300万円までその年の経費として一括計上できる制度です。

この特例の適用期間は、2020年の税制改正により、2022年3月31日まで延長されました。

【関連記事】

【2022年(令和3年分)】確定申告前に知っておきたい減価償却費とその計算方法

貸倒引当金を計上できる

将来発生するかもしれない未回収の売掛金や貸付金について、貸し倒れになりそうだと思われる金額を貸倒引当金として経費に計上することができます。

ただし、貸倒引当金を必要経費として計上することで一時的な節税効果は得られるものの、翌年には該当金額を収入として計上する必要があります。効果が1年目に限られるという点に注意しましょう。

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

2. 必要経費を正しく計上する

所得税は、所得が高くなるほど税率が高くなりますので、経費を漏れなく計上し、所得額を低く抑えることで節税につながります。

必要経費として認められる勘定科目を知っておく

事業で売上を上げるために必要な支出である必要経費。ただし、どんなものでも経費として計上できるわけではありません。事業に関係ないものや個人的な支出は経費としては認められないため、まずはどのような支出が経費として認められるのか、代表的な勘定科目から把握しておきましょう

基本的な勘定科目

- 租税公課(経費になる税金)…事業税、固定資産税、消費税、自動車税等

- 荷造運賃…商品発送に関する消耗品、運送料等

- 水道光熱費…水道、電気、ガス等

- 旅費交通費…電車やバス移動の費用等

- 通信費…電話代、インターネット料金、切手代等

- 広告宣伝費…宣伝のためにかかる費用等

- 接待交際費…取引先との飲食代、慶弔見舞金等

- 損害保険料…事務所の地震や火災保険、自動車保険料等

- 修繕費…事務所や店舗、自動車といった修理代等

- 消耗品費…文房具類、パソコン等の10万円未満の品

- 減価償却費…事業用の建物や機械装置等の減価償却資産

- 福利厚生費…従業員の健康保険等

- 給料賃金…従業員の給料や賞与等

- 外注工賃…修理や加工等外部に支払った加工賃等

- 利子割引料…借入金の利息等

- 地代家賃…事業用の土地や店舗について支払う賃借料等

- 貸倒金…取引先から回収不能となった売掛金や受取手形等の費用

- 雑費…上記にあてはまらない費用

- 専従者給与…青色事業専従者の給料や賞与

- 貸倒引当金…売掛金や貸付金の貸倒れによる損失に備えた見積金額

事業主の人間ドック代や社会保険料、趣味の書籍代、出張先にて自分だけで食べた飲食代などは経費にすることができません。経費になるものとならないものを見極めて、正確な申告を行いましょう。

【関連記事】

【最新】個人事業主が経費にできるものとは?経費にできる・できないものの判断基準や具体例を解説

自宅で仕事をしている場合は、家賃や光熱費の一部を計上する

個人事業主が自宅の一室を事務所として使用している場合、家賃の一部を地代家賃として計上することができます。

ただし、全額を経費にすることはできません。事務所と住居部分の面積や使用頻度に応じた割合で分ける「按分(家事按分)」を行い、該当の金額のみ計上します。なお、賃貸借契約の契約者が、自分以外の家族であっても問題ありません。

たとえば、家賃12万円、3LDKの部屋の1室を事務所として利用している場合、およそ4分の1程度の面積を使用しているのであれば、3万円を経費として計上できます。この割合は事業主自身で決定し、申告を行います。ただし、実情とかけ離れた割合での申告は認められません。

賃貸住宅の場合、経費として計上できる費用

- 家賃、共益費…経費になる/勘定科目…地代家賃

- 礼金…経費になる/勘定科目…繰延資産(20万円以下は一括経費、20万円以上は減価償却の対象となる)

- 仲介手数料…経費になる/勘定科目…支払手数料

- 敷金…経費にならない/勘定科目…敷金

一方、持ち家で仕事をしている場合、住宅ローンの支払額は経費にすることができません(支払い利子は経費計上が可能)。住宅の購入価格を減価償却して計上していくことになります。この場合も、実態にもとづいた按分が必要です。

また、光熱費や水道料金、通信費についても、プライベートと仕事で使う比率を事実にもとづいて事業主が決定し、按分計算を行います。この比率は、一度決めた後で頻繁に変えることはできません。原則として、毎月同じ比率で計算を行います。

経営セーフティ共済に加入する

経営セーフティ共済(中小企業倒産防止共済制度)は、取引先の倒産などに備えるための共済制度です。掛金の全額を、事業の経費として計上することができます。確定申告の際には、「中小企業倒産防止共済掛金の必要経費算入に関する明細書」を作成して添付する必要があります。

経営セーフティ共済に加入することで、万一の際、無担保、無保証人でそれまでに納付した掛金の10倍(上限8,000万円)までの融資を受けることが可能です。また、解約時には、解約手当金が受け取れるというメリットもあります。

出典:経営セーフティ共済「経営セーフティ共済(中小機構)」

領収証やレシートをもらうことを忘れない

事業のための支出を経費として認めてもらうためには、「確かにその金額を支払った」という証明書類が必要です。事業に必要な物品を購入した際には、必ず領収証やレシートを受け取り、紛失しないように保管しておきましょう。

なお、通帳からの引き落としの場合は、通帳の記載内容や口座振替のお知らせなどが証明書の代わりとなります。また、クレジットカード払いをしたときは、明細書を保管しておきましょう。事業専用の口座やクレジットカードを持っておくと、管理が容易です。

3 . 所得控除・税額控除を活用する

控除の利用も非常に有効な節税手段の一つです。1年間の所得金額から一定額を差し引くことができる所得控除や、課税金額自体を減額させられる税額控除を積極的に利用しましょう。

所得控除には15種類あり、それぞれの控除内容や金額の算出方法は以下の通りです。

所得控除一覧

| 控除の種類 | 適用条件 | 控除額 |

|---|---|---|

| 社会保険料控除 | 健康保険料や国民年金保険料などの社会保険料を支払った ※生計を同じくする配偶者やその他の親族も含まれる | 支払った保険料の合計 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険や介護医療保険、 個人年金保険で支払った保険料がある | 一定の方法で計算した金額 (最大12万円) |

| 地震保険料控除 | 地震保険料を支払った | 一定の方法で計算した金額 (最大5万円) |

| 寡婦控除 | その年の12月31日時点で「ひとり親」に該当しない寡婦で一定の要件を満たしている ※寡夫控除は2020年度分よりひとり親控除に変更 | 27万円 |

| ひとり親控除 | 納税者がひとり親で一定の要件を満たしている | 35万円 |

| 勤労学生控除 | 特定の学校の学生、生徒であること ※合計所得金額が75万円以下かつ勤労に基づく所得以外の所得が10万円以下であること | 27万円 |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である | 一人につき、 ・障害者27万円 ・特別障害者40万円 ・同居特別障害者75万円 |

| 配偶者控除 | 配偶者の合計所得が48万円以下 (給与のみの場合は給与収入が160万円以下) | ・一般控除対象配偶者は最大38万円 ・老人控除対象配偶者は最大48万円 (控除対象配偶者のうち年齢が70歳以上) |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下で、配偶者の合計所得が48万円超133万円以下である | 最大48万円 ※配偶者の所得金額によって異なる |

| 扶養控除 | 16歳以上の子どもや両親などを扶養している | ・一般控除対象扶養親族は38万円 ・特定扶養親族は63万円 (扶養親族が19歳以上23歳未満) ・老人扶養親族は最大58万円 |

| 基礎控除 | 原則、すべての人に適用 | 最大95万円※ ※所得金額によって異なる ※令和6年分までは最大48万円 |

| 雑損控除 | 災害や盗難、横領によって損害を受けた | 以下のいずれか多い方 ・(差引損失額) - (総所得金額等)×10% ・(差引損失額のうち災害関連支出の金額) - 5万円 |

| 医療費控除 | 一定額以上の医療費を支払った ※生計を同じくする配偶者やその他の親族も含まれる | (支払った医療費 - 保険金などで補填される金額) - 10万円 ※その年の所得金額が200万円未満の人は所得金額 × 5% |

| 寄附金控除 | ふるさと納税や認定NPO法人等に対して寄附をした | 「寄附金支出合計額」と 「総所得金額等 × 40%」 のいずれか少ない方-2,000円 |

出典:国税庁「No.1100 所得控除のあらまし」

小規模企業共済に加入する

小規模企業共済は、個人事業主や小規模企業の経営者などのための退職金制度です。掛金を毎月積み立てていくことで、廃業時などに共済金を受け取ることができます。

掛金は任意で設定でき、増額や減額も可能です。また、手元資金が不足した際には、低利で融資が受けられます。なお、年間の掛金の全額を「小規模企業共済等掛金控除」として申告できます。これは、経費ではなく所得控除に該当するため、申告は青色申告決算書ではなく、確定申告書上で行います。

また、共済金は、一時金あるいは年金として受け取ることが可能です。一時金として受け取る場合は「退職所得控除」、年金として受け取る場合は「公的年金等控除」となります。

出典:国税庁「小規模企業共済等掛金控除」

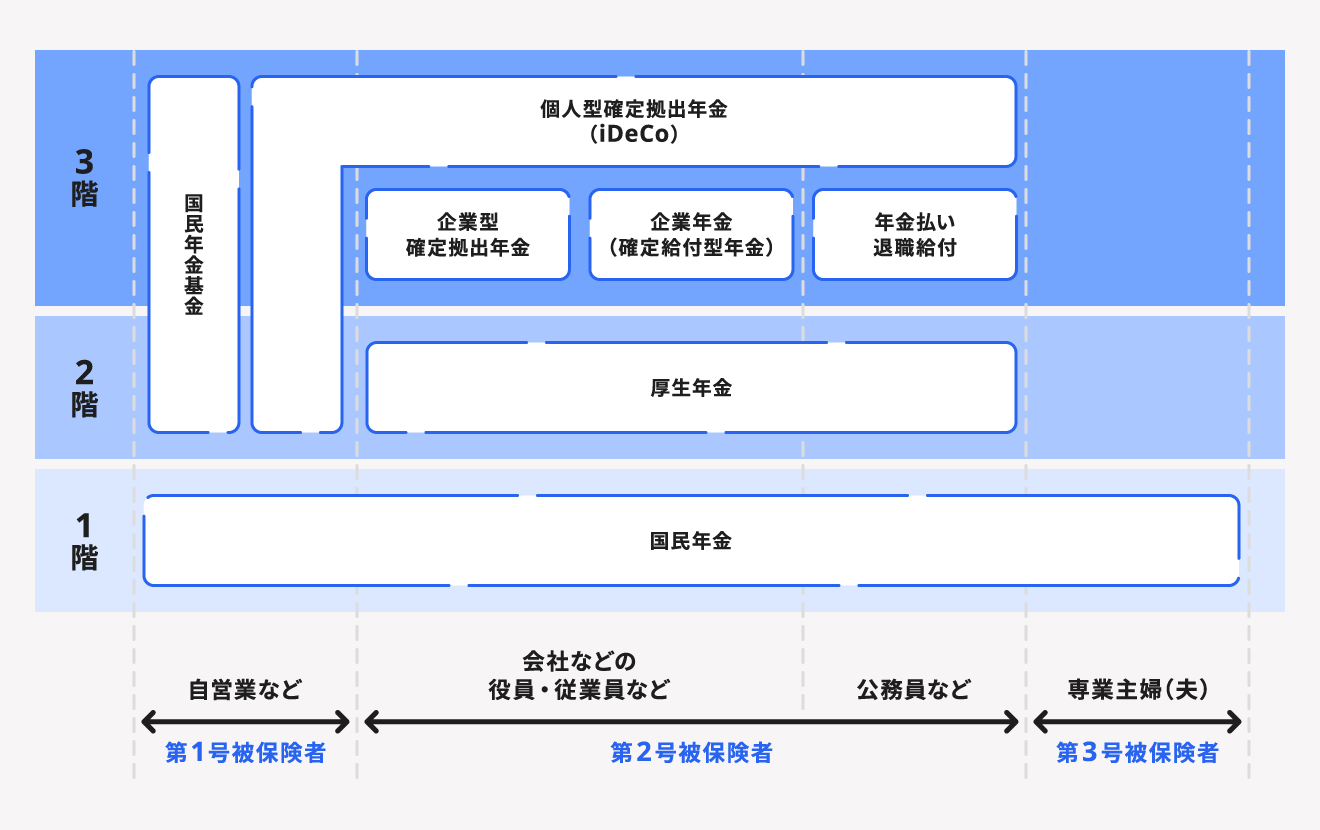

個人型確定拠出年金(iDeCo)に加入する

個人型確定拠出年金(iDeCo)は、掛金の全額を所得控除として申告でき、運用益も非課税です。個人事業主の場合は、最高で月に68,000円(国民年金基金にも加入している場合は、合計で68,000円)まで掛金を拠出することができます。

iDeCoの拠出金も小規模企業共済と同様に、確定申告で申告します。また、受け取りには一時金か年金かを選択でき、「退職所得控除」あるいは「公的年金等控除」の対象になるという点も小規模企業共済と同じです。

なお、小規模企業共済との違いはいくつかあり、運用方針を自分で決められる、利用に手数料がかかる、原則として解約ができない点が挙げられます。

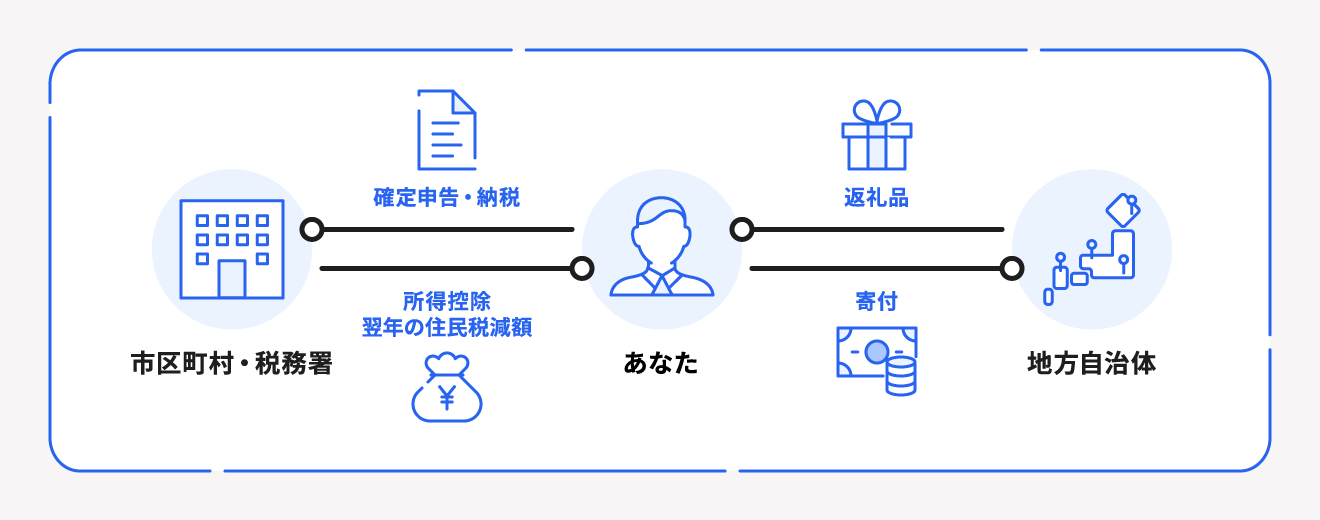

ふるさと納税を活用する

ふるさと納税は、応援したい地方自治体に寄附を行うことで、住民税と所得税の控除が受けられる制度です。

ふるさと納税で寄附をした年間合計額から2,000円を差し引いた額が、翌年納める住民税、そして所得税から還付される形で控除されます。ただし、控除の上限額は、給与収入(年収)や家族構成によって異なります。

ふるさと納税には、手元から出るお金を減らす効果はありません。しかし、ふるさと納税をすることでその地方の特産品などを返礼品として受け取ることができるなどのメリットがあります。

ふるさと納税を行った人が所得控除を受けるには、確定申告を行う必要があります。

ふるさと納税の申告には、寄附先の団体から受け取った「寄附金受領証明書」の添付が必要です。これは、ふるさと納税の領収書にあたり、寄附金控除の申請のために確定申告書への記載が必要な「寄附年月日」「寄附先(自治体)の所在地・名称」「寄附額」といった基本情報がすべて書かれています。

寄附金受領証明書がどうしても見つからない場合は、再発行も可能ですが、2~3月の確定申告シーズンには混み合って手続きが遅れ、確定申告の締め切りに間に合わないことも考えられますので、余裕を持って手続きを行いたいものです。

なお、ふるさと納税について詳しく知りたい場合は「【必読】ふるさと納税を活用して、所得税・住民税を戻す方法」をご覧ください。また、YouTubeチャンネルにてふるさと納税のやり方と仕組みについても詳しく紹介していますので、こちらもあわせてご覧ください。

寄附金控除を活用する

寄附金控除とは、国や一定の条件を満たした団体・法人に対して、個人が寄附をした場合に受けられる可能性のある控除のことをいいます。寄附金控除の対象となる寄附金のことを「特定寄附金」といい、一定額までの特定寄附金に対して、控除が認められます。

上述した「ふるさと納税」も寄附金控除の一種です。特定寄附金に該当するのは以下の条件を満たしているものとなります。

<特定寄付金の範囲>

- 国、地方公共団体に対する寄附

- 公益社団法人、公益財団法人その他公益を目的とする事業を行う法人又は団体に対する寄附金のうち、以下の要件を満たすと認められるもの

- ・広く一般に募集されること

- ・教育又は科学の振興、文化の向上、社会福祉への貢献その他公益の増進に寄与するための支出で緊急を要するものに当てられることが確実であること

- 所得税法別表第一にあげる法人その他別の法律により設立された法人のうち、教育又は科学の振興、文化の向上、社会福祉への貢献その他公益の増進に著しく寄与するものとして、所得税法施行令第217条で定めるものに対する当該法人に主たる目的である業務に関連する寄附金((1)及び(2)に該当するものを除く)

- 特定公益信託のうち、その目的が教育又は科学の振興、文化の向上、社会福祉への貢献その他公益の増進に著しく寄与する一定のものの信託財産とするために支出した金銭

- 政治活動に関する寄附金のうち、一定のもの

- 特定非営利法人等(認定NPO法人等)に対する寄附金のうち、一定のもの

- 特定新規中小会社により発行される特定新規株式を払込により取得した場合の、特定新規株式の取得に要した金額のうち一定の金額

出典:国税庁「一定の寄附金を支払ったとき(寄附金控除)」

寄付金控除は、寄附した全額が控除対象になるわけではありません。控除額は以下のように計算できます。

寄付金控除額の算出方法

その年中に支出した特定寄付金の額の合計額 - 2,000円 = 寄附金控除額

ただし、寄附金控除には上限があります。詳しくは「国や地方公共団体に寄附したら確定申告すべき?お得な理由も徹底説明」をご覧ください。

多額の医療費を支払った場合は、「医療費控除」を活用する

医療費控除とは、1年間に10万円以上の医療費を支払った場合に受けられる控除です。扶養している家族がいる場合は、扶養家族の医療費も控除の対象になります。医療費控除を申請するための特別申請書はなく、「確定申告書」と「医療費の明細書」の2つを作成して税務署に提出するだけで申請できます。

医療費控除の対象となるのは、病院での治療費や薬代のほかに、病院まで往復の交通費(主に公共交通機関を利用したもの)や、介護に関連したサービスの支払い控除対象になります。

【関連記事】

医療費控除のしくみとは? 控除対象や申請方法・確定申告での手続きについて

まとめ

個人事業主が確定申告を行う場合、青色申告や各種控除を正しく利用することによって納めなければならない税負担を大きく抑えることができます。

自分が利用できる控除はないか、条件や手続きの期限を確認した上で、確定申告に向けて早めに準備をしておくことをおすすめします。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

個人事業主の節税対策とは?

個人事業主が節税をするためには、課税される所得額を減らすのが効果的です。そのためには、計上できる経費を見落とさないことと、利用できる各種控除制度を活用することが大切です。詳しい節税対策はこちらをご覧ください。

個人事業主が経費にできるものは?

個人事業主が経費にできるものは、原則として、事業を行う上で必要な支出です。自宅で仕事をしている場合は自宅の家賃や光熱費、通信費なども按分によって一部を業務の必要経費にできます。詳しくはこちらをご覧ください。