最終更新日:2021/07/12

「給与支払事務所等の開設届出書」とは、従業員を雇って給与を支払う事業主が、税務署に提出する書類です。

この書類は事業主が事業拡大に伴い、途中から従業員を雇った場合、もしくは最初から従業員を雇って事業を始める場合のどちらのケースでも提出が必要です。

本記事では、給与支払事務所等の開設届出書の必要性や提出先、また書類の記入方法について解説します。

目次

freee開業で税務署に行かずに開業届をカンタン作成!

freee開業は開業に必要な書類を無料でかんたんに作れるサービスです。必要な項目を埋めるだけなので最短5分で正確な書類が完成します。マイナンバーカードがあればスマホからでも提出が可能!作成から提出までの工数を大幅に削減できます。

給与支払事務所等の開設届出書とは?

給与支払事務所等の開設届出書が必要とされる理由は、雇用主が従業員の給与から所得税分をあらかじめ天引きして預かり、従業員に代わって国に納める制度、つまり「源泉徴収」があるためです。

届出書を提出すると、税務署から源泉徴収した所得税を納付するための用紙が送られてくるので、それに沿って納税する仕組みとなっています。もし、うっかり届出書を出し忘れてしまうと、ペナルティとして税金を多く支払うことになってしまうので、従業員を雇うようになったら忘れずに届出書を出しましょう。

ここで、給与支払事務所等の開設届出書を出す必要はないと思ってしまうケースを紹介します。いずれも届出が必要になので、提出漏れがないように注意してください。

- <給与支払事務所等の開設届出書が必要なケース例>

- ・従業員に支払う給与が小額で、源泉徴収の必要がないとき

- ・従業員が家族(青色事業専従者)であるとき

- ・法人で、自分(社長)以外に従業員がいないとき

特に気を付ける必要があるのは法人の場合です。たとえ従業員がいなかったとしても、社長には法人から給与を支払うため、届出書の提出が必要になります。

ただし開業直後などで、しばらくは無給で働くような場合は、その期間内であれば提出しなくても構いません。しかし、提出しないメリットも特にないので、会社設立時に他の提出書類と一緒に提出するといいでしょう。

会社設立時に必要な書類に関して知りたい方は、以下の記事をご覧ください。

【関連記事】

【会社設立に必要な書類】全部で10種類! 準備すべき書類や記載内容は?

給与支払事務所等の開設届出書は、いつ、どこに出せばいいの?

ここからは、給与支払事務所等の開設届出書をいつ、どこに提出すべきかを解説します。

提出先

届出書の提出先は、給与支払事務所の所在地を管轄する税務署です。ほとんどの場合、個人事業の納税地を管轄する税務署、会社の所在地を管轄する税務署と同じだと思って構いません。

参考:国税庁|税務署の所在地などを知りたい方

提出期限

給与支払事務所等の開設届出書の提出期限は、給与支払事務所の開設の事実があった日から1ヵ月以内です。書類を税務署に持参、もしくは郵送します。

様式

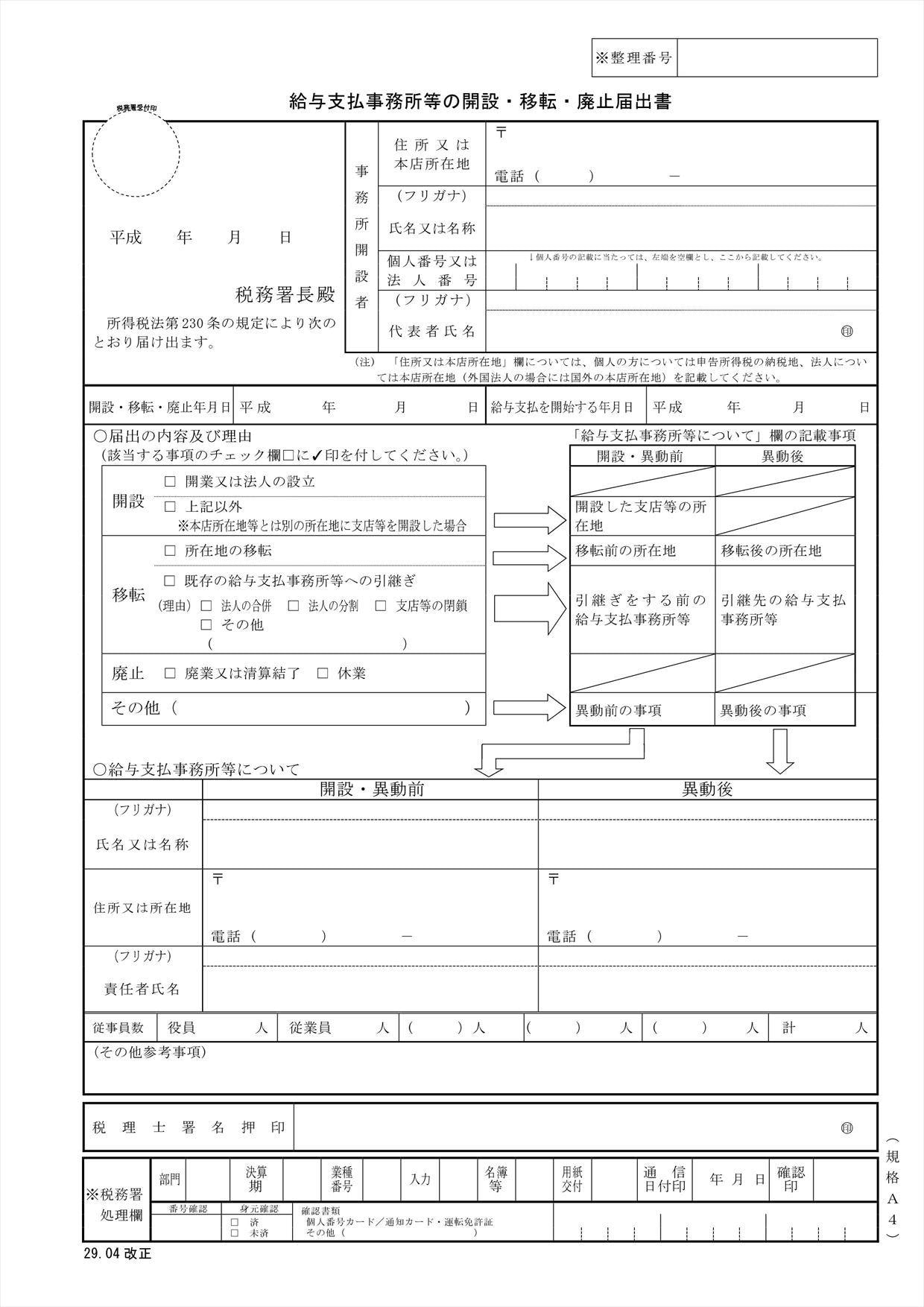

給与支払事務所等の開設届出書の様式は以下のようになっています。国税庁のWebサイトから、「記入上の注意」がついた書類をダウンロードできます。

引用元:国税庁 - [手続名]給与支払事務所等の開設・移転・廃止の届出

なお、給与支払事務所等の開設届出書を届出する際は、マイナンバーと本人確認が必要になります。窓口で提示するか、郵送する際には「本人確認書類(写)添付台紙」を利用して、本人確認書類の写しを添付して提出しましょう。

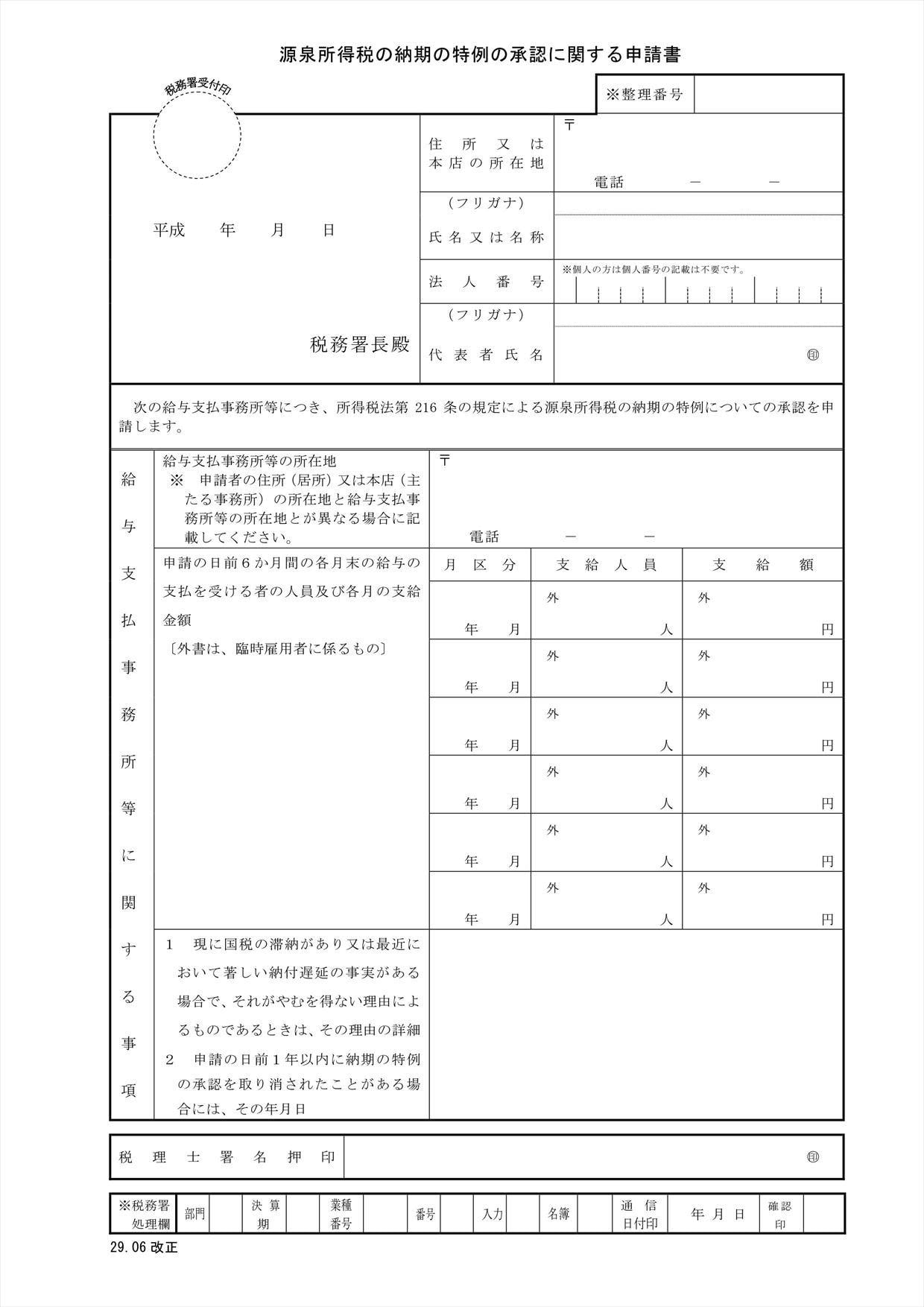

「源泉所得税の納期の特例の承認に関する申請書」も一緒に提出しよう

従業員の給与から源泉徴収した税金の納付は、本来毎月1回行わなくてはいけないものです。

しかし、従業員が常時10人未満の小規模な事業者に限っては、税金の納付を年2回にまとめて行うことができます。毎月発生する作業を年2回にまとめることができるので、業務軽減のためにもぜひ活用したいところです。 この制度を利用するためには、「源泉所得税の納期の特例の承認に関する申請書」を提出する必要があります。

申請書の提出期限は特に定められておらず、提出した翌月以降に支払う給与からこの制度が適用されます。要件にあてはまる場合は、給与支払事務所等の開設届出書を提出する際に、あわせて出しておくといいでしょう。

引用元:国税庁 - [手続名]源泉所得税の納期の特例の承認に関する申請

参考:国税庁|[手続名]源泉所得税の納期の特例の承認に関する申請

参考:国税庁|源泉所得税の納期の特例の承認に関する申請書

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

まとめ

従業員を雇う場合は、給与支払事務所等の開設届出書が必要ということがわかりました。さらに源泉徴収の納税を年2回にまとめたい場合は、源泉所得税の納期の特例の承認に関する申請書の提出するようにしましょう。

なお、『開業freee』を活用すれば、従業員を雇う際に必要な書類を簡単に無料で作成することができます。

『開業freee』では、ステップに沿って必要事項を記入するだけで、以下の書類が自動的に出力されます。作業に必要時間は最短で5分なので、用紙をプリントアウトして手作業で記入するよりずっと速く作成することが可能です。

提出先の税務署の住所もプリントアウトされるので、宛先として封筒に貼ってポストに投函すれば完了です。届出を出すことで享受できるメリットもありますので、ぜひご活用ください。