配偶者や子など扶養家族がいる場合に受けられる扶養控除。青色申告を行っていると、扶養控除が受けられない場合があります。また、扶養控除を受けるよりも、青色事業専従者給与を支払うことで節税効果が高まることもあります。

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

▶︎ 青色申告について、まずはこちらの記事!

扶養控除を受けられる条件

扶養控除とは?

扶養控除とは、納税者に生計を一にする「控除対象扶養親族」がいる場合、一定の額を所得から控除してもらえる制度です。 扶養家族にあたる条件は以下の通りです。

- ①配偶者以外の親族である(6親等内の血縁及び3親等内の姻戚)

- ②年末時点で年齢が16歳以上

- ③年間合計所得金額が38万円以下または、給与収入が103万円以下

- ④都道府県知事より養育を委任された児童(里子など)や、市町村長より養護を委任された老人

扶養控除の金額

扶養控除が認められると、一般の扶養親族の場合38万円、その年の年末時点で19歳以上23歳未満の扶養親族の場合63万円が所得から控除されます。70歳以上の場合は老人扶養親族として、同居の親の場合58万円、同居でない場合は48万円が控除されます。

配偶者の場合は配偶者控除

納税者と生計を同一にしている配偶者が④の条件を満たし、合計所得金額が1000万円以下であれば、扶養控除と同様に38万円、70歳以上の場合は48万円の配偶者控除が適用されます。配偶者に収入があり配偶者控除が受けられない場合は、配偶者の合計所得金額が123万円未満であれば、収入によって控除される額が変わりますが、配偶者特別控除を受けられます。

参考:

・国税庁「給与所得者の扶養控除等の(異動)申告|申告・納税手続き」

・国税庁「No.1180 扶養控除」

・国税庁「No.1191 配偶者控除」

・国税庁「No.1195 配偶者特別控除」

青色事業専従者に支払う青色事業専従者給与とは

青色申告とは

青色申告とは、事業所得のある個人事業主や、不動産所得のある人、山林所得のある人が行う確定申告の方法です。

青色申告を行うには、原則青色申告を行う年の3月15日までに「所得税の青色申告承認申請書」を提出し、複式簿記による記帳を行う必要があります。確定申告の際は、貸借対照表や損益計算書などの書類を添付しなければなりません。

一方で、青色申告にするとさまざまな特典があり、65万円の青色申告特別控除の他、専従者給与控除などの控除が受けられます。

青色事業専従者とは

青色申告では、配偶者や親族が「青色事業専従者」として認められる場合があります。認められるための条件は下記の通りです。

- 青色申告を行っている者と生計を一にする配偶者やその他の親族

- 申告を行う年の12月31日に15歳以上

- 年間6か月を超える期間(一定の場合は、事業に従事できる期間のうち2分の1を超える期間)、青色申告者の営んでいる事業に従事している

青色事業専従者は、納税者である事業主から「青色事業専従者給与」として給与を受け取ることができます。そのかわり、配偶者控除や扶養控除を受けられなくなります。

青色事業専従者給与とは

青色申告者が配偶者や親族である青色事業専従者に支払った給与が「青色事業専従者給与」です。青色事業専従者給与は必要経費として売り上げから差し引くことができますが、そのためには手続きが必要です。

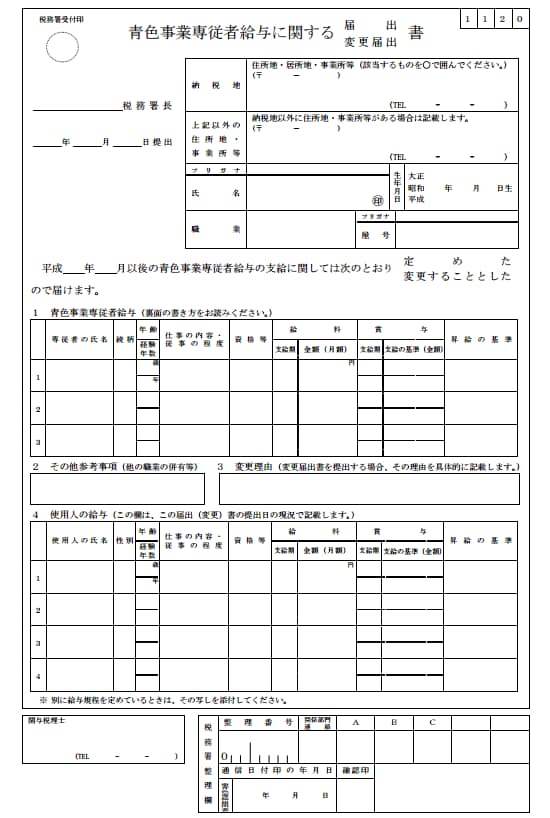

青色事業専従者給与を計上するために必要な手続き

青色事業専従者に支払う給与を、青色事業専従者給与として計上するためには、事前に管轄の税務署に「青色事業専従者給与に関する届出書」を提出しておかなければなりません。届出書には、専従者の氏名や仕事内容、どの程度従事するのかといった程度のほか、給与や賞与の金額も記入します。

提出期限は、専従者給与を支払う年の3月15日までです。ただ、その年の1月16日以降に事業を始めた場合は開業日から2か月以内、青色専従者が途中で増えた場合はその日から2か月以内に届出書を提出すれば構いません。

参考:

・国税庁「青色事業専従者給与に関する届出手続」

・国税庁「No.2075 青色事業専従者給与と事業専従者控除」

・国税庁「No.2110 事業主がしなければならない源泉徴収」

・国税庁「No.2070 青色申告制度」

[手続名]青色事業専従者給与に関する届出手続|申告納税関係|国税庁 https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h28/13_14.pdf

節税効果が高いのは?

青色事業専従者は扶養控除を受けられない

青色事業専従者になると、38万円の配偶者控除や、扶養控除を受けられなくなります。そのため、もし専従者給与が38万円よりも少ない場合は、扶養控除を受けたほうが所得金額を抑えることができ得になります。

青色専従者給与を増やすと得?

専従者給与を多くすれば節税効果が高くなるかというと、一概にそうとは言えません。給与額によっては、青色事業専従者も所得税などを支払う必要があり、青色申告者の納税額も変わってくるため、一つの家計として合算した場合の所得税の金額を考える必要があります。

節税効果を考えて専従者給与を支払う場合はいくつか注意しなければならない点があります。

まず、年間の給与が38万円以上であること。次に、給与額による青色申告者と専従者の所得税の計算をすること。そして、専従者給与を必要経費とした場合の節税効果がどれくらいあるのか計算することが大切です。

青色事業専従者と扶養控除のどちらが得?

所得により多少変わってきますが、計算例を挙げてみます。

38万円の扶養控除がある場合の所得税額の計算方法

(所得-扶養控除38万円-基礎控除38万円)×税率-税額控除=所得税額

青色専従者給与を支払っている場合の所得税の計算方法

(所得-専従者給与-基礎控除38万円)×税率-税額控除=所得税額

専従者の所得税の計算方法

(所得-専従者給与控除-基礎控除38万円)×税率-税額控除=所得税額

所得控除には、医療費控除や社会保険料控除、生命保険料控除などが含まれます。専従者給与を支払うと、扶養控除よりも所得から控除される額が大きくなります。

参考:国税庁「No.2260 所得税の税率」

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

まとめ

青色申告で配偶者や親族を扶養控除にするかどうかは、支払う所得税を計算して考えましょう。青色事業専従者給与を支払い必要経費として計上する場合は、事前に税務署に届け出を忘れないようにしてください。