監修 安田亮 安田亮公認会計士・税理士事務所

青色申告から白色申告へ変更するときには、「青色申告の取りやめ届出書」の提出が必要です。

青色申告は、白色申告に比べてより複雑な経理作業が求められる分、所得控除をはじめ、さまざまな特典を受けることができます。

しかし、青色申告にしたものの、帳簿のつけ方などを難しく感じ、白色申告に戻したいと思っている人もいるかもしれません。本記事では、青色申告から白色申告への変更手順や、注意点について詳しく解説します。

目次

青色申告をやめる場合の手続きの期限と届出書の書き方

具体的には、青色申告を取りやめようとする年の翌年3月15日(土曜日・日曜日の場合は翌月曜日)までに、所轄の税務署に「所得税の青色申告の取りやめ届出書」という書類を提出するのがルールです。

確定申告の期限と同じなので、青色申告するつもりで準備を進めていたけれど、どうしても間に合わないという場合は、白色申告で確定申告書類を作成し、所得税の青色申告の取りやめ届出書とともに提出しても問題ありません。

所得税の青色申告の取りやめ届出書は直接税務署に提出できますが、郵送でも受け付けています。

郵送する場合には届出書の控えを含めて2枚記入し、切手を貼付して住所・氏名を記入した封筒を同封しましょう。「収受印」が押印された控えが返送されてきます。

なお、青色申告を取りやめる理由が、廃業や「法人成り」(個人事業をやめて法人化すること)の場合には、いっしょに「個人事業の開業・廃業等届出書」の提出も必要です。

出典:国税庁「A1-10 所得税の青色申告の取りやめ手続」

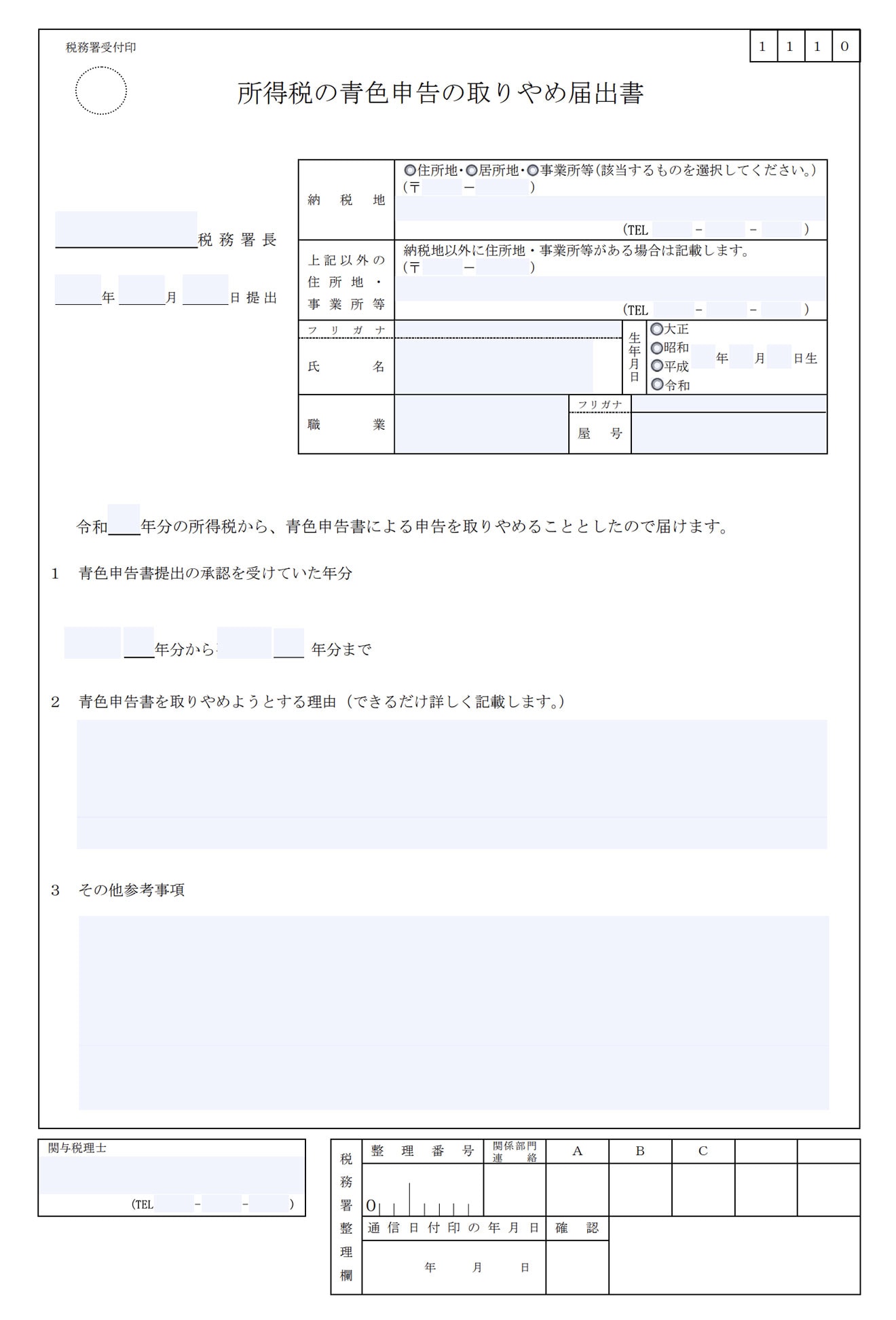

「所得税の青色申告の取りやめ届出書」の書き方

「所得税の青色申告の取りやめ届出書」の書き方をご紹介します。

左上部分には納税地の税務署名を記入し、提出日も書き入れます。

納税地は、「住所地・居所地・事業所等」から該当するものを選んで〇をつけ、住所と電話番号を記入します。

納税地を事業所にしている場合など、納税地以外に住所地や事業所などがある場合には、「上記以外の住所地・事業所等」の記入も必要です。

「氏名」「生年月日」「職業」を記入し、「屋号」がある場合には書き入れます。

ここまでは、「個人事業の開業・廃業等届出書」や「所得税の青色申告承認申請書」と同じ内容を記入するので、控えを保管していれば同じように書きましょう。

「令和_年分の所得税から」の部分には、青色申告を取りやめる年を記入します。「1 青色申告書提出の承認を受けていた年分」の「_年分から_年分まで」の「_年分まで」と同じ年になります。

「2 青色申告書を取りやめようとする理由」には、帳簿付けや申告手続きの煩雑さでやめる場合には、「白色申告への変更のため」といった理由が適当です。

そのほか、「収入の減少により青色申告のメリットがなくなり、白色申告に切り替えるため」「廃業のため」といった理由が考えられます。

今年度分のみ白色申告する場合の手続き

もともと青色申告で確定申告を行っており、今年度のみ白色申告する場合は、「所得税の青色申告の取りやめ届出書」を提出する必要はありません。

確定申告書と収支内訳書、各種控除に関する証明書などの白色申告で求められる書類を準備して、確定申告のときに提出しましょう。

なお、白色申告の場合でも帳簿付けは必要で、作成した帳簿は保存義務があります。収入金額や必要経費に関する法定帳簿は7年間、任意帳簿や決算に関する書類、請求書や領収書などの書類は5年間保存しましょう。

出典:国税庁「帳簿の記帳のしかた -事業所得者用-」

青色申告をやめるとペナルティはある?

青色申告をやめて白色申告に切り替えても、特にペナルティは発生しません。

白色申告への切り替え理由として多いものは、「帳簿付けが難しい」「廃業」「収入が少ないので青色申告のメリットが少ない」「法人成り」などですが、それ以外の理由でも、届出書を提出さえすれば、いつでも白色申告に戻ることは可能です。

反対に、最も避けたいのは、青色申告の承認を受けたあと、確定申告の手続きが煩雑でできないからと、確定申告自体を放置することです。

確定申告期限に間に合わないと、無申告加算税や延滞税が発生することがあるため、青色申告ができない場合は、必ず白色申告に切り替える手続きを取るようにしてください。

青色申告から白色申告へ変更するときの注意点

青色申告から白色申告に変更してもペナルティはありませんが、青色申告に伴う特典が受けられない点に注意しましょう。

青色申告の主な特典は次の通りです。

青色申告の主な特典

- 青色申告特別控除

- 青色事業専従者給与の必要経費算入

- 貸倒引当金の必要経費算入

- 純損失の繰越しと繰戻し

青色申告は最高65万円の特別控除が設けられていますが、白色申告には設けられていません。白色申告へ変更したときは、誤って特別控除を適用しないように注意しましょう。

また、白色申告では青色事業専従者給与の特典を受けられません。同様の制度に事業専従者控除がありますが、要件や控除額の違いに注意が必要です。

そのほか、貸倒引当金の必要経費算入、事業で損失が出た場合の繰越しや繰戻しも、青色申告の特典に挙げられます。

出典:国税庁「No.2070 青色申告制度」

出典:国税庁「No.2075 青色事業専従者と事業専従者控除」

白色申告から青色申告へ再び変更したいときは

青色申告からいつでも白色申告に切り替えられるように、白色申告から再び青色申告に戻ることも可能です。

白色申告から再び青色申告に切り替えたいときには、再度「所得税の青色申告承認申請書」を所管の税務署に提出します。

その場合、申請期限は、青色申告をしようとする年の3月15日(土曜日・日曜日の場合は翌月曜日)までです。

青色申告の期限については、以下の記事もあわせてご覧ください。

【関連記事】

青色申告の期限はいつまで?2022年(令和3年分)の確定申告の提出期間&提出方法

青色申告と白色申告の違い

白色申告は、一言でいえば「帳簿付けが簡単な分、特典がない確定申告」の方法です。

帳簿付けの義務はありますが、複式簿記のような複雑なものは求められず、お小遣い帳のような簡易な簿記でかまいません。ただし、青色申告に適用される数々の特典を受けることはできません。

青色申告は、その反対で「帳簿付けはやや複雑だが、さまざまな特典が受けられる確定申告」の方法です。

青色申告を始めるには、事前に「所得税の青色申告承認申請書」を税務署に提出する必要があり、帳簿付けも白色申告に比べて複雑な複式簿記(正規の簿記)での記帳が原則求められます。

一方、その努力の見返りとして、所得から最大65万円の控除を受けられる「青色申告特別控除」が適用されたり、赤字の繰越しが可能、家族従業員の給与を経費にできたりするなど、数々の特典を受けられます。

【関連記事】

青色申告特別控除とは?控除を受ける条件と節税効果について解説

青色申告とは?個人事業主で向いている人や確定申告のやり方をわかりやすく解説

白色申告とは?青色申告との違いやメリット・やり方を解説

出典:国税庁「No.2070 青色申告制度」

出典:国税庁「No.2080 白色申告者の記帳・帳簿等保存制度」

青色申告「10万円控除」の手間は白色申告とあまり変わらない?

青色申告をやめたいと思う一番の理由は「帳簿付けの難しさ」かもしれません。特に、慣れない複式簿記での帳簿付けに戸惑いを感じ、白色申告に戻したいと考える人は多いでしょう。

しかし、「複式簿記は難しいから白色申告に戻そう」と考えてしまうのはもったいないです。

青色申告には「青色申告特別控除」という特典があるとご紹介しました。

この特典は2段階になっており、特定の条件を満たす場合は最大65万円の控除、それ以外の場合は最大10万円の控除です。

このうち、65万円の控除を目指す場合は、複式簿記の方法で記帳を行い、確定申告時には「損益計算書」と「貸借対照表」という2種類の書類の提出を求められます。

しかし、10万円控除の場合は、白色申告の場合と同じ、簡易な簿記(単式簿記)での記帳で構いませんし、提出書類も白色申告の「収支内訳書」とほぼ同じ役割を果たす「損益計算書」の提出が求められるだけで、「貸借対照表」の提出は必要ありません。

求められる記帳レベルは、ほぼ白色申告と同じで10万円分の控除を受けられ、そのほかの青色申告の特典も受けられるので、白色申告に戻るよりメリットが大きい場合が多いです。

たとえば、配偶者など家族従業員に支払う給与は、白色申告では支払っている給与の額にかかわらず一定額が事業専従者控除の対象とはなりますが、全額必要経費には認められません。

家族に払う給与が多い場合、白色申告に切り替えることで、結果として所得税額が増えてしまうことも考えられます。

白色申告に戻るかどうかは、一度、青色申告10万円控除の場合の記帳の手間や特典のメリットと比較して、検討してみるのがおすすめです。

【関連記事】

青色申告と白色申告の違いは?7項目で比較するメリット・デメリットを徹底解説

まとめ

青色申告で期限内の確定申告が難しいと感じたら、青色申告の取りやめの手続きをして、白色申告に切り替えて期限内に確定申告をするのが賢明です。青色申告の取りやめにペナルティはありません。

ただし、文中にも述べたとおり、10万円の控除が認められる青色申告で求められる記帳レベルは、ほぼ白色申告と同じです。ほかの青色申告の特典も受けられるので、白色申告にわざわざ戻るメリットは大きくありません。

白色申告に戻っても、再び青色申告の承認申請をすることができるので、必要な場合は青色申告に切り替える手続きを行ってください。

白色申告を簡単に終わらせる方法

確定申告は個人事業主・フリーランスの人だけでなく、副業で収入を得た会社員の方など、多くの人に関わりが深い一大イベントです。

確定申告には青色申告と白色申告の2種類があり、対象者は期限までに書類を作成し納税をすることが義務づけられています。青色申告するには事前に税務署への届出が必要になるため、その手続きをしていない場合は自動的に白色申告となります。

青色申告に比べると簡単と言われる白色申告ですが、書類作成に不安をお持ちの方は少なくありません。はじめての確定申告で不安な人にはfreee会計がおすすめです。

freee会計は、〇✕形式の質問に答えることで簡単に白色申告に必要な書類を作成できます。

ここからはfreee会計を使って書類完成までの3ステップを紹介します。

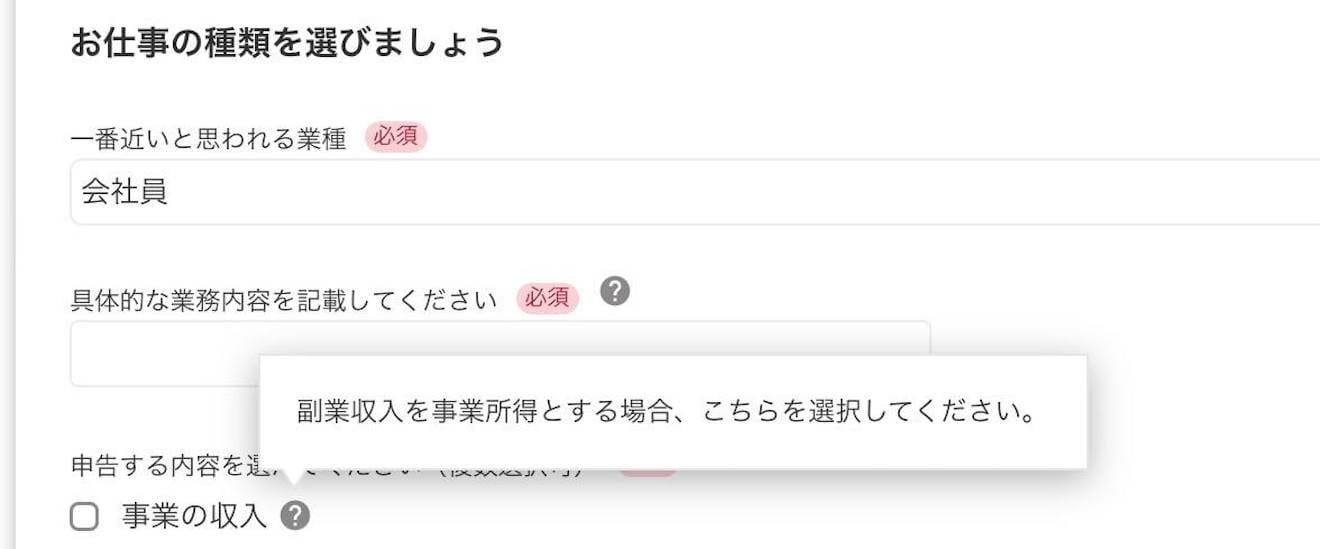

STEP1: 基本情報を入力する

自身の情報や仕事(事業)の内容について入力し、青色申告・白色申告のいずれかを選択します。各項目の横には「?」マークがついており、カーソルを当てると詳しい説明を見ることもできます。

自身の仕事(事業)内容などの基本情報を入力!

STEP2: 申告書作成に必要な情報を◯✕形式で回答

次に、白色申告書を作成する際に必要な情報を入力していきます。1年間の収支に関して画面の指示に沿って○✕形式で15の質問に答えていきます。

月額980円(※年払いで契約した場合)から利用できる有料プランでは、チャットサポートがついているので、わからないことがあったらすぐに質問ができます。

STEP3: 白色申告に必要な書類が完成!

上記の2ステップで白色申告に必要な確定申告書が自動で作成されます。有料プランでは、プリントアウトも可能なので、印刷して税務署に郵送すれば確定申告が完了です。※無料プランでは申告書作成まで可能。

また、マイナンバーカードとカードリーダがあれば自宅からでもすぐに提出が完了するので、税務署に行ったり郵送したりする手間も削減されます。

税務署に行かずに確定申告を終わらせるなら、e-tax(電子申告)がおすすめです。e-tax(電子申告)を検討している人はこちらをご覧ください。

STEP2で入力した内容を元に確定申告書が完成!

freee会計を使うとどれくらいお得?

freee会計は、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の活用をご検討ください。

よくある質問

青色申告から白色申告へ変更する場合に必要な手続きは?

所轄の税務署へ期限までに「所得税の青色申告の取りやめ届出書」を提出します。

手続きを詳しく知りたい方は「青色申告をやめる場合の手続きの期限と届出書の書き方」をご覧ください。

青色申告の変更にペナルティはある?

青色申告を白色申告へ変更しても、特段のペナルティは発生しません。

変更のペナルティを詳しく知りたい方は「青色申告をやめるとペナルティはある?」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。