青色申告特別控除は、青色申告者だけに認められる特別な控除です。帳簿をつけることによって、10万円または65万円を所得から差し引くことが可能で、所得が控除される金額に満たない場合は限度額となります。

65万円の青色申告特別控除では正規の簿記の原則に従った記録「複式簿記」での記帳が求められるのに対して、10万円の青色申告特別控除では「簡易簿記」での記帳が認められています。求める控除額によって作成・保存するべき帳簿の種類も変わります。

この記事では、青色申告控除が受けられる事業所の条件や必要な記帳方法について解説します。

目次

青色申告控除が受けられる事業所

記帳の方法以外にも、65万円の青色申告特別控除を受けるには、法定期限内(原則、申告年の3月15日)に提出すること、事業所得もしくは事業的規模の不動産所得があることが条件となります。 違いの詳細については、こちらの記事をご覧ください。

65万円控除の帳簿は「複式簿記」は10万円控除の帳簿は「簡易簿記」

青色申告控除を受ける場合、控除額によって、それぞれ準備する帳簿の記帳方法が異なります。「複式簿記」「簡易簿記」それぞれの特徴をご説明します。

65万円控除の帳簿は「複式簿記」で作成する

複式簿記とは、1つの取引きを2つの要素に分解して、仕分けと呼ばれる手法で取引きを複数の科目で記録する方式のことです。簡易簿記に比べると処理が手間となりますが、複雑な取引きを記録でき、「損益計算書」と「貸借対照表」を作成できるというメリットがあります。

10万円控除の帳簿は「簡易簿記」で作成する

簡易簿記とは、言葉どおりやや簡略化した簿記で、お小遣い帳のようなイメージです。現金出納帳なら、現金が増減する度に、その要因と金額を記録していく形になります。簿記は「発生主義」といい、現金の有無に関係なく取引きがあった時点で記帳するのが原則ですが、簡易簿記では「現金主義」といって、現金の動きがあった時点での記帳をすることが認められています。

65万円の青色申告特別控除を受けるために必要な帳簿

65万円の青色申告特別控除を受けるには、「主要簿」として複式簿記で記帳する「仕訳帳」と「総勘定元帳」のふたつを作成する必要があります。このほか、必要に応じて、簡易簿記による現金出納帳や買掛帳、売掛帳、経費帳、固定資産台帳、預金出納帳などの「補助簿」も作成します。

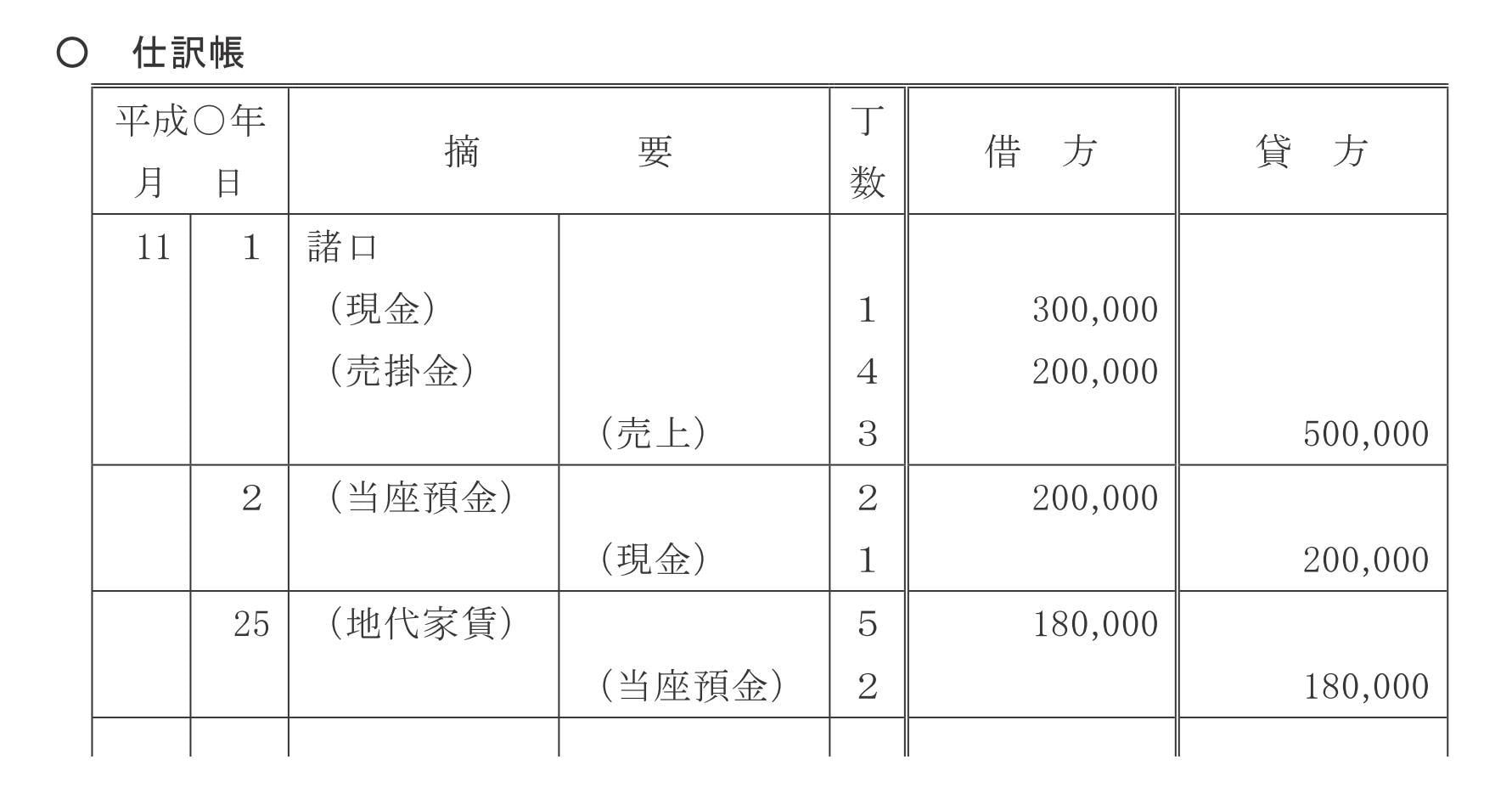

仕訳帳

仕訳帳は、すべての取引の勘定科目を決め、複式簿記のルールに従い「借方」「貸方」に仕分けするための帳簿です。日付順に、取引発生の年月日、勘定科目、金額などを記載していきます。

<仕訳帳記載例>

引用元:国税庁

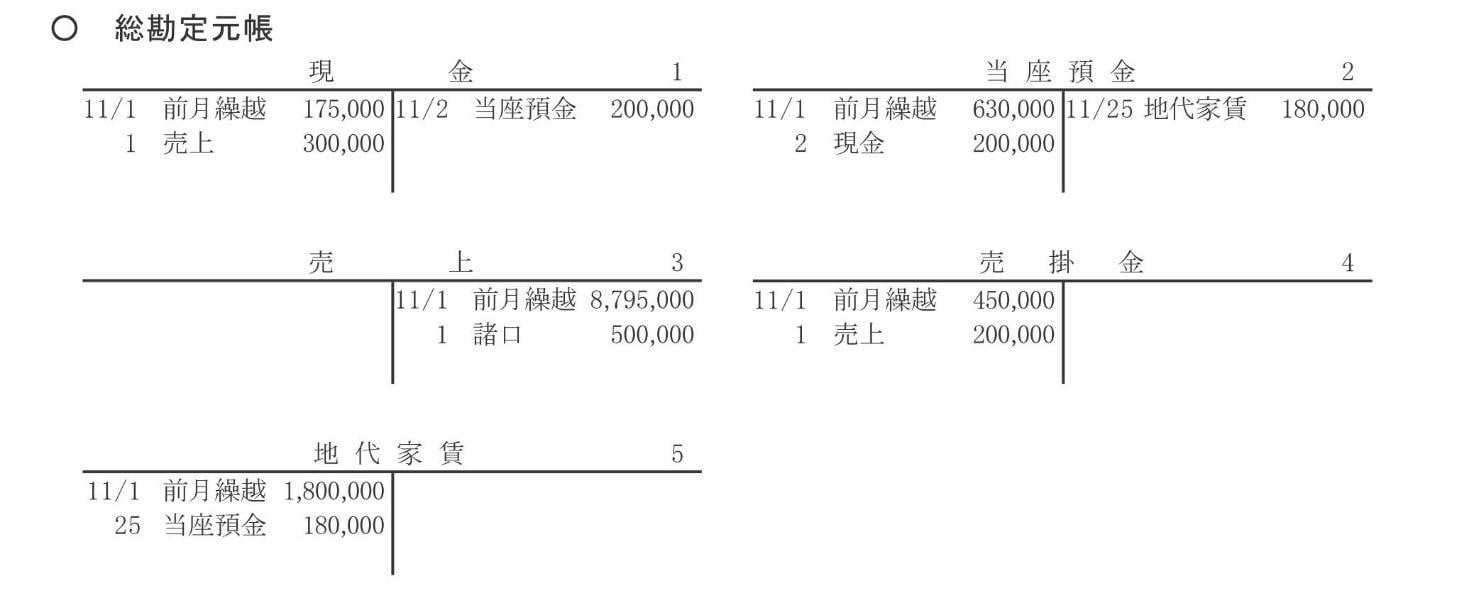

総勘定元帳

総勘定元帳は、すべての取引きを勘定科目の種類別に分類して整理・計算する帳簿です。勘定科目ごとに、取引きの年月日、対応する相手方勘定科目及び金額を記載します。

<総勘定元帳記載例>

引用元:国税庁

簡易簿記による現金出納帳や買掛帳、売掛帳、経費帳、固定資産台帳、預金出納帳などの作成方法は「10万円の青色申告特別控除を受けるために必要な帳簿」でご説明します。

記帳が難しく感じる複式簿記ですが、会計ソフトを使えば簡単に作成できます。お勧めしたいのは、確定申告ソフトfreeeの活用です。

10万円の青色申告特別控除を受けるために必要な帳簿

10万円の青色申告特別控除を受けるには、一般的に簡易簿記で記される現金出納帳に加え、売掛帳、買掛帳、経費帳、固定資産台帳の記帳が必要です。なお、事業内容によってはこの限りではなく、例えば仕入れがなければ買掛帳は不要ですし、必要ならさらに追加で帳簿を作ることもあります。

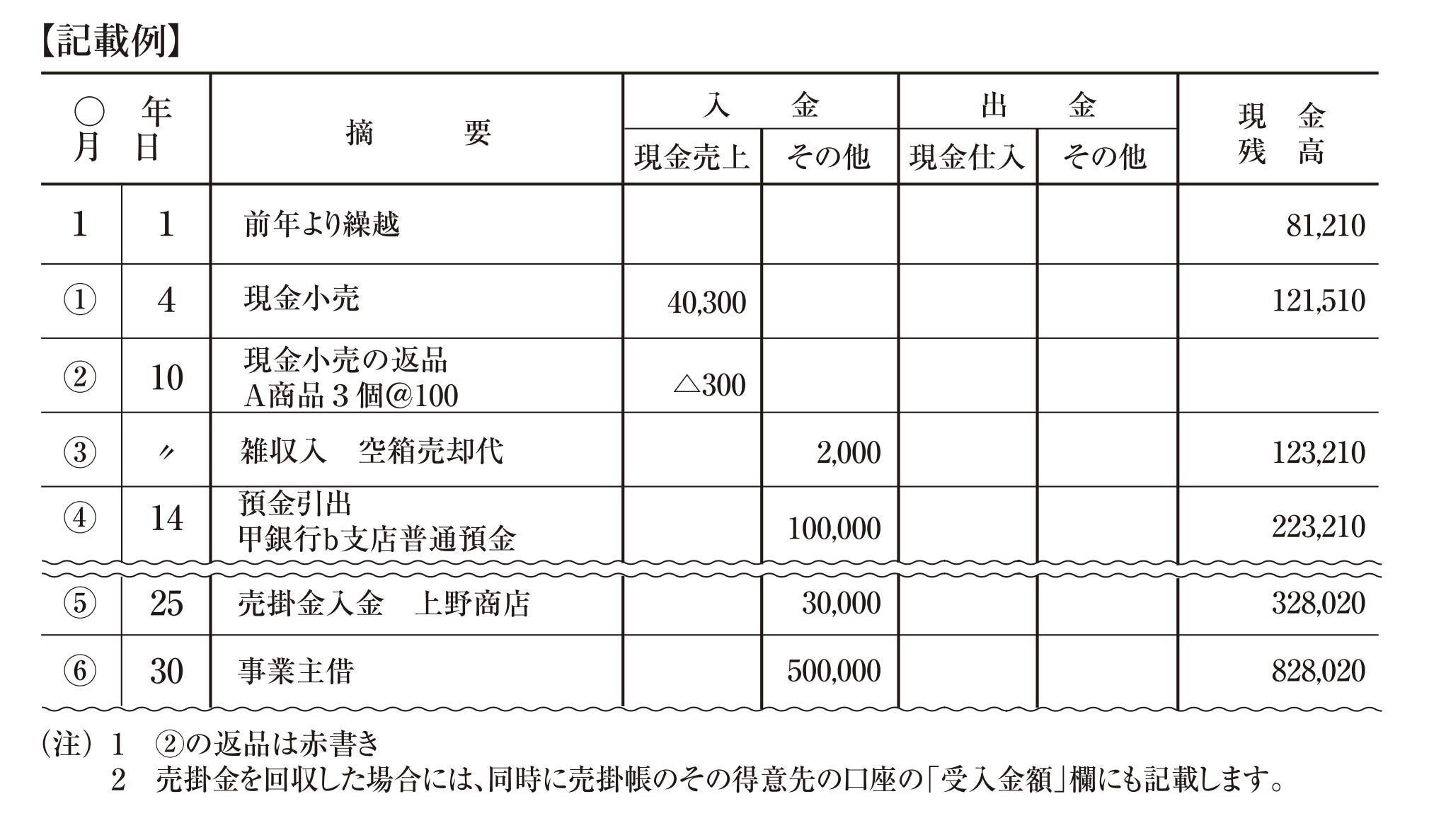

現金出納帳

現金出納帳とは、事業用の現金の日々の流れを記帳したものです。帳簿上は、受け取ってまだ銀行に預け入れていない小切手のほか、普通為替証書も現金で取り扱います。日々の現金残高と突き合わせることが大切です。なお、事業用で銀行口座を設け、取引きがある場合は、口座ごとの預金出納帳も記帳する必要があります。

<現金出納帳記載例>

引用元:国税庁

売掛帳・買掛帳

売掛帳は掛売りでの売上がある場合、買掛帳は買掛での仕入がある場合に記帳する帳簿です。得意先ごとに記帳し、回収または支払いの状況を明確にする必要があります。なお、仕入れた商品を家庭用または事業用に使用した場合も売掛帳を用いて記帳することが可能です。

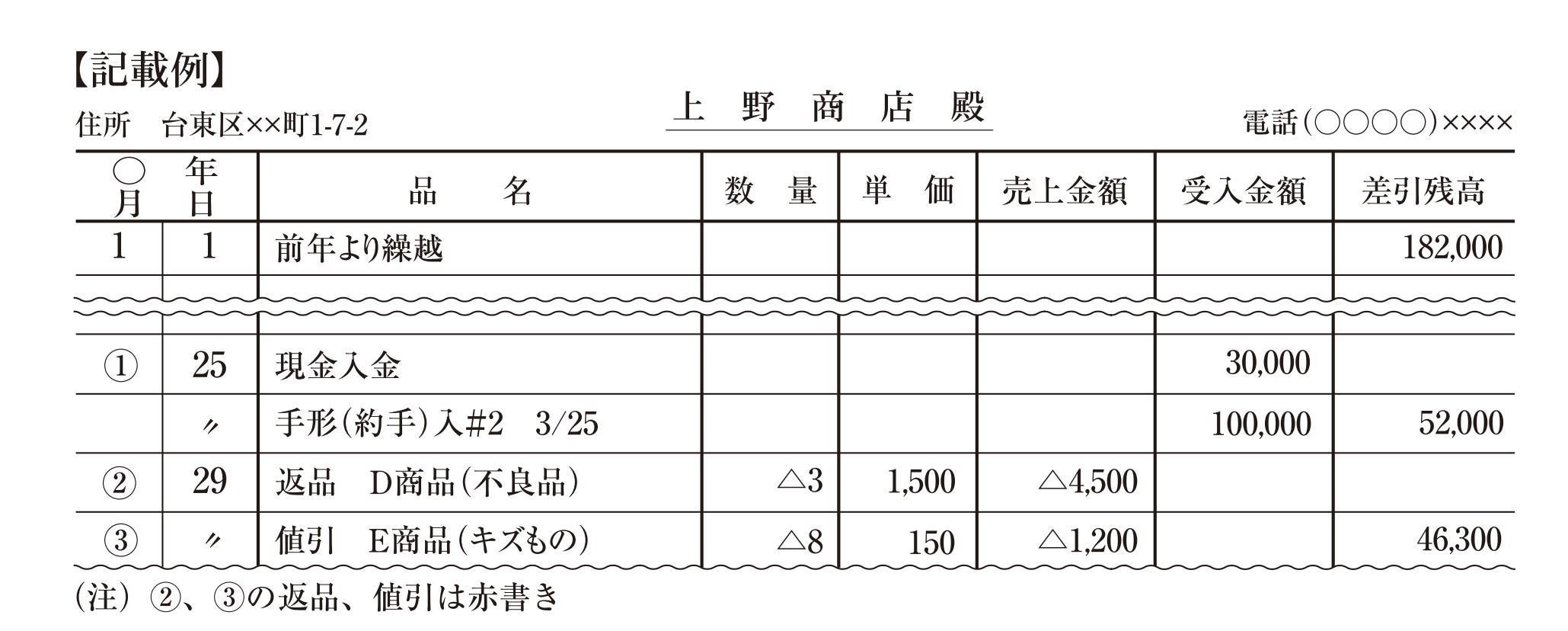

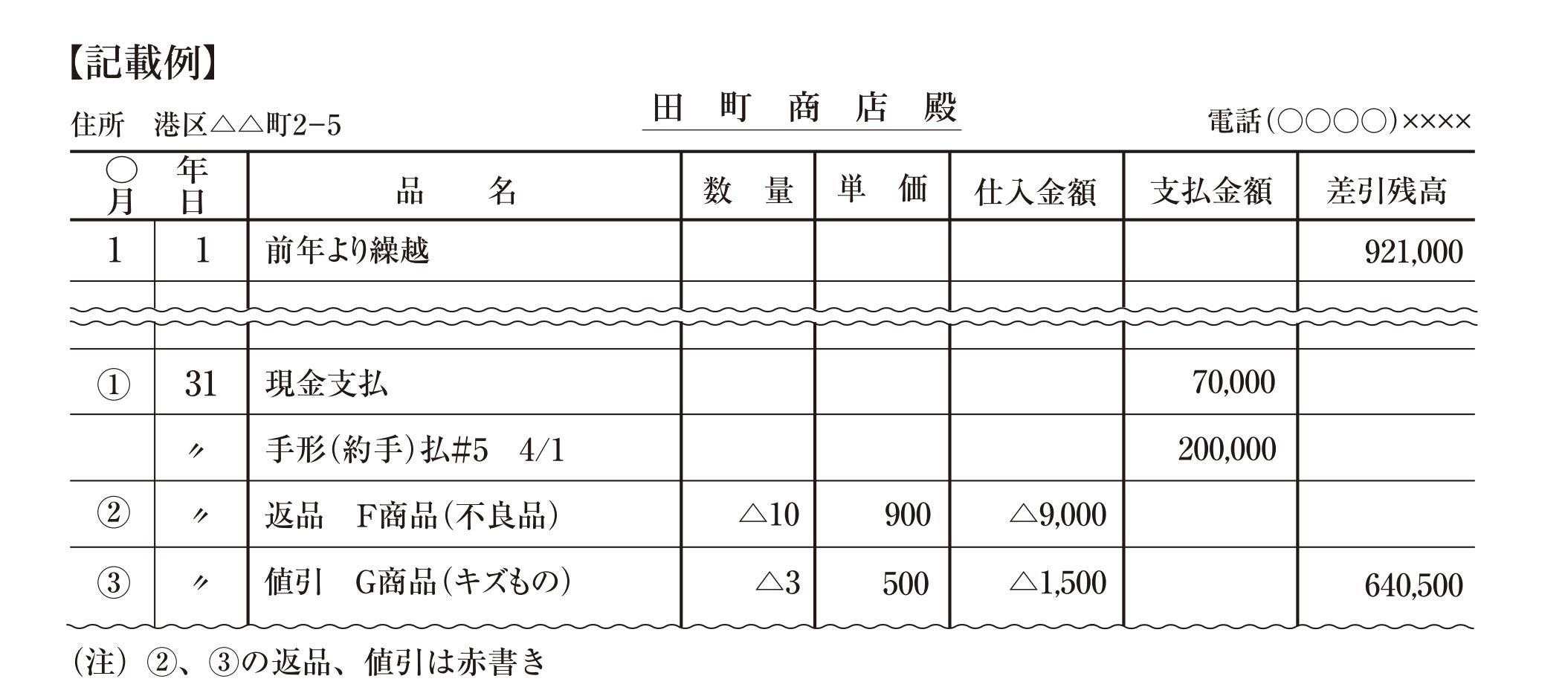

<売掛帳記載例>

<買掛帳記載例>

引用元:国税庁

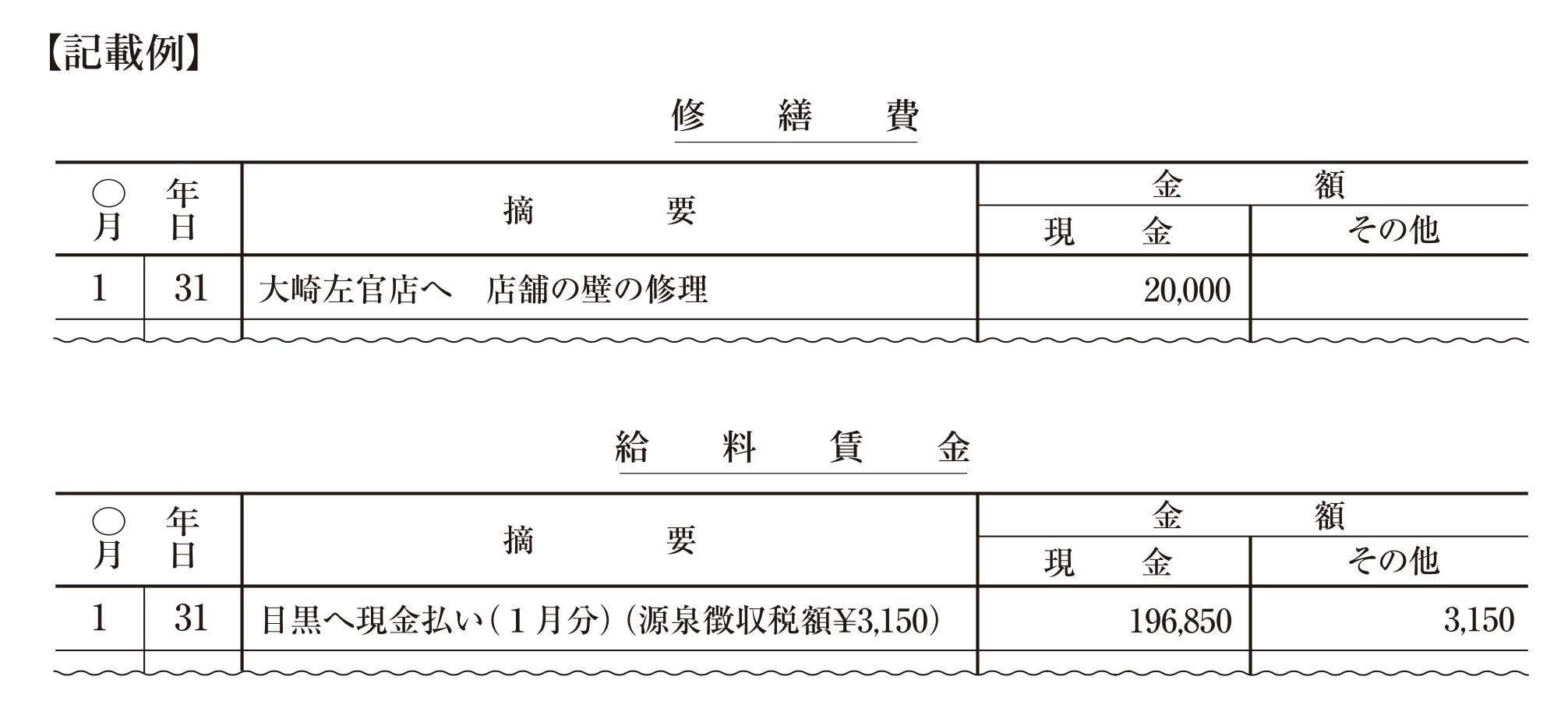

経費帳

固定資産台帳

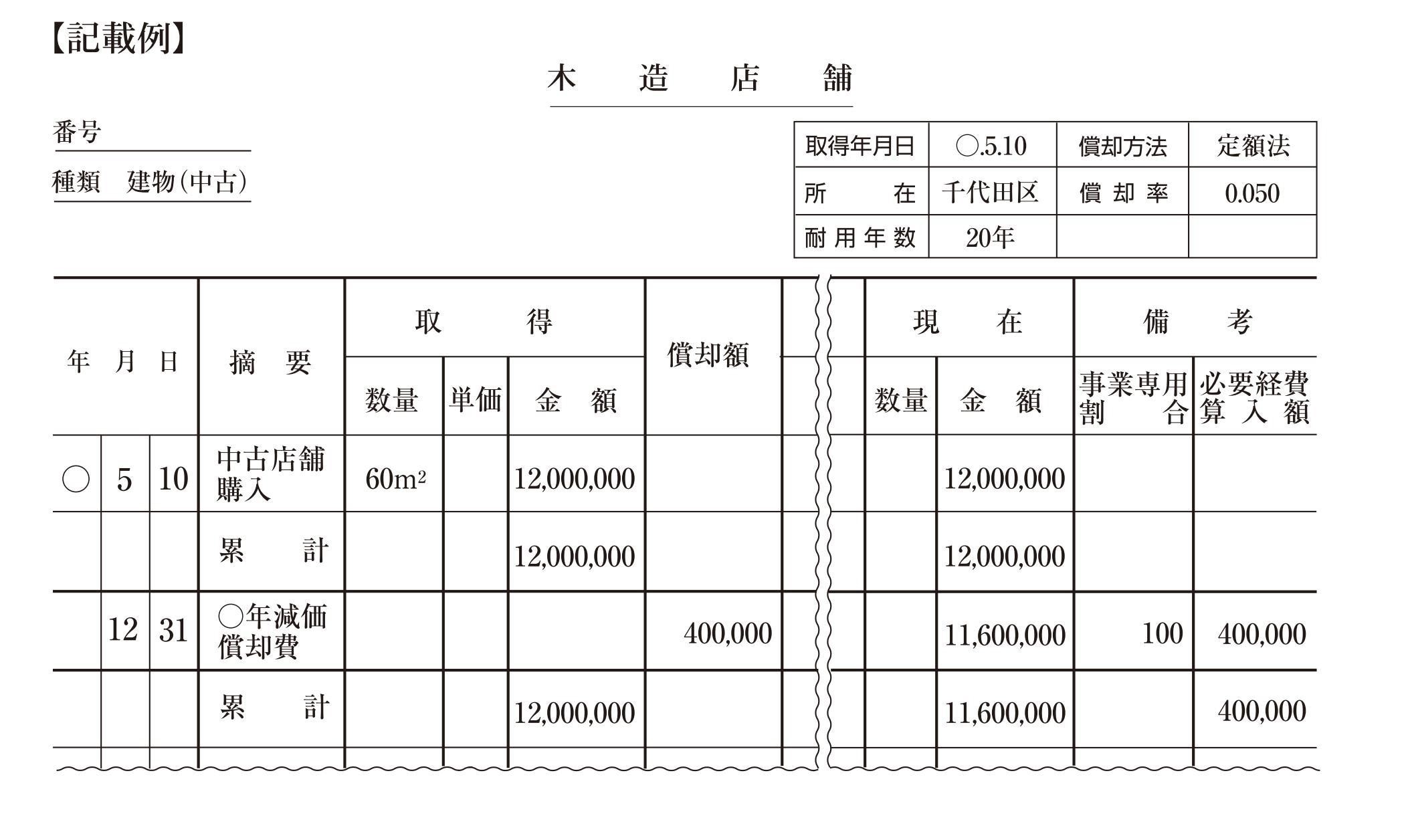

固定資産台帳は、減価償却費または繰延資産における資産についての帳簿です。資産ごとに記帳を行う必要があります。

<固定資産台帳記載例>

引用元:国税庁

簡易帳簿でも日々の記帳が大変に感じます。ガイドに沿って入力するだけの会計ソフトを使えば簡単に作成できます。簡易帳簿でもおすすめしたいのは、確定申告ソフトfreeeの活用です。

確定申告で提出するのは「貸借対照表」と「損益計算書」「申告書」

10万円の青色申告特別控除と65万円の青色申告特別控除は、それぞれ必要となる帳簿が異なりますが、確定申告の際に帳簿を提出する必要はありません。確定申告で必要となるのは、帳簿を基に作られた貸借対照表と損益計算書、及び申告書です。

帳簿や書類はそれぞれ保存義務があり、税務調査の際に必要となりますので、しっかり手元に保存しておく必要があります。なお、保存の方法は原則として紙保存となります。一部、電子データも認められてはいますが、紙媒体として保存しておくのが確実でしょう。

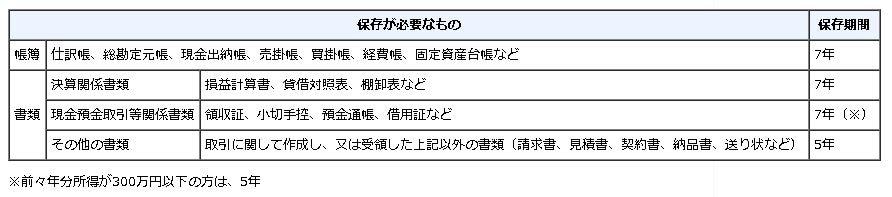

青色申告者の帳簿・書類の保存期間

青色申告者が作成した帳簿、取引きに関して受領・作成した書類は、下記のとおり保存期間が決められています。

決算関連の書類を作成したら、帳簿は捨ててしまっても良いというわけではないので注意しましょう。

<青色申告者の帳簿書類の保存期間>

※保存期間は、帳簿についてはその年の翌年3月15日の翌日から7年間、書類については作成または受領の日の属する年の翌年3月15日の翌日から7年間(または5年間)となります。

令和2年分の確定申告からe-Taxを利用しないと青色申告特別控除額が55万円に

青色申告特別控除額が、令和2年分の確定申告からe-Taxを利用しないと55万円に減額されることになりました。従来の記帳方法に加えてe-Taxを利用すれば、65万円の控除を受けられます。

確定申告ソフトfreeeを利用すれば、e-Taxの申請にも対応しています。早めにe-Taxでの申告に切り替えをおすすめします。

e-Taxによる確定申告については、関連記事を参照してください。

【関連記事】

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

まとめ

控除額により必要な帳簿の種類は異なりますが、どちらの場合も必要な帳簿をしっかりそろえることは大事なことです。

一見、すべてそろえるのが難しく思えるかもしれませんが、会計ソフトのfreeeを利用すると会計・経理の知識がない方でも楽に作成と管理が可能です。

会計ソフトを使うのであれば、簡易簿記も複式簿記も労力はさほど変わりません。経理経験のなかった方から「驚くほど簡単に確定申告を完了できた」との声も寄せられています。

確定申告の労力をできるだけ減らし、節税のメリットも最大限享受するために、ぜひ会計ソフトの導入をご検討してみてはいかがでしょう。