個人事業主が経費をクレジットカードで決済したときの記帳方法は、「どんな方法で確定申告をするのか」によって異なります。

白色申告や青色申告で10万円控除を利用する場合は、決済日に「単式簿記(簡易簿記)」で経費を計上するだけでOKです。青色申告で55万円控除、65万円控除を利用する場合は複式簿記での記帳が必要となります。

また、仕訳に使用する口座は、クレジットカードの口座が個人用か事業用かによって異なります。

個人用口座の場合は、勘定科目を「事業主借」とし決済日に処理します。事業用口座の場合は、決済日に「未払金」を計上して、引き落とし日に「未払金」を減らす処理をするのが基本です。クレジットカードは事業用と個人用で分けておくとお金の流れがわかりやすいでしょう。

この記事では、個人事業主がクレジットカードで経費を決済する際の具体的な仕訳方法や注意点などについて解説します。

また、個人事業主が事業用クレジットカードを作るメリットや、どのカードが審査に通りやすいかなどについても詳しく説明しますので、ぜひビジネスに役立ててください。

2025年提出(令和6年分)の確定申告アップデート情報

所得税の確定申告期間:2025年2月17日(月)〜2025年3月17日(月)

消費税の確定申告期間:2025年1月1日(水)〜2025年3月31日(月)

※ 贈与税の申告・納税期間:2025年2月3日(月)〜2025年3月17日(月)

<2025年(令和6年分)の確定申告のポイント>

- マイナンバーカードをスマホで読み取らなくても、スマホ用電子証明書の利用で申告書の作成・e-Tax送信が可能になります。

- マイナポータルと連携すると、所得税確定申告の手続において、マイナポータル経由で控除証明書等のデータを一括で取得し、確定申告書の該当項目へ自動入力できます。

詳しくは国税庁ホームページ「令和6年分 確定申告特集」をご参照ください。

目次

- クレジットカード決済の白色申告と青色申告の記帳方法の違い

- 白色申告と青色申告10万円控除は単式簿記で記帳

- 青色申告55万円控除、65万円控除は複式簿記で記帳

- 個人事業主の個人口座から引き落とされる場合

- 事業用の口座から引き落とされる場合

- 記帳時の注意事項

- クレジットカード決済時は「利用明細書」が領収書の代わり

- 分割払いの手数料は「支払手数料」で処理

- ポイントやマイルでの支払いは処理不要、商品券やキャッシュバックは「雑収入」に

- 領収書代わりのWeb明細はダウンロードして紙に出力

- 事業の経費は事業用クレジットカードで決済する

- クレジットカード決済のメリット

- 事業用クレジットカードは個人用と別にもつ

- 小規模法人・個人事業主でも事業用のクレジットカードを作る方法

- 確定申告(青色申告)を簡単に終わらせる方法

- まとめ

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

クレジットカード決済の白色申告と青色申告の記帳方法の違い

クレジットカードで経費を支払った場合、白色申告および青色申告10万円控除と、青色申告55万円および65万円控除では記帳方法が異なります。

また、クレジットカードの利用料金が個人用口座から引き落とされる場合と、事業用口座から引き落とされる場合でも記帳方法が異なります。

ここでは、4月2日にクレジットカードで購入した3,000円のプリンターカートリッジが5月10日に引き落とされた場合を例に、記帳方法の具体的な違いを説明します。

なお、令和2年分の確定申告から青色申告特別控除額が変更となっています。65万円の青色申告特別控除を受けるには、従来の青色申告の要件に加え、e-Taxでの申告または電子帳簿保存が必要となります。

令和2年分の所得税確定申告から、65万円の青色申告特別控除の適用要件が変わりました。従来の要件(複式簿記、損益計算書と貸借対照表の添付及び期限内申告)に加えて、e-Taxで申告をするか、電子帳簿保存を行う必要があります。

青色申告について詳しく知りたい方は「【2020年最新】青色申告特別控除で65万円と10万円の控除額を分ける要件と令和2年分からの控除額改正の対応方法」をご覧ください。

白色申告と青色申告10万円控除は単式簿記で記帳

白色申告の場合、または青色申告で10万円の控除を受ける場合は、複式簿記を使用する必要はありません。

白色申告や青色申告の10万円控除で使用する単式簿記(簡易簿記)では、ひとつの勘定科目で取引を記載するため、クレジットカードで購入したものでも購入日に「消耗品費 3,000円」と記帳するだけ済みます。

| 収入 | 支出 | |

| 4月2日 | 消耗品費 3,000円 |

青色申告55万円控除、65万円控除は複式簿記で記帳

青色申告の55万円控除、65万円控除で使用する複式簿記では、収入や支出が発生した事実に基づいて仕訳を計上する「発生主義」を採用しています。

また、クレジットカードでの購入代金が事業用口座から引き落とされるのか、個人用口座から引き落とされるのかによっても記帳方法が異なります。

個人事業主の個人口座から引き落とされる場合

個人事業主の個人口座から引き落とされるクレジットカードで支払いをした場合は、購入時に勘定項目に応じて記帳するだけでよく、クレジットカード会社からの引き落とし時の処理はありません。

費用である「消耗品費」は借方、負債である「事業主借」は貸方なので、購入した日に「(借方)消耗品費 3,000円」「(貸方)事業主借 3,000円」と記帳します。

| 借方 | 貸方 | |

| 4月2日 | 消耗品費 3,000円 | 事業主借 3,000円 |

事業用の口座から引き落とされる場合

事業用の口座から引き落とされるクレジットカードで支払いをした場合、購入時には「未払金」として処理するため、代金の引き落とし時にもう一度記帳が必要です。購入時は、費用である「消耗品費」を借方、負債である「未払金」を貸方に、代金の引き落とし日には「未払金」を借方、資産である「普通預金」を貸方に記帳します。

| 借方 | 貸方 | |

| 4月2日 | 消耗品費 3,000円 | 未払金 3,000円 |

| 5月10日 | 未払金 3,000円 | 普通預金 3,000円 |

クレジットカードで支払いするたびに2回記帳するのは面倒なものです。

そのため、クレジットカードでの購入の場合は、例外的に以下のようにクレジットカード代金の引き落とし時に1回の記帳で済ませることが認められています。

| 借方 | 貸方 | |

| 5月10日 | 消耗品費 3,000円 | 普通預金 3,000円 |

しかし、年末に購入したために引き落としが年をまたぐ場合などは、先述の「未払金」として購入時と引き落とし時の2回記帳が必要になります。

記帳時の注意事項

次に、経費をクレジットカードで支払う際に注意すべきポイントを説明します。

クレジットカード決済時は「利用明細書」が領収書の代わり

クレジットカードで商品を購入した場合、基本的には領収書ではなく明細書が発行されます。クレジットカード決済は、クレジットカード会社が仲介する信用取引であり、クレジットカード決済を行った時点では、まだショップへ代金が支払われていないからです。

領収書は代金を受け取ったことを証明する書類なので、ショップ側はまだ受け取っていない代金に対して領収書を発行する義務はありません。もちろん、クレジットカード会社は商品やサービスの販売者ではないので、領収書を発行することはできません。

したがって、ショップが発行する利用明細書やクレジットカード会社から後日発行される利用明細書が領収書の代わりとなりますので、大切に保管しましょう。

なお、利用明細書にはショップの名称や購入した商品・サービス内容、購入金額、購入日が明記されていることが前提です。

また一部のオンラインショップや実店舗では、依頼すれば領収書を発行してくれる場合があります。この領収書はショップ側がサービスとして発行している書類で、税法上の領収書には該当しません。そのため、「クレジットカードにてお支払い」などと記載されており、まだ代金を受け取っていないことを示しています。

第17号の1文書(売上代金に係る金銭又は有価証券の受取書)は、金銭又は有価証券の受領事実を証明する目的で作成されるものです。ご質問のように、クレジット販売の場合には、信用取引により商品を引き渡すものであり、その際の領収書であっても金銭又は有価証券の受領事実がありませんから、表題が「領収書」となっていても、第17号の1文書には該当しません。

分割払いの手数料は「支払手数料」で処理

クレジットカードで決済では分割払いが可能な場合がありますが、分割払いの際には手数料が発生します。その手数料は「支払手数料」という勘定科目で記帳しましょう。

ポイントやマイルでの支払いは処理不要、商品券やキャッシュバックは「雑収入」に

ポイントやマイルを使って経費を支払った場合には、会計処理は不要です。

事業用クレジットカードのポイントやマイルを商品券に交換した場合やキャッシュバックを受けた場合には、勘定科目を「雑収入」として記帳します。

領収書代わりのWeb明細はダウンロードして紙に出力

紙の明細書を発行せず、「Web明細」を推奨するクレジットカード会社が増えています。

しかし、確定申告に関する書類は基本的に紙で7年間の保管が義務付けられていますので、Web明細の場合は印刷して保管する必要があります。クレジットカード会社によっては、ダウンロード期間が数ヶ月に制限されている場合もあるので、Web明細書はこまめにダウンロードするようにしましょう。

なお、クレジットカード会社によっては確定申告の時期に合わせて明細書の郵送サービスを行っているところもありますが、送付までに2週間程度かかる場合もありますので、ケースバイケースで対応することが大切です。

参考:国税庁「記帳や帳簿等保存・青色申告」

事業の経費は事業用クレジットカードで決済する

クレジットカードの利用は便利である一方、経費処理の面ではデメリットになることもあります。ここでは、その両面について説明しましょう。

クレジットカード決済のメリット

事業の経費をクレジットカードで支払うメリットは、個人利用と同じようにポイントが貯まることです。また、現金購入と違って支払いを先延ばしにできるので、キャッシュフローの面でも有利です。

そして事業用のカードがある場合は、カード払いを基本とすると利用明細書から経費を把握できるため、管理がしやすくなります。

<クレジットカード決済のメリット>

- ポイントが貯まる

- 支払いを先延ばしできる

- 利用明細書で経費を把握・管理できる

事業用クレジットカードは個人用と別にもつ

経費を個人のクレジットカードで支払っている場合、カード明細から経費を抽出するのは煩雑です。カード明細には略語や見慣れないローマ字が含まれていることが多く、どれが個人用でどれがビジネス用なのかを判断するのが大変です。

その結果、時間がかかるだけでなく、経費の計上漏れにつながることもあります。

さらに税務調査時においては、経費が適切に仕訳されていないと判断され、追加の税金が課せられる可能性もあります。また、1枚のクレジットカードをプライベートとビジネスの両方で使用している場合、分割払いで購入した際の利息の計上方法を判断するのが難しい場合があります。

クレジットカードで経費を支払う場合には、個人用とは別に事業用のカードを作り、混在させないことが望ましいです。

小規模法人・個人事業主でも事業用のクレジットカードを作る方法

中小企業や個人事業主の場合、事業用のクレジットカードを作るのが難しかったり、創業年数の点で申し込み基準を満たせなかったりすることがあります。

その点、freeeとクレジットカード会社が共同で開発した、スモールビジネスの経営や経理に最適なビジネス向けカード「freeeカード」は、年会費無料で起業と同時に申し込めるので中小企業や個人事業主でも申し込みやすいカードといえます。

※カード会社による審査があります。

クレジットカードの申し込みはWebで完結

freeeカードは、インターネットで簡単にお申し込みいただけます。最短4営業日で発行され、事業用カードとしてすぐにご利用いただけます。

※一部カードは紙による申し込みがあります。

小規模ビジネスに特化した特典が利用可能

freeeカードは、クラウド会計ソフトの優待情報や無料士業問い合わせ、各種サービスの割引など小規模のビジネスに特化したカード特典をご利用いただけます。

カードのラインナップの紹介

freeeカードには、ライフカード株式会社より発行される「freeeカード」と三井住友カード株式会社から発行される「freee VISAカード」の2種類があります。特徴を確認しながら目的に応じてお申し込みいただけます。

事業用クレジットカードのお申し込みをお考えの方は、freeeカードを是非ご検討ください。

freeeカード

個人事業主や設立したての法人でも申し込みできる事業用のクレジットカードです。

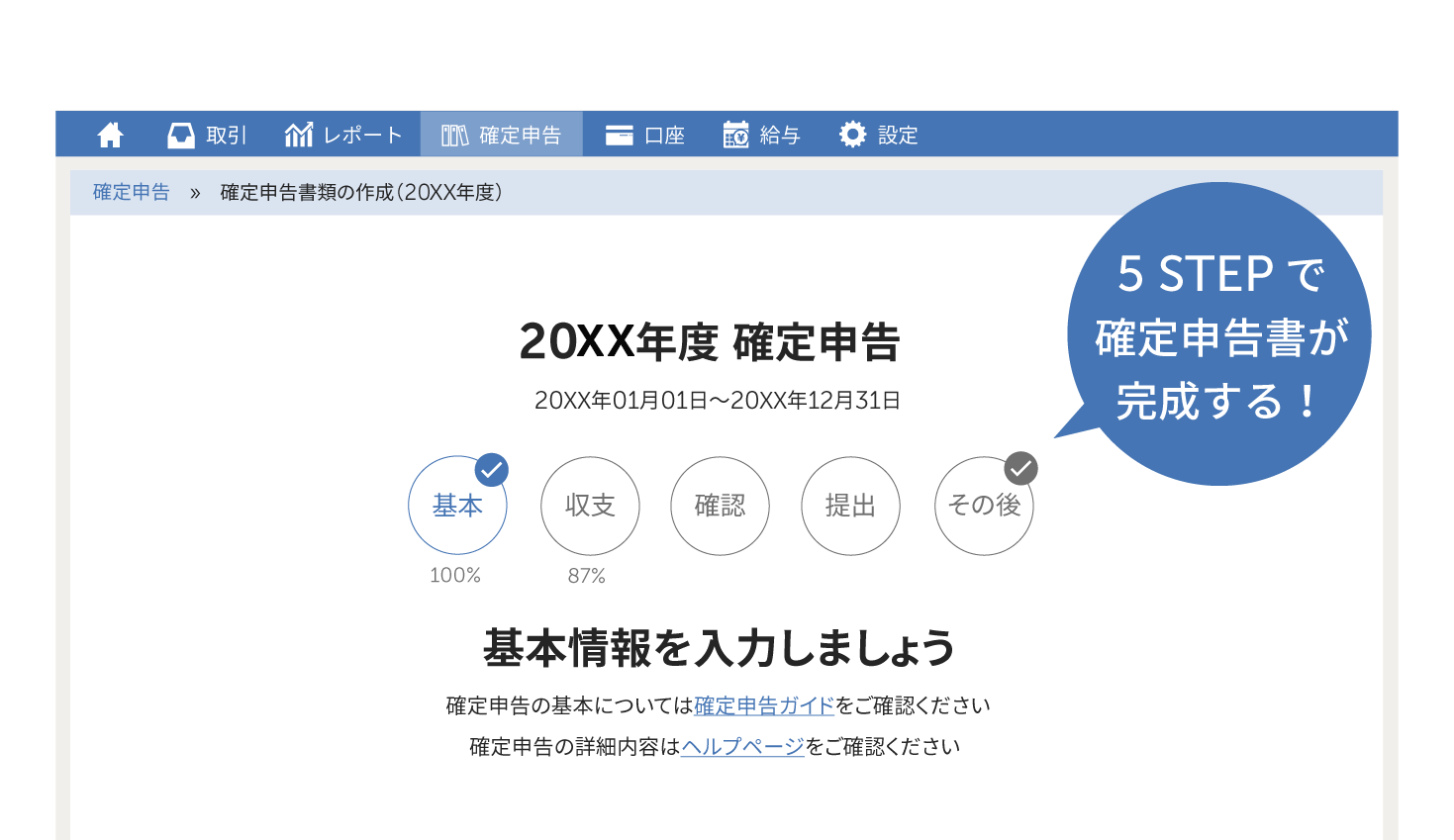

確定申告(青色申告)を簡単に終わらせる方法

大きな節税メリットがある青色申告。お得であることは分かっていても、「確定申告書の作成は難しいのでは?」という意見も少なくありません。

そこでおすすめしたいのは、確定申告ソフト freee会計の活用です。

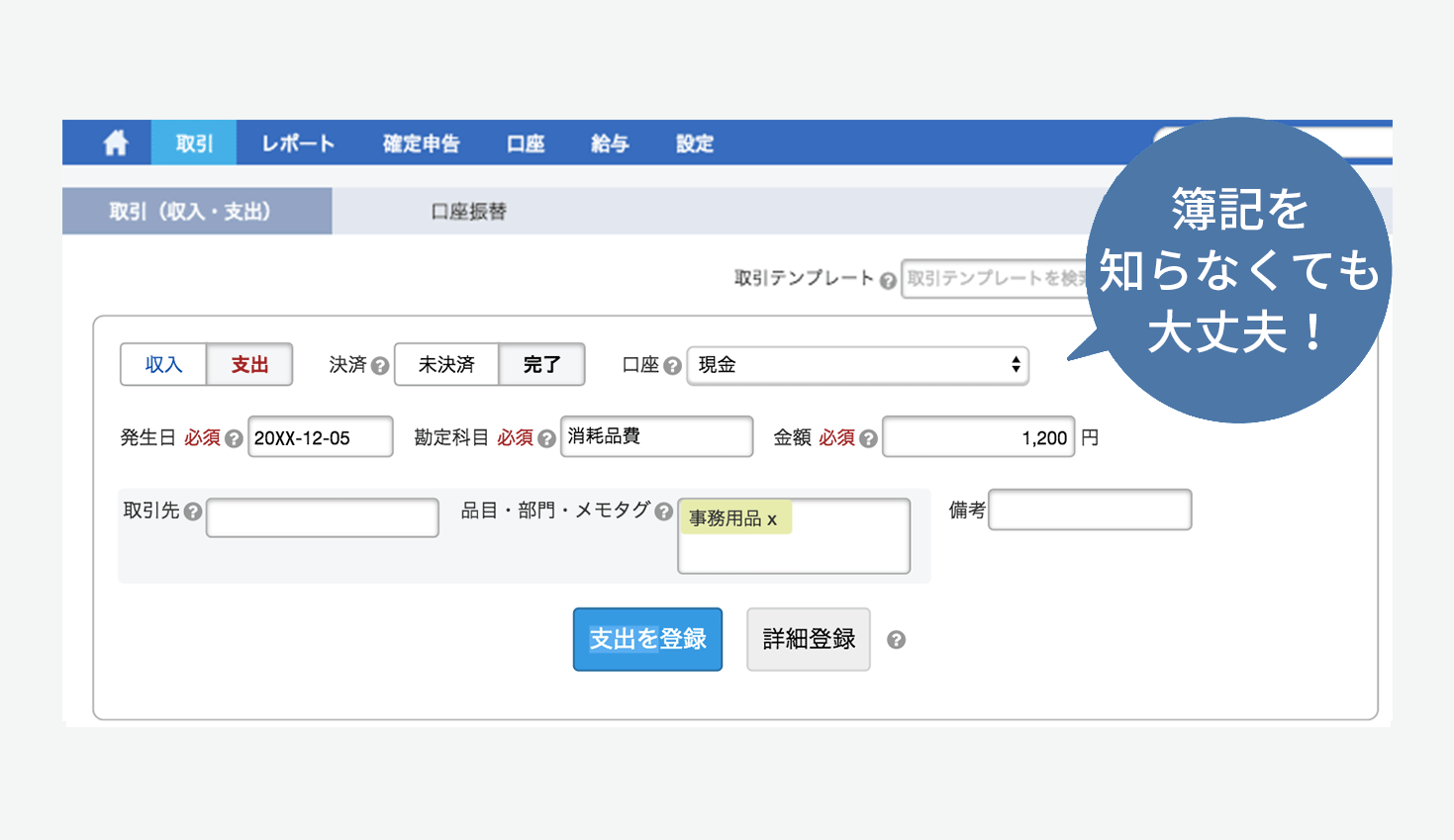

1.銀行口座やクレジットカードは同期すれば自動入力!

freee会計は、面倒な1年分の経費の入力も、銀行口座やクレジットカードを同期すれば自動で入力できます。日付や金額だけでなく、勘定科目を推測して自動入力してくれるので大幅に手間を省くことができます。

2.簿記を知らなくてもカンタンに入力できる!

freee会計なら、現金で払った場合でも、いつ・どこで・何に使ったか、家計簿感覚で入力するだけで大丈夫です。自動的に複式簿記の形に変換してくれるので、簿記を覚えなくても迷わず入力することができます。

有料のスタータープラン(月額1,180円)、スタンダードプラン(月額2,380円)は

チャットで確定申告についての質問が可能。

さらに、オプションサービスに申し込むと電話で質問も可能です。

価格・プランについて確認したい方はこちら。最大30日間無料でお試しいただけます。

3.質問に答えるだけで税金は自動計算

保険やふるさと納税、住宅ローンなどを利用している場合は税金が安くなります。難しい税金の計算もfreee会計なら、質問に答えるだけで自動で計算してくれます。確定申告をするために、本を買って税金について勉強する必要はありません。

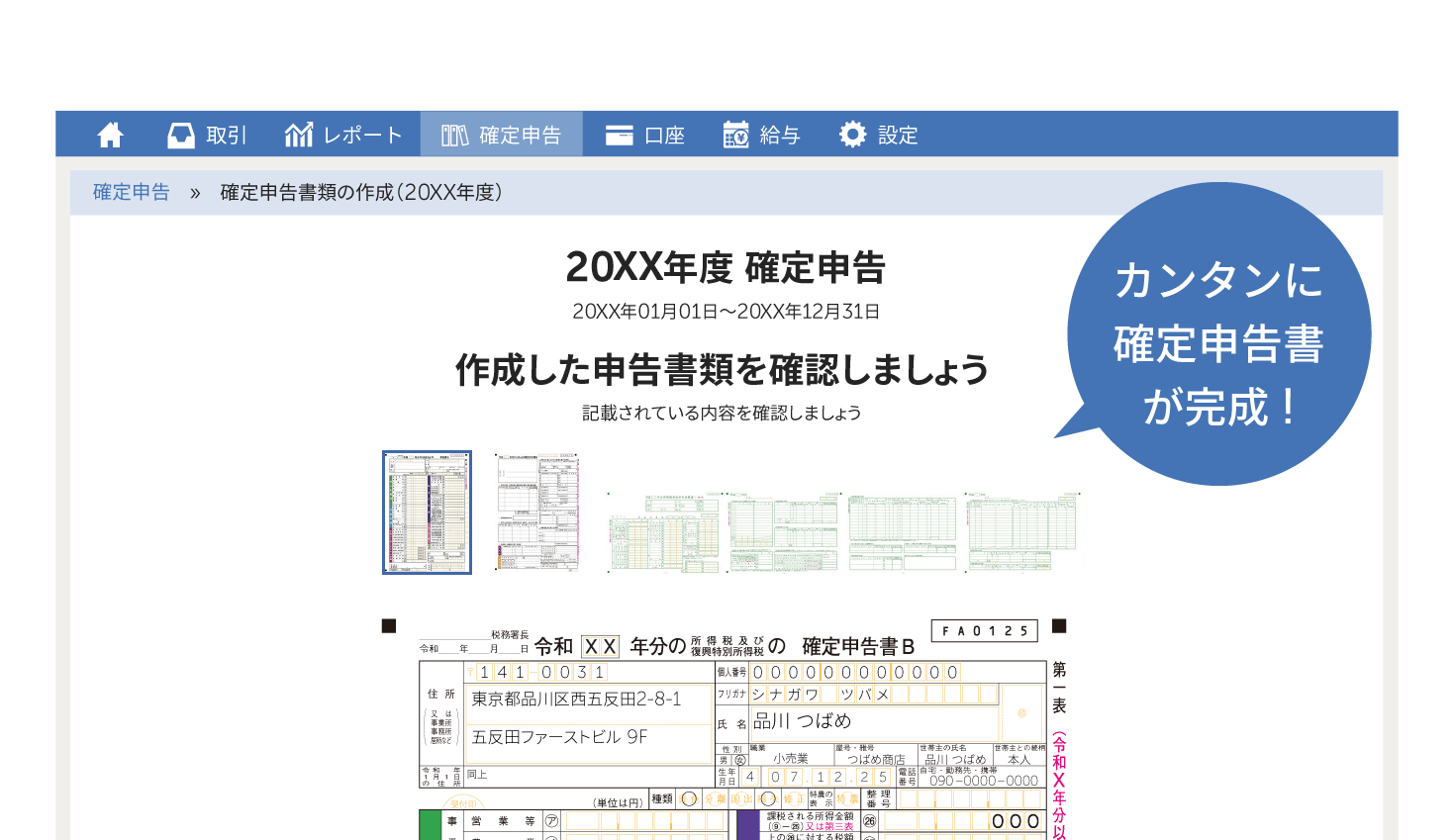

4.あとは確定申告書を税務署に提出するだけ

freee会計で確定申告書を自動作成したら、税務署に郵送や電子申告などで提出して、納税をすれば完了です。

マイナンバーカードとカードリーダをご用意いただけば、ご自宅からでもすぐに提出が完了するので、税務署に行く手間がかかりません!

【2022年版】e-Taxでネットで確定申告:PC・スマホでのやり方とメリットまとめ

freee会計を使うとどれくらいお得?

確定申告ソフトのfreee会計は、会計初心者の方からも「本当に簡単に終わった!」との声も多く寄せられています。

また、税理士さんなどに経理を依頼した場合、経理の月額費用は最低でも1万円、確定申告書類の作成は最低でも5万円〜10万円ほど必要です。

いかがでしょう?

確定申告ソフトのfreee会計は、ステップに沿って質問に答えるだけで簡単に確定申告を完了することができます。

会計に関する知識がゼロの初心者の方から「本当に簡単に終わった!」との声も多数寄せられています。

確定申告を行うためには、日頃から帳簿をつけたり、必要書類をそろえたりしておく必要があります。しかし、確定申告ソフトを活用すれば、「青色申告をしたかったのに、書類不備で手続きできなかった!」「何度も書き直しで大変だった」という思いをすることは少ないでしょう。

余裕を持って確定申告を迎えるためにも、ぜひ確定申告ソフトの活用をご検討ください。

【初めての向けにオススメ】そもそも確定申告とは?スマホ申告の活用など

税務署に行かずに確定申告を終わらせるなら、電子申告(e-Tax)がおすすめです。freee電子申告開始ナビ(無料)について詳しくみる

まとめ

個人事業主の方が事業用クレジットカードを利用する際に知っておきたいポイントについてご紹介しました。

事業を始めたばかりの個人事業主や小規模法人でも確定申告ソフトや事業用クレジットカードを利用することで、青色申告特別控除65万円をスムーズに受けることができます。

2020年分以降は青色申告特別控除の上限額が55万円に引き下げられ、所得税に適用される基礎控除額は38万円から48万円に引き上げられています。なお、従来の青色申告特別控除で65万円の控除を受けるには、電子帳簿保存やe-Taxを利用する必要があります。

確定申告ソフトfreeeを活用すれば、e-Taxも使え、クレジットカードと連動して記帳も自動化できます。

確定申告ソフトfreeeとfreeeカードを活用して、節税とバックオフィス業務の効率化を実現しましょう。