監修 橋爪 祐典 税理士

事業の経営には、原材料の仕入れ費用や設備の維持費、人件費など、さまざまな点で資金が必要です。

資金がなくなると、原材料を仕入れられなくなったり、給料を払えなくなったりして、事業を続けられなくなります。最悪の場合には、黒字であるにもかかわらず倒産するかもしれません。

本記事では、資金繰りが悪化する原因と資金繰りを改善する具体的な方法について解説します。

目次

- 資金繰りが悪化する原因

- 売上の減少

- 売掛金の回収遅れ

- 過剰在庫や不良在庫の増加

- 事業の急拡大による投資の増加

- 借入金返済額の増加

- 資金繰りを改善する方法7選

- 1. 資金繰り表を作成する

- 2. 売掛金の回収サイトを短縮する

- 3. 買掛金の支払サイトを長くできないか検討する

- 4. 適正在庫をキープする

- 5. 遊休資産がないか確認する

- 6. 削減できる経費を洗い出す

- 7. 資金調達を検討する

- 代表的な資金調達の方法

- 公的融資を申請する

- ビジネスローンを利用する

- ファクタリングを利用する

- 国や地方自治体の補助金制度を利用する

- クラウドファンディングを行う

- 出資してもらえないか検討する

- 資金繰りの改善におすすめな「13週資金繰り表」

- 13週資金繰り表の作り方

- まとめ

- よくある質問

資金繰りが悪化する原因

資金繰りを改善するには、まず自社の資金繰りが悪い理由を特定し、適切な改善策を明確にしましょう。

資金繰りを悪化させる主な原因は以下の5つです。

資金繰りが悪化する主な原因

- 売上の減少

- 売掛金の回収遅れ

- 過剰在庫や不良在庫の増加

- 事業の急拡大による投資の増加

- 借入金返済額の増加

売上の減少

売上が減少すると、手元に入る資金が少なくなるため、必然的に事業の資金繰りが悪化します。

売上が減少する理由は、商品・サービスの品質低下や市場ニーズの低下など、さまざまなものが考えられます。売上が落ちている理由を分析し、適切な改善策を実行することが大切です。

主な売上の減少理由と、改善策の例は以下のとおりです。

| 売上の減少理由 | 改善策の例 |

|---|---|

| 商品やサービスの質が低下している | 商品・サービスの不満点を製品開発に反映させる |

| ターゲット層に商品が認知されていない | ターゲット層への認知拡大させる(SNS広告や動画広告など) |

| 商品やサービスの市場ニーズが低下している | アンケートやSNS分析などで、最新ニーズを把握する |

| 不景気による顧客の買い控えが起こり、商品が購入されなくなる | 景気動向に左右されにくいサービスを検討する |

自社の問題である内部要因(品質やプロモーション)だけでなく、市場ニーズや経済動向といった外部要因にも目を向け、多角的に原因を分析することが大切です。

売掛金の回収遅れ

売掛金の回収が遅れると、商品やサービスを販売しても代金を得られず、資金繰りが悪化しやすくなります。

売掛金とは、商品やサービスを販売した取引先から、後で支払われる予定の代金です。売掛金の回収が遅いと、入金がない状態が長く続くため、仕入れ代金や人件費などの支払いに支障をきたす可能性があります。

売掛金の回収遅れを防ぐには、契約時の段階で、取引先と売掛金の支払期限を明確にすることが大切です。「請求書発行日から30日以内に入金する」といったように、契約書に支払期限を明記しましょう。

また、売掛金の支払が遅れやすい取引先には、支払期日の3~5日ほど前から入金のリマインドを行い、確実に支払ってもらうよう工夫しましょう。

過剰在庫や不良在庫の増加

過剰在庫や不良在庫が増えると、売上が増加しないにもかかわらず、商品を生産するための仕入れや製造コストの支払いだけが発生します。結果として出金だけが重なり、資金繰りが悪化してしまいます。

過剰在庫を防ぐには、商品の販売数を予測しながら、過不足なく生産することが大切です。過去の在庫管理表や納品書、販売管理システムなどを確認し、毎月の大まかな販売数を逆算しながら生産しましょう。

衣類や食料品など、季節性のニーズによって販売数が左右されるものは、現在のニーズを考えながら、生産量を調節することも大切です。

また、不良品の在庫が多いのであれば、生産フローを見直して原因を特定しましょう。不良品が多くなる原因は、主に以下が挙げられます。

- 生産ラインの機械が不具合を起こしている

- 原材料の品質が悪い

- 作業者ごとに仕事の進め方が異なっている

原因に応じて、機械のメンテナンスや原材料の変更、作業者の教育などを実施し、不良品をなくすように努めましょう。

事業の急拡大による投資の増加

事業が急拡大する際は、売上が入金されるよりも先に、増加した原材料の仕入れ費用や人件費などの支払いが発生するため、一時的に資金繰りが悪化しやすくなります。

今までの感覚で預金残高を管理していると、経費の増加に対応できず、資金不足になる恐れがあります。

事業の拡大を行う際は、原材料費や人件費などの増加量を正確に把握し、通常より現金を多めに確保することが大切です。

また、事業を拡大した直後の売掛金は、従来以上に早く回収して、手元の資金が少ない期間を1日でも減らすように心がけましょう。

借入金返済額の増加

借入金の返済額が増加すると、手元に残る資金が少なくなり、資金繰りが悪化しやすくなります。

事業の拡大のため、金融機関からの資金を借り入れると、毎月返済が発生するようになり経営の負担になります。特に金利が高く利息が大きいと、月々の返済額が高くなりやすいでしょう。

そのため資金を借り入れる際は、事業計画書や資金繰り表などで将来の売上を整理して、返済により資金繰りが悪化しないか確認しましょう。

もし借入金を返済できなくなると、信用情報に傷がつき、再融資を受けられなくなったり、事業用ローンを組めなくなったりするかもしれません。

資金繰りに余裕がないのであれば、返済不要な補助金制度やクラウドファンディングなど、ほかの方法で資金を増やせないか考えてみましょう。

資金繰りを改善する方法7選

資金繰りが悪化している原因によって、効果的な改善方法が異なるため、なぜ資金繰りが悪いのかを分析したうえでどの方法を取るか考えましょう。

資金繰りを改善する代表的な方法は、以下の7つです。

資金繰り改善の主な方法

1. 資金繰り表を作成する

資金繰り表とは、一定期間内の収支を科目別に分類し、表でまとめたものです。

資金繰り表を作成すると、なぜ資金繰りが悪くなっているか分析しやすくなるため、的確な改善策を考えられます。

資金繰り表で将来の収支を予測することで、資金ショート(事業に必要な資金を用意できなくなること)を早めに察知できます。事前に資金ショートの可能性を把握できれば、経費の支出を調整したり、金融機関に融資を相談したりと予防対策を考えられます。

また、資金繰り表を作成することで、金融機関へ融資について相談しやすくなるのもメリットです。資金繰り表で、資金繰りが良くない理由や、売上増加による返済の可能性を説明できれば、融資の審査を通過しやすくなります。

【関連記事】

資金繰り表とは?作成のメリットやエクセルでの作り方をわかりやすく解説

2. 売掛金の回収サイトを短縮する

売掛金の回収サイトとは、商品を販売してから代金(売掛金)を回収するまでの期間です。

商品を製造する際は、原材料費や人件費を使って生産活動を行うため、売掛金が回収されるまでは一時的に手元の資金が少なくなります。

売掛金の回収サイトが長いと、預金残高が少ない状態が長期化します。売掛金を回収できないまま次の発注を受けると、少ない資金で原材料費や人件費を支払う必要があるため、資金繰りが悪化しやすくなりがちです。

売掛金の回収サイトを短縮すると、資金が不足する期間が短くなるため、資金繰りに余裕が生まれやすくなります。

売掛金の回収サイトを短くするには、取引先との交渉が必要です。まずは自社の状況(仕入れ値の高騰や代金の支払いの短縮化など)を伝えて、売掛金の回収を早められないか交渉しましょう。

交渉に応じてもらえない場合は「早く代金を支払ってもらうと、1%割引します」のように、取引先にメリットがある提案も検討してみましょう。

ただし、回収サイトの短縮化を意識し過ぎて、割引率が大きくなることで売上を落とさないように注意してください。

どうしても回収が難しい際には、後述するファクタリング(売掛債権の買取)の利用もおすすめです。

3. 買掛金の支払サイトを長くできないか検討する

買掛金の支払サイトとは、原材料を仕入れてから、仕入れ代金を支払うまでの期間です。

買掛金の支払サイトが短いと、仕入れてからすぐ代金を支払う必要があるため、少ない資金で人件費や家賃などの固定費を支払うリスクが高まります。

一方、買掛金の支払サイトが長いと、預金残高に余裕が生まれるため、人件費や家賃を払いやすく、資金繰りがラクになります。

買掛金の支払サイトを長くするには、仕入れ先との交渉が必要です。単に「支払期日を延ばしたい」と言うだけでは、取引先を納得させるのは難しいでしょう。

「取引先の売掛金の支払いが遅くなった」「事業拡大期で資金が少なく、一時的に支払いを遅らせたい」など、具体的な理由を添えて説明しましょう。

また「発注を増やす」「年単位での長期契約を約束する」など、取引先にとってのメリットを提示しつつ交渉すると、より効果的です。

なかなか交渉に応じてもらえないのであれば、段階的に日数を減らして譲歩するのもひとつの方法です。たとえば、最初に「30日延長して欲しい」とお願いして難色を示されたら「では20日、あるいは10日でいかがですか?」と、延長する日数を短くして再交渉してみましょう。

4. 適正在庫をキープする

適正在庫をキープできると、欠品による販売機会の損失を防ぐと同時に、過剰在庫によるコスト増大を防止できるため、資金繰りが安定します。

在庫が少ないと、需要があっても途中で商品を売れなくなり、販売機会を逸してしまいます。一方で、在庫が多過ぎると売れ残りが発生し、生産にかかった経費が無駄になる可能性が高まるでしょう。

在庫量に過不足がない適正在庫を保つことで、経費を抑えつつ売上が安定するため、資金繰りを改善できます。

適正在庫をキープするには、商品の需要を正確に捉えることが重要です。過去の販売実績報告書や納品書から、月間の大まかな販売数を把握したうえで、過不足のない個数を生産しましょう。

加えて、季節性やキャンペーンの有無など販売時期も考慮し、需要の増減にあわせて、生産量を変化させることも大切です。

また、長期間売れ残っている在庫があるなら、割引セールで売り切るか、思い切って廃棄を検討しましょう。「いつか売れるかも」と思って持ち続けると、保管倉庫の賃料や水道光熱費などの無駄なコストがかかります。

保管する期限を決めて、期限を過ぎたら割引セールや廃棄を実施することで、結果的に資金繰りの改善につなげられます。

5. 遊休資産がないか確認する

遊休資産とは、企業が事業目的で入手したものの、現在は使用していない建物や機械などを指します。遊休資産がないか確認し、不要な資産を処分すると無駄な維持費の削減につながります。

事業用の建物や機械は、安定して稼働させるための維持費がかかるほか、固定資産税の支払いも必要です。事業に使用せず持て余しているのであれば、維持費や固定資産税の支払いだけが発生するため、資金繰りを悪化させる原因になります。

資金繰りが良くないのであれば、所有している建物や機械の稼働率を確認し、遊休資産がないか確認しましょう。

遊休資産があれば、今後の所有コストを抑えるために売却を検討します。ただし、不動産仲介手数料や機械の撤去費用など、別途コストが発生する可能性もあります。

また「今は使っていないが、半年後のプロジェクトで必要になる」というケースも考えられるので、現場スタッフの意見も聞き、本当に売却してよいか慎重に検討してください。

6. 削減できる経費を洗い出す

削減できる経費を洗い出せば、無駄な支出を減らせるため、資金繰りを改善できます。

売上が高くても、商品の生産における水道光熱費や外注費などに多くの予算をかけていると、手元に残る資金は少なくなってしまいます。

資金繰りが悪いときは、一度すべての経費を見直して、削減できる方法がないか考えましょう。たとえば水道光熱費であれば「照明器具をLED照明に変えて消費電力を抑える」、外注費であれば「より安価な委託先を探す」などの方法が考えられます。

ただし、売上に直結しやすい経費まで減らさないよう注意しましょう。売上に直結しやすく、可能な限り削減したくない経費としては以下が挙げられます。

| 売上に直結しやすい経費 | 削減するデメリット |

|---|---|

| 人件費 | 従業員の離職率や企業の生産性低下につながる |

| 原材料費 | 商品の品質低下につながる |

| 広告費 | 商品の認知度低下につながる |

なお、削減できる経費を洗い出す際は「freee会計」を使うとスムーズです。freee会計では、プロジェクトや部門ごとで経費レポートを作成でき、経費の内訳を一目で把握できます。

また、会社の収支バランスをグラフで確認したり、日々の記帳内容を損益計算書や貸借対照表にまとめたりする機能も搭載しています。

資金繰りの改善に便利な機能が揃っているため、商品詳細や導入に関する疑問があれば、まずは気軽にお問い合わせください。

▶︎ freee会計について詳しくみる

7. 資金調達を検討する

資金繰り改善を行っても不足するのであれば、外部からの資金調達も検討しましょう。

資金調達の主な方法としては、以下が挙げられます。

- 公的融資を申請する

- ビジネスローンを利用する

- ファクタリングを利用する

- 国や地方自治体の補助金制度を利用する

- クラウドファンディングを行う

- 出資してもらえないか検討する

特に公的融資やクラウドファンディング、補助金、出資などを活用すれば、多額の資金調達によって資金繰りを大幅に改善できる可能性があります。

ただし、資金調達方法のメリット・デメリットを把握したうえで、自社に合うものを選択しましょう。たとえば公的融資は融資限度額が高いというメリットがある一方で、審査に必要な事業計画書や資金繰り表などの作成に時間がかかる点がデメリットです。

代表的な資金調達の方法

外部からの資金調達は、適正在庫のキープや経費削減といった他の改善策とあわせて実行することで、資金繰りをより安定させやすくなります。

代表的な資金調達の方法は以下の6つです。

いずれの方法にもメリット・デメリットがあるため、詳細を理解したうえで、自社に合う方法を選びましょう。

公的融資を申請する

公的融資とは、国や自治体、政府系金融機関などの公的機関が行う融資制度です。公的融資は融資限度額が高いほか、金利が低く、長期返済に対応しやすい点がメリットです。

主な公的融資の例としては、以下が挙げられます。

| 実施機関 | 制度名 | 融資限度額 |

|---|---|---|

| 日本政策金融公庫 | 経営環境変化対応資金 | 7億2,000万円 |

| 東京都 | 経営安定融資(経営一般) | 2億8,000万円 |

| 商工組合中央金庫 | 一般的な融資 | 特に規定なし |

| 東京信用保証協会 | 一般事業融資(事業一般・小規模特別) | 2億8,000万円 |

公的融資は億単位の融資限度額を設けているケースが多く、一時的な資金繰りの改善だけでなく、大型の設備投資にも対応できます。

また、金利は約2〜3%と低い数値に収まるケースが多く、返済金額を抑えやすいため、借り入れ後の資金繰りに大きな負担がかかりません。

返済期間も7〜15年と長めで、事業の成長ペースにあわせて、無理のない返済計画を立てやすい点もメリットです。

ただし、公的融資を申請するには審査を通過する必要があります。過去の決算書や今後の事業計画書などを提出して、事業実績や将来性を示し「借入金を最後まで返済してくれる」と認められなければ、融資を受けられません。

公的融資を申請する際は、審査に確実に通過するため、決算書や事業計画書などの作成に時間をかけましょう。

ビジネスローンを利用する

ビジネスローンは審査のスピードが速く、迅速に資金繰りを改善できる可能性があるほか、担保や保証人がなくても利用しやすい点がメリットです。

ビジネスローンは金融機関で用意されている融資サービスで、運転資金や開業資金、つなぎ資金などさまざまな目的で利用できます。

多くのビジネスローンは、事業の利益や将来性などを数値化することで、返済能力があるかを判断します。審査にかかる時間が短く、場合によっては即日融資も可能です。事業の急拡大や、災害での営業停止などにより、資金繰りが突然悪化した際に適しています。

また、無担保・無保証人で利用できるサービスが多い点も特徴です。借入金を返済できなくても、担保にした資産が売却されたり、保証人に返済請求が来て迷惑をかけたりするリスクを防げます。

ただし、ビジネスローンは金利が高い傾向にあり、利息を含めた返済金額が高くなりやすい点がデメリットです。公的融資の金利が約2〜3%であるのに対し、ビジネスローンは約1〜18%と高めです。

借入期間5年で300万円借りる場合、金利3%だと利息は約23万4,000円ですが、金利10%だと約82万4,000円になります。こちらはあくまで概算ですが、金利が高いと返済負担も大幅に上昇することがわかります。

ビジネスローンを検討する際は金利をチェックし、毎月問題なく返済できるかをシミュレーションしたうえで利用しましょう。

なお、ビジネスローンの詳細は以下の記事でも解説しているため、利用を検討される方はぜひご覧ください。

【関連記事】

必ず借りられるビジネスローンはある?借りやすいローンの特徴や審査時のポイントなども解説

ファクタリングを利用する

ファクタリングとは、売掛債権(商品やサービスの提供によって得た代金を、後日受け取る権利)を専門業者に売却し、現金を得る手法です。

契約締結のスピードが速く、業者によっては最短即日で売掛債権を現金化できます。

また、融資と異なり返済能力を問われないため、利用する際の審査がさほど厳しくありません。たとえば事業が赤字である場合、融資審査を通過するのは難しいですが、ファクタリングなら比較的審査を通過しやすいといえます。

ただし、ファクタリングでは売掛金の範囲内でしか資金調達できません。新商品の開発や店舗の増設など、事業の成長に伴う多額の資金調達には向かないため注意しましょう。

ファクタリングについては、下記の記事でも詳しく解説しているため、ぜひご覧ください。

【関連記事】

ファクタリングとは?仕組みやメリット・デメリットを解説【図解あり】

国や地方自治体の補助金制度を利用する

国や地方自治体の補助金制度を利用すると、一時的に資金繰りがラクになるほか、事業の信頼性を高められます。

国や地方自治体は、資金繰りに悩む中小企業を支援するため、補助金制度を設けています。代表的な補助金制度は以下のとおりです。

| 制度名 | 概要 | 金額の目安(※) |

|---|---|---|

| 業務改善助成金 | 生産性向上のために設備投資等を行い、事業場内最低賃金を一定額引き上げた企業を支援 | 30万円~600万円 |

| キャリアアップ助成金 (正社員化コース) | 有期雇用労働者等を正社員化した企業を支援 | 15万円~80万円 |

| 小規模事業者持続化補助金 | 小規模事業者の販路開拓等を支援 | 100万円~2,500万円 |

| IT導入補助金 | 業務効率化に向けたITツールの導入を支援 | 50万円~5,000万円 |

※金額の上限・下限は年によって変化する可能性があります。

※補助金額は、企業規模や申請枠などによって変動します。

補助金は融資で得た資金と異なり返済義務がないため、毎月の支払いが発生しない点が魅力です。資金繰りへの影響を最小限に事業を拡大できます。

また、補助金制度の審査を通過すると「公的に認められた事業」として社会的な信頼性が高まり、事業価値がアップします。顧客や取引先からの信頼を得やすくなり、売上増加を通じて長期的な資金繰りを安定させやすい点もメリットです。

ただし、補助金を受け取るには、各制度で設けられた要件を満たす必要があります。たとえば、業務改善助成金を申請するには、設備投資等と最低賃金の引き上げが要件として求められます。

加えて審査の通過も必須です。審査の結果次第では補助金を受け取れず、資金繰りの改善につながらない可能性があるため注意しましょう。

審査を通過できても、実際の入金は数ヶ月先になるケースが多いため、後払いになる点には注意が必要です。

クラウドファンディングを行う

クラウドファンディングは、十分な事業実績がなくても、創業の想いや新商品の魅力を伝えることで、資金を集められる可能性があります。

クラウドファンディングとは、インターネットを通じて創業理念や商品の魅力を伝えて、共感してくれた人から資金を集める手法です。

融資や補助金制度と異なり、事業が赤字決算であっても、商品のアイデアや熱量次第で資金を集められます。

また、商品の魅力をうまく伝えることでファンを獲得できる可能性がある点もメリットです。

ただし、資金を出してくれた人へのお礼として魅力的な「リターン」を用意しなければ、クラウドファンディングでの資金調達は難しくなります。リターンの例としては、以下が考えられます。

- クラウドファンディングで開発した商品をプレゼントする

- プロジェクト完遂記念パーティーへ招待する

- 自社ブランドの公式ホームページに、支援してくれた人のクレジットを掲載する

また、支援金額に応じて複数のリターンを設定すると、少額で応援したい人からも支援を集めやすくなります。「1,000円」「5,000円」「1万円」など複数の価格帯を設け、金額が上がるにつれてリターンの量や質が高まるように設計すると効果的です。

出資してもらえないか検討する

投資家や企業から出資してもらえると、返済義務のない多額の資金を集められる可能性があります。

出資とは、投資家に事業の内容や将来性をアピールして、資金を出してもらう手法です。将来性を明確に伝えることで、多額の資金を集められるため、資金繰りを大幅に改善したいときに適しています。

また、出資で集めた資金は返済義務がなく、毎月の返済に追われて資金繰りが悪くなるリスクがありません。

しかし、出資してもらった投資家は経営に参加する権利を得るため、事業の自由度が下がる可能性があります。企業としての意思決定に時間がかかることで、開発していたサービスを競合他社が先にリリースしてしまい、ビジネスチャンスを逃す恐れもあります。

資金繰りの改善におすすめな「13週資金繰り表」

13週資金繰り表を作成すると、3ヶ月先までの収支状況を把握しやすくなり、資金繰りに問題がないか常にチェックできます。

13週資金繰り表とは、3ヶ月(13週)先までの入出金を週次で予測し、可視化できる管理表です。一般的な月次の資金繰り表と異なり、週ごとの資金状況を把握できることで、数週間後の資金繰りの悪化を素早く察知できる点がメリットです。

数週間後の収支がマイナスになると予測できれば、売掛金の早期回収に関する交渉や、金融機関への融資の相談など、先手の対策を講じられます。

13週資金繰り表の作り方

直近の資金状況を可視化して、迅速に改善策を講じられるように、13週資金繰り表の作り方を把握しておきましょう。

13週資金繰り表はExcelで作成できます。横軸に週、縦軸に収支を記載し、下記画像のイメージで表を作成してみましょう。

なお、縦軸に記載した項目の意味は以下のとおりです。

| 項目 | 内容 |

|---|---|

| 前週繰越 | 前週から繰り越された預金額 |

| 営業収入 | 売上や前受金など、事業活動により入金された額 |

| 営業支出 | 仕入費用や人件費、税金など、事業活動に必要な支出の額 |

| 営業収支 | 営業収入から営業支出を引いた額 |

| 財務収入 | 融資の借り入れをはじめ、事業に関連のない収入 |

| 財務支出 | 融資の返済をはじめ、事業に関連のない支出 |

| 財務収支 | 財務収入から財務支出を引いた額 |

| 翌週繰越 | 前週繰越と今月の収支の合計額 |

営業支出の小項目には、水道光熱費や外注費など、自身が管理したいと思う費用を自由に加えてください。

表の枠組みを作った後は、過去の会計データを参考に、予測できる収支金額を入力します。売掛金や仕入れ代金などは、請求日ではなく実際の入金日を想定して記載しましょう。

入金日で考えないと、週ごとの正しい預金額を把握できない可能性があります。

13週先までの収支をすべて記載できれば、13週資金繰り表は完成です。各週の預金額をチェックし、マイナスになっている週がないか確認してください。

預金額がマイナスの週があるなら「売掛金の回収が遅い」「余分な経費がある」など、資金繰りを改善できるポイントを探して実行しましょう。場合によっては、融資で資金を借り入れることも検討し、事業計画書や決算書など必要書類の準備を進めましょう。

まとめ

資金繰りが悪化する原因は、売上の減少や売掛金の回収遅れ、過剰在庫の存在など、さまざまな内容が考えられます。

資金繰りを改善するには、悪化している原因を分析したうえで、的確な対策を施すことが大切です。売掛金の回収が遅れているなら取引先に交渉したり、過剰在庫があるなら割引セールや廃棄などを検討したりと、資金繰りを改善する適切な方法を実行しましょう。

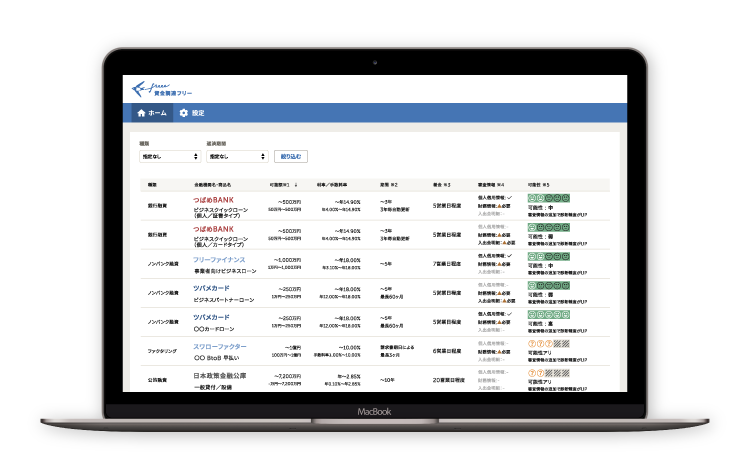

大幅に資金繰りを改善したいなら、資金調達を検討するのもおすすめです。資金調達の方法はさまざまですが「freee資金調達」を使うことで、融資金額や金利などで絞り込み、自社に合った方法を探しやすくなります。

資金調達を考えている方は、ぜひfreee資金調達で、自社に適した方法を検索してください。

▶︎ freee資金調達について詳しくみる

よくある質問

資金ショートの兆候は?

資金ショート(事業に必要な資金を用意できなくなること)が起こる兆候として、主に以下が挙げられます。

- 事業の売上が減少する

- 売掛金の回収サイトが長期化する

- 過剰在庫が多くなる

- 事業の急拡大による投資額が増加する

- 運転資金の借り入れによる返済額が増加する

資金ショートの兆候をなくすには、それぞれの状況に適した改善策を実施する必要があります。改善策の詳細は「資金繰りが悪化する原因」で解説しているため、ぜひ参考にしてください。

資金ショートから復活する方法は?

資金ショートから復活するには、最初に資金繰り表を作成し、現在の収支状況を把握する必要があります。「売掛金の回収サイトが長くないか」「余分な経費がないか」など、なぜ資金繰りが悪化しているかを考えましょう。

原因を把握できたら、売掛金を早く回収するために取引先と交渉したり、余分な経費を削減したりと、原因に応じた改善方法を実施します。

また、外部からの資金調達で、一時的にまとまった運転資金を準備することも検討しましょう。

売掛金の迅速な回収や経費削減など、資金繰りを改善する方法の詳細は「資金繰りを改善する方法7選」で解説しているため、ぜひご覧ください。

監修 橋爪 祐典(はしづめ ゆうすけ)

2018年から現在まで、税理士として税理士法人で活動。中小企業やフリーランスなどの個人事業主を対象とした所得税、法人税、会計業務を得意とし、相続業務や株価評価、財務デューデリジェンスなども経験している。税務記事の執筆や監修なども多数経験している。