監修 羽場 康高 社会保険労務士・1級FP技能士・簿記2級

個人事業主で一定額以上の所得があると住民税の課税対象となります。

住民税には、決まった固定額の「均等割」と、前年の所得に応じた「所得割」の2種類があり、これらを合計した額を納付しなければなりません。

個人事業主の場合、確定申告の内容をもとに市区町村が住民税額を計算し、毎年5〜6月頃に住民税決定通知書と納付書が納税者に交付されます。

住民税には、個人が負担する「個人住民税」と法人が負担する「法人住民税」がありますが、本記事では、個人住民税について詳しく解説します。

おすすめのお役立ち記事

【住民税の仕組みや概要について詳しく知りたい方向け】

▶︎住民税とは?いつ・いくら支払うのか、計算方法や非課税になる条件とあわせて解説

【法人が対象の法人住民税について詳しく知りたい方向け】

▶︎法人住民税とは?均等割や計算方法についてわかりやすく解説

目次

- 個人事業主はいくらから住民税の課税対象になる?

- 個人住民税は均等割と所得割の2種類

- 均等割

- 所得割

- 個人事業主の住民税に関連する控除

- 所得控除

- 税額控除

- 個人事業主は住民税を経費計上できる?

- 個人事業主が支払う住民税の計算シミュレーション

- 1. 1年間の所得額を算出する

- 2. 課税所得額を算出する

- 3. 住民税の所得割を算出する

- 4. 所得割と均等割を足して住民税額を算出する

- 個人事業主で住民税が非課税になるケース

- 個人事業主の住民税が高いと感じたときの節税方法は?

- 医療費控除などを漏れなく申告する

- 小規模企業共済やiDeCoへの加入を検討する

- 個人事業主は確定申告をすれば住民税の申告は不要

- 住民税の納付時期

- 住民税の納付方法・納税窓口

- 確定申告をかんたんに終わらせる方法

- よくある質問

- まとめ

個人事業主はいくらから住民税の課税対象になる?

個人事業主で、住民税の課税対象となる所得の目安は1年間で約45万円以上です(*扶養控除のない場合)。ただし、住民税の課税基準は自治体によって異なるため、あくまで目安として覚えておきましょう。

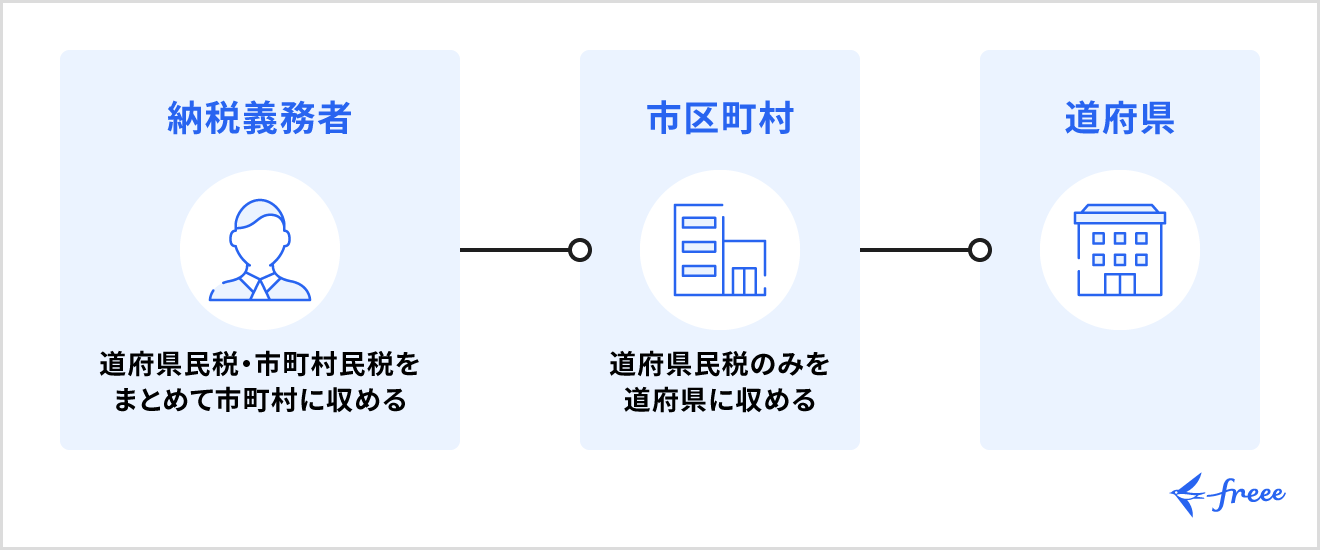

住民税は「市町村民税」と「都道府県民税」の2つを合算して市町村に納税します。それを市区町村が都道府県民税を都道府県に納める仕組みです。

個人住民税は均等割と所得割の2種類

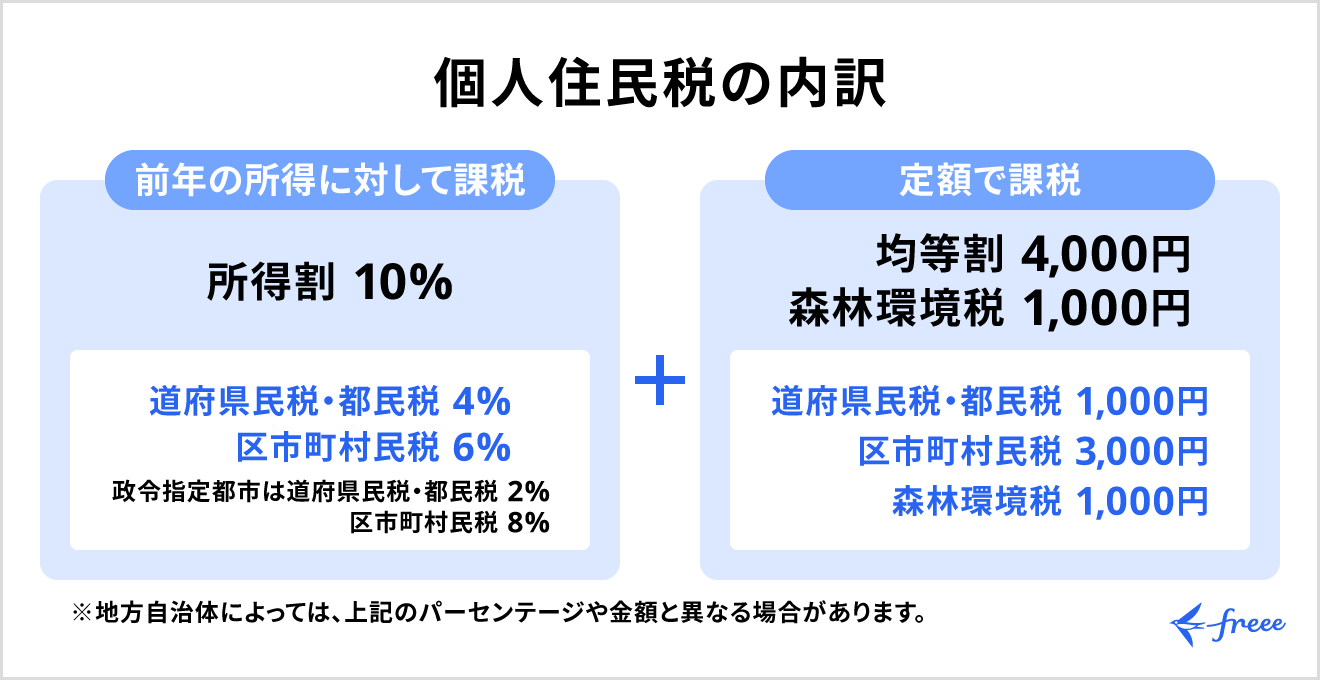

個人事業主が対象の個人住民税は、一定で課税される均等割と、所得に応じて課税額が変動する所得割の2種類を合算した額を納税しなければなりません。

つまり、所得が多ければ所得割の額も高くなり、納税額も高くなります。

それぞれの内訳は以下のとおりです。

均等割

均等割は、所得金額にかかわらず定額で課税されます。内訳は以下の内容が一般的です。

- 市町村民税3,000円

- 都道府県民税1,000円

- 森林環境税1,000円

【個人住民税の均等割の合計:5,000円】

ただし、市町村民税と都道府県民税は、一部の自治体で独自の税額を設けていることがあるため、注意しましょう。

なお、前年の所得金額が一定の基準を下回るなどの条件を満たす場合には、均等割は課されません。

所得割

所得割は、前年の所得金額に応じて金額が変動するもので、確定申告で算出された課税所得金額に税率をかけて求めます。

所得割 = (所得金額 - 所得控除額)× 税率 - 税額控除額

税率は原則として、市町村民税が6%、都道府県民税が4%の合計10%ですが、均等割と同様に、市町村民税・都道府県民税は自治体によって独自の税率を定めている場合があります。

住んでいる自治体のホームページでその地域の税率が確認できます。

個人事業主の住民税に関連する控除

個人住民税に関連する控除には、所得控除と税額控除があります。

所得控除と税額控除は所得税の納税額を算出する際にも使用されますが、該当する控除の種類や控除額などが税金によって異なるので、注意しましょう。

所得控除

所得控除とは、納税者の個人的な事情や生活状況を考慮して、所得額から一定の金額を差し引く制度です。住民税の所得控除は以下の種類があります。

住民税と所得税で控除額が異なるものがあるため、事前に把握しておきましょう。

| 所得控除 | 住民税での 控除額 | 所得税での 控除額 | |

|---|---|---|---|

| 生命保険料控除(限度額) | 7万円 | 12万円 | |

| 地震保険料控除(限度額) (旧長期損害保険料のみの場合) | 2万5千円 (1万円) | 5万円 (1万5千円) | |

| 基礎控除 | 43万円 | 58万円 | |

| 配偶者控除 | 一般 | 11〜33万円 | 13〜38万円 |

| 老人(70歳以上) | 13〜38万円 | 16〜48万円 | |

| 配偶者特別控除 | 1〜33万円 | 1~38万円 | |

| 扶養控除 | 一般 | 33万円 | 38万円 |

| 特定(19歳〜22歳) | 45万円 | 63万円 | |

| 老人(70歳以上) | 38万円 | 48万円 | |

| 同居老親 | 45万円 | 58万円 | |

| 寡婦控除 | 26万円 | 27万円 | |

| ひとり親控除 | 30万円 | 35万円 | |

| 勤労学生控除 | 26万円 | 27万円 | |

| 障害者控除 | 一般 | 26万円 | 27万円 |

| 特別 | 30万円 | 40万円 | |

| 同居特別 | 53万円 | 75万円 | |

| 特定親族特別控除(限度額) | 45万円 | 63万円 | |

出典:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」

税額控除

税額控除とは、税額を算出した後にそこから差し引くことができるものです。住民税には次のような控除があります。

住宅ローン控除

所得税で控除しきれなかった「住宅借入金等特別税額控除(住宅ローン控除)」は、一定額を住民税の所得割額から控除が可能です。

前年の所得税で控除しきれなかった住宅ローン控除額を上限に、個人住民税の所得割から差し引かれます。ただし、控除限度は原則として課税総所得金額等の5%(上限97,500円)、一定の契約・入居要件を満たす場合は 7%(上限136,500円)です。

出典:国税庁「No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)」

寄附金控除

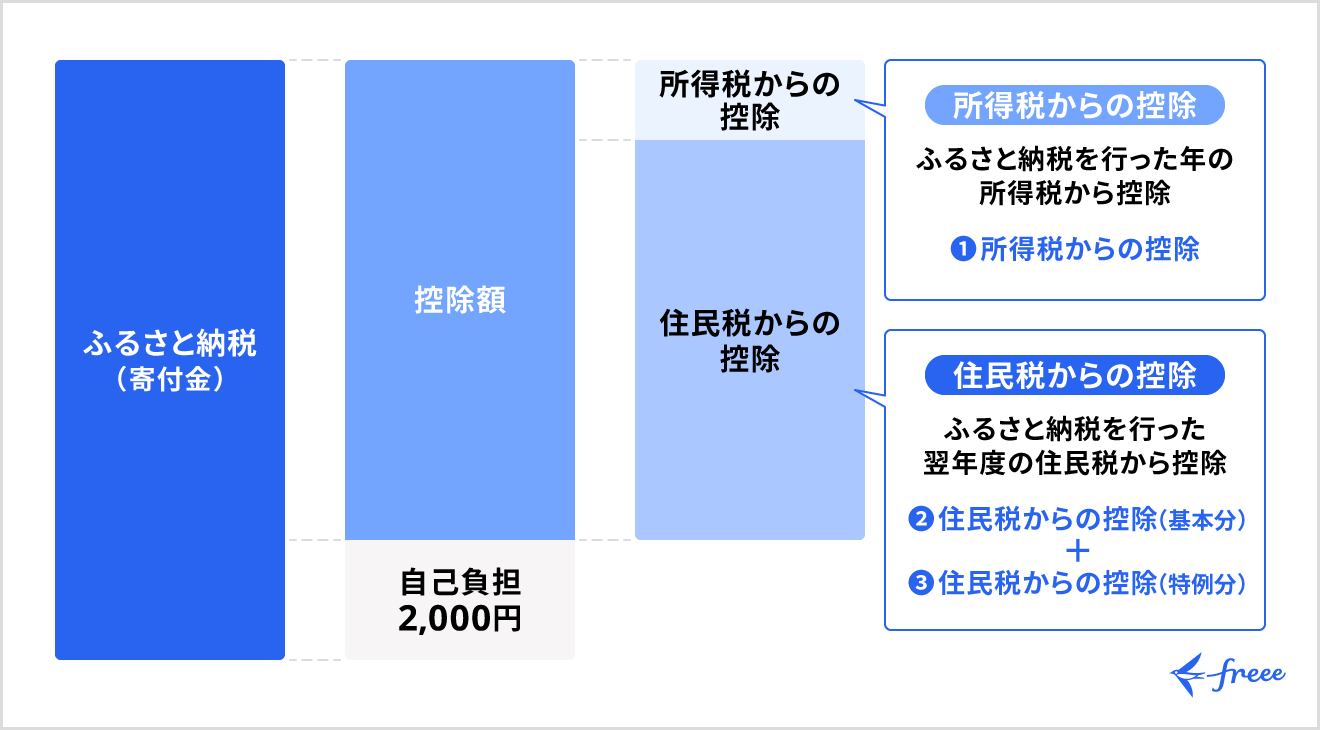

ふるさと納税などをした場合は「寄附金控除」が適用されます。

所得税の場合、寄附金控除は所得控除に分類され、自己負担額2,000を除いた寄附金額が当年の課税所得から差し引かれます。

一方、住民税では寄附金控除は税額控除に該当します。自己負担額2,000円を除いた寄附金額をもとに、翌年度の住民税の税額控除(基本控除と特例控除)として差し引かれる仕組みです。

調整控除

住民税特有の仕組みとして「調整控除」があります。調整控除とは、障害者控除・寡婦控除などの所得税と住民税で控除額が異なる人的控除の差を調整するための制度です。

東京都の場合は、以下の公式で算出された金額が、税額控除として所得割額から減額されます。

【住民税の合計課税所得金額が200万円以下の場合の控除額】

以下の1と2の、いずれか少ない金額の5%(区市町村民税3%・都民税2%)に相当する金額

1.人的控除額の差の合計額

2.合計課税所得金額

【住民税の合計課税所得金額が200万円を超えている場合】

人的控除額の差の合計額 - (合計課税所得金額 - 200万円)の5%(区市町村民税3%・都民税2%)に相当する金額

※ただし、この金額が2,500円未満の場合は、2,500円(区市町村民税1,500円・都民税1,000円)を控除

最終的な住民税額は、これらの方法で算出された所得割額と均等割額の合計となります。

個人事業主は住民税を経費計上できる?

住民税や所得税などの税金は個人にかかる税金であり、経費計上できません。

ただし個人事業主でも、事業にかかわる税金であれば「租税公課」として経費計上が認められています。

個人事業主の支払う税金のうち、経費計上できるものには以下が挙げられます。

| 区分 | 税金の種類(具体例) |

|---|---|

| 経費にできる税金の例 |

|

| 経費にできない税金の例 |

|

住民税の仕訳が必要なケース

上述したように、住民税は基本的には経費計上できないため、記帳の必要はありません。

しかし、住民税を事業用口座や事業用クレジットカードから自動引き落としで納付した場合には、事業資金を個人の支出に充てた扱いになるため、記帳が必要です。

この場合の勘定科目は「事業主貸」を使用します。事業主貸(じぎょうぬしかし)とは、事業用のお金をプライベートの支出に充てたときに計上する、個人事業主用の勘定科目です。

たとえば、住民税を事業用口座から納付した場合の仕訳は以下のようになります。

<複式簿記での仕訳例>

| 借方 | 貸方 | 適用 |

|---|---|---|

| 事業主貸 50,000円 | 普通預金 50,000円 | 住民税納付 |

適用要件に「住民税納付」などと記載しておくと、あとからでもわかりやすいです。

個人事業主が支払う住民税の計算シミュレーション

以下のケースを例に、個人事業主が支払う住民税額をシミュレーションしてみましょう。

- 東京都在住の個人事業主

- 年収:500万円

- 経費:50万円

- 青色申告特別控除:65万円

- 基礎控除:43万円

- 社会保険料控除:60万円

1. 1年間の所得額を算出する

まず、1月1日から12月31日までの1年間の所得額を算出します。

所得の求め方

所得 = 収入 ー 経費 ー 青色申告特別控除

例題の所得額は以下のようになります。

5,000,000 ー 500,000 ー 650,000 = 3,850,000(円)

2. 課税所得額を算出する

次に、住民税の対象となる課税所得額を算出します。

課税所得の求め方

課税所得 = 所得 ー 所得控除

例題で適用される所得控除は、基礎控除43万円と社会保険料控除60万円なので、これらを所得から引いた額が課税所得額となります。

3,850,000(所得)ー 1,030,000(所得控除の合計)= 2,820,000(円)

3. 住民税の所得割を算出する

上述したように、所得割は以下の計算式で算出します。

所得割の求め方

所得割 = (所得金額 - 所得控除額)× 税率 - 税額控除額

例題では、適用される税額控除がないので、2の課税所得に税率をかけたものが所得割の額となります。

2,820,000 ✕ 10% = 282,000(円)

4. 所得割と均等割を足して住民税額を算出する

3の所得割に均等割の5,000円を足した額が納税する住民税額となります。

例題の納税額は以下のとおりです。

282,000(所得割) + 5,000(均等割) = 287,000(円)

扶養親族の有無や住宅ローン控除の適用の有無など、個人の状況によって適用される控除が異なり、税額も変動します。自身に適用される控除を把握して、正しく反映しましょう。

【関連記事】

個人事業主が払う税金はいくら?計算方法と節税のポイントを解説

個人事業主で住民税が非課税になるケース

住民税には所得割と均等割があり、非課税になるケースは「所得割・均等割がともに非課税」か「所得割のみが非課税」の2通りあります。

東京23区内の場合、住民税が非課税となるのは合計所得金額が以下の金額に該当する人です。

住民税が非課税になるケース

【所得割・均等割がともに非課税】

同一生計配偶者または扶養親族がいる場合

▶︎ 35万円 ×(本人・同一生計配偶者・扶養親族の合計人数)+ 31万円 以下

同一生計配偶者または扶養親族がいない場合

▶︎ 45万円以下

【所得割が非課税】

同一生計配偶者または扶養親族がいる場合

▶︎ 35万円 ×(本人・同一生計配偶者・扶養親族の合計人数)+ 42万円 以下

同一生計配偶者または扶養親族がいない場合

▶︎ 45万円以下

出典:東京都主税局「個人住民税」

非課税の基準の対象になるのは、収入金額ではなく所得金額です。

たとえば、配偶者なしで扶養親族が1人の場合、35万円 ×(本人1人 + 扶養親族1人)+ 31万円 = 101万円となります。この場合、合計所得金額101万円以下であれば、所得割・均等割ともに非課税です。

個人事業主の住民税が高いと感じたときの節税方法は?

住民税額を抑えたい場合は、所得控除の適用や小規模企業共済・iDeCoへの加入などを検討することで、税額を軽減できる可能性があります。住民税の節税に役立つポイントをいくつか紹介します。

医療費控除などを漏れなく申告する

医療費控除などの各種控除は、適用可能なものを漏れなく申告することが重要です。ふるさと納税による寄附金控除や住宅ローン控除なども適用には申告が必要なため、忘れずに申告を行ってください。

各種控除については、別記事「税金の控除制度とは?所得控除・税額控除の種類や違いを解説」をあわせてご確認ください。

小規模企業共済やiDeCoへの加入を検討する

小規模企業共済やiDeCoに加入すると、掛金相当額の所得控除を受けることができます。

小規模企業共済は、小規模企業の経営者や個人事業主向けの退職金制度で、掛金の全額が所得控除の対象です。一括受け取りは退職所得扱い、分割受け取りの場合は公的年金等の雑所得扱いとなります。

一方、iDeCoは自分が拠出した掛金を自分で運用し、将来の資産を形成する個人型確定拠出年金です。掛金全額が所得控除となり、運用益も非課税で再投資できます。拠出した掛金とその運用益は、将来的に退職金または年金として受け取れます。

【関連記事】

iDeCo(個人型確定拠出年金)は確定申告が必要?対象と申請方法について解説!

個人事業主は確定申告をすれば住民税の申告は不要

個人事業主が確定申告を行っていれば、その所得データをもとに市区町村が住民税額を決定します。そのため、別途で住民税申告を行う必要はありません。

住民税申告とは、区役所や市役所など市区町村に対して住民税の納税額を申告し、住民税の課税額を算定してもらうための手続きです。

個人事業主は多くの場合、住民税申告を行う必要はありません。ただし、所得が基礎控除の範囲内で所得税が発生せず、確定申告をしていない場合などは、住民税申告が必要となることがあります。

【関連記事】

確定申告とは?全くわからない人向けに申告の流れ・対象者について解説!

住民税の納付時期

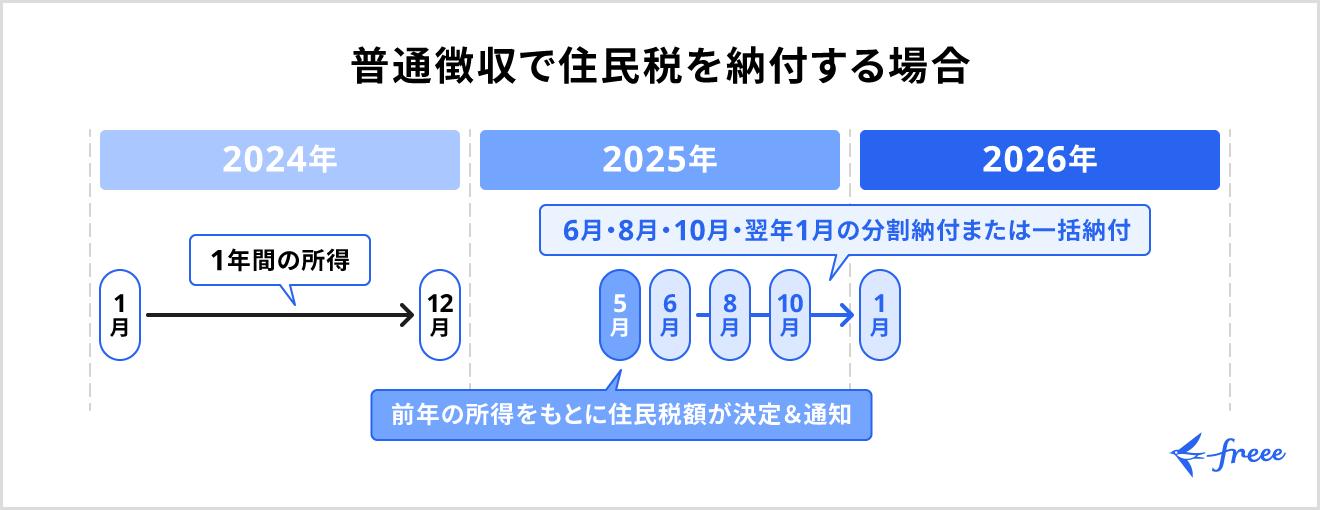

確定申告を行うと、6月中頃に「納税額の通知書」が市区町村から送付されるため、期限内に住民税を支払いましょう。なお、この方法を普通徴収といいます。

普通徴収の場合、住民税は分割で納付することができ、通常6月末・8月末・10月末・翌年1月末の4回に分けて支払います。一括納付も可能ですが、分割納付と比べて税額に差はありません。

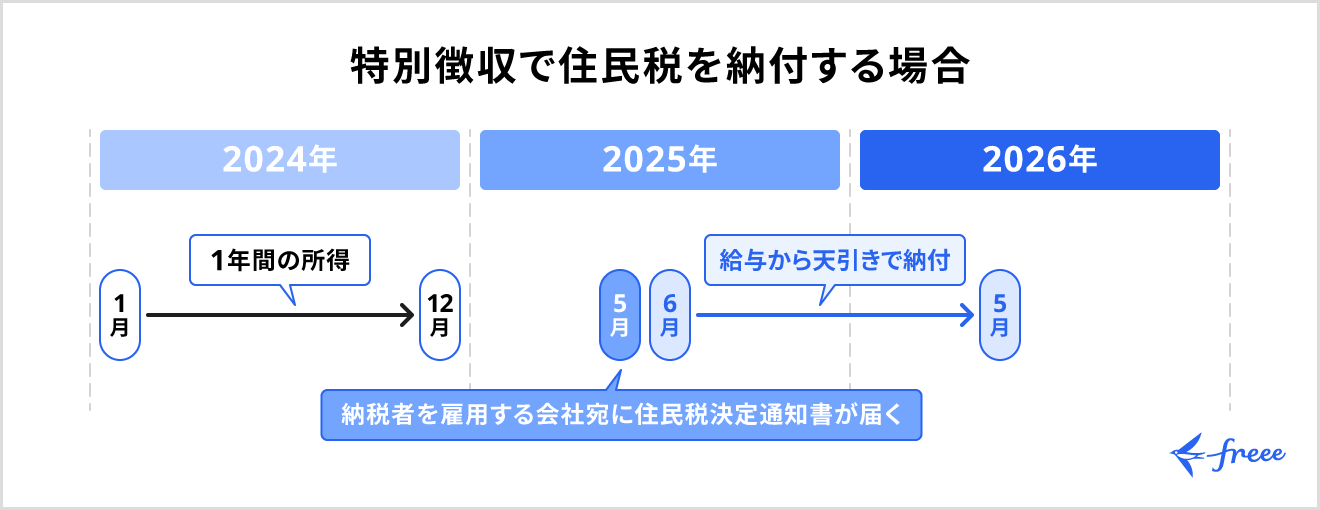

なお、会社員であれば確定申告の際に、住民税の徴収方法として「給与から差し引き(特別徴収)」を選択することもできます。この場合、6月から翌年5月までの毎月の給与から住民税が天引きされます。

確定申告に関する主な期間と申告時のポイントは以下のとおりです。

- 所得税の確定申告期間:2026年2月16日(月)〜2026年3月16日(月)

- 消費税の確定申告期間: 2026年3月31日(火)まで

- 贈与税の申告・納税期間:2026年2月2日(月)〜2026年3月16日(月)

住民税の納付方法・納税窓口

住民税は、基本的に現金で支払います。支払いは、市区町村役場の指定の窓口、郵便局(ゆうちょ銀行)・銀行・信用金庫など指定の金融機関の窓口で行うことができます。

納付書1枚につき30万円以下でバーコードが付いている場合は、コンビニ支払いも可能です。また、事前に手続きを行えば、口座振替による納付も選択できます。

なお、指定金融機関以外で支払う場合は、所定の手数料がかかることがあります。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

個人事業主の住民税はいくら?

個人事業主の住民税は、定額で課税される均等割(合計5,000円)と、前年の所得金額に対して税率10%の所得割の合計額が課税されます。

詳しくは、記事内「個人住民税は均等割と所得割の2種類」をご覧ください。

個人事業主で住民税が0円になるのは?

たとえば東京23区内の場合、合計所得金額が次の金額以下の場合に、所得割・均等割がともに非課税となります。

同一生計配偶者または扶養親族がいる場合:合計所得金額が35万円 ×(本人・同一生計配偶者・扶養親族の合計人数) + 31万円以下

同一生計配偶者または扶養親族がいない場合:合計所得金額が45万円以下

出典:東京都主税局「個人住民税」

詳しくは、記事内「個人事業主で住民税が非課税になるケース」をご覧ください。

住民税の勘定科目は?

住民税は経費計上できないため、基本的に記帳する必要はありません。ただし、事業用口座や事業用クレジットカードで納付した場合には、記帳の対象となります。

その場合、住民税の勘定科目は「事業主貸」として処理します。

詳しくは、記事内「個人事業主は住民税を経費計上できる?」をご覧ください。

まとめ

個人事業主であっても所得が一定金額を下回る場合には、住民税が非課税となります。非課税となる基準は、配偶者や扶養親族の人数によって異なり、自治体ごとに定められています。

住んでいる自治体が定める非課税基準に、ご自身の状況が当てはまるかどうかを確認しておくことが大切です。

住民税の金額は、まず所得金額をもとに10%の税率で所得割を計算します。これに均等割を加えることで、住民税額の合計額を算出できます。個人事業主として、住民税の基本的な仕組みやルールを理解し、税額の計算や納税に役立てていきましょう。

監修 羽場康高(はば やすたか) 社会保険労務士・1級FP技能士・簿記2級

現在、FPとしてFP継続教育セミナー講師や執筆業務をはじめ、社会保険労務士として企業の顧問や労務管理代行業務、給与計算業務、就業規則作成・見直し業務、企業型確定拠出年金の申請サポートなどを行っています。