青色申告をするためには、税務署に開業届や青色申告承認申請書などの書類の提出が必要であり、期限が定められています。事業を始める前に、開業届など開業時に必要な税務上の届け出書類について理解しておきましょう。

無料で開業届を一括作成。税務署にそのまま提出できる!

freee開業は開業届を最短5分で作成できる!

書類はオンライン提出が可能!

税務署にいかずそのまま提出でき、忙しい方にもおすすめです。

費用もかからないから安心。

開業届とは

事業を始めるときに必要な税務署への開業届の提出方法や記入上の注意点をみていきましょう。

事業を始めるときは開業届を提出

個人で新たに事業を始めたときには、1カ月以内に税務署への開業届「個人事業の開業・廃業等届出書」の提出が義務づけられています。事業所得や不動産所得、山林所得が生じる事業を開始する人が対象となります。開業届の提出は、青色申告を行うためにも必要です。

納税地は自宅以外に「所得税・消費税の納税地の変更に関する届出書」を提出することで事務所や店舗の住所地にすることもできます。届け出先は原則住所地の税務署ですが、納税地が異なる場合には双方の税務署への届け出が必要です。税務署の届け出は、持参するか郵送でも可能です。

マイナンバー制度の実施によって、12桁の個人番号の記入も必要となります。マイナンバーカード、あるいは通知カードと運転免許証など本人確認書類の提示、または写しの添付をします。

開業届は、銀行で事業用の口座開設のときなどに控えの提出を求められることがあります。税務署に開業届を提出する際には控えに受付印を押印してもらい、保管しておきましょう。

開業届記入の注意点とは

開業届の職業欄の記入は、日本職業分類を参考にします。法定職種に該当し、所得が290万円を超えると個人事業税が課されます。所得から290万円を控除した額に、職種によって3~5%の税金が課されるもので、税率が5%の職種が多いです。 青色申告をする場合には、『「青色申告承認申請書」又は「青色申告の取りやめ届出書」』の欄の『有』に〇をつけたうえで、「青色申告承認申請書」の提出が必要です。

副業でも開業届は必要?

開業届の提出が必要なのは、事業所得や不動産所得、山林所得にあたる事業を行うときです。サラリーマンなどの給与所得者が、副業でアフィリエイトや翻訳などで収入を得ている場合、本業の片手間としてやっている場合には、事業所得ではなく雑所得となります。

雑所得での確定申告では、開業届の提出は不要です。また、サラリーマンなどの給与所得者では、収入から経費を引いた副業の所得が20万円を超えない場合には、確定申告の義務は生じません。

青色申告制度を利用するには

青色申告をするためには、提出期限内に青色申告承認申請書の提出が必要となります。また青色申告の特典の一つである、青色事業専従者給与に関しても必要な届け出があります。

「青色申告承認申請書」を提出

青色申告をするためには、「個人事業主の開業届」以外に「青色申告承認申請書」の提出も必要です。「青色申告承認申請書」の届け出の期限は、青色申告を受けようとする年の3月15日です。新たに事業を始めた場合には、事業の開始から2カ月以内となります。

青色申告の承認を受けていた人の事業を相続によって承継した場合にも、青色申告をする場合には届け出が必要です。1月1日~8月31日までに亡くなった場合には死亡から4カ月以内、9月1日~10月31日までに亡くなった場合は12月31日まで、11月1日~12月31日までに亡くなった場合は翌年の2月15日までと定められています。

「青色申告承認申請書」の記入で、簿記方式は65万円の青色申告特別控除を目指す場合には「複式簿記」を選択します。10万円の青色申告特別控除は、簡易簿記による記帳でも適応されます。

青色事業専従者給与控除を受けるには

青色事業専従者給与控除の適用を受けるためには「青色事業専従者給与に関する届出書」の提出が必要です。提出期限はその年の3月15日まで、あるいは開業や新たに専従者となる人ができたときから2カ月以内です。給与規定を設けている場合には、写しも提出します。

白色申告の事業専従者控除では配偶者86万円、そのほかの親族50万円と控除される金額が決められています。青色事業専従者給与控除には上限設定がなく、事業規模や仕事内容などと照らし合わせて、金額に妥当性があれば認められることがメリットです。

「青色事業専従者給与に関する届出書」では、専従者の氏名や続柄、経験年数などとともに、仕事内容や従事の程度、業務に関連する所有する資格、給料や賞与などを記入します。仕事内容は「経理担当」や「販売担当」などで、従事の程度は「平日8時間」といった書き方です。

「給与支払事務所等の開設届出書」の提出が必要なケースも

従業員を雇い入れて給与を支払うケースだけではなく、青色事業専従者給与を支払う場合にも、税務署へ「給与支払事務所等の開設届出書」の提出が必要です。ただし、開業届を提出する際に、給与に関する項目も記入したうえで、青色事業専従者給与に関する届け出を行っている場合には提出は不要となります。

「給与支払事務所等の開設届出書」を提出すると、源泉徴収した所得税の納付用紙が送られてきます。月額の給与が88,000円未満であれば、源泉徴収額は発生しませんので、青色事業専従者給与の額を決めるうえで考慮しましょう。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

Step1:準備編

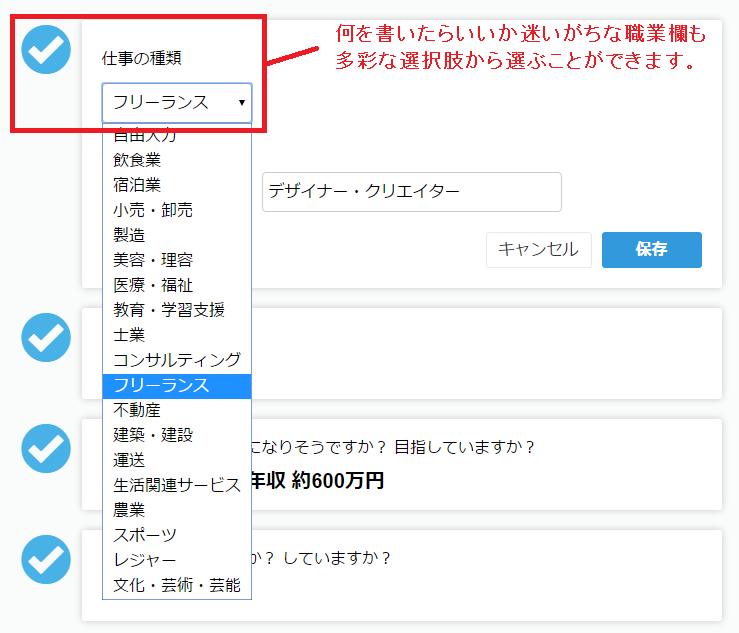

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

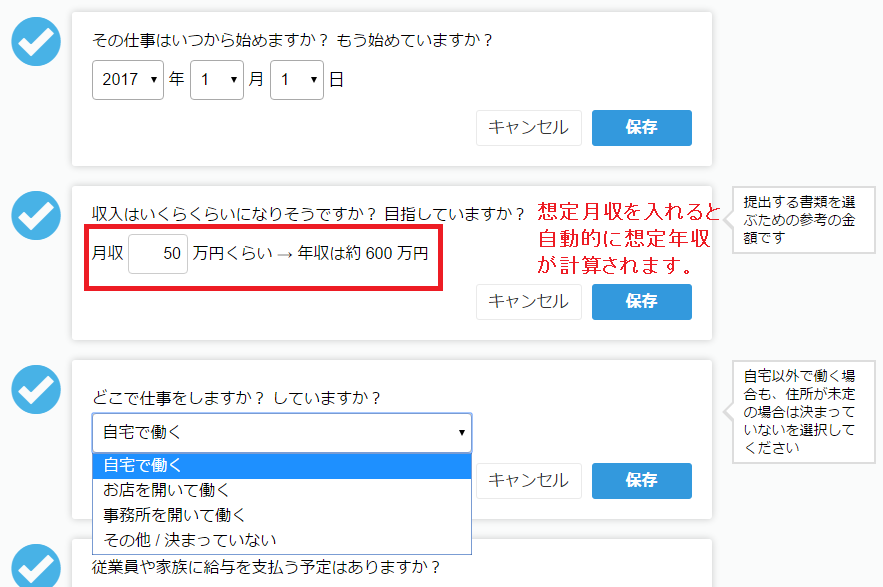

事業の開始年月日、想定月収、仕事をする場所を記入します。

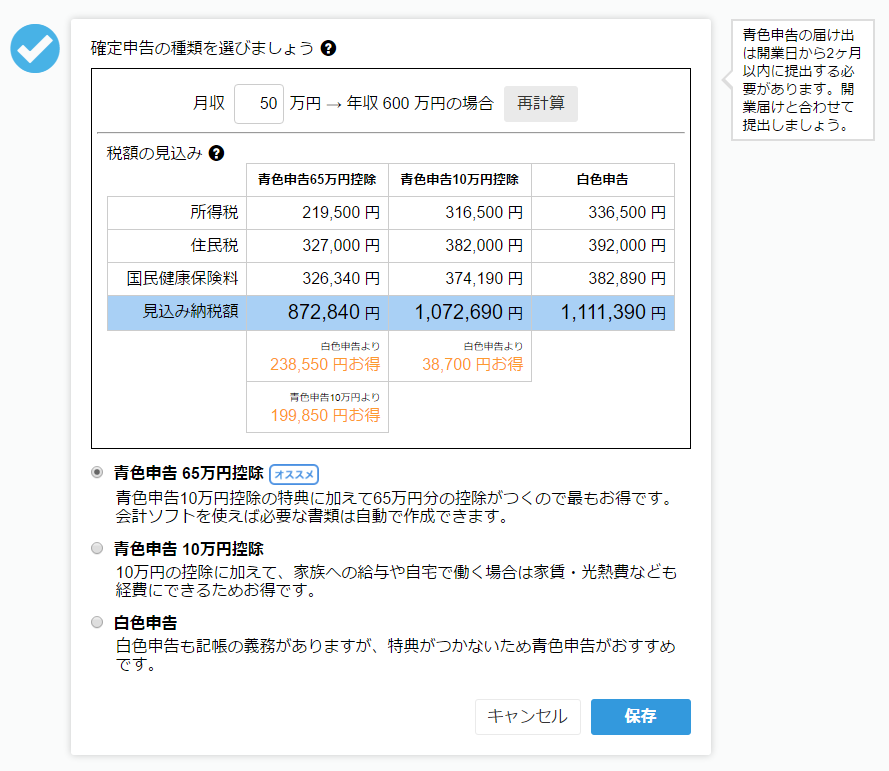

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

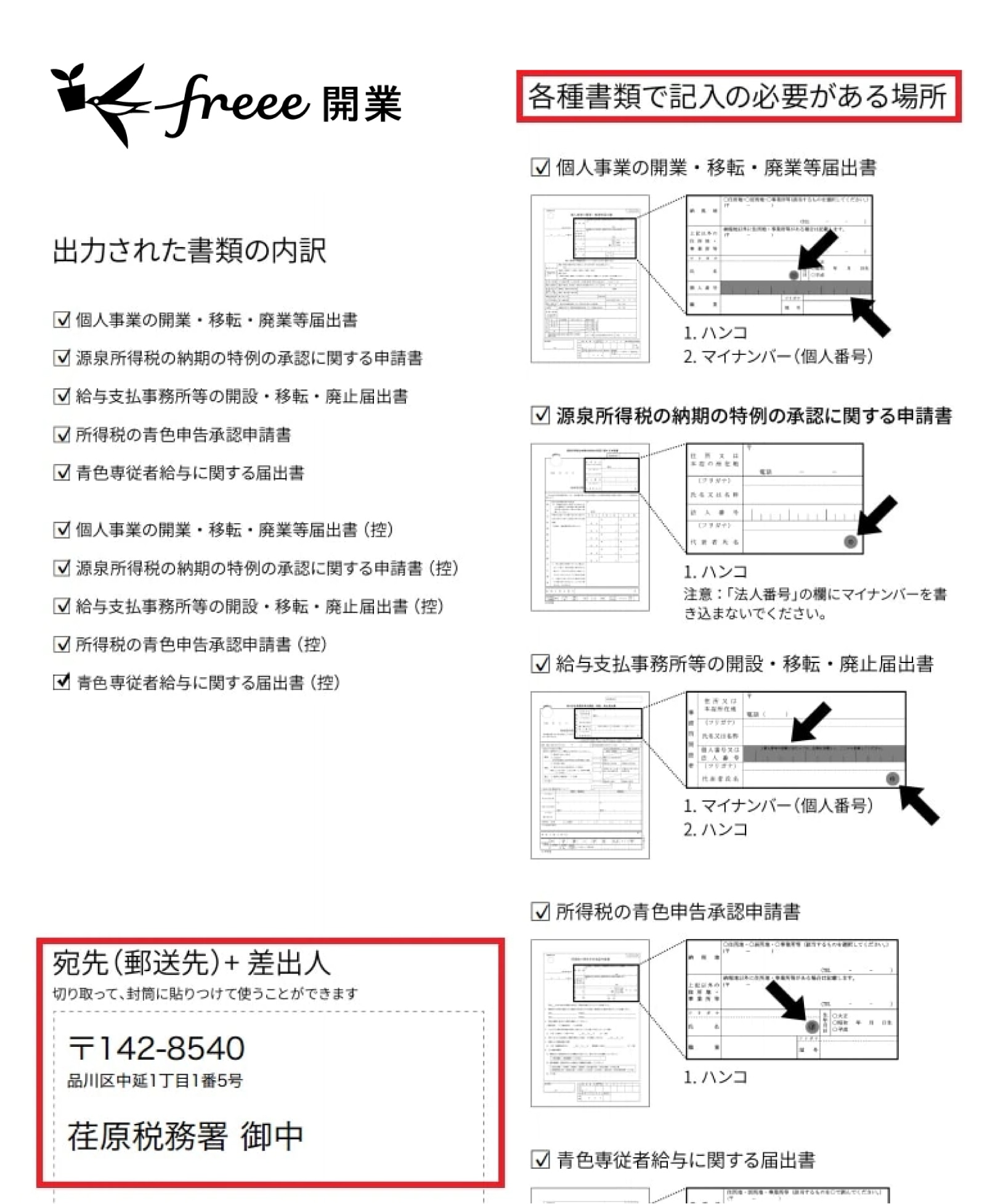

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

まとめ

事業の開始の年から青色申告をする場合には、開業から2カ月以内の届け出が必要です。確定申告の時期に青色申告を考えても、それからの届け出では翌年以降からの適用となります。事業を始める際には、開業届や青色申告承認申請書の提出を忘れないようにしましょう。