青色申告や白色申告で確定申告する際に、納税地の住所が変わっている場合は、「所得税・消費税の納税地の異動に関する届出書」を税務署に提出します。

個人事業主の方で、事務所の住所が変わっている場合は、「個人事業の開業・廃業等届出書」も提出が必要です。

この記事では、確定申告をする際に、引っ越しなどで住所変更があった場合に必要になる手続きと届け出書類についてご説明します。

目次

freee開業で税務署に行かずに開業届をカンタン作成!

freee開業は開業に必要な書類を無料でかんたんに作れるサービスです。必要な項目を埋めるだけなので最短5分で正確な書類が完成します。マイナンバーカードがあればスマホからでも提出が可能!作成から提出までの工数を大幅に削減できます。

納税地が変わった場合の手続き

個人事業主の方で、自宅を事業所としている場合は、引っ越しと同時に納税地が変更になります。

住んでいる自宅と事業所の事務所が異なる場合は、どちらが納税地になっているかによって届け出は異なります。

本人確認書類等を提示または添付した所定の届出書の提出

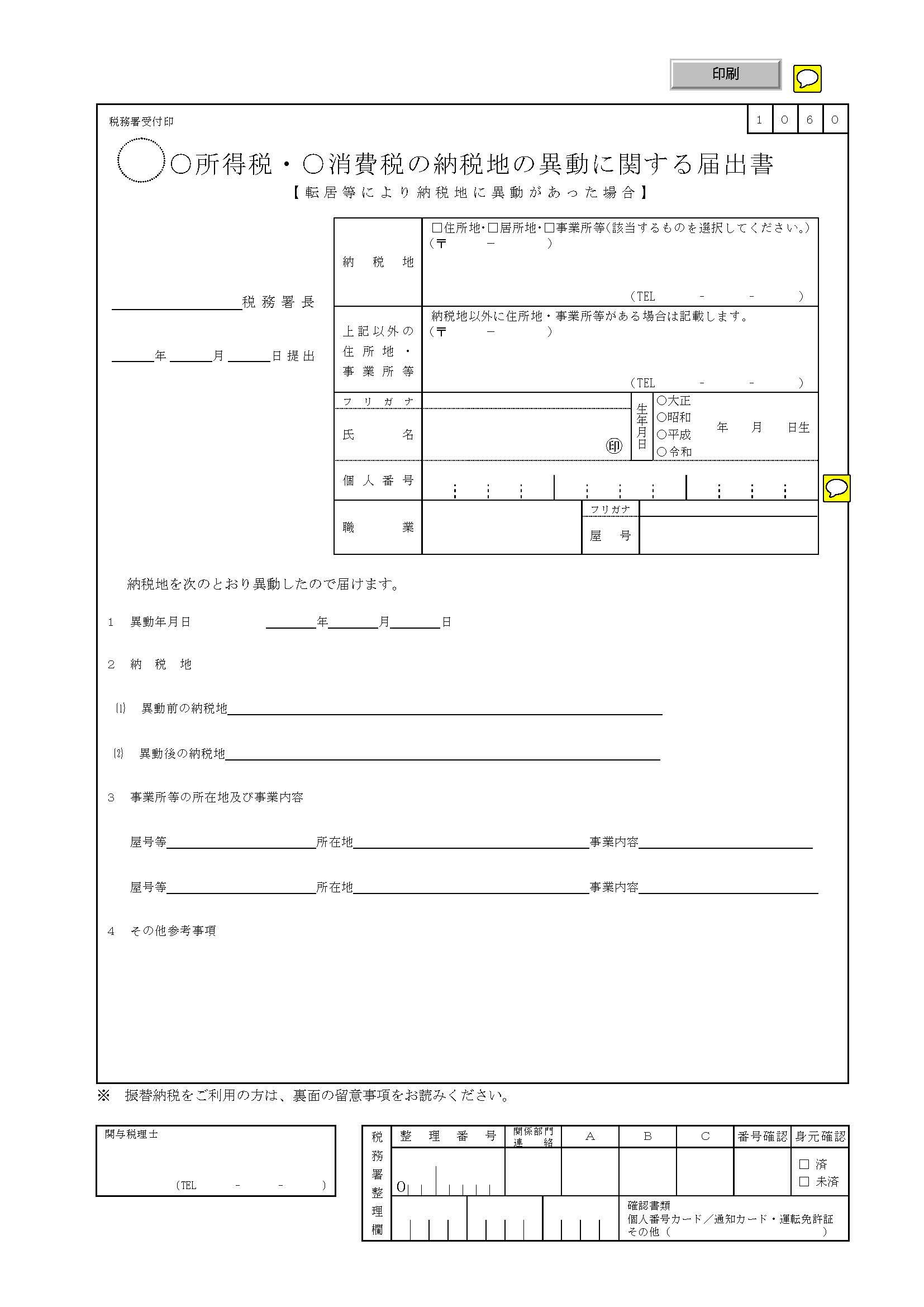

自宅、または、事業所の引っ越しなどにより、納税地が変わる場合、青色申告者である個人事業主は、「所得税・消費税の納税地の異動に関する届出書」を提出します。

<納税地変更に必要な書類と提出先・提出期限>

- 提出書類:所得税・消費税の納税地の異動に関する届出書

- 添付書類:12桁の個人番号の記載と、本人確認書類の提示またはコピーの添付

※税務署の窓口で手続きを行う場合はマイナンバーカードの提示で手続き可能 - 提出先:住所変更する前の所轄税務署長宛て

- 提出期限:できるだけ早め

指定様式は、税務署窓口か国税庁のホームページにて入手可能です。なお、届出書は、住所変更する前の所轄税務署長宛てに提出しなければなりません。提出する際には、12桁の個人番号の記載と、本人確認書類の提示またはコピーの添付が求められていますので、合わせて用意しておきましょう。マイナンバーカードを所有している個人事業主は、そのカードを提示するだけで手続きが可能です。

提出期限と提出方法

提出期限は、「遅滞なく」との定めがあることから、できるだけ早めに住所変更の届け出をおこなっておくことをおすすめします。

届出書の提出方法は、郵送か各税務署の窓口への持参以外に、税務署に設けられている「時間外収受箱」に投函する方法もあります。

郵送する場合、届出書は「信書」に該当するため、第一種郵便物(手紙)か「飛脚特定信書便」などを利用した信書便物として送付しなければなりません。

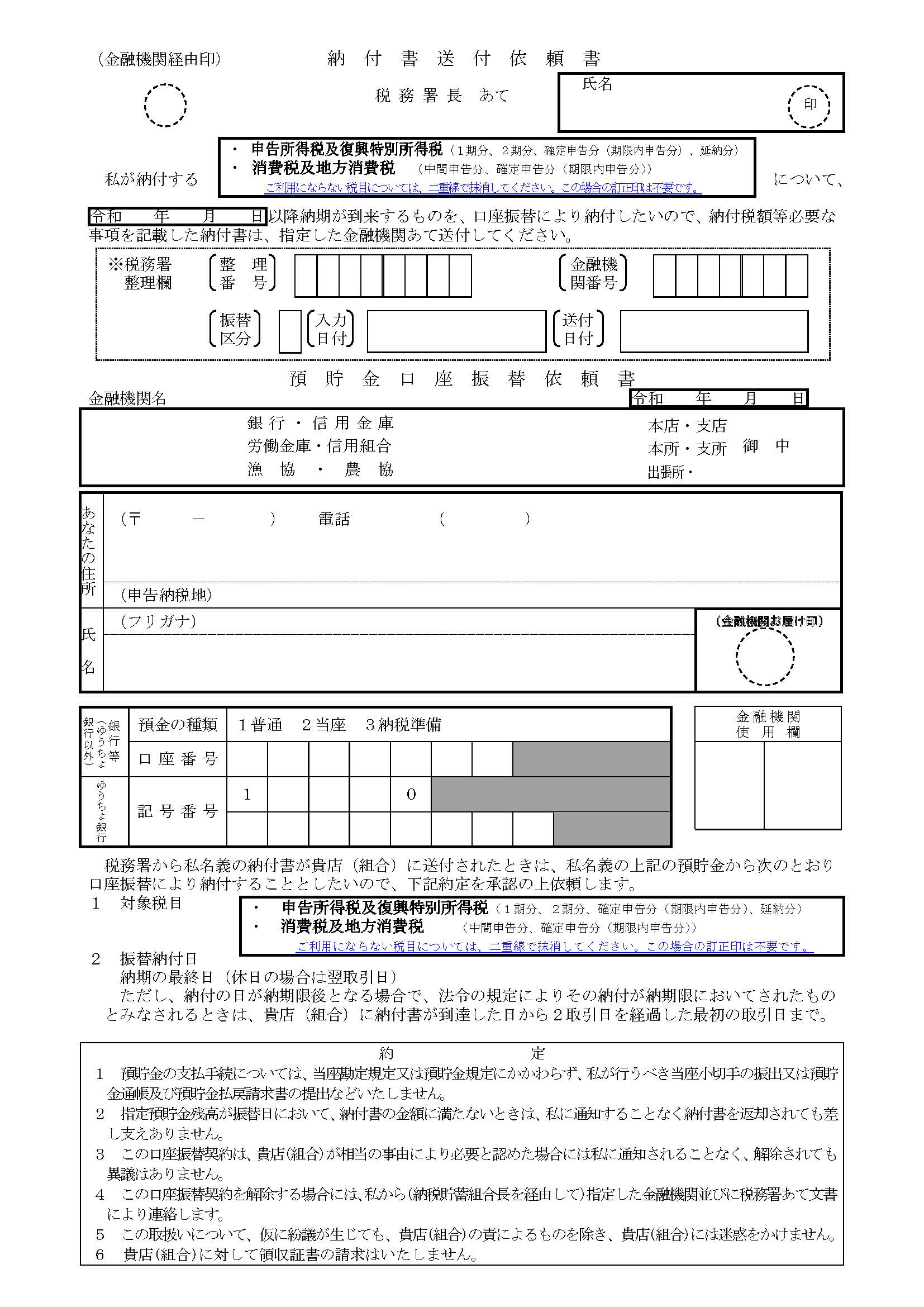

振替納税を利用している事業主の場合

従来から振替納税をおこなっている個人事業主は、納税地の変更に伴い、改めて振替納税の手続きが必要です。

できるだけ速やかに「預貯金口座振替依頼書兼納付書送付依頼書」を一部用意し、納税地の税務署か、本依頼書に記入した金融機関に提出しましょう。指定様式は国税庁のホームページからダウンロードできます。

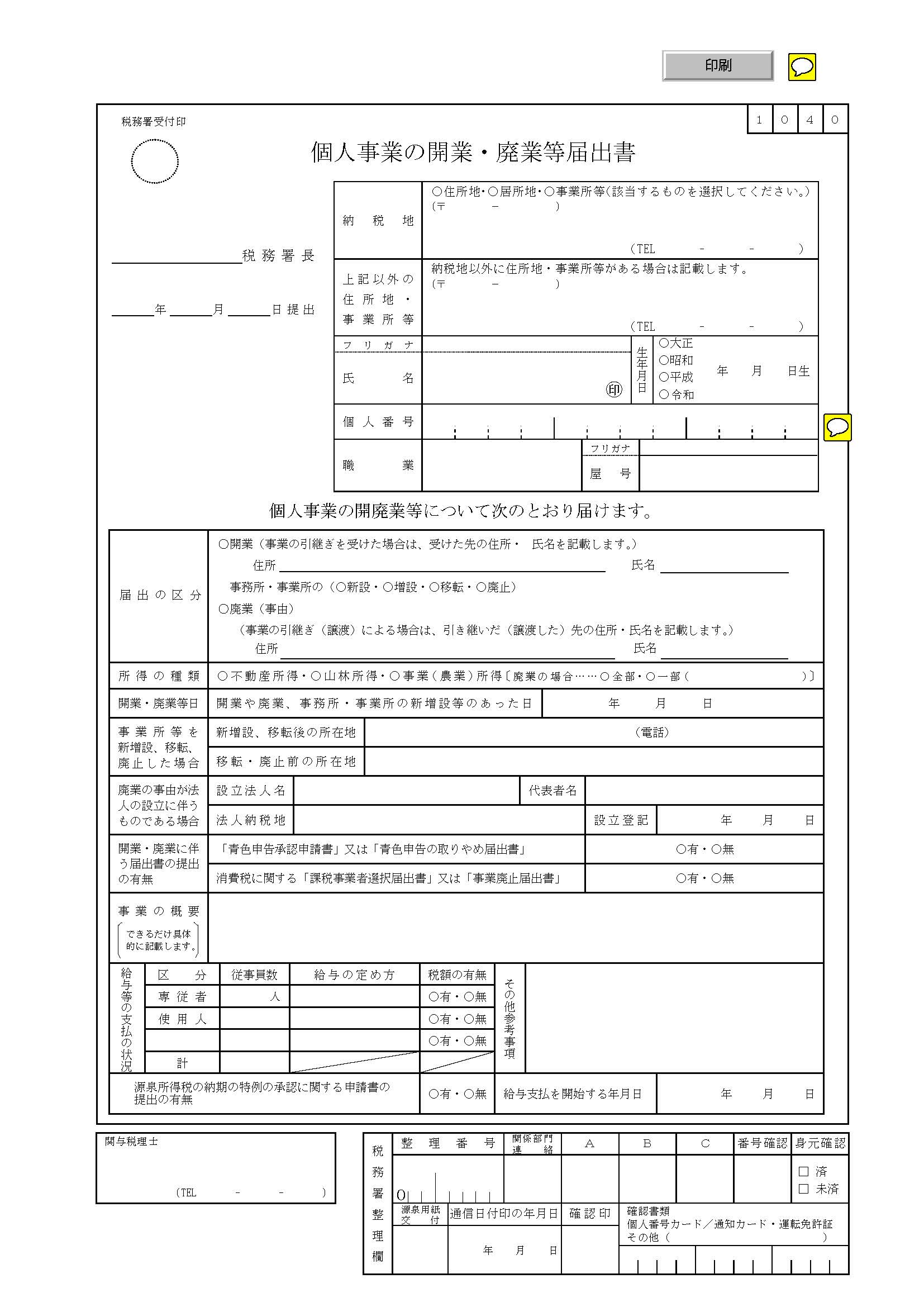

事務所の住所が変わった場合の届け出

納税地の変更の届け出だけではなく、事業を行っている事務所の移転により、住所が変更となった場合や、事務所を新設した場合には、「個人事業の開業・廃業等届出書」の提出が必要となります。

<事務所の住所変更に必要な書類と提出先・提出期限>

- 提出書類:個人事業の開業・廃業等届出書

- 添付書類:12桁の個人番号の記載と、本人確認書類の提示またはコピーの添付

※税務署の窓口で手続きを行う場合はマイナンバーカードの提示で手続き可能 - 提出先:納税地の税務署長宛て

- 提出期限:事務所移転等の事実があった日から起算して1ヵ月以内

同一のオフィスビル内で、フロアを移転した場合でも、住所自体が変更されるため、届け出しなければなりません。

指定様式は、税務署窓口のほか、国税庁のホームページにアクセスすれば入手可能です。

届出書の提出は、納税地の税務署長宛てにおこない、その提出期限は、事務所移転等の事実があった日から起算して1ヵ月以内となっています。提出期限に該当する日が、土日祝日にあたる場合には、その翌日が提出期限となります。提出方法は、納税地の異動に関する届出書と同様です。

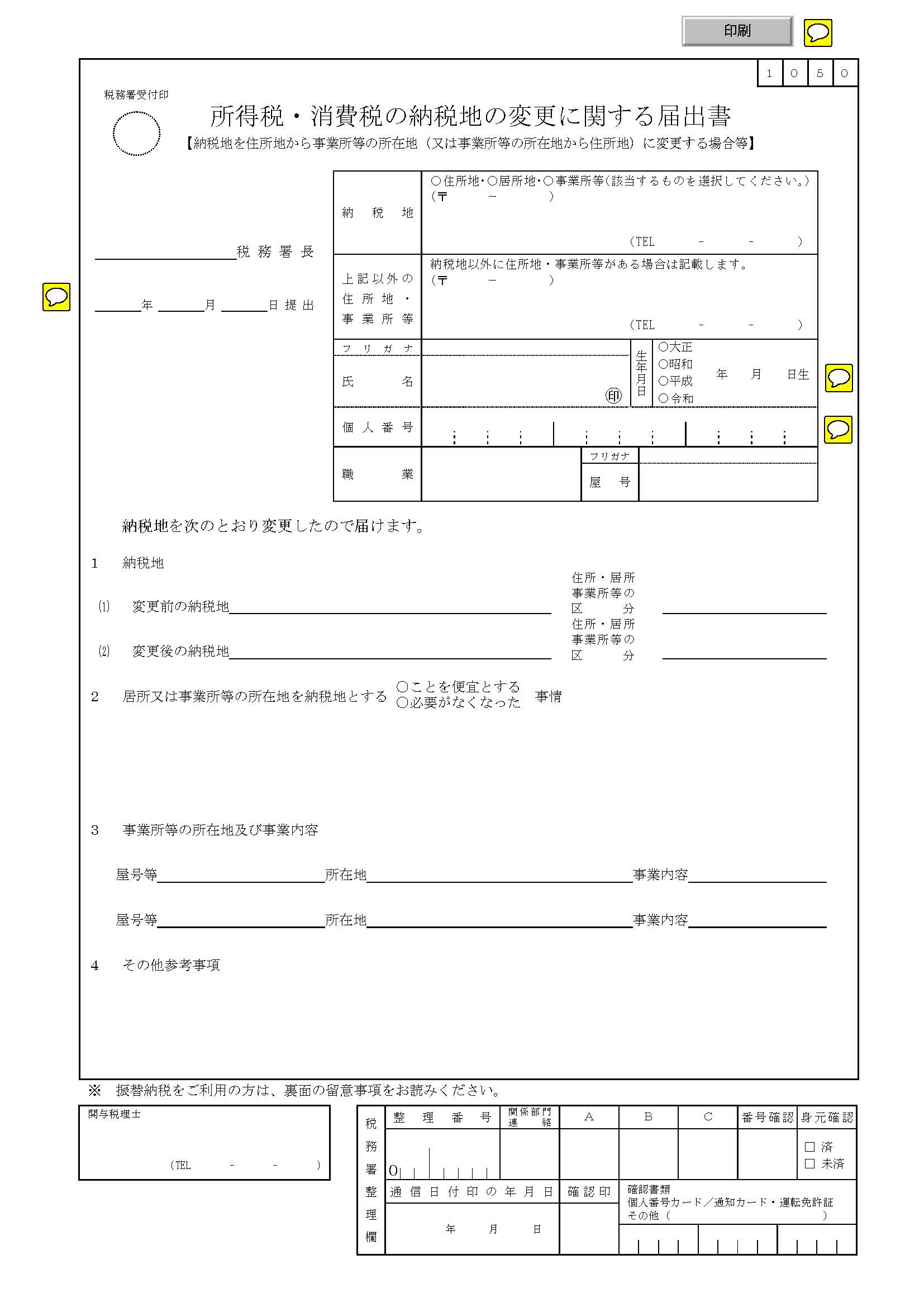

住所以外の場所で納税する納税地の特例とは

原則として、国内で事業を営む個人事業主は、住所がある場所(住所地)を納税地とするのが一般的とされています。税法上、住所以外に別の「居所」がある場合には、その「居所」を納税地とする特例も認められています。

例えば、A区に生活の拠点となる住所があり、事業所がB区にある場合は、B区を納税地とすることが可能です。

納税地の特例を受けるには、事前に本来の納税地(A区)の所轄税務署と新たな納税地(B区)の所轄税務署に「所得税・消費税の納税地の変更に関する届出書」をする必要があります。

所定の様式は、国税庁のホームページからダウンロードしましょう。

提出時期に関しては、特段の定めはありませんが、確定申告がスムーズにできるよう早めに申請しておくことをおすすめします。

住所変更の手続きが便利に!e-Tax利用のすすめ

インターネットを使った「国税電子申告・納税システム」として知られるe-Tax(イータックス)を利用すれば、税務署窓口の受付時間に関係なく手続きをおこなうことができます。各種届出書をオンラインで提出することにより、本人確認書類の添付や提示は省略されますので、より手軽に一連の手続きを完了することが可能です。初めてe-Taxを利用する個人事業主は、電子証明書の取得などの事前準備が必要ですので、詳しくはe-Taxのホームページで確認しておきましょう。

令和2年分からの青色申告で65万円控除を受けるにはe-Taxで申請が必要

平成30年度の税制改正で、令和2年分の所得税所得税確定申告から青色申告特別控除が55万円に減額されることがきまりました。

従来通り65万円の控除を受けるには、これまでの複式簿記での記帳などの条件に加え、e-Taxで申請する必要があります。

出典:国税庁「No.2072 青色申告特別控除」

確定申告ソフトfreeeは、青色申告に必要な帳簿作成に加えe-Taxにも対応していますので、おすすめです。

海外に引っ越したら廃業に関する手続きが必要

国内で住所変更があった場合についてご紹介してきましたが、個人事業主の中には、海外に引っ越しする人もいます。

日本に住所を残さず、非居住者となった場合には、住所変更ではなく、廃業に関する手続きをおこなう必要があります。

<海外に引っ越す場合に必要な書類と提出先・提出期限>

- 提出書類:個人事業の開業・廃業等届出書

- 添付書類:12桁の個人番号の記載と、本人確認書類の提示またはコピーの添付

※税務署の窓口で手続きを行う場合はマイナンバーカードの提示で手続き可能 - 提出先:納税地の税務署長宛て

- 提出期限:廃業後1ヵ月以内

所轄の税務署に提出すべき書類は、「個人事業の開業・廃業等届出書」で、提出期限は廃業後1ヵ月以内です。

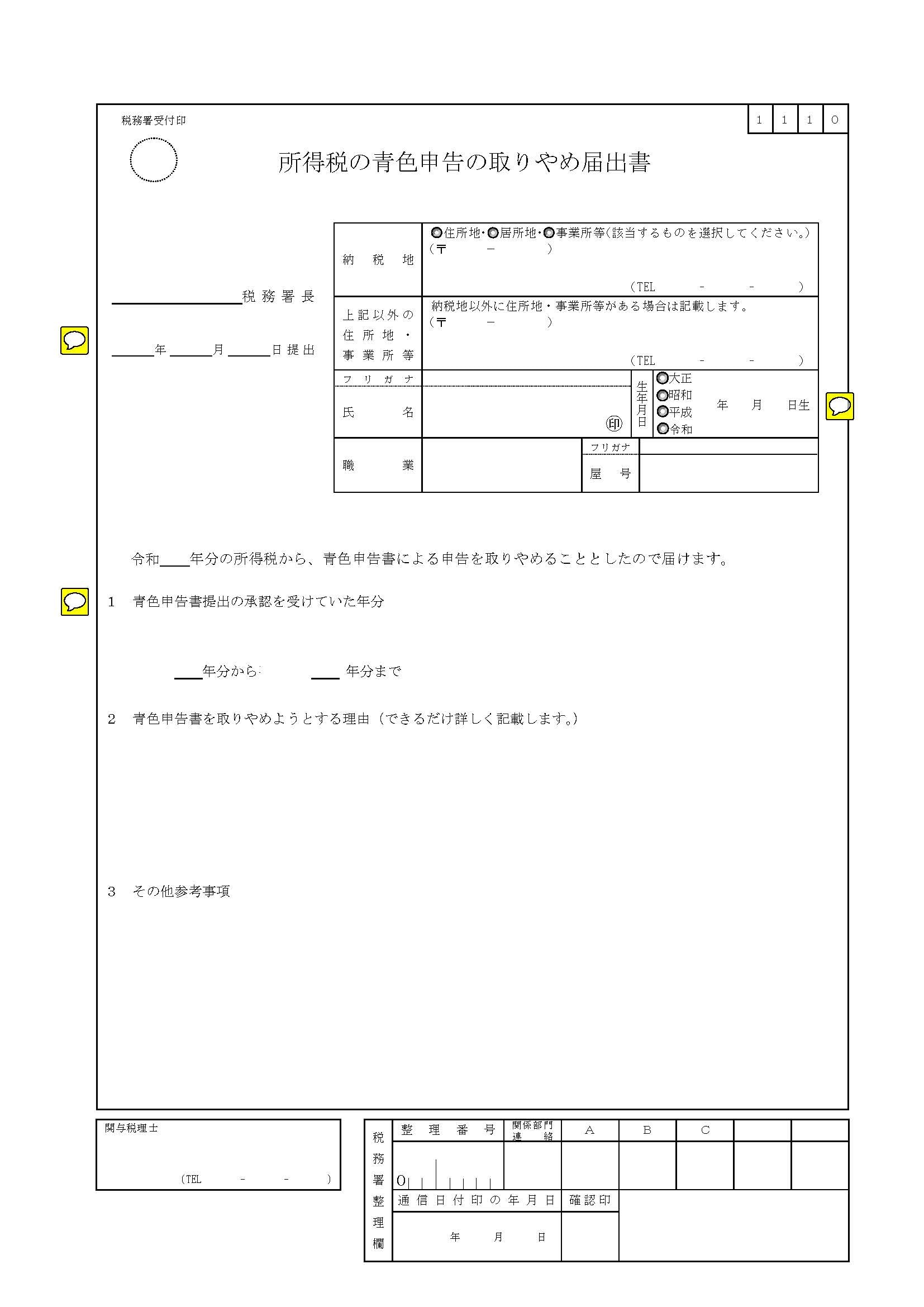

青色申告をしていた個人事業主は、別途、「所得税の青色申告の取りやめ届出書」を作成し、所轄税務署に提出することも求められています。

<青色申告事業者の廃業に必要な書類と提出先・提出期限>

- 提出書類:所得税の青色申告の取りやめ届出書

- 提出先:所轄税務署に提出

- 提出期限:青色申告を取りやめる予定の年の翌年3月15日まで

様式は、国税庁のホームページからダウンロードすると便利です。提出期限は、青色申告を取りやめる予定の年の翌年3月15日までとなっています。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

まとめ

青色申告をしている個人事業主が住所変更をするには、それぞれ該当する事例により選択すべき様式が異なります。提出先の税務署や提出期限についても詳細に確認し、手続き漏れがおこらないように注意しましょう。特に、振替納税をおこなっている事業主は、早めの対処が大切です。

確定申告ソフトfreeeとe-Taxを組み合わせて活用すれば、変更に必要な届出書類を税務署に行かずに提出することができます。令和2年分の所得税の確定申告から、青色申告特別控除65万円を受けるためにも、早めの導入をおすすめします。