監修 橋爪 祐典 税理士

ファクタリングとは、企業が保有する売掛金をファクタリング会社に売却し、入金期日前に現金化する資金調達手段です。

最短即日で資金調達が可能で、入金を待たずに事業資金を確保できるため、資金繰りに悩む経営者や個人事業主にとって便利な手段です。

本記事では、ファクタリングの仕組みを図解付きでわかりやすく解説します。2社間と3社間の違いや会社選びのポイント、違法業者の見分け方などもあわせて説明します。

目次

- ファクタリングとは

- ファクタリングの種類

- 買取型

- 保証型

- ファクタリングの仕組み

- 2社間ファクタリング

- 3社間ファクタリング

- ファクタリングのメリット・デメリット

- ファクタリングの手数料の相場

- ファクタリング会社の選び方・比較ポイント

- 手数料

- 入金スピード(即日入金の可否)

- 買取可能金額

- 個人事業主の利用可否

- 継続利用によるメリットの有無

- ファクタリング会社の信頼性

- ファクタリングの審査・利用の流れ

- 1. 必要書類を準備してファクタリング会社に申し込む

- 2. ファクタリング会社による審査

- 3. 契約手続き・入金

- ファクタリングを利用するときの注意点

- 発生するコストを事前に確認する

- 償還請求権の有無を確認する

- 契約書の控えを受領する

- 違法性が疑われるファクタリング事例

- ファクタリングをうたった高利貸し

- 貸金業に該当するおそれがある取引

- 償還請求権ありのファクタリング

- まとめ

- よくある質問

- 資金繰り・資金調達をサポート

ファクタリングとは

ファクタリングとは、入金期日前の売掛債権(売掛金・受取手形)をファクタリング会社に売却することで、早期に現金化できるサービスのことです。

ファクタリングは貸付とは異なるため、保証人や担保は不要です。また、融資よりもスピーディーに資金調達できるため、すぐにでも現金が必要な場合に多く利用されています。

個人事業主や中小企業でファクタリングが多く活用される代表的なケースとしては、以下のようなものがあります。

- 入金日前に支払期日が到来するが手元資金が不足している

- 銀行融資などの資金調達では支払いが間に合わない

- 借入金を増やしたくない

ファクタリングの種類

ファクタリングは大きく「買取型」と「保証型」の2つに分けらます。

買取型

買取型ファクタリングとは、ファクタリング会社に売掛債権を買い取ってもらう方法のことです。この場合、手数料が差し引かれた代金を受け取ります。

一般的に浸透しているファクタリングは買取型を指しており、売掛債権を早期に現金化したい場合に利用されています。

保証型

保証型ファクタリングとは、ファクタリング会社が売掛債権を保証するサービスで、いわば保険です。

売掛先の倒産などによって代金が回収不能となった場合に、ファクタリング会社から保証金を受け取れます。初めての取引で回収リスクが懸念される場合などに利用されています。

ファクタリングの仕組み

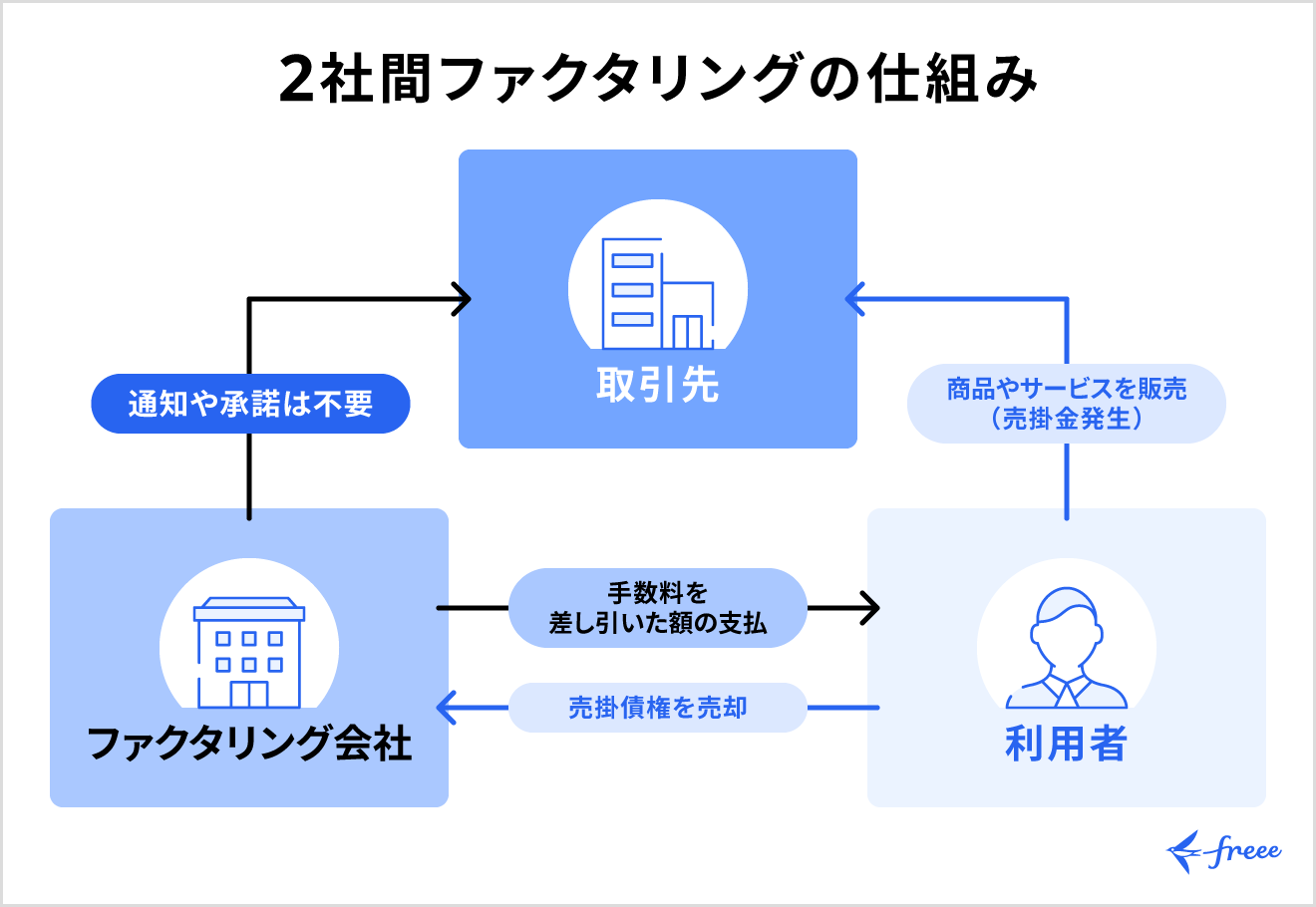

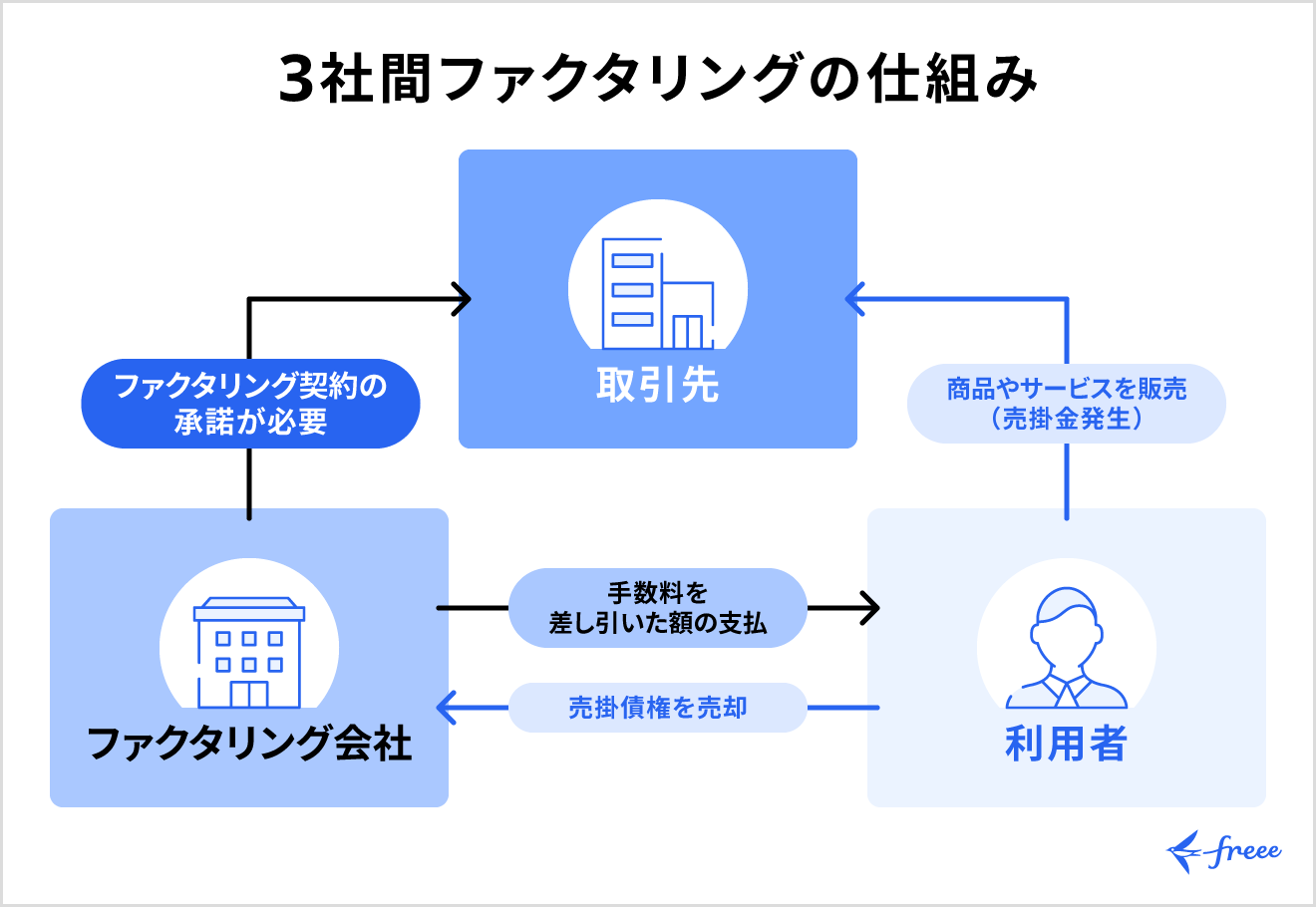

買取型のファクタリングには、自社とファクタリング会社のみで行う「2社間ファクタリング」と、売掛先を含めた3社での契約となる「3社間ファクタリング」があります。

2社間ファクタリング

2者間ファクタリングとは、売掛債権のある企業や個人事業主(利用者)とファクタリング会社の2社で契約を行う方法です。

2社間ファクタリングの場合は、まずファクタリング会社に売掛債権を売却します。ファクタリング会社は手数料を差し引いた額を利用者に支払います。利用者は取引先から売掛金を回収後、ファクタリング会社へ代金を支払うという流れです。

2社間ファクタリングでは、取引先に売掛債権の売却を知られることなく手続きできます。ただし、3社間ファクタリングと比較して手数料率は高く設定されています。

3社間ファクタリング

3者間ファクタリングとは、売掛債権のある企業や個人事業主(利用者)とファクタリング会社、売掛している取引先も契約に関与する契約方法です。

ファクタリング会社に売掛債権を売却し、ファクタリング会社から手数料を差し引いた額が支払われるところまでは2社間ファクタリングと同じです。ただし、3社間ファクタリングでは、取引先はファクタリング会社に売掛金を支払います。

3社間ファクタリングでは、ファクタリング会社と売掛先との取引が発生するため、利用者は取引先に合意を得る必要があります。

2社間ファクタリングに比べて手続きに時間を要するため、すぐに現金が必要な場合は注意が必要です。一方で、ファクタリング会社のリスクが低減される仕組みであることから、2社間に比べて手数料率が低いというメリットがあります。

ファクタリングのメリット・デメリット

ファクタリングには、融資などほかの資金調達手段にはないメリットがある一方で注意すべき点もいくつかあります。

ファクタリングの主なメリット・デメリットは以下のとおりです。

【ファクタリングのメリット】

- 最短即日で資金調達できる

- 自社の信用情報に影響しない

- 自社の財務状況が悪くても利用できる

- 取引先の倒産リスクを回避できる

- 貸借対照表上で負債が増えない

- 担保や保証人が不要である

【ファクタリングのデメリット】

- 手数料が比較的高い

- 調達できる金額に上限がある

- 取引先と関係が悪化するリスクがある

- 取引先の信用度で利用できないことがある

ファクタリングのメリット・デメリットについては、別記事「ファクタリングのメリット・デメリットとは?仕組みや注意点を解説」で項目別に解説しています。あわせてご確認ください。

ファクタリングの手数料の相場

ファクタリングの手数料はファクタリング会社によって異なります。手数料の相場は、2社間ファクタリングで10〜20%、3社間ファクタリングで3〜5%です。

なお、手数料率を決める基準もファクタリング会社によって異なります。ファクタリングの種類や契約内容、売掛債権の金額などさまざまな要素で変動するので、注意しましょう。

【関連記事】

ファクタリング手数料の相場は?決める要因と抑えるための方法を解説

ファクタリング会社の選び方・比較ポイント

ファクタリング会社を選ぶ際に注視するポイントは主に以下のとおりです。

ファクタリング会社の選び方・比較ポイント

- 売掛先の信用度

- 売掛債権の金額

- ファクタリングの利用実績

- 会社名

- 代表者名

- 所在地

- 連絡先

- 設立年数

- 事業の沿革

- これまでの実績

- 登記簿謄本(法人の場合)

- 本人確認書類

- 売掛債権を証明できるもの(請求書など)

- 決算書または確定申告書

- 印鑑証明

- 入金確認ができる通帳

- 売掛先との基本契約書・売買契約書

- 納税証明書

- 売掛先の信用力

- 利用者の信頼性

- 売掛債権の存在と請求内容

- 売掛金の期日と回収リスク

- 二重譲渡のリスク

- ファクタリング会社が債権を回収できなかった際に代金を減額される

- 利用会社の支払いが遅延した際に利息を請求する

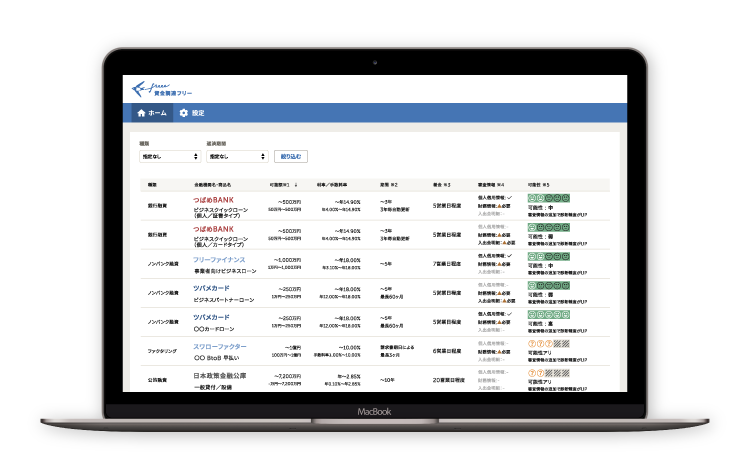

- 入力条件をもとに各金融機関で実際に融資を受けられる可能性があるか予測できる

- 即日利用開始可能で急な資金繰りにも対応できる

- 一度入力した情報が保存され、資金が必要になったときにすぐに調達手段を確認できる

手数料

ファクタリングの手数料に影響する要素には次のものがあります。

手数料の決定では、ファクタリング会社が背負う債権回収リスクの程度が大きく影響します。

そのため、売掛先の信用力が高く安全性が高い売掛債権と判断された場合や、過去のファクタリング利用実績から売掛金回収後の支払いに信用がおけると判断された場合は、手数料を抑えることが可能です。

また、高額な売掛債権はファクタリング会社の利益も大きくなるため、手数料が安くなることもあります。

ただし、手数料の安さだけをアピールしているファクタリング会社のなかには、貸金業に抵触するような勧誘をして利益を得ようとするケースもあるので注意が必要です。契約時は、条件が明確に示されているかをしっかり確認しましょう。

入金スピード(即日入金の可否)

ファクタリングは、入金までのスピード感が大きなメリットです。現在は申し込み・審査・入金までオンラインで完結できるサービスが多数提供されており、より便利になっています。

なお、2社間ファクタリングでは最短で即日、遅くても1週間以内に入金というところが多くなっています。現金化を急ぐ場合は、入金までの期間も事前に確認しておきましょう。

【関連記事】

クラウドファクタリングとは?メリット・デメリット、利用の流れを解説

買取可能金額

ファクタリング会社によって買取可能な上限額・下限額が異なります。売却したい売掛債権に合致するかどうかを事前に確認しておきましょう。

個人事業主の利用可否

現在は、個人事業主を対象としたファクタリングサービスも多数提供されています。

ただし、なかには法人のみを対象としている提供会社もあるため、個人事業主の場合は事前に利用条件を確認しておきましょう。

継続利用によるメリットの有無

ファクタリング会社によっては、2回目以降の利用時は審査が簡略化されたり、手数料が下がったりすることがあります。

資金調達方法として継続的な利用を考えるなら、こうしたメリットの有無についてもチェックしておきましょう。

ファクタリング会社の信頼性

ファクタリング会社の信頼性は必ずチェックしましょう。以下の項目を中心に、できる限り情報収集することがトラブルを未然に防ぐポイントです。

また、ファクタリング会社とのやり取りのなかで、質問にしっかり答えてくれるか、説明が不十分なまま押印を強要されないかなど、信頼できる対応をしているかどうかもしっかりチェックしてください。

【関連記事】

即日の資金調達も可能なファクタリング業者の選び方とは?仕組みや手数料について

ファクタリングの審査・利用の流れ

ファクタリングを利用する際の一般的な審査・利用の流れは、次のようになっています。

ファクタリングの審査・利用の流れ

1. 必要書類を準備してファクタリング会社に申し込む

必要書類をそろえてファクタリング会社に申し込みます。各社で求められる書類は異なりますが、主に以下のものが必要です。

2. ファクタリング会社による審査

申し込み後、ファクタリング会社が審査を行います。ファクタリング会社による主な審査基準は、以下のとおりです。

利用者自身の信用や事業継続性も一定の審査項目ですが、ファクタリングの審査では利用者よりも売掛先の信用力が重視されます。

取引先が上場企業や公的機関、財務が安定している企業であれば、審査はスムーズに進みますが、経営状態が不安定な企業との取引は慎重に判断されます。

また、売掛債権が実在することも審査基準のひとつです。請求書や契約書など、取引を裏づける書類の提出が求められ、虚偽や架空請求は審査落ちの原因になります。

さらに、売掛金の支払期日が明確で、2ヶ月以内に入金予定であることが望ましいでしょう。支払遅延や倒産などのリスクが低いことも評価対象です。

同じ売掛債権を複数の会社に譲渡していないか、契約上の譲渡禁止特約がないかも審査されます。これらの点はトラブル防止のために欠かせません。

3. 契約手続き・入金

書面で契約を交わしたあと、手数料が差し引かれた額が入金されます。

契約において、少しでも疑問に思うことがあるときは必ず質問しましょう。内容に納得したうえで進めることが重要です。

ファクタリングを利用するときの注意点

ファクタリングは便利な資金調達手段ですが、利用時にはいくつかの注意点があります。ファクタリングを利用する際の主な注意点は、以下のとおりです。

ファクタリングを利用するときの注意点

契約前の確認を怠ると予期しない損失や法的問題に発展するおそれもあるため、注意点をしっかりと押さえておきましょう。

発生するコストを事前に確認する

想定外の費用がかかると資金繰りがかえって悪化してしまうおそれがあるため、ファクタリング利用時は発生するコストを事前にしっかり確認することが大切です。

ファクタリングの費用には、手数料のほかにも登記費用や事務手数料、振込手数料など、さまざまなコストが含まれる場合があります。そのため、契約前に見積書や契約書を丁寧に確認し、総合的な費用を正確に把握しておきましょう。

償還請求権の有無を確認する

ファクタリングを利用する際は、契約内容にある償還請求権の有無を確認しましょう。

償還請求権とは、売掛先が倒産し支払不能になると、利用者側がファクタリング会社へ売掛金を返済しなければならない権利のことです。

償還請求権がある契約では、万が一のときに資金繰りが悪化するリスクがあります。一方、償還請求権がない契約であれば、売掛先が倒産しても返済義務は発生しません。

安全にファクタリングを利用するためには、契約書を入念に確認し、できるだけ償還請求権がない契約を選ぶことが大切です。

契約書の控えを受領する

ファクタリング契約で契約書の控えを受け取ることは、後々のトラブルを防ぐための大切な証拠です。万が一、契約内容に不明点や食い違いが生じても、控えがあれば正確な内容を確認できます。

また、契約書の交付を拒否する業者は、不当な請求や契約内容の改竄をする悪質な業者であるおそれがあります。

安全にファクタリングを利用するため、契約書やその控えは手元に保管しておきましょう。

違法性が疑われるファクタリング事例

ファクタリングのニーズを逆手にとった悪質な勧誘により、被害に遭うケースがあります。違法性が疑われる事例として、以下の3つを解説します。

違法性が疑われるファクタリング事例

ファクタリングをうたった高利貸し

ファクタリングのように見せかけ、売掛債権を担保にして高利貸しを行っているケースです。実際に、法定金利を超える高額な利息を請求されるといった被害が報告されています。

ファクタリングは貸金業ではないため、貸付により利息を請求したり、担保や保証人を求めたりすることはできません。契約書に「売買契約(債権譲渡契約)」であることが定められているか、しっかり確認しましょう。

貸金業に該当するおそれがある取引

ファクタリングのなかに、貸金業に該当する取引が含まれていないか注意が必要です。

たとえば、下記のようにファクタリング会社が債権回収のリスクをほぼ負っていない場合、貸金業と同様の行為をしているとみなされた判例があります。

貸金業の登録をしていない業者がファクタリングと称して貸付を行った場合は、違法となります。

償還請求権ありのファクタリング

償還請求権とは、金銭の返還を求める権利のことです。

償還請求権ありの契約となっている場合、売掛金を回収できなかった場合の責任はファクタリング会社ではなく自社が負うことになります。そのため、売掛債権を担保とする融資と同じとみなされ、貸金業法や利息制限法が適用されます。

貸金業登録を行っていないファクタリング会社が「償還請求権あり」の契約を結ぶことは、違法となるため注意してください。

まとめ

ファクタリングとは売掛債権を早期現金化する資金調達手段であり、最短即日での入金が可能です。銀行融資と異なり、負債にはならず、自社の信用情報にも影響しません。

2社間取引と3社間取引の違いを理解し、自社の状況に応じて適切に選択することが大切です。手数料は2社間取引で10〜20%、3社間取引で3〜5%が相場です

ファクタリングのメリットとしては、即日での資金調達や自社の財務状況に左右されにくいこと、倒産リスクを回避できることなどが挙げられます。一方で、手数料の高さや調達額の上限、取引先との関係悪化リスクなどのデメリットもあります。

ファクタリング会社を選ぶ際は、手数料や入金スピード、買取可能金額、信頼性などを総合的に比較検討することがおすすめです。契約前には償還請求権の有無や総コストを確認し、契約書の控えを受領しましょう。

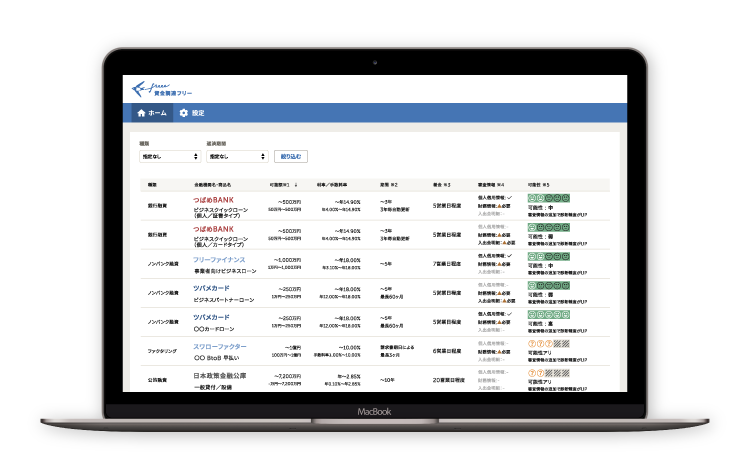

freee資金調達は独自の試算に基づいて、ファクタリング・補助金・銀行融資・ビジネスローンなどさまざまな資金調達手段から自社に最適な金融商品を見つけられるサービスです。

freee資金調達の大きな特徴は以下のとおりです。

よくある質問

ファクタリングとは?

ファクタリングとは、入金期日前の売掛債権(売掛金・受取手形)をファクタリング会社に売却することで、早期に現金化できるサービスのことです。

貸付と異なり、保証人や担保は不要で、融資よりもスピーディーに資金調達できるため、すぐにでも現金が必要な場合に多く利用されています。

ファクタリングの手数料はいくらですか?

ファクタリングの手数料は、契約の方式で異なります。

売掛先に通知しない2社間ファクタリングはリスクが高いため、手数料が10〜20%とやや高めに設定されています。

一方、売掛先の同意を得る3社間ファクタリングは取引の透明性が高く、リスクが低いため、手数料は3〜5%程度に抑えられるのが一般的です。

詳しくは別記事「ファクタリング手数料の相場は?決める要因と抑えるための方法を解説」をあわせてご確認ください。

参考文献

e-GOV法令検索「民法|第五百五十五条」

e-GOV法令検索「民法|第四百六十六条」

e-GOV法令検索「民法|第四百六十七条」

資金繰り・資金調達をサポート

この記事をご覧になっている方は、普段から資金繰りの状況についてチェックなさっているでしょうか。freee会計のユーザーアンケートによると、定期的に資金状況についてチェックしている方は約50%、確認の方法は預金残高通帳です。

キャッシュは企業存続の命綱です。キャッシュフローや今後の資金繰り予測などは会社経営の重要な要素の一つであり、資金調達は企業継続・繁栄の重要な手段です。ただし、資金繰りや資金調達は難しい、よくわからない。そう思っている方も多いのではないでしょうか。

そこで、freeeでは資金繰り・資金調達をスムーズにおこなうためのサービスを提供しています。

freee資金調達:複数の金融商品を簡単に比較・申込ができる

資金を調達したいが、なにが自社に適した調達手段なのか、借入できる商品なのかがわからないという経営者の大きな悩み。最終的には税理士の言う通りにするがこれで良かったのか?と不安がつきまといます。

freee資金調達では、いくつかの質問に答えれば複数の資金調達手段から、自社に最適な商品を比較できる形で紹介。サービスは即日利用が可能で、そのままオンラインで申し込みまでが可能になります。

事業用クレジットカード:freeeカード

資金調達、資金繰りの手段として最後にご紹介したいのが事業用クレジットカード(ビジネスカード)です。

「独立する前にクレジットカードを作っておくように」と勧められたことはありませんか?一般的に個人事業主やフリーランス、経営者などご自身で事業を運営するようになるとクレジットカードの審査に通りにくくなると言われています。

しかし、支払いを先送りする方法としてクレジットカードは有効な手段の一つです。freeeでは事業をお持ちの方に特化したクレジットカードを提供しています。ブランドはVISA、Master、American Expressといった主要国際ブランドを揃えた豊富なラインナップを揃えており、オンラインからすぐに申し込むことが可能です。

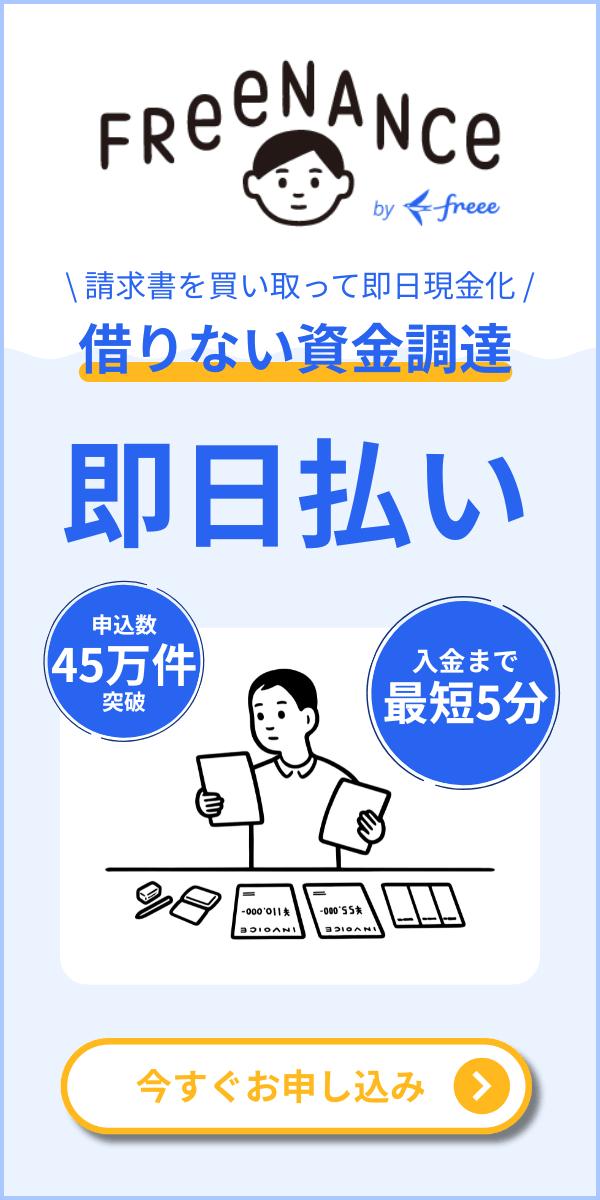

フリーナンス by freeeの即日払い:入金まで最短5分のファクタリングサービス

順調に受注しているが、どれも入金は1カ月後。黒字倒産を防ぐためにも、手元の資金には余裕を持っておくのが好ましいです。

急な支払いに対応したい時や売掛金の入金日より前に現金化したい時に、freeeが運営するファクタリングサービスの即日払いをご検討ください。

請求書の買取審査の完了から入金まで最短5分で、スピーディーな資金調達が可能です。会員登録だけで最高5,000万円補償の賠償責任保険が無料で付帯し、お金だけでなくお仕事の不安もサポートします。

監修 橋爪 祐典(はしづめ ゆうすけ)

2018年から現在まで、税理士として税理士法人で活動。中小企業やフリーランスなどの個人事業主を対象とした所得税、法人税、会計業務を得意とし、相続業務や株価評価、財務デューデリジェンスなども経験している。税務記事の執筆や監修なども多数経験している。