金融機関の借入審査に通過し、資金が入金されたら返済がスタートします。債務を返済することを償還といい、金融機関からの返済には利益償還と資金繰り償還の二種類があります。

本記事では、利益償還と資金繰り償還の特徴について解説しつつ、経営者必見の資金繰りと資金調達の基礎を詳しくご紹介していきます。

目次

償還に関する2つの考え方、利益償還と資金繰り償還の違いとは?

償還とは債務を返済することです。銀行や日本政策金融公庫など、金融機関から借入をした場合、資金を返済(償還)していかなければなりません。償還には「利益償還」と「資金繰り償還」の2つの償還方法があり、それぞれの特徴と注意点を抑えておくことが大切です。

利益償還:利益の一部から返済をすること

利益償還とは、その名の通り「利益」から返済をすることです。利益から月々の経費や人件費などを差し引いた金額から返済を行います。利益から定期的に借入金を返済できるのは、企業として健全な状態です。

資金繰り償還:利益以外から返済をすること

毎月安定した利益が出ている場合は問題ありませんが、時には事業がうまくいかないこともあります。また、新たに仕入れや取引をしたものの、入金まで数ヶ月時間が開く場合、その期間に資金が不足する場合もあるでしょう。

そのような時に、利益以外から返済をすることを資金繰り償還といいます。 利益以外から資金を返済に充てる方法には、

- 新たに金融機関から借入をする

- 未入金の請求書を現金化する

などがあります。後者はファクタリングと言って、売上が確定しているものの入金までに期間があり、資金ショートに陥りそうな場合に有効です。ファクタリングでは、ファクタリング会社に手数料を支払って売掛債権(請求書)を譲渡・現金化します。

理想は利益から資金を償還することですが、うまくいかない場合もあるでしょう。単発で発生した場合や定期的に売り上げの目処が立っている場合は良いですが、売り上げ不振で資金繰り償還を何度も繰り返すと、金融機関からの評価に影響するため注意が必要です。

返済に際して抑えておきたい「据置期間」について

安定して利益償還をすることが望ましいですが、起業直後は売り上げが立たず赤字になることも少なくありません。そのようなケースを想定して設けられているのが据置期間です。

例えば、日本政策金融公庫では、各融資制度で以下のように据置期間が設定されています。

国民生活事業の融資制度

| 融資制度 | 利用対象 | 融資限度額 | 融資期間(据置期間) |

|---|---|---|---|

| 新創業融資制度 | 新たに事業を始める人、または事業開始後で税務申告を2期終えていない人 | 3,000万円(うち運転資金1,500万円) | 各融資制度に定める返済期間以内 |

| 新規開業資金 | 新たに事業を始める人、または事業開始後おおむね7年以内の人 | 7,200万円(うち運転資金4,800万円) | 設備資金:20年以内(2年以内) 運転資金: 7年以内(2年以内) |

| 女性、若者/シニア起業家支援資金 | 女性または35歳未満か55歳以上で新たに事業を始める人、または事業開始後おおむね7年以内の人 | 7,200万円(うち運転資金4,800万円) | 設備資金:20年以内(2年以内) 運転資金: 7年以内(2年以内) |

| マル経融資 (小規模事業者経営改善資金) | 商工会議所、商工会または都道府県商工会連合会の実施する経営指導を受け、商工会議所等の長の推薦を受けた人 | 2,000万円 | 設備資金:10年以内(2年以内) 運転資金: 7年以内(1年以内) |

| 経営環境変化対応資金 | 売上が減少するなど業況が悪化している人 | 4,800万円 | 設備資金:15年以内(3年以内) 運転資金: 8年以内(3年以内) |

(参照:日本政策金融公庫『融資制度一覧から探す』)

上記は、個人事業主やフリーランスなどの小規模事業者、小規模企業向けに小口資金を融資する国民生活事業の融資です。中小企業向けにも、同様に据置期間が設定された融資制度が提供されています。

据置期間中にできるだけ事業を成長させ、継続的に利益償還できるまで安定させることが大切です。日本政策金融公庫の『事業資金用 返済シミュレーション』では事前に返済シミュレーションができるため、融資の申し込みをする前に一度チェックしておきましょう。

設備資金と運転資金の違い

上記の表の「融資期間(据置期間)」にあるように、金融機関から借入した資金の使途には、設備資金と運転資金の2種類があって、それぞれ据置期間が異なります。

設備資金とは、設備投資に必要なもので、会計上は「固定資産」に位置付けられます。主に不動産や店舗の内装、機械設備、パソコン、カメラなどに使用されます。

運転資金とは、事業を回していくための資金で、具体的には仕入れ代金、人件費、外注費、広告宣伝費などが該当します。

「資金繰り表」で日々の資金繰りを管理すべき

据置期間の活用の他、資金繰り表で日々の資金繰りを厳密に管理することも、償還を行う上で重要です。売り上げの目処が立っていても、入金が数ヶ月後だったために気付いたら資金ショートに陥ってしまうケースもあります。

そして、資金調達が必要になるシーンは積極的に事業を成長させたい時や、事業がうまくいっていない時など様々です。目的によって、いつまでに・いくら必要なのかも異なります。

適切な資金調達方法を選ぶためにも、自社の資金繰りについて把握することは非常に重要です。また、資金調達には様々な種類があるため、それらの特性と自社の状況を把握した上で、適切なものを選びましょう。ここから先は、資金繰り表と資金調達の基礎知識についてご紹介していきます。

資金繰り・資金調達をサポート

この記事をご覧になっている方は、普段から資金繰りの状況についてチェックなさっているでしょうか。freee会計のユーザーアンケートによると、定期的に資金状況についてチェックしている方は約50%、確認の方法は預金残高通帳です。

キャッシュは企業存続の命綱です。キャッシュフローや今後の資金繰り予測などは会社経営の重要な要素の一つであり、資金調達は企業継続・繁栄の重要な手段です。ただし、資金繰りや資金調達は難しい、よくわからない。そう思っている方も多いのではないでしょうか。

そこで、freeeでは資金繰り・資金調達をスムーズにおこなうためのサービスを提供しています。

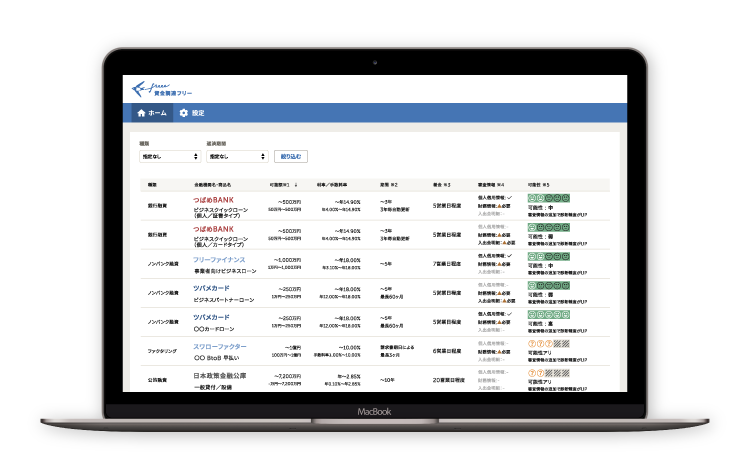

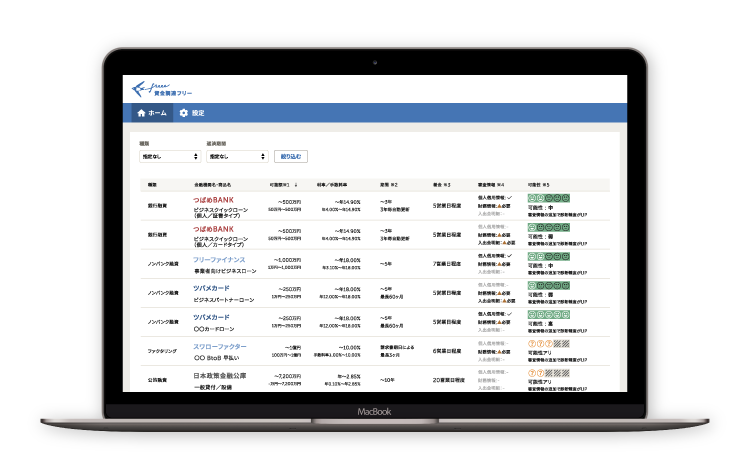

freee資金調達:複数の金融商品を簡単に比較・申込ができる

資金を調達したいが、なにが自社に適した調達手段なのか、借入できる商品なのかがわからないという経営者の大きな悩み。最終的には税理士の言う通りにするがこれで良かったのか?と不安がつきまといます。

freee資金調達では、いくつかの質問に答えれば複数の資金調達手段から、自社に最適な商品を比較できる形で紹介。サービスは即日利用が可能で、そのままオンラインで申し込みまでが可能になります。

事業用クレジットカード:freeeカード

資金調達、資金繰りの手段として最後にご紹介したいのが事業用クレジットカード(ビジネスカード)です。

「独立する前にクレジットカードを作っておくように」と勧められたことはありませんか?一般的に個人事業主やフリーランス、経営者などご自身で事業を運営するようになるとクレジットカードの審査に通りにくくなると言われています。

しかし、支払いを先送りする方法としてクレジットカードは有効な手段の一つです。freeeでは事業をお持ちの方に特化したクレジットカードを提供しています。ブランドはVISA、Master、American Expressといった主要国際ブランドを揃えた豊富なラインナップを揃えており、オンラインからすぐに申し込むことが可能です。

フリーナンス by freeeの即日払い:入金まで最短5分のファクタリングサービス

順調に受注しているが、どれも入金は1カ月後。黒字倒産を防ぐためにも、手元の資金には余裕を持っておくのが好ましいです。

急な支払いに対応したい時や売掛金の入金日より前に現金化したい時に、freeeが運営するファクタリングサービスの即日払いをご検討ください。

請求書の買取審査の完了から入金まで最短5分で、スピーディーな資金調達が可能です。会員登録だけで最高5,000万円補償の賠償責任保険が無料で付帯し、お金だけでなくお仕事の不安もサポートします。

まとめ

事業を運営・拡大していく上で資金繰りに関する問題は避けて通れない道です。また、なかなか相談相手がいない話題でもあります。

資金調達freeeやfreee会計のデータを活用して、事業を効率的に運営していきましょう。