監修 橋爪 祐典 税理士

ファクタリングとは、売掛金の入金を待たずに現金化できる資金調達手段です。

ファクタリングは最短即日で資金調達ができたり、保証人が不要だったりとメリットが多い手段ですが、悪質なファクタリング会社にあたってしまうと、トラブルに巻き込まれるおそれがあります。

ファクタリングのトラブルに巻き込まれたときは、債権回収や金融法務に精通した弁護士に相談し、法的に対応してもらうようにしましょう。

本記事では、弁護士に相談すべきファクタリングトラブルの具体的な事例や、弁護士に依頼するメリット・デメリット、弁護士の選び方を解説します。

ファクタリングの基礎知識については、別記事「ファクタリングとは?仕組みや種類を図解でわかりやすく解説」をあわせてご確認ください。

目次

- ファクタリングのトラブル事例

- 高額な手数料を要求された

- 執拗な取り立てや脅迫を受けた

- 債権譲渡通知を示唆された

- ファクタリングを偽装した貸金業や闇金業者と契約した

- 償還請求権付の契約を強要された

- 売掛債権を二重譲渡した

- ファクタリングのトラブルを弁護士に依頼するメリット

- 悪質な取り立てや脅迫が停止する

- 法的手続きや交渉を代行してもらえる

- 請求金額を減額や分割払いにできる

- 違法手数料の過払い請求をできる可能性がある

- 債権譲渡通知の送付を回避できる

- ファクタリングのトラブルを弁護士に依頼するデメリット

- 弁護士費用が高額になりやすい

- 解決までに時間がかかることがある

- ファクタリングに強い弁護士を選ぶときのポイント

- ファクタリング案件の専門性と実績

- 相談時の態度や対応

- 費用と報酬体系の透明性

- ファクタリングのトラブルを弁護士に依頼する流れ

- 1. 弁護士に相談する

- 2. 契約内容を精査する

- 3. ファクタリング会社と交渉する

- 4. 対応策を検討・提示する

- まとめ

- よくある質問

- 資金繰り・資金調達をサポート

ファクタリングのトラブル事例

ファクタリング取引では、業者の不当な要求や違法行為によって深刻なトラブルが発生することも少なくありません。

ここでは実際に起こりやすいトラブルの代表例を取り上げます。

ファクタリングのトラブルを早期に認識することで、適切な対処法を選択できます。

高額な手数料を要求された

ファクタリングの手数料の相場は、取引形態によっても差がありますが概ね1〜20%です。

ただし、10%以下の手数料を実現しているのは、オンラインで申し込みが完結するクラウドファクタリングのみです。対面での取引の場合は10%〜20%前後が一般的といえるでしょう。

手数料が30%以上を提示していたり、不透明な諸経費を請求されていたりする場合は注意が必要です。

契約書にサインを交わしたあとに弁護士に相談しても、過払い分の返金を求めるのは難しい可能性があります。泣き寝入りを防ぐためにも、事前にファクタリングの手数料相場を把握した上で契約書を確認しましょう。

執拗な取り立てや脅迫を受けた

ファクタリング契約後に、違法な取り立てをするファクタリング業者とトラブルになるケースがあります。

たとえば、早朝や深夜の電話連絡、職場への訪問、家族への接触など生活を脅かす行為があります。

貸金業法の取り立て規制はファクタリングには直接適用されません。しかし、脅迫的な言動や社会通念を超える督促は違法行為に該当します。

自力で解決しようとすれば、相手が態度を強める危険もあるため、違法な取り立てや脅迫を受けたときはファクタリングに詳しい弁護士への迅速な相談が重要です。

出典:e-Gov 法令検索|貸金業法第21条第1項

債権譲渡通知を示唆された

ファクタリング契約後に支払いが滞ると、業者が「取引先に債権譲渡通知を送る」と脅してくるケースがあります。

債権譲渡通知とは、債権(売掛)がファクタリング会社に譲渡されたことを取引先(売掛先)に知らせる文書です。

2社間ファクタリングでは取引先に知られずに資金調達できるメリットがありますが、債権譲渡通知が送られると取引先にファクタリングの利用が周知されてしまい、関係性を損なうリスクが生じます。

弁護士に依頼することで、債権譲渡通知の送付を阻止する交渉や、分割払いなどの条件変更が可能です。

ファクタリングを偽装した貸金業や闇金業者と契約した

ファクタリングを装いながら、実態は違法な貸金業を営む業者とのトラブルもあります。債権の売買ではなく、売掛金を担保とした高金利の融資をしているケースが典型例です。

貸金業登録をもたない業者が実質的な貸付をすることは違法であり、契約自体が無効となる可能性があります。法外な金利や返済条件を設定されている場合、闇金融の手口である疑いが強まります。

さらに、契約書類が不明瞭で内容の説明が不十分な場合も危険信号です。弁護士に相談し、契約の法的性質を判断してもらい、違法業者から脱却しましょう。

償還請求権付の契約を強要された

ファクタリングは償還請求権のない債権売買取引ですが、返済義務を負わせる契約を結ばされるトラブルがあります。売掛先の倒産でファクタリング利用者が買い戻しを求められる場合、実質的に貸付契約と変わりません。

償還請求権付の契約は、ファクタリングを装った融資である可能性が高く、貸金業登録のない業者であれば違法行為に該当します。契約書に「保証」や「買い戻し」などの文言が含まれている場合は注意が必要です。

償還請求権付の契約を強要されても、弁護士が法的分析で無効を主張すれば、不当な請求から逃れられる可能性があります。

売掛債権を二重譲渡した

資金繰りに苦しみ、同一の売掛債権を複数のファクタリング業者に譲渡してしまうケースもあります。売掛債権の二重譲渡は詐欺罪に問われる可能性があります。

二重譲渡が発覚すると、各業者から同時に支払いを求められ、多額の損害賠償請求を受ける事態に陥りかねません。刑事告訴される可能性もあり、経営者個人の信用も失墜してしまうでしょう。

意図的でなくても管理ミスで二重譲渡してしまった場合でも、法的責任は免れません。早急に弁護士へ相談し、各業者との交渉や適切な対処法を検討することが不可欠です。

ファクタリングのトラブルを弁護士に依頼するメリット

ファクタリングトラブルに直面した際、弁護士に依頼することでさまざまなメリットがあります。

弁護士に依頼する主なメリットは、以下のとおりです。

弁護士に依頼するメリット

法的知識に基づく適切な対応で、問題の早期解決や損害の最小化が期待できます。

悪質な取り立てや脅迫が停止する

弁護士が介入することで、業者からの違法な取り立てや脅迫を即座に止められます。弁護士が代理人として連絡窓口になるため、利用者本人への直接的な接触が制限されます。

法的根拠を示しながら業者に警告することで、脅迫的な言動や過度な督促の抑制が可能です。必要に応じて内容証明郵便の送付や、警察への相談も弁護士がサポートします。

精神的な負担から解放され、冷静に問題解決に取り組めるため、日常生活や事業運営への悪影響を抑えられます。

法的手続きや交渉を代行してもらえる

弁護士に依頼すれば、ファクタリング業者との交渉や法的手続きを代行してもらうことができ、契約内容の分析や違法性の指摘、条件変更の提案などを一任できます。

訴訟に発展しても、訴状の作成や裁判での主張などの対応が可能です。法的に有利な立場を築くための証拠収集や相手方との和解交渉も専門家の視点で進められます。

利用者自身で対応する負担が軽減され、本業に集中できる時間を確保できます。

請求金額を減額や分割払いにできる

弁護士の交渉次第では、ファクタリング業者からの請求額を減額できる可能性があります。弁護士が違法な手数料や不当な追加費用を指摘し、適正な金額への修正を働きかけることが可能です。

一括での支払いが困難な場合、分割払いへの変更交渉も弁護士が代行します。事業の継続可能性を示しながら、現実的な返済計画を提案することで、業者の同意を得やすくなります。

違法手数料の過払い請求をできる可能性がある

ファクタリング契約で支払った手数料が過度に高い金額であれば、過払い金の返還請求ができるかもしれません。弁護士は契約内容を精査し、利息制限法や出資法に違反していないか判断します。

実質的に貸付であると認定されれば、制限金利を超えた部分は無効となり返還請求が可能です。過去の取引履歴を分析し、不当に支払った金額を算出する作業も弁護士が担当します。

債権譲渡通知の送付を回避できる

弁護士が介入することで、取引先への債権譲渡通知の送付を防げる可能性が高まります。業者との交渉で、通知を保留する代わりに返済計画の再構築を提案できます。

取引先との関係維持は事業を継続する上で欠かせないため、通知の回避は極めて重要です。弁護士が法的観点から説得力のある提案をすることで、業者も柔軟な対応を検討しやすくなります。

通知が送られそうな段階でも、緊急的な仮処分申請などの法的措置で阻止できるケースがあるため、できるだけ早く弁護士に相談しましょう。

ファクタリングのトラブルを弁護士に依頼するデメリット

弁護士への依頼には多くのメリットがある一方で、考慮すべき課題もあります。ファクタリングのトラブルを弁護士に依頼する主なデメリットやリスクは、以下のとおりです。

弁護士に依頼するデメリット

弁護士に依頼するメリットとデメリットの両方を理解した上で依頼を検討しましょう。

弁護士費用が高額になりやすい

ファクタリングに強い弁護士へ依頼する際は、費用が高額になる可能性があります。

ファクタリングトラブルの解決には相談料や着手金、成功報酬などの弁護士費用が発生します。また、専門的な知識が求められる分野であるため、着手金や成功報酬がほかの案件より高く設定されることも少なくありません。

さらに、必要以上の費用を請求する悪質な弁護士が存在する点にも注意が必要です。

依頼前には見積もりで複数の法律事務所を比較し、信頼できる弁護士を選ぶことで、費用面のトラブルを防ぎましょう。

解決までに時間がかかることがある

ファクタリングに強い弁護士へ依頼しても、すぐに解決できるとは限りません。

ファクタリングは契約内容や取引履歴が複雑なことが多く、事実関係の整理に時間が必要です。また、交渉が難航したり訴訟に発展したりすると、解決が長期化する可能性があります。

迅速な資金調達を希望する場合は、対応期間を事前に確認することが大切です。信頼性とスピードのバランスを見極めて選びましょう。

ファクタリングに強い弁護士を選ぶときのポイント

適切な弁護士を選ぶことが、トラブル解決の成否を大きく左右します。ファクタリング案件には特有の法的論点があるため、弁護士の専門性や経験を見極めることが重要です。

ここでは、信頼できる弁護士を選択するための具体的な基準を紹介します。

弁護士を選ぶときのポイント

ファクタリング案件の専門性と実績

ファクタリングトラブルの解決には、債権法や金融法務に関する深い知識が求められます。金融取引や債権回収などの分野を得意とし、過去にファクタリング契約やトラブルを多く扱った実績がある弁護士・法律事務所を選びましょう。

公式サイトや相談時に具体的な解決事例や取扱件数を確認することで、実力や対応力を具体的に判断できます。

相談時の態度や対応

初回相談での弁護士の対応や姿勢は重要です。経営者の立場を理解し、親身に話を聞いてくれる弁護士であれば、安心して悩みを打ち明けられます。

専門用語をわかりやすく説明してくれる弁護士は、依頼者目線をもっており、コミュニケーションも取りやすいでしょう。また、質問に丁寧に答え、今後の見通しや選択肢を明確に示してくれるでしょう。

さらに、法的な助言だけでなく、資金繰りや再発防止など実務面でのアドバイスができる法律事務所なら、より実践的なサポートが受けられます。信頼関係を築ける弁護士を選び、トラブルの早期解決につなげましょう。

費用と報酬体系の透明性

ファクタリングに強い弁護士を選ぶ際は、費用と報酬体系の透明性を確認しましょう。

弁護士へ依頼する際には、主に以下の費用が必要です。

- 相談料

- 着手金

- 成功報酬

- 実費(郵送費、印紙代、交通費など)

着手金や成功報酬、相談料などが明確に説明され、サービス内容と費用のバランスに納得できることが大切です。

費用の内訳が不明確な法律事務所を選ぶと、後から想定外の追加請求が発生するリスクもあります。安心して依頼するためには、複数の法律事務所から事前見積もりを取り、内容と金額を比較検討すると良いでしょう。

【関連記事】

ファクタリング手数料の相場は?決める要因と抑えるための方法を解説

ファクタリングのトラブルを弁護士に依頼する流れ

弁護士への依頼から問題解決までには、いくつかの段階を経る必要があります。ファクタリングのトラブルを弁護士に依頼する際の主な流れは以下のとおりです。

各ステップでどのような対応が行われるのかを理解しておくことで、スムーズな進行が期待できます。

1. 弁護士に相談する

まず、電話やメール、オンラインフォームから、ファクタリングに詳しい弁護士に初回相談を申し込みましょう。

相談時には契約書や取引履歴、業者とのやり取りの記録など、関連資料を持参します。状況を正確に伝えることで、弁護士は適切な判断ができます。

初回相談を無料または低額で提供している法律事務所も少なくありません。複数の法律事務所に相談して比較検討することも有効な方法です。

2. 契約内容を精査する

弁護士に正式に依頼すると、ファクタリングの内容を法的に問題ないか精査し、違法性や不当な内容がないかチェックします。

手数料の妥当性、償還請求権の有無、契約の法的性質などを専門的な視点から評価します。さらに、実質的に貸金契約に該当するかも判断されるでしょう。

3. ファクタリング会社と交渉する

契約内容の問題点が明らかになったあとは、弁護士によるファクタリング会社との交渉です。違法性や不当性を指摘しながら、請求額の減額や支払条件の変更を求めます。

内容証明郵便の送付や直接の面談など、状況に応じた方法で交渉が進められます。弁護士の介入で、ファクタリング会社も法的リスクを意識して柔軟な対応を取ることも少なくありません。

交渉がまとまれば和解契約を締結し、合意内容に基づいて支払います。交渉決裂の場合は、次のステップとして法的手続きを検討することになるでしょう。

4. 対応策を検討・提示する

弁護士は、ファクタリングに関するトラブルの内容を整理した上で、最適な対応策を検討します。

まずは相手方と交渉し、支払い条件や返済スケジュールなどの和解条件を提示するのが一般的です。交渉での解決が難しい場合、訴訟や破産申立てなどの法的手段を取ることもあります。状況に応じて複数の選択肢を比較し、依頼者にとって負担が少ない方法を提案してくれるでしょう。

最終的には依頼者が決定しますが、弁護士が関与することで、各選択肢のメリット・デメリットを理解し、納得できる解決方法を見つけられます。

まとめ

ファクタリングのトラブルに直面した際は、専門知識をもつ弁護士への相談が効果的な解決策です。

弁護士に依頼することで、悪質な取り立ての停止、請求額の減額交渉、違法手数料の返還請求などが期待できます。高額な費用や解決までの時間がかかることなどデメリットもありますが、弁護士への依頼で根本的な問題解決が図れます。

弁護士を選ぶ際は、ファクタリング案件の専門性と実績、相談時の対応、費用の透明性を重視することが重要です。ファクタリングのトラブルに強い弁護士にできるだけ早く相談することで、事業への影響を抑えながら、トラブルから脱却できるでしょう。

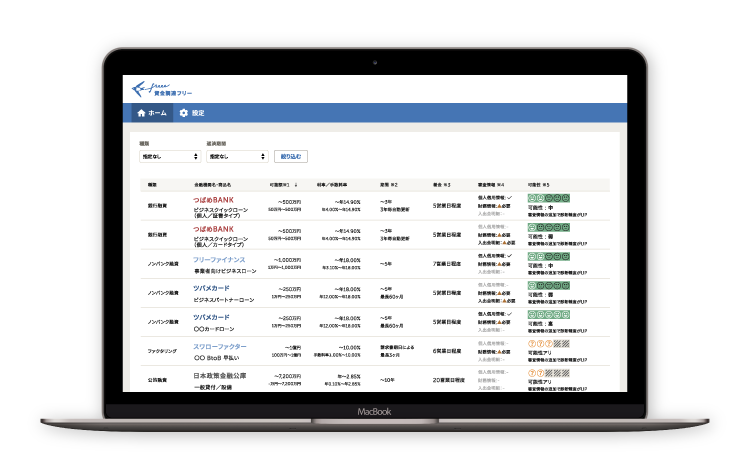

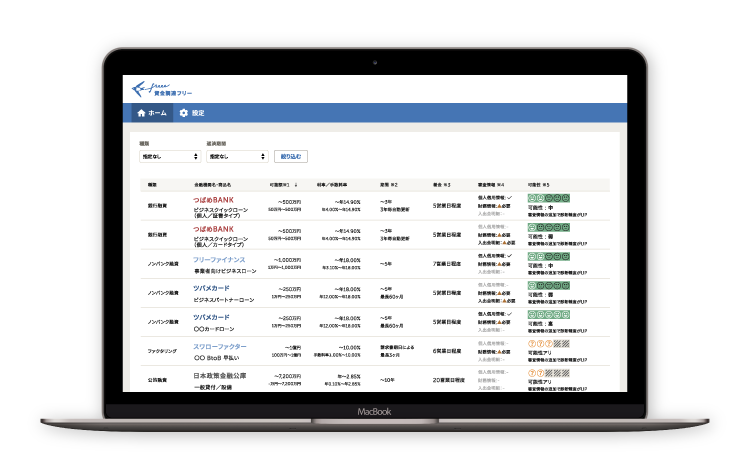

freee資金調達は独自の試算に基づいて、ファクタリング・補助金・銀行融資・ビジネスローンなどさまざまな資金調達手段から自社に最適な金融商品を見つけられるサービスです。

freee資金調達の大きな特徴は以下のとおりです。

- 入力条件をもとに各金融機関で実際に融資を受けられる可能性があるか予測できる

- 即日利用開始可能で急な資金繰りにも対応できる

- 一度入力した情報が保存され、資金が必要になったときにすぐに調達手段を確認できる

資金繰り・資金調達をサポート

この記事をご覧になっている方は、普段から資金繰りの状況についてチェックなさっているでしょうか。freee会計のユーザーアンケートによると、定期的に資金状況についてチェックしている方は約50%、確認の方法は預金残高通帳です。

キャッシュは企業存続の命綱です。キャッシュフローや今後の資金繰り予測などは会社経営の重要な要素の一つであり、資金調達は企業継続・繁栄の重要な手段です。ただし、資金繰りや資金調達は難しい、よくわからない。そう思っている方も多いのではないでしょうか。

そこで、freeeでは資金繰り・資金調達をスムーズにおこなうためのサービスを提供しています。

freee資金調達:複数の金融商品を簡単に比較・申込ができる

資金を調達したいが、なにが自社に適した調達手段なのか、借入できる商品なのかがわからないという経営者の大きな悩み。最終的には税理士の言う通りにするがこれで良かったのか?と不安がつきまといます。

freee資金調達では、いくつかの質問に答えれば複数の資金調達手段から、自社に最適な商品を比較できる形で紹介。サービスは即日利用が可能で、そのままオンラインで申し込みまでが可能になります。

事業用クレジットカード:freeeカード

資金調達、資金繰りの手段として最後にご紹介したいのが事業用クレジットカード(ビジネスカード)です。

「独立する前にクレジットカードを作っておくように」と勧められたことはありませんか?一般的に個人事業主やフリーランス、経営者などご自身で事業を運営するようになるとクレジットカードの審査に通りにくくなると言われています。

しかし、支払いを先送りする方法としてクレジットカードは有効な手段の一つです。freeeでは事業をお持ちの方に特化したクレジットカードを提供しています。ブランドはVISA、Master、American Expressといった主要国際ブランドを揃えた豊富なラインナップを揃えており、オンラインからすぐに申し込むことが可能です。

フリーナンス by freeeの即日払い:入金まで最短5分のファクタリングサービス

順調に受注しているが、どれも入金は1カ月後。黒字倒産を防ぐためにも、手元の資金には余裕を持っておくのが好ましいです。

急な支払いに対応したい時や売掛金の入金日より前に現金化したい時に、freeeが運営するファクタリングサービスの即日払いをご検討ください。

請求書の買取審査の完了から入金まで最短5分で、スピーディーな資金調達が可能です。会員登録だけで最高5,000万円補償の賠償責任保険が無料で付帯し、お金だけでなくお仕事の不安もサポートします。

よくある質問

ファクタリングに強い弁護士の選び方は?

ファクタリングに強い弁護士を探す際は、ファクタリング案件の実績が豊富な弁護士を選ぶことが重要です。公式サイトで過去の解決事例や取扱件数を確認し、債権法や金融法務の専門性をもつ法律事務所を探しましょう。

初回相談時の対応も重要な判断基準です。依頼者の話をしっかり聞き、わかりやすく説明してくれる弁護士は信頼性が高いでしょう。

また、費用体系が明確で、見積もりを書面で提示してくれる法律事務所を選ぶこともおすすめです。複数の弁護士に相談して比較検討することも有効な方法です。

詳しくは記事内「ファクタリングに強い弁護士を選ぶ際のポイント」をご覧ください。

ファクタリングのトラブルを弁護士に相談する方法は?

まずはファクタリング案件を扱っている法律事務所を探し、電話やメールで初回相談の予約を取りましょう。多くの法律事務所では無料相談や低額での初回相談を実施しています。

相談時には契約書や請求書、業者とのやり取りの記録など、関連する資料を持参することが重要です。状況を正確に伝えることで、弁護士が適切に判断できます。

詳しくは記事内「ファクタリングのトラブルを弁護士に依頼する流れ」をご覧ください。

監修 橋爪 祐典(はしづめ ゆうすけ)

2018年から現在まで、税理士として税理士法人で活動。中小企業やフリーランスなどの個人事業主を対象とした所得税、法人税、会計業務を得意とし、相続業務や株価評価、財務デューデリジェンスなども経験している。税務記事の執筆や監修なども多数経験している。