監修 橋爪 祐典

クラウドファクタリングとは、売掛債権の買い取りで資金調達するファクタリングをオンラインで完結させるサービスです。

通常のファクタリングと比べ、手続きが簡単であることや最短即日で現金化できること、手数料が比較的安いことから、中小企業や個人事業主が利用しています。

本記事では、クラウドファクタリングの仕組みやメリット・デメリット、利用時の流れを解説します。資金繰りに課題を抱える経営者や個人事業主は、ぜひ参考にしてください。

目次

クラウドファクタリングとは

クラウドファクタリングとは、売掛債権の買い取りによる資金調達手段であるファクタリングをオンラインで完結させるサービスです。

申し込みから審査・契約・入金までの全工程をオンラインで完結できるため、来店や郵送の手間がかかりません。インターネット環境さえあれば全国どこからでも利用可能です。

AIやクラウドシステムの利用で審査のスピードを向上させているファクタリング会社もあり、最短即日で資金を用意できます。

ファクタリングについては、別記事「ファクタリングとは?仕組みやメリット・デメリットを解説【図解あり】」で詳しく解説していますので、あわせてご確認ください。

クラウドファクタリングと通常のファクタリングとの違い

| クラウドファクタリング | 通常のファクタリング | |

|---|---|---|

| 手続き | オンラインで完結 | 対面面談・郵送・書類持参 |

| 必要書類 | 少ない | 多い |

| 入金日数 | 速い(最短即日) | 遅くなりがち(即日~数日) |

| 手数料 | 2~10%程度で割安な傾向 | 5~20%程度 |

通常のファクタリングは対面や電話でのやりとりが基本です。一方、クラウドファクタリングは、申し込みから審査・契約・入金までの全工程をオンラインで進められます。

クラウドファクタリングは全国どこからでも手続きが可能で、最短即日で資金を受け取れるスピード感があります。

また、人件費や事務コストが抑えられることから、手数料も比較的低めに設定されています。

さらに、通常のファクタリングに比べ、クラウドファクタリングでは必要書類が少なく、オンラインでアップロードできる書類(本人確認書類・請求書・通帳のコピー)だけで手続きが進みます。

クラウドファクタリングを利用するメリット

クラウドファクタリングには、資金繰りに悩む事業者にとって多くのメリットがあります。クラウドファクタリングを利用する主なメリットは、以下のとおりです。

クラウドファクタリングを利用するメリット

最短即日で資金調達できる

クラウドファクタリングは最短即日で資金調達ができます。

オンラインで申し込みから審査、契約、入金まで完結できるため、対面でのやり取りや書類の郵送を待つ必要がありません。

AIや自動審査システムを導入しているファクタリング会社も多く、申込当日に資金を受け取れるケースもあります。支払期日を待たずに売掛金を現金化できるため、急な支出や資金繰りの悪化にも柔軟に対応できます。

また、銀行融資のような審査期間がないため、急ぎで資金を確保したい事業者にとって有効な資金調達手段です。

必要書類が少ない

クラウドファクタリングは必要書類が少なく、簡単に手続きを進められます。

通常のファクタリングでは、契約書や請求書、身分証明書など多くの書類提出が求められ、郵送や対面での確認が必要です。

一方、クラウドファクタリングでは、請求書データや本人確認書類をオンラインでアップロードするだけで手続きが完了します。そのため、全国どこからでも利用可能です。

ただし、取引内容によっては、取引基本契約書や納品書、発注書など追加資料の提出を求められることがあるため、事前に必要書類を確認しておきましょう。

手数料が比較的安い

クラウドファクタリングは手数料が比較的安い点が特徴です。

通常のファクタリングでは、対面での面談や郵送対応に人件費・事務コストがかかります。

一方、クラウドファクタリングでは申し込みから契約までをすべてオンラインで完結するため、運営側のコストを削減できます。結果として、通常のファクタリングに比べると、クラウドファクタリングの手数料は2〜10%程度と低めに設定されています。

郵送費や交通費を削減できる

クラウドファクタリングは、郵送費や交通費を抑えられます。

すべての手続きがオンラインで完結するため、ファクタリング会社の窓口へ訪問する必要がありません。

通常のファクタリングでは、契約や面談のためにオフィスへ訪問する際の交通費や、申込書類や契約書を送るための郵送費が発生します。遠方の会社を利用すると、移動費や時間の負担も大きくなります。

クラウドファクタリングはオンラインで書類をアップロードすれば提出できるため、余計なコストをかけずにスムーズな手続きが可能です。

審査に通りやすい

クラウドファクタリングは審査に通りやすい傾向があります。

銀行融資のように利用者企業の業績や財務状況を重視するのではなく、主に売掛先(取引先企業)の信用力が審査の基準です。そのため、利用者が赤字決算や債務超過でも、売掛先が安定した企業であれば利用できる可能性があります。

また、資金使途を審査で問われないため、事業資金や運転資金など、幅広い用途で活用しやすい点も特徴です。資金調達のハードルを下げたい中小企業や個人事業主には柔軟に利用しやすいでしょう。

クラウドファクタリングを利用するデメリット

クラウドファクタリングにはさまざまなメリットがある一方で、注意すべき点もあります。クラウドファクタリングを利用する主なデメリットやリスクは、以下のとおりです。

クラウドファクタリングを利用するデメリット

サービスの特性上、通常のファクタリングと比べて制約されている部分もあるため、利用前にデメリットをしっかり理解しておきましょう。

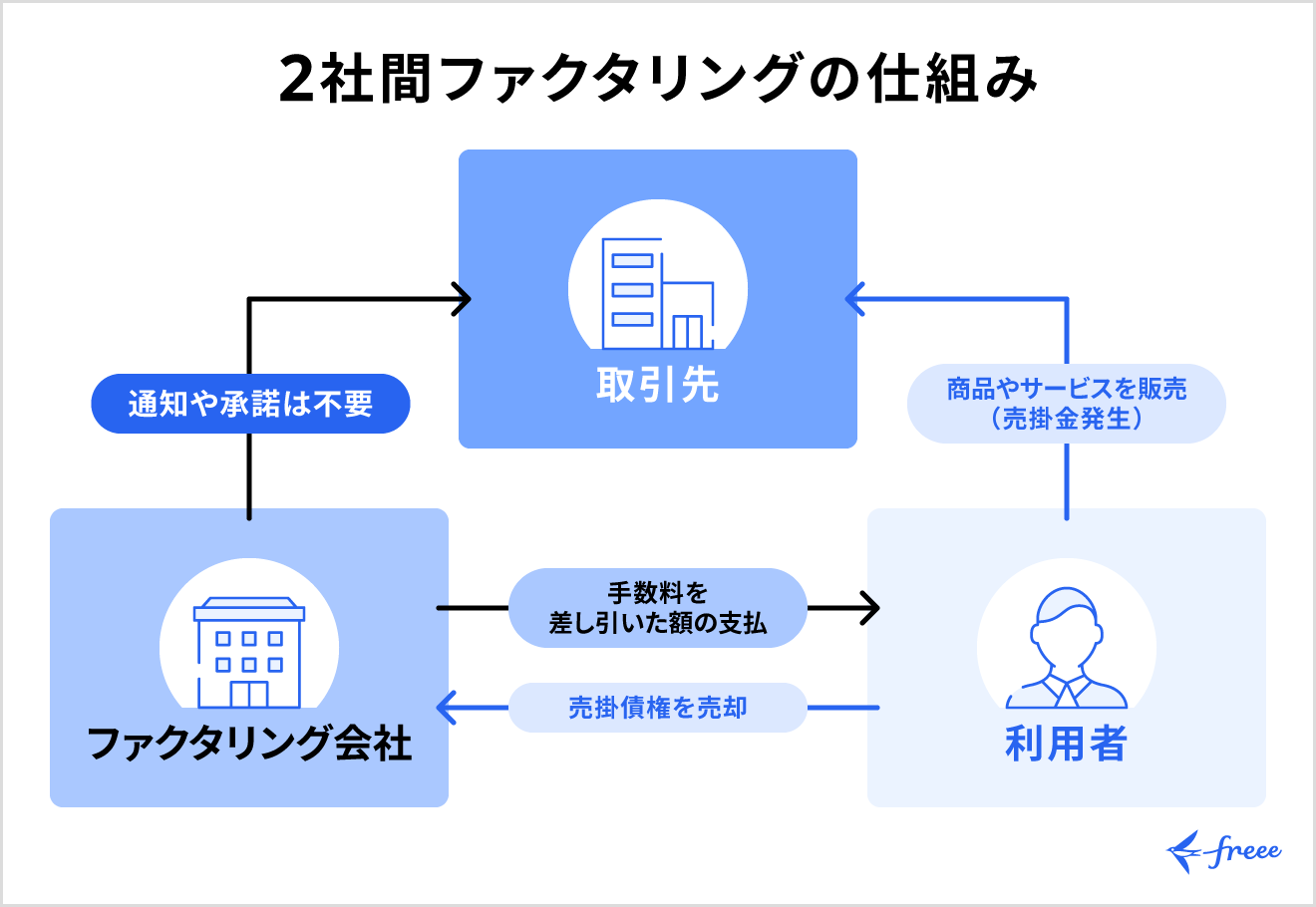

基本的に2社間ファクタリングしか利用できない

クラウドファクタリングでは、多くのサービスがスピーディーかつ簡単に資金調達できるように、2社間ファクタリングを採用しています。

2社間ファクタリングとは、資金を必要とする事業者とファクタリング会社の2者だけで契約を結ぶ資金調達方法です。

2社間ファクタリングは売掛先に知られずに資金調達ができるため、スピーディーに資金調達できます。

しかし、ファクタリング会社が売掛先の信用情報を直接確認できないため、3社間ファクタリングよりもリスクが高く、その分手数料が高く設定される傾向にあります。

柔軟なサポートが受けられない

クラウドファクタリングはオンラインで完結するため、対面での相談やサポートはあまり期待できません。資金調達が初めての人にとって、不安を感じる部分かもしれません。

電話やメールでのサポートはありますが、込み入った相談には向いていないでしょう。

複雑な状況や特殊な案件であれば、対応が難しいケースもあります。経験豊富な担当者に直接相談したい場合は、通常のファクタリングを選びましょう。

利用するサービスでサポート体制は異なるため、事前に確認しておきましょう。不明点が多いなら、サポートが手厚いサービスを選ぶことをおすすめします。

AI審査に融通が利きにくい

クラウドファクタリングでは、AIやスコアリングによる自動審査が主流であるため、融通が利きにくい点がデメリットです。

AIは入力された請求書や通帳履歴などのデータをもとに客観的に判断するため、審査基準に少しでも届かない場合は不通過となるケースがあります。

また、取引先との信頼関係や一時的な業績悪化、今後の事業計画などの定量化しにくい要素は考慮されません。

さらに、AI審査は過去の入出金データや取引履歴を重視する傾向があり、実績の少ない新規取引先の売掛債権は不利になることがあります。

書類の形式が規定と異なるなど、わずかな不備でも自動的に審査が止まることがあります。人間が対応すれば解決できるような軽微な問題でも、システム上では例外対応が難しいのが実情です。

クラウドファクタリングの利用時の流れ

クラウドファクタリングを利用する際の主な流れは、以下のとおりです。

まず、ファクタリング会社の公式サイトにあるWebフォームから申込手続きを行い、本人確認書類や売掛金の請求書データをアップロードします。パソコンやスマホから24時間いつでも申し込み可能です。

申込完了後は提出された情報をもとに、AIやスコアリングシステムによる審査です。審査では主に売掛先の信用力が重視され、過去の取引実績なども確認されます。

審査結果と提示された買取金額に納得できれば、契約手続きに進みます。契約は電子署名で完結するため、印紙税が不要で、郵送や対面のやり取りも発生しません。

契約が成立すると、最短即日で指定口座に買取代金が振り込まれます。

おすすめのクラウドファクタリングサービス

ファクタリング市場は年々拡大しており、フリーランスや個人事業主を対象としたものから、法人のみ利用可能なサービスなどさまざまです。

それぞれの特徴や手数料などを考慮した上で利用しましょう。

| 会社名 | サービス概要 |

|---|---|

| FREENANCE (フリーナンス) |

GMOクリエイターズネットワーク株式会社が提供する請求書買取サービス。オンラインで申し込みから現金化まで完結。手数料は請求書額面の3〜10%、買取限度額は最高1,000万円まで。振込専用口座を使えば使うほど手数料が下がり、限度額はあがっていく点が特徴。請求書の売却については取引先に知らされない。 ▶︎ 個人向けはこちら ▶︎ 法人向けはこちら |

| ペイトナー ファクタリング | ペイトナー株式会社が提供する請求書買取サービス。請求書の登録から最短60分で審査完了、最短即日現金化される。申請金額の10%、振込手数料(250円)を差し引いた金額が振り込まれる。料金は一律な点がわかりやすい。取引先に請求書の売却は知らされない。 |

また、クラウドファクタリング大手のOLTAはfreee会計とも連携しており、スピーディーに請求書を現金化できます。

これまでご紹介してきたように、資金繰りにはファクタリング以外にもさまざまな種類があり、事業の状況や資金調達方法の特性を理解した上で最適な方法を選ぶことが重要です。その際、「資金繰り表」の活用が非常に有効です。

まとめ

クラウドファクタリングとは、オンライン完結で素早く資金調達できるファクタリングサービスです。

最短即日で資金調達できることや少ない書類で済むこと、手数料が比較的安いことなどがメリットとして挙げられます。

一方で、2社間ファクタリングに限られることや、AI審査の融通が利きにくい点には注意が必要です。対面サポートが受けられない点も、初めて利用する人には不安材料かもしれません。

自社の状況や資金需要の緊急度に応じて、最適なサービスを選択しましょう。

複数のサービスを比較検討し、手数料や審査スピードなどを確認することをおすすめします。クラウドファクタリングを有効活用し、健全な資金繰りを実現しましょう。

資金繰り・資金調達をサポート

この記事をご覧になっている方は、普段から資金繰りの状況についてチェックなさっているでしょうか。freee会計のユーザーアンケートによると、定期的に資金状況についてチェックしている方は約50%、確認の方法は預金残高通帳です。

キャッシュは企業存続の命綱です。キャッシュフローや今後の資金繰り予測などは会社経営の重要な要素の一つであり、資金調達は企業継続・繁栄の重要な手段です。ただし、資金繰りや資金調達は難しい、よくわからない。そう思っている方も多いのではないでしょうか。

そこで、freeeでは資金繰り・資金調達をスムーズにおこなうためのサービスを提供しています。

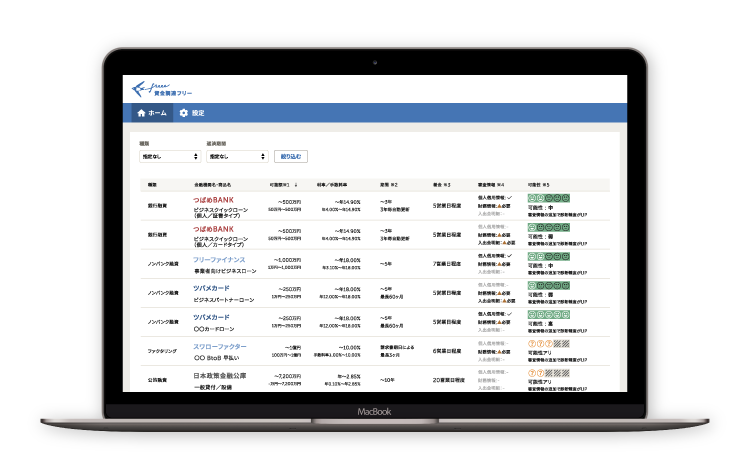

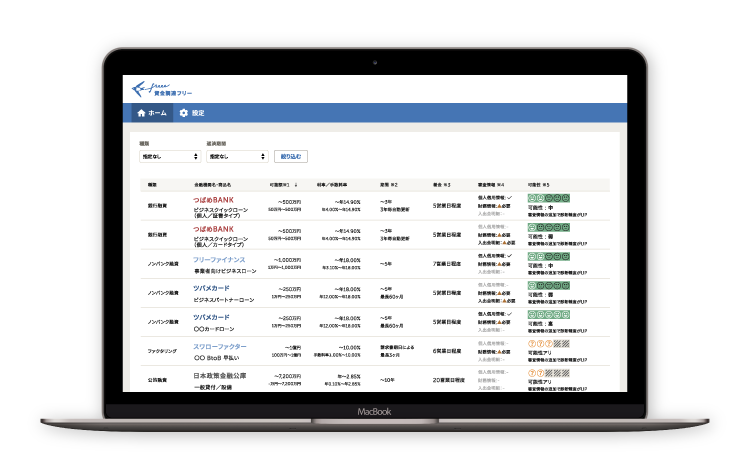

freee資金調達:複数の金融商品を簡単に比較・申込ができる

資金を調達したいが、なにが自社に適した調達手段なのか、借入できる商品なのかがわからないという経営者の大きな悩み。最終的には税理士の言う通りにするがこれで良かったのか?と不安がつきまといます。

freee資金調達では、いくつかの質問に答えれば複数の資金調達手段から、自社に最適な商品を比較できる形で紹介。サービスは即日利用が可能で、そのままオンラインで申し込みまでが可能になります。

事業用クレジットカード:freeeカード

資金調達、資金繰りの手段として最後にご紹介したいのが事業用クレジットカード(ビジネスカード)です。

「独立する前にクレジットカードを作っておくように」と勧められたことはありませんか?一般的に個人事業主やフリーランス、経営者などご自身で事業を運営するようになるとクレジットカードの審査に通りにくくなると言われています。

しかし、支払いを先送りする方法としてクレジットカードは有効な手段の一つです。freeeでは事業をお持ちの方に特化したクレジットカードを提供しています。ブランドはVISA、Master、American Expressといった主要国際ブランドを揃えた豊富なラインナップを揃えており、オンラインからすぐに申し込むことが可能です。

フリーナンス by freeeの即日払い:入金まで最短5分のファクタリングサービス

順調に受注しているが、どれも入金は1カ月後。黒字倒産を防ぐためにも、手元の資金には余裕を持っておくのが好ましいです。

急な支払いに対応したい時や売掛金の入金日より前に現金化したい時に、freeeが運営するファクタリングサービスの即日払いをご検討ください。

請求書の買取審査の完了から入金まで最短5分で、スピーディーな資金調達が可能です。会員登録だけで最高5,000万円補償の賠償責任保険が無料で付帯し、お金だけでなくお仕事の不安もサポートします。

よくある質問

クラウドファクタリングサービスのデメリットは?

クラウドファクタリングサービスを利用する主なデメリットは、次の3つです。

- 基本的に2社間ファクタリングしか利用できない

- 柔軟なサポートが受けられない

- AI審査に融通が利きにくい

クラウドファクタリングでは基本的に2社間ファクタリングを採用しており、事業者とファクタリング会社の2者間で契約を結ぶことで、売掛先に知られずに迅速な資金調達が可能です。ただし、売掛先の信用情報を確認できないため、3社間ファクタリングよりもリスクが高く、手数料も高めに設定される傾向にあります。

また、オンライン完結型のため、対面での相談やサポートを受けられない点が挙げられます。

さらに、AIによる自動審査が中心のため、データにもとづく機械的な判断で審査され、特殊な業種や取引形態では実態が正しく評価されにくいケースもあります。

ただし、スピードや利便性を重視するならデメリットを上回るメリットがあるため、自社の優先事項を明確にして判断しましょう。

詳しくは記事内「クラウドファクタリングを利用するデメリット」をご覧ください。

クラウドファクタリングサービスのおすすめは?

代表的なクラウドファクタリングサービスとして、以下が挙げられます。

- FREENANCE(フリーナンス)

- ペイトナー ファクタリング

詳しくは記事内「おすすめのクラウドファクタリングサービス」をご覧ください。

監修 橋爪 祐典(はしづめ ゆうすけ)

2018年から現在まで、税理士として税理士法人で活動。中小企業やフリーランスなどの個人事業主を対象とした所得税、法人税、会計業務を得意とし、相続業務や株価評価、財務デューデリジェンスなども経験している。税務記事の執筆や監修なども多数経験している。