監修 鶏冠井 悠二

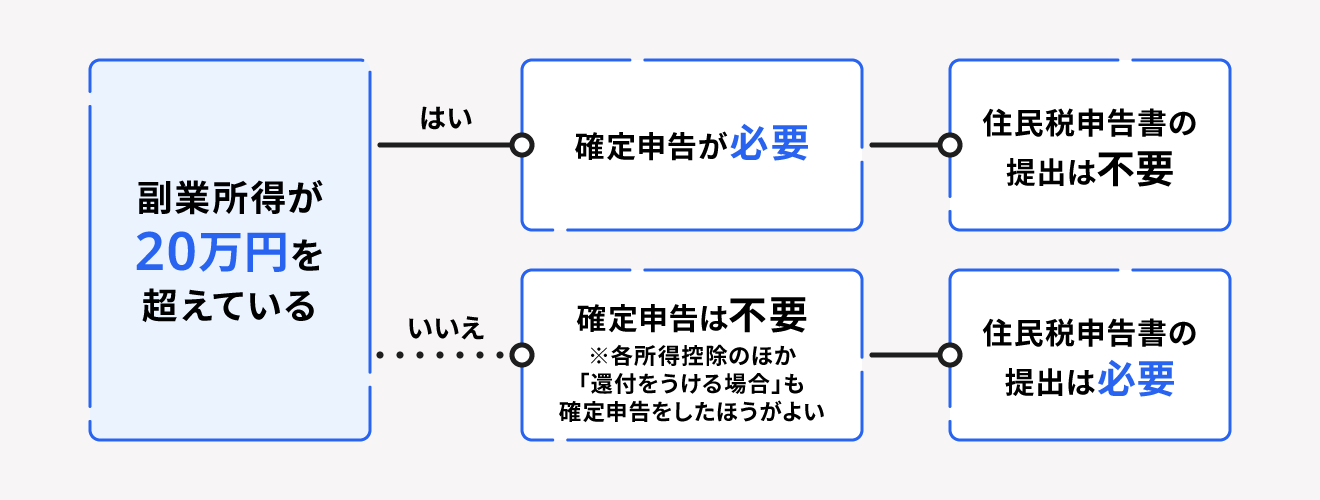

会社員として就業しながら行う副業の収入は、一般的に「雑所得」に分類されるケースが多く、その所得額が年間20万円を超える場合は確定申告が必要です。

また、副業の雑所得が20万円以下であっても、控除や還付がある場合など、確定申告を行ったほうがよいケースがあります。20万円以下で控除や還付を受けないのであれば、確定申告は不要です。

本記事では、副業による雑所得で確定申告が必要なケースや、事業所得との判断基準、雑所得を確定申告する際の注意点、確定申告の方法を解説します。

目次

- 会社員の副業による主な所得の種類

- 副業が雑所得になる主なケース

- 雑所得と事業所得の判断基準

- 副業による雑所得で確定申告が必要なケース

- 給与所得者の副業による雑所得が年間20万円を超えるとき

- 適格請求書(インボイス)発行事業者の登録をしている

- 副業の所得が20万円以下でも確定申告をしたほうがよい場合

- 雑所得を確定申告する際の注意点

- 300万円を超える場合に現金預金取引等関係書類の保管が必要

- 確定申告をしない場合でも住民税の申告は必要

- 雑所得は青色申告ができない

- 副業による雑所得の確定申告方法

- 確定申告の準備から納税までの流れ

- ①確定申告に必要な書類やデータを準備する

- ②確定申告書など申告に必要な添付資料を作成する

- ③確定申告書と必要な添付資料を提出する

- ④還付を受ける/所得税を納める

- 副業による雑所得の確定申告をしないとどうなる?

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

会社員の副業による主な所得の種類

副業とは、本業以外の仕事のことを指します。「副業」は法律用語ではないため、働き方や収入に定義があるわけではありません。副業の可否や許容される範囲は、会社によって異なるため、本業の勤務先の就業規則などで確認しましょう。

副業の所得区分は、副業の種類によって異なります。所得税法上、所得は10種類に分類され、副業の所得区分となることが多いのは主に以下の4つです。

副業で発生することが多い所得区分

- 給与所得:アルバイトやパート雇用で得た所得

- 事業所得:事業を営んでいる人がその事業で得た所得

- 不動産所得:不動産収入で得た所得

- 雑所得:ほか9種類に分類されない所得

上記を含む10の所得についての詳細は、以下の記事をご覧ください。

【関連記事】

所得とは?収入・手取りとの違いや所得税額の計算方法を簡単に解説

副業が雑所得になる主なケース

アルバイトやパートは給与所得に該当しますが、それ以外の副業は多くの場合、雑所得にあたります。

雑所得には「公的年金等の雑所得」「業務に係わる雑所得」「その他の雑所得」があります。そのうち副業に関連するのは「業務に係わる雑所得」と「その他の雑所得」で、該当する具体例は、以下のとおりです。

| 区分 | 具体例 |

|---|---|

| 業務に係わる雑所得 |

・原稿料・講演料・印税 ・ネットオークション・フリマアプリ ・動画配信 ・配達代行 ・アフィリエイト ・ベビーシッター ・太陽光発電設備による売電収入 |

| その他の雑所得 |

・仮想通貨取引 ・FX取引(「先物取引に係る雑所得等」に分類され、20.315%の申告分離課税) |

たとえば、ネットオークションやフリマアプリで転売を目的に商品を販売した場合、単発的な収入であっても雑所得に該当します。ただし、生活に使用した資産(衣類や家電などの不用品)の販売による所得は非課税です。

また、株式などの売却益は譲渡所得として扱われますが、FXや仮想通貨取引は譲渡所得ではなく雑所得です。

雑所得の分類についての詳細は、以下の記事をご覧ください。

【関連記事】

雑所得とは?計算方法や確定申告の必要書類・申告不要なケースについて解説

出典:国税庁「外国為替証拠金取引(FX)の課税関係」

出典:国税庁「株式・配当・利子と税」

雑所得と事業所得の判断基準

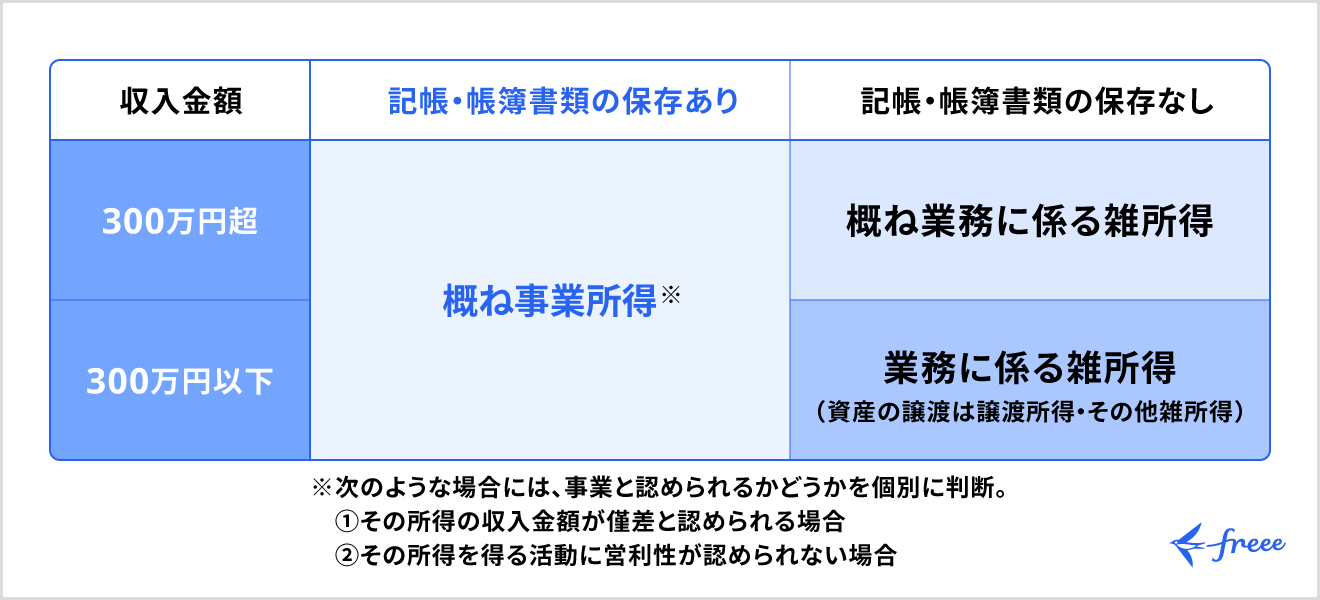

副業収入は雑所得となるケースが多いものの、一定の基準を満たせば、事業所得として認められる可能性があります。その判断基準のひとつが帳簿の有無です。

事業所得と業務に係わる雑所得の判断基準について、国税庁は以下のように解説しています。

法第35条(雑所得)関係

その所得に係る取引を帳簿書類に記録し、かつ、記録した帳簿書類を保存している場合には、その所得を得る活動について、一般的に、営利性、継続性、企画遂行性を有し、社会通念での判定において、事業所得に区分される場合が多いと考えられます。

事業所得として認められるには、「営利性・継続性・企画遂行性があり、社会通念での判断で事業と判断できること」が条件です。

副業で得る所得に関して帳簿を記載し、保存している場合は、一般的に事業所得として判断される可能性が高くなります。一方、帳簿の保存がない場合は、基本的に業務に係る雑所得として扱われる可能性が高いです。

雑所得と事業所得の判断が難しい場合

以下のケースなどでは、副業収入が事業として認められるかどうか、個別に判断されます。

雑所得か事業所得か個別に判断されるケース

- 帳簿があっても収入が少ない場合(例年300万円以下かつ本業の収入の10%未満)

- 毎年赤字、かつ赤字に対しての対策が講じられていない場合

その結果、営利性がないと判断されれば、雑所得に分類されます。

また、副業収入が300万円超であれば、事業が「社会通念上事業と称するに至る程度の規模」であるとみなされ、帳簿がなくても事業所得と判断されることもあります。

最終的には、税務署が個別に判断するため、自身で判断が難しい場合は税務署の窓口や税理士などの専門家に確認しましょう。

事業所得と雑所得についての詳細は、以下の記事をご覧ください。

【関連記事】

事業所得とは?雑所得との違いや計算方法・確定申告のやり方を解説

雑所得とは?計算方法や確定申告の必要書類・申告不要なケースについて解説

副業の経費はどこまで計上できる?条件や赤字のときの確定申告まで解説

出典:国税庁「所得税基本通達の制定について」の一部改正について(法令解釈通達)」

副業による雑所得で確定申告が必要なケース

副業による雑所得で確定申告が必要になるケースは以下の通りです。

副業で確定申告が必要なケース

- 給与所得者の副業による雑所得が年間20万円を超えるとき

- 適格請求書(インボイス)発行事業者の登録をしている

以下でそれぞれ解説します。

給与所得者の副業による雑所得が年間20万円を超えるとき

本業が給与所得(会社員・パート・アルバイトなど)であれば、副業による雑所得が年間20万円を超えると、自身で確定申告が必要です。

雑所得には3種類あり、それぞれ以下のように所得額を算出します。

| 雑所得 | 計算方法 |

|---|---|

| 公的年金等の雑所得 | 収入金額 - 公的年金等控除額 |

| 業務に係る雑所得 | 総収入金額 - 必要経費 |

| その他の雑所得 | 総収入金額 - 必要経費 |

雑所得の金額は3つの所得額の合計です。

たとえば、本業の会社員のかたわら、副業で配達代行と仮想通貨取引を行っている場合、「業務に係る雑所得」と「その他の雑所得」の所得額を別々に算出し、合計します。

副業の確定申告についての詳細は、以下の記事をご覧ください。

【関連記事】

副業で確定申告が必要な所得はいくらから?未申告のペナルティややり方も解説

出典:国税庁「令和6年分 確定申告特集|こんな収入の申告漏れにご注意」

適格請求書(インボイス)発行事業者の登録をしている

2023年10月1日よりインボイス制度がスタートしました。副業の収入が雑所得に該当する場合、原則としてインボイス登録は不要であり、消費税の申告義務もありません。

しかし、副業であっても取引先が仕入税額控除を受けるために、インボイス登録を依頼してくる可能性があります。このとき、自ら適格請求書発行事業者として登録すれば、所得税とは別に消費税および地方消費税の確定申告が必要です。

インボイス登録をすると、たとえ課税売上に該当する雑所得が20万円以下であっても、消費税の納税義務が発生します。

インボイス登録は義務ではなく任意です。下請法では、買い手は売り手が免税事業者であることを理由に不利な条件を押し付けることは禁止されています。ただし、実際の取引関係によっては、登録を選択するケースもあります。

なお、フリマアプリなど、CtoC(個人間取引)の副業に関しては、原則インボイス登録が不要です。

出典:国税庁「インボイス制度について」

出典:国税庁「確定申告」

出典:国土交通省「インボイス制度後の免税事業者との取引に係る下請法等の考え方」

副業の所得が20万円以下でも確定申告をしたほうがよい場合

副業の所得が20万円以下でも、以下のケースでは確定申告を行ったほうがよいでしょう。

副業の所得が20万円以下でも確定申告をしたほうがよい場合

- 医療費控除や住宅ローン控除を受ける場合

- 副業の収入を源泉徴収されている場合

所得税は1年間の所得に対して課されるものであり、1年分の給与の合計額が確定するまでは、正確な所得税額が算出できません。本業の給与所得は年末調整によって精算されるため、副業の所得が年間20万円以下であれば、原則として確定申告は不要です。

しかし、医療費控除や住宅ローン控除(2年目以降)を受ける場合は、確定申告をしなければ控除が受けられません。

また、副業によっては源泉徴収を行うことがありますが、この場合も確定申告をしたほうがよい可能性があります。

年間で支払った源泉徴収税額(副業先で引かれた源泉徴収額を含む)が本来の所得税額を上回った場合には、確定申告をすることで払い過ぎた税金が還付されるためです。

年間20万円以下の副業所得の確定申告についての詳細は、以下の記事をご覧ください。

【関連記事】

副業所得20万円以下でも確定申告と住民税の申告は必要?20万円ルールを徹底解説!

雑所得を確定申告する際の注意点

副業による雑所得の確定申告では、申告ミスによるペナルティを避けるために収入に関わる以下の3点を確認しましょう。

副業の雑所得の確定申告でチェックするポイント

- 必要経費の計上可否

- 所得区分

- 収入額に応じた書類作成・保管義務の有無

雑所得を得るために生じた支出が必要経費として計上できるかどうかを確認しましょう。

所得区分が正しいかどうかも必ずチェックしてください。

経費として認められない支出を経費としていた、事業所得や給与所得に該当するものを雑所得として申請していたなどが発覚すると、確定申告後に修正申告を求められたり、追徴課税の対象になったりする可能性があります。

さらに、年間収入が一定額を超えると、特定の書類の保管・作成義務が生じます。詳しくは以下で解説します。

出典:国税庁「令和6年分 確定申告特集|こんな収入の申告漏れにご注意」

300万円を超える場合に現金預金取引等関係書類の保管が必要

副業による雑所得の確定申告では、前々年分の収入が300万円を超えると現金預金取引等関係書類(領収書など)を保管する義務があります。

また、前々年分の収入が1,000万円を超える場合、総収入金額や必要経費の内容を記載した書類(収支内訳書など)を作成し、確定申告を行う際に添付する義務が生じます。

| 副業の収入 | 現金預金取引等関係書類の保管 | 収支内訳書の作成 |

|---|---|---|

| 300万円以下 | なし | なし |

| 300万円超1,000万円以下 | あり | なし |

| 1,000万円超 | あり | あり |

出典:国税庁「個人で事業を行っている方の記帳・帳簿等の保存について」

確定申告をしない場合でも住民税の申告は必要

所得税の確定申告をすると、税務署から居住地のある市区町村に確定申告データが連携されます。住民税は、確定申告書に記載された所得金額をもとに市区町村が算出します。

所得税の申告をしないと、市区町村は納税者の住民税を正確に計算できません。そのため、確定申告が不要であっても、副業所得があれば、毎年3月15日までに住民税の申告書を提出する必要があります。申告期限の3月15日が土・日曜、祝日の場合は、翌開庁日が期限です。

住民税は地方税に該当するため、自治体ごとに納付先が異なります。自身の住む自治体のウェブサイトを確認し、申告漏れがないようにしましょう。

雑所得は青色申告ができない

雑所得は青色申告が選べず、原則として白色申告で確定申告を行います。

青色申告は最大65万円の控除を受けられるなど、多数の税制上の優遇措置が受けられますが、青色申告ができるのは事業所得を含む一部の所得区分だけです。

ただし、雑所得に関しては記帳の義務がないため、記帳する手間がかからないことや、確定申告時の提出書類が少なくて済むなどのメリットがあります。

【関連記事】

青色申告とは?白色申告との違いや確定申告のやり方をわかりやすく解説

副業による雑所得の確定申告方法

白色申告では、青色申告のような申告にあたっての事前の手続きは不要です。ただし、前々年分の雑所得収入が1,000万円を超える人は、確定申告時に収支内訳書を提出しなければなりません。

確定申告の詳細や収支内訳書の作成については、以下の記事をご覧ください。

【関連記事】

確定申告とは?全くわからない人向けにやり方・対象者をわかりやすく解説!

白色申告で必要な収支内訳書とは?書き方や提出が必要なケース・書類の見本も掲載

確定申告の準備から納税までの流れ

副業による雑所得を確定申告する際、準備から納税までの流れは以下の通りです。

確定申告の準備から納税までの流れ

①確定申告に必要な書類やデータを準備する

②確定申告書など申告に必要な添付資料を作成する

③確定申告書と必要な添付資料を提出する

④還付を受ける/所得税を納める

以下で詳しく解説します。

①確定申告に必要な書類やデータを準備する

確定申告に必要な以下の書類やデータを準備します。

確定申告に必要な主な書類

- 確定申告書

- 本人確認書類(マイナンバーカード)

- 銀行口座が確認できる書類(還付を受ける場合)

- 所得が確認できる書類

- 各種控除証明書

- 収支内訳書(前々年分の業務に係る雑所得の収入金額が1,000万円を超える人のみ)

年間所得を計算するためには、源泉徴収票や請求書が必要です。

各種控除証明書は、本業の勤務先の年末調整で控除されていないもののみ準備します。すでに年末調整で控除されているものについては、確定申告時に再度申告する必要はありません。

確定申告に必要な書類についての詳細は、以下の記事をご覧ください。

【関連記事】

【2025年向け】確定申告の必要書類・添付書類は?準備するものをケース別にわかりやすく解説

②確定申告書など申告に必要な添付資料を作成する

確定申告書と必要な添付資料を作成します。確定申告書は、以下のような方法で入手・作成できます。

確定申告書の入手方法

- 国税庁のウェブサイトからダウンロードする

- 税務署や市区町村役場の税務課、確定申告相談会場で直接受け取る

- 税務署から郵送で取り寄せる

- 確定申告に対応した会計ソフトを利用する

確定申告書の作成方法

- 手書きで作成する

- 税理士などの専門家に依頼して作成する

- 確定申告書等作成コーナーを利用してオンラインで作成する(e-Taxで申告可)

- 確定申告に対応した会計ソフトを利用しデジタルで作成する(e-Taxで申告可)

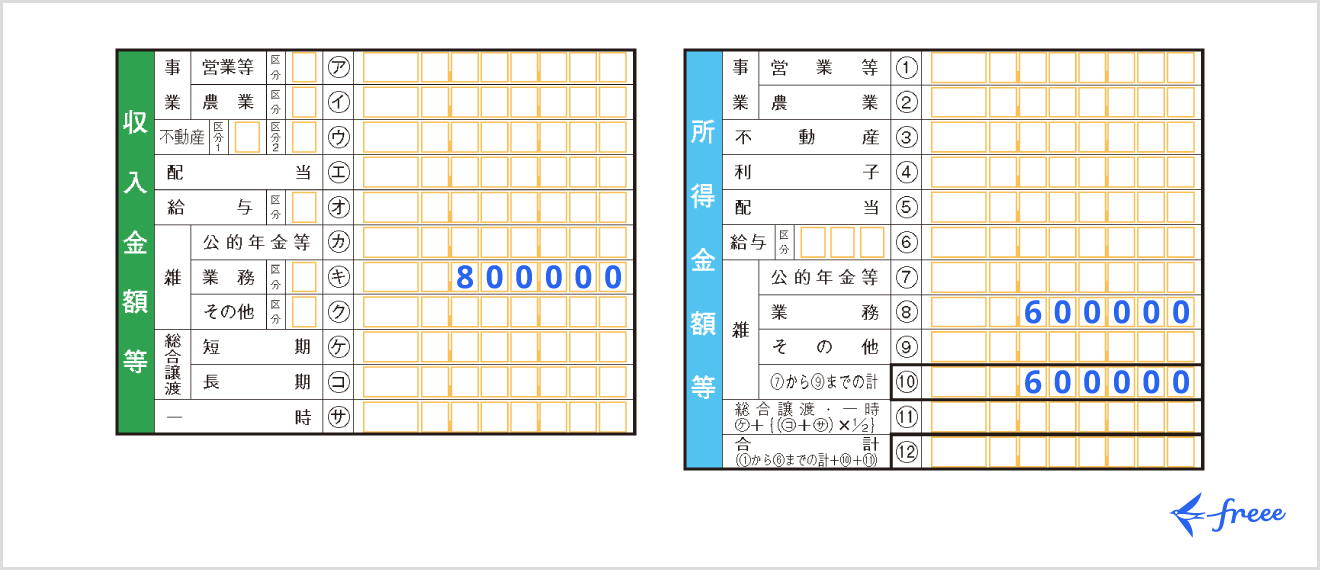

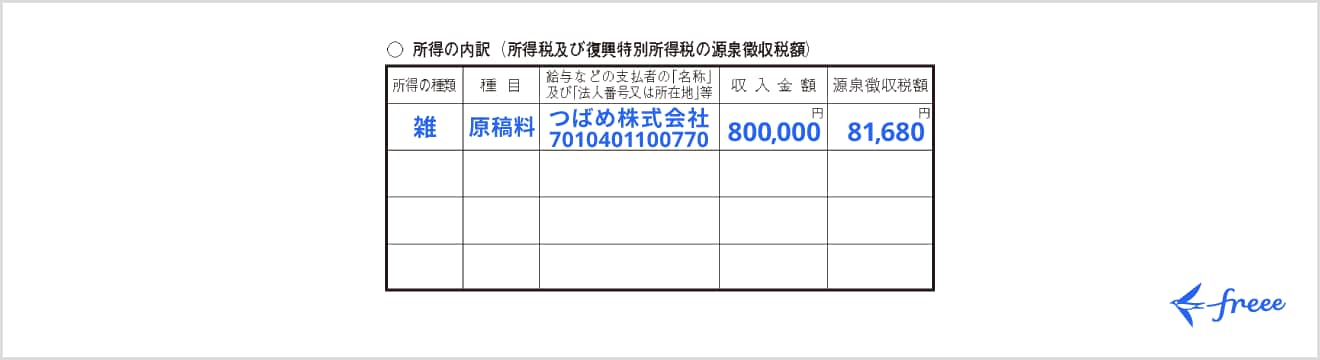

副業による雑所得の所得金額は、第一表と第二表の該当する欄に金額や内訳を記入します。

| 確定申告書 | 記入箇所・内容 |

|---|---|

| 第一表 | 収入金額等と所得金額等の「雑」内「業務」の欄に金額を記入 |

| 第二表 | 所得の内訳の欄に、第一表に記入した雑所得の内訳を記入 |

そのほか、各種控除証明書や銀行口座を確認できる書類など、必要に応じて準備します。

確定申告書の書き方について詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

【2025年最新】確定申告書の書き方・見方を項目別にわかりやすく解説

③確定申告書と必要な添付資料を提出する

申告時に添付や提示が必要な書類を確認して、確定申告書とともに提出します。税務署の窓口に直接持参するほか、税務署への郵送や電子申告(e-Tax)で提出できます。

郵送での確定申告の提出についての詳細は、以下の記事をご覧ください。

④還付を受ける/所得税を納める

副業収入に対してあらかじめ源泉徴収されていた場合でも、確定申告で必要経費などを差し引いて正しい所得税額を計算し直すことで、払いすぎた税金が還付されることがあります。

還付金が振り込まれるのは、確定申告書に記入した金融機関の口座です。通常、還付金は1ヶ月〜1ヶ月半程度で振り込まれますが、e-Taxで申請した場合は3週間ほどで振り込まれます。

一方で、副業収入に源泉徴収がない場合や、源泉徴収額より税額が多い場合には、確定申告によって差額の納付が必要になります。

所得税の納付方法には、税務署の窓口や金融機関、e-Taxを利用など、複数の選択肢があります。詳細は、以下の記事をご覧ください。

【関連記事】

確定申告の納税は7種類から選べる!おすすめと支払時の注意点について解説

出典:国税庁「No.2030 還付申告」

副業による雑所得の確定申告をしないとどうなる?

確定申告の期間は、毎年2月16日から3月15日までです。ただし、提出期限の3月15日が土・日曜、祝日にあたる場合は、翌開庁日(平日)が期限となります。

申告期間を過ぎてしまうと、期限後申告となり、ペナルティとして無申告加算税や延滞税が課されます。

無申告加算税の課税は、申告の時期や税額に応じて納付すべき税額の5〜30%です。延滞税は、本来の申告・納税期限から納付日までの期間に応じて7.3〜14.6%が追加で課税されます。

ただし、以下の要件をすべて満たす場合には、期限後申告でも無申告加算税が課されない可能性があります。

無申告加算税が課せられないケース

- 法定申告期限から1ヶ月以内に自主的に行われていること

- 期限内申告をする意思があったと認められる一定の場合に該当すること

上記の「一定の場合」とは、以下のいずれにも該当する場合です。

- 期限後申告で納める税金の全額を法定納期限までに納付していること

- 期限後申告書を提出した日の前日からさかのぼって5年間、無申告加算税または重加算税を課せられたことがないこと

- 期限内申告をする意思があったと認められる場合の無申告加算税の不適用を受けていないこと

まとめ

副業による雑所得が年間20万円を超えれば、確定申告が必要です。

雑所得が20万円以下であれば基本的には確定申告は不要ですが、たとえば医療費控除や住宅ローン控除を受ける場合や、適格請求書発行事業者である場合などには確定申告が必要です。

副業収入の源泉徴収額が納めるべき所得税よりも多ければ、確定申告によって還付を受けられます。

なお、確定申告が不要であっても、副業による雑所得を得ているのであれば、住民税の申告は必要です。

副業による雑所得がある人は、自身に該当するケースを確認し、確定申告の準備を進めましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

副業による雑所得はいくらから確定申告が必要?

雑所得が20万円を超える場合やインボイス登録をしている場合には確定申告が必要です。

詳しくは、記事内「副業による雑所得で確定申告が必要なケース」をご覧ください。

副業による雑所得と事業所得の違いは?

副業による雑所得と事業所得の大きな違いは、帳簿の有無です。

詳しくは、記事内「雑所得と事業所得の判断基準」をご覧ください。

監修 鶏冠井 悠二(かいで ゆうじ)

コンサルタント会社、生命保険会社を経験した後、ファイナンシャルプランナーとして独立。「資産形成を通じて便利で豊かな人生を送って頂く」ことを目指して相談・記事監修・執筆業務を手掛ける。担当分野は資産運用、保険、投資、NISAやiDeCo、仮想通貨、相続、クレジットカードやポイ活など幅広く対応。現在、WEB専門のファイナンシャルプランナーとして活動中。

HP:かいでFP事務所