監修 好川寛 プロゴ税理士事務所

副業に関する確定申告は、副業所得が一定額を超えた場合に必要です。副業所得にはさまざまな種類があるため、自身の副業の所得区分について正確に把握する必要があります。

また、副業所得が申告義務の基準額以下でも、医療費控除や住宅ローン控除(初年度)などの適用を受けるためには確定申告が必要です。

本記事では、申告が必要となる具体的な金額や申告しなかった場合のペナルティ、確定申告の必要書類や手順、住民税申告・インボイス制度に関する注意点などを解説します。

目次

副業の所得が20万円を超える場合は確定申告が必要

確定申告とは、毎年1月1日~12月31日までの所得を計算し、税額を申告して納付(または還付)を受けるための手続きです。

給与を1ヶ所から受け、かつその給与の全部が源泉徴収の対象となる場合で、給与所得・退職所得以外の所得の合計が20万円を超えると、確定申告をしなければなりません。

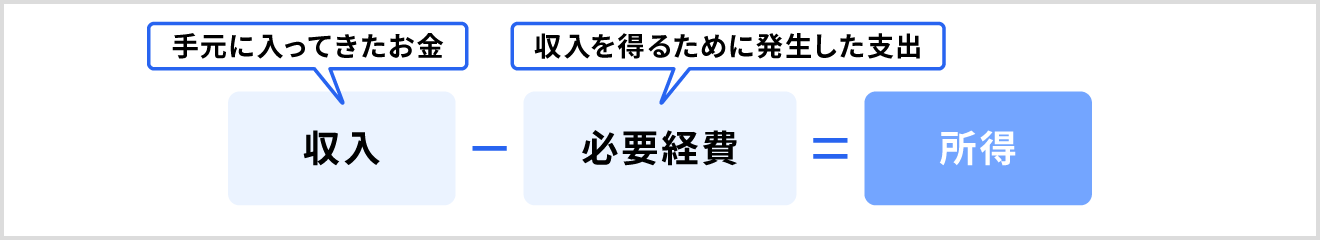

ここで注意したいのは、収入ではなく所得が20万円を超える場合に確定申告が必要になる点です。所得とは、売上(収入)から経費を差し引いた金額のことです。

たとえば、副業でブログ運営を行い広告収入を得ている場合、業務に必要な範囲で、カフェで作業した費用(会議費または雑費)や参考書籍の購入費(新聞図書費)などを必要経費にできることがあります。

副業収入の算出例

- 副業の広告収入:30万円

- 必要経費:5万円

副業所得の計算式

300,000円 – 50,000円 = 250,000円(副業所得)

上記の場合、広告収入30万円から必要経費5万円を差し引くと所得は25万円となるため、確定申告が必要です。売上(収入)から必要経費を差し引いた所得が20万円以下であれば、原則として確定申告は不要です。

【関連記事】

所得とは?「収入(年収)」「手取り」との違いや所得の種類・計算方法を簡単に解説

副業の所得区分

副業は内容によって所得の種類や課税方法が異なります。所得は、所得税法で以下の10種類に分類されています。

<所得の種類>

| 種類 | 内容 |

|---|---|

| 利子所得 | 預貯金や公社債の利子、貸付信託や公社債投信の収益の配分などにかかる所得 |

| 配当所得 | 株式の配当・証券投資利益の分配・当面の余剰金の分配などにかかる所得 |

| 不動産所得 | 不動産の上に存続する権利付与・船舶や航空機の貸与などによる所得 |

| 事業所得 | 商業・工業・農業・漁業・自由業などの事業から生じる所得 |

| 給与所得 | 給料・賞与などにかかる所得 |

| 退職所得 | 退職により受ける退職手当などにかかる所得 |

| 山林所得 | 山林を伐採して譲渡したり、立木のまま譲渡したりして生じる所得 ※取得後5年以内は原則として山林所得にならない |

| 譲渡所得 | 事業用の固定資産や家庭用の資産などを譲渡することによって生じる所得 |

| 一時所得 | 懸賞の賞金品や保険の満期返戻金など、一時的に得た所得 |

| 雑所得 | 公的年金等・非営業用貸金の利子・原稿料・印税・講演料など、ほかの9種類のいずれにも属さない所得 |

10種類の所得区分のうち、副業で該当しやすいのは以下の4つです。

副業の主な所得区分

- 給与所得:アルバイトやパート雇用で得た所得

- 事業所得:事業を営んでいる人がその事業で得た所得

- 不動産所得:不動産収入で得た所得

- 雑所得:ほか9種類に分類されない所得

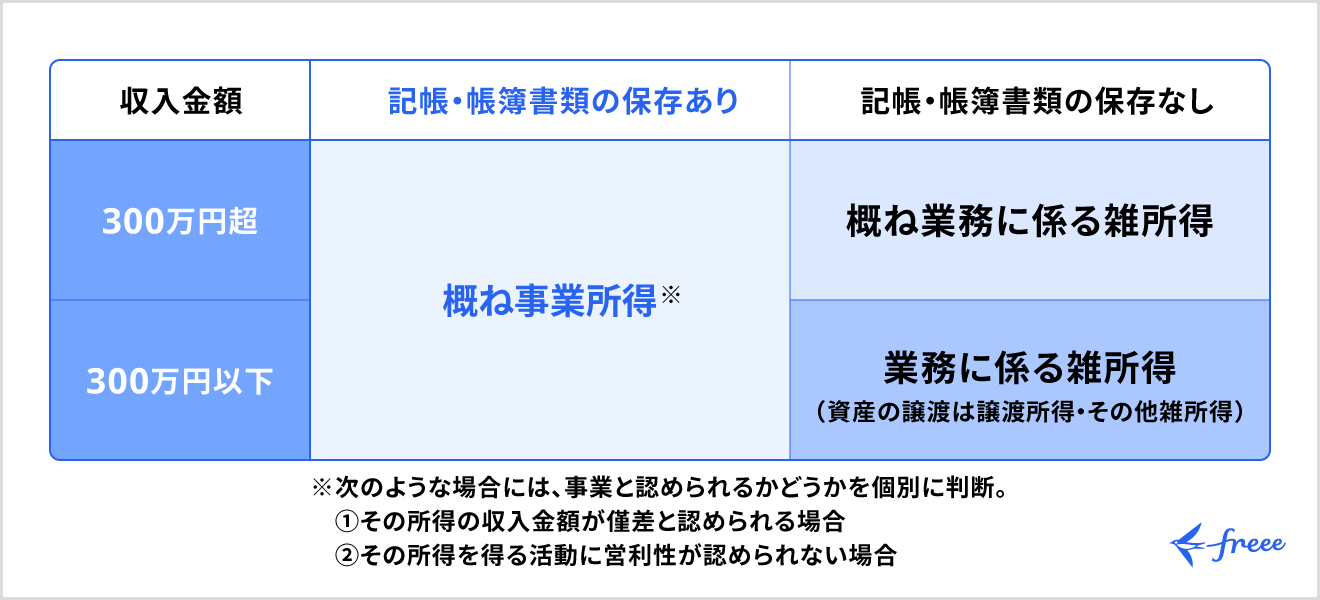

特に事業所得・雑所得のどちらにあたるかは判断に迷いやすい点です。一般的に収入金額や帳簿の有無などが、事業所得・雑所得を判断する際の目安になります。

副業の事業所得・雑所得の判断基準について詳しくは「副業による雑所得で確定申告が必要なケースは?事業所得との違いを解説」で紹介しています。

アルバイト・パートの副業はいくらから確定申告が必要?

アルバイト・パートなどで給与を2ヶ所以上から受け、いずれも源泉徴収の対象となる給与である場合、年末調整されなかった給与の収入金額と、給与所得・退職所得以外の所得金額の合計が20万円を超えると、原則として確定申告が必要です。

2つの勤務先から給与を得ている場合、年末調整を受けられるのはひとつの勤務先のみです。

この場合、事業所得や雑所得のように所得金額で見るのではなく、給与の収入金額が判断要素となります。

出典:国税庁「No.1900 給与所得者で確定申告が必要な人」

副業所得20万円以下でも確定申告が必要なケース

副業所得が20万円以下でも、下記のケースでは確定申告を行う必要があります。

副業所得20万円以下でも確定申告が必要なケース

- 医療費控除や住宅ローン控除(初年度)などを受けるとき

- 確定申告で税金の還付を受けるとき

医療費控除や住宅ローン控除(初年度)を受ける場合は、原則として個人で確定申告が必要です。これらの控除を適用すると、税負担を抑えることができます。

また、副業が給与所得で源泉徴収されている場合、確定申告を行うことで払い過ぎた税金の還付を受けられる可能性があります。

副業所得が20万円以下であれば、原則として確定申告の義務はありませんが、上記のように確定申告によって税負担の軽減につながるケースもあるため、要件を確認したうえで申告の要否を検討しましょう。

出典:国税庁「確定申告が必要な方」

確定申告をしないと発生するペナルティ

会社員など給与所得者は、一定の条件のもとで副業による所得が年間20万円を超えると、確定申告が必要です。申告や納付を怠ると、以下のような複数のペナルティが科される可能性があります。

無申告加算税

確定申告を期限内に行わない場合、無申告加算税が課されることがあります。

無申告加算税は、申告期限後に自主的に申告した場合でも、申告が期限内に行われなかったことに対して課される加算税です。

無申告加算税の税率は、期限後申告の時期(調査の事前通知の前後、調査後など)により異なりますが、原則税率は、以下のとおりです。

| 申告税額 | 課税割合 |

|---|---|

| 50万円以下 | 15% |

| 50万円超300万円未満の部分 | 20% |

| 300万円超の部分 | 30% |

ただし、期限後申告であっても、以下の条件を全て満たせば、無申告加算税が免除されます。

期限後申告でもペナルティが免除される条件

- 申告期限から1ヶ月以内に自主的に申告している

- 法定納期限までに期限後申告の納税額を納付している

- 過去5年間に無申告加算税や重加算税を課されたことがない

延滞税

延滞税は、法定納期限までに税金を納付しなかった場合に発生するペナルティです。未納税額に対して課され、納付が遅れれば遅れるほどその額は増加します。

延滞税の利率は、申告期限の翌日から2ヶ月を経過する日までは年率7.3%または特例基準割合(その時点の金融機関の短期貸出金利を基に算定される割合)+1%のいずれか低い方です。

一方、申告期限の翌日から2ヶ月を超える場合は、年率14.6%または特例基準割合+7.3%のいずれか低いほうが適用されます。

延滞税は時間とともに増加します。副業所得がある人は、申告期限を守り、税金を期限内に納付することを徹底しましょう。

出典:国税庁「No.9205 延滞税について」

重加算税

重加算税は、意図的に事実を隠蔽したり、虚偽の申告を行ったりした場合に適用される、重い加算税です。

所得税の場合、仮装・隠ぺいを伴う過少申告には原則として納付すべき税額の35%、仮装・隠ぺいを伴う無申告には40%の重加算税が課されることがあります。

重加算税は、以下のような場合に適用されます。

- 実際には発生していない経費を意図的に計上して税額を過少申告した

- 副業所得を意図的に隠した

税務署は虚偽の申告を厳しく取り締まっており、発覚すると大きな経済的負担となるため、誠実な申告が求められます。

出典:財務省「加算税の概要」

副業の確定申告のやり方

副業を行っている場合、一定の要件に該当すると、確定申告により所得を申告し、税金を納付する必要があります。以下では、確定申告のやり方をステップごとに説明します。

①申告に必要な書類を準備する

まず、確定申告書の作成や提出に必要な以下の書類を準備します。

確定申告書作成のために準備する書類

- 副業の収入に関する書類:領収書・売上帳・契約書・給与明細など

- 経費の申告に必要な書類:経費に関連する領収書やレシート

- 給与所得に関する書類:本業の勤務先から受け取った源泉徴収票

確定申告の手続きでは、確定申告書のほかに以下の書類が必要です。

確定申告の手続きで必要な書類

- マイナンバーカード(または番号確認書類+身元確認書類)

- 各種控除申請に必要な書類(年末調整で申告していない控除を適用する場合)

マイナンバーカードがない場合は、個人番号が記載されている住民票などの番号確認書類と運転免許証などの身元確認書類で本人確認ができます。

そのほか、医療費控除・生命保険料控除・寄附金控除などの所得控除を申告する場合には、それぞれの証明書を準備しましょう。

②確定申告書を作成する

次に、申告書の作成を行います。確定申告書の作成方法は、主に以下が挙げられます。

確定申告書の主な作成方法

- 確定申告書等作成コーナー

- 確定申告ソフト

- 手書き

- 税理士などの専門家へ代行依頼

なかでも、国税庁のWebサイトから、「確定申告書等作成コーナー」を利用する方法が便利です。

このシステムでは、収入・経費・各種控除(医療費控除や生命保険料控除など)を入力すると、必要な申告書が自動的に作成されます。また、住民税の納付方法も選択できるため、一度に全ての手続きを完了できる点がメリットです。

また、確定申告書の作成に会計ソフトを利用すれば複式簿記での記帳ができ、必要な申告書をすぐに出力できます。特に青色申告の場合、複式簿記による帳簿作成が必要になるため、会計ソフトの活用が有効です。

なお、副業分の住民税の納付方法は、特別徴収と普通徴収の2種類があります。普通徴収を選ぶと、副業分の住民税を給与天引きではなく自分で納付できる場合があります。ただし、本業・副業ともに給与所得の場合、副業分のみを普通徴収に変更することは法律上できません。

副業を勤務先に知られたくない場合は、住民税の徴収方法の選択を含め、自治体の取り扱いも確認したうえで対応を検討しましょう。

【関連記事】

副業収入が会社にバレない方法はある?確定申告での住民税の申告方法も紹介

③確定申告書を提出する

確定申告書の提出方法は、オンライン(e-Tax)・税務署への持参・郵送の3つで、都合にあわせて選択可能です。

オンライン申告はe-Taxを利用し、主にマイナンバーカードなどを用いて電子署名を行って提出できます。e-Taxなら時間や場所を問わず申告でき、手続きも簡便です。

税務署に直接持参する際は、作成した申告書を印刷し、必要に応じて添付書類を添えて所轄の税務署に提出します。

郵送での提出は、通信日付印(消印)の日付が提出日となる点を把握しておきましょう。

④所得税を納税する

申告書を提出した後は、所得税を納めます。納付方法は、以下のとおりです。

所得税の納付方法

- 納付書を使って金融機関やコンビニで支払う

- インターネットバンキングやクレジットカードを利用して支払う

- 口座振替による自動引き落とし(振替納税)

納付書を使う場合は銀行・コンビニ・税務署窓口で支払いますが、クレジットカードは利用できないため、現金を持参しましょう。

e-Taxを利用した場合には、インターネットバンキングやクレジットカードを利用しての支払いも可能です。

また、口座振替を希望する場合は、振替依頼書をe-Taxや税務署、依頼書に記載した金融機関のいずれかに提出する必要があります。

出典:国税庁「G-2 国税の納付手続(納期限・振替日・納付方法)」

確定申告の提出期限や保存期間

確定申告の申告期間は、毎年2月16日~3月15日まで(15日が土日祝日の場合は翌開庁日が期限)です。

この期間内に申告書を提出しないと、ペナルティが科される場合があります。納期限も原則として3月15日で、期限が土日祝日にあたる場合は翌開庁日までに所得税を納付しなければなりません。

さらに、申告書・決算書・領収書などの書類は、長期間保管する必要があります。具体的な保存期間は申告区分や書類の種類で異なり、たとえば青色申告では、帳簿や決算関係書類は原則7年間、そのほかの書類は5年間の保存が義務付けられています。

これらの書類は税務調査の際に確認される可能性があるため、適切な保管が重要です。

出典:国税庁「記帳や帳簿等保存・青色申告」

出典:国税庁「No.2080 白色申告者の記帳・帳簿等保存制度」

副業の確定申告は青色申告をしたほうがよい?

青色申告は、定められた帳簿を作成し、申告・納税を行う制度です。税制上の各種優遇措置があることが青色申告の大きなメリットとなります。

青色申告で受けられる税制上の優遇措置

- 最大65万円の青色申告特別控除が受けられる

- 青色事業専従者給与を必要経費にできる

- 純損失の繰越しと繰戻しができる

- 貸倒引当金を計上できる

- 少額減価償却資産の特例を使える

55万円控除・65万円控除を受けるには原則として複式簿記による記帳や決算書の添付などが必要です。その分受けられる恩恵が大きいため、要件を満たせる場合は、青色申告を検討しましょう。

青色申告の対象となる所得区分は、事業所得・不動産所得・山林所得の3つです。雑所得は青色申告の対象になりません。

出典:国税庁「No.2070 青色申告制度」

「住民税の申告」は副業の所得が20万円以下でも必要

住民税は、前年度の所得の金額に応じて課税されます。副業がある場合は、原則として本業と副業の所得を合算した前年の所得金額に基づいて住民税額が決まります。

副業の所得が20万円を超えるなどで所得税の確定申告を行う場合は、その情報が自治体の住民税に反映されますが、20万円以下で確定申告をしない場合は、原則居住地の市区町村へ住民税の申告をしなければなりません。

国税の所得税と異なり、地方税の住民税は都道府県や市区町村に対して納める税金です。住民税の申告は、申告書を準備して居住地の市区町村に提出します。

【関連記事】

住民税申告とは?確定申告との違いや申告書の提出方法・期限などを解説

「適格請求書発行事業者」は副業でも消費税の申告が必要

適格請求書(インボイス)発行事業者として登録を受けると、原則として消費税の課税事業者となるため、副業であっても消費税の申告・納付が必要です。

適格請求書は、一定の事項を記載した請求書や納品書などの書類のことです。適格請求書の発行を受けることで、買い手側は仕入税額控除の適用を受けることが可能です。

消費税の確定申告では、所定の計算方法で消費税額を確定させて申告・納付を行います。消費税申告について詳しくは「消費税申告とは?計算方法や申告方法など詳しく解説」で解説しています。

【関連記事】

適格請求書とは?書き方や保存期間、簡単に作成する方法について解説

適格請求書発行事業者の登録をしないとどうなる?影響や登録方法についても解説

まとめ

副業所得が年間20万円を超えるなど一定の要件に当てはまる場合は、確定申告が必要です。申告・納付を怠ると無申告加算税・延滞税・重加算税などのペナルティが科される可能性があります。

また、副業所得が20万円以下であっても、医療費控除や住宅ローン控除(初年度)を受ける場合は申告が必要です。さらに、確定申告をしない場合でも住民税の申告が必要となるケースや、インボイス登録により消費税の申告が必要となる場合もあります。

確定申告の必要書類とやり方を確認し、期限内の申告・納付を徹底しましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

副業は所得がいくらから税金がかかる?

副業で得た所得(収入 - 経費)は原則として全て課税対象です。ただし、一定の要件のもとで、副業などの給与所得・退職所得以外の所得の合計が年間20万円以下であれば、所得税の確定申告は原則不要とされています。

なお、1ヶ所からの給与で年末調整を受けている場合は、原則として「給与所得・退職所得以外の所得」の合計で判定します。2ヶ所以上から給与がある場合は、年末調整されなかった給与収入なども判定に含まれます。

また、所得税の確定申告が不要でも住民税は課税対象となるため、別途、市区町村への住民税申告が必要な場合があります。

詳しくは「副業の所得が20万円を超える場合は確定申告が必要」をご覧ください。

【関連記事】

副業にかかる税金とは?所得税の計算方法や納付方法について解説

確定申告をしなくていいダブルワークはいくらまで?

2ヶ所以上の勤務先でダブルワークしている場合、年末調整されなかった給与の収入金額と、給与所得・退職所得以外の所得金額の合計額が20万円を超えると、確定申告が必要です。

詳しくは「アルバイト・パートの副業はいくらから確定申告が必要?」をご覧ください。

監修 好川寛(よしかわひろし)

プロゴ税理士事務所。元国税調査官。国税(調査・相談2万件・審判実務)×民間(事業会社実務・PdM)の複眼的な視点が強み。クリエイター/IT・SaaS等の現代的ビジネス、海外取引・非居住者税務に明るい。