個人事業主が節税を考える際、抑えておきたいポイントは3つあります。「経費の計上」「控除の計上」、そして「ビジネスカード(法人カード)の活用」です。

本記事では、個人事業主が支払う税金を解説した上で、どうすればそれらを賢く節税できるのか詳しく解説してきます。

また、ビジネスカードは節税だけではなく資金繰りにも有効です。手元の現金が不足したり、外的要因で事業が危機に陥った時など、いざという時に備えて知識を身につけておきましょう。

目次

個人事業主が支払う税金とは?

個人事業主が支払う主な税金は、所得税・事業税・住民税・消費税。事業によっては、登録免許税、固定資産税が発生しますが、個人事業主が「節税」を考える際に抑えておきたいのはこの4つです。

所得税とは、その名の通り所得に対して課される税金で、1年間の所得を計算・申告する作業が確定申告です。そして確定申告の内容をもとに、住民税や事業税の金額が決定します。消費税は、前々年度の売上が1,000万円を超えた場合に納税するため、全員に関わりがあるわけではありません。

また、所得税と消費税は自分で計算し確定申告を行なう必要がありますが、住民税と事業税は確定申告の情報をもとに各自治体が税額を算出してくれます。このため、節税を考える際は所得税をいかに抑えるかがポイントとなります。

個人事業主の節税ポイント①経費を計上する

所得は、収入から経費を差し引いて算出します。このため経費が多ければ大きいほど所得が少なくなり、課される税金も少なくなります。住民税と事業税は所得をベースに決まるため、これら2つの税金の節税にもつながります。

しかし、個人事業主になりたての頃は「何が経費になるかわからない」という人も少なくありません。判断の基準は「事業に関係があるかどうか」です。

例えば、ただカフェでお茶をしただけなら経費計上することはできませんが、カフェで仕事に関わる作業をした場合は「雑費」、クライアントと会議をした場合は「会議費」として経費を計上することができます。

経費の勘定科目の選び方については、以下の記事をご参照ください。

・ freeeヘルプセンター『勘定科目はどう選べばよい?』

個人事業主の節税ポイント ②控除をもれなく計上する

所得控除や税額控除をできるだけ計上することも、個人事業主の節税対策に有効です。所得控除とは、所得の合計金額から一定の金額が差し引ける制度のことです。対して税額控除とは「税額から直接差し引くことができる」控除で、株式投資で配当を受け取った方や住宅を購入した方などが利用できます。

所得控除一覧

| 控除の種類 | 適用条件 | 控除額 |

|---|---|---|

| 雑損控除 | 災害や盗難、横領によって損害を受けた | 「(損害金額 + 災害等関連支出の金額 − 保険金等の額)− 総所得金額等 × 10%」と「(災害等関連支出の金額 − 保険金等の額)− 5万円」のいずれか多い方 |

| 医療費控除 | 一定額以上の医療費を支払った ※生計を同じくする配偶者やその他の親族も含まれる | (支払った医療費 − 保険金などで補填される金額)− 10万円※ ※その年の所得金額が200万円未満の人は所得金額 × 5% |

| 社会保険料控除 | 健康保険料や国民年金保険料などの社会保険料を支払った ※生計を同じくする配偶者やその他の親族も含まれる | 支払った保険料の合計 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険や介護医療保険、 個人年金保険で支払った保険料がある | 一定の方法で計算した金額

(最大12万円) |

| 地震保険料控除 | 地震保険料を支払った | 一定の方法で計算した金額

(最大5万円) |

| 寄附金控除 | ふるさと納税をはじめ、国・自治体や認定NPO法人などに対して寄附をした | 「寄附金支出合計額」と「総所得金額等 × 40%」のいずれか少ない方から2,000円差し引いた額 |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である | 一人につき、 ・障害者27万円 ・特別障害者40万円 ・同居特別障害者75万円 |

| 寡婦控除 | その年の12月31日時点で「ひとり親」に該当しない寡婦で一定の要件を満たしている (※)寡夫控除は2020年度分よりひとり親控除に変更 | 27万円 |

| ひとり親控除 | 納税者がひとり親で一定の要件を満たしている | 35万円 |

| 勤労学生控除 | 学校に行きながら働いている ※ただし、合計所得金額が85万円以下 | 27万円 |

| 配偶者控除 | 納税者の合計所得が1,000万円以下で、生計を同じくする配偶者の合計所得が58万円以下である

(給与のみの場合は給与収入が160万円以下) | 納税者本人の所得金額と控除対象配偶者の年齢に応じた金額

・一般控除対象配偶者は最大38万円 ・老人控除対象配偶者は最大48万円 (控除対象配偶者のうち年齢が70歳以上) |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下で、配偶者の合計所得が58万円超133万円以下である | 納税者本人の所得金額と控除対象配偶者の所得金額に応じた金額 最大38万円 |

| 扶養控除 | 16歳以上の子どもや両親などを扶養していて、被扶養者の合計所得金額が58万円以下である | ・一般控除対象扶養親族は38万円 ・特定扶養親族は63万円 (扶養親族が19歳以上23歳未満) ・老人扶養親族は最大58万円 |

| 基礎控除 | 原則、全ての人に適用 | 納税者の所得金額に応じた金額 (最大95万円) |

| 特定親族特別控除 | ⽣計を同じくする特定親族(19歳以上23歳未満、合計所得金額が58万円超123万円以下)がいる | 特定親族の合計所得金額に応じた金額 (特定親族一人につき、最大63万円) |

所得控除と税額控除について詳しく知りたい方は、以下のページをご参照ください。

・ 所得控除の種類はこんなにある!漏れなく控除を受けるには

・ 税金が安くなる「税額控除」|所得控除との違いは?節税効果は?

上記の表を見て分かる通り、青色申告は控除金額が最大65万円と、大きな節税効果が見込めます。「青色申告=節税」と言われるのは、このためです。青色申告は、複式簿記による記帳や決算書など作成する書類が多く「難しい」「複雑」といったイメージを持たれがちですが、会計ソフトを活用すれば会計初心者でも作成することが可能です。

個人事業主の節税ポイント③ビジネスカードは持っていて損なし

クレジットカードも、節税に活用することができます。特におすすめしたいのが、個人用のクレジットカードとは別にビジネスカードを持つことです。ビジネスカードとは事業専用のクレジットカードで、仕入れや経費の支払いなどに利用します。

経費の支払いを専用のクレジットカードにまとめることでプライベートの支出と混ざらず、経理作業をするときにいちいち分類する必要がありません。明細を見れば、何に・いくら使ったかも一目瞭然です。経理作業が非常にわかりやすくなり、効率化することもできます。

事業用にビジネスカードを持つことのメリットは、カードの年会費を経費として計上できる点です。プライベートのクレジットカードの年会費は経費計上はできません。カードによっては年会費が数万円するものもあるため、所得から差し引ける金額が大きくなります。

また、節税とは直接関係ありませんが、多くのビジネスカードはカード独自の特典を用意しています。ポイントやマイルが貯まることもあり、経費の支払いで貯めたポイントで備品や航空券を購入する人もいます。税金の支払いもクレジットカードでできるため、思いがけず納税金額が大きかった時にカードで決済することで支払いを先延ばしにすることもできます。

個人事業主におすすめのカード3選

選定基準として、カードブランド・年会費・限度額・ポイント還元率・カード独自の特典をチェックし、自分に合ったカードを選ぶとよいでしょう。また、会計ソフトを利用している場合は連携できるかどうかも重要なポイントになります。

たとえば、会計ソフトのfreee会計も各クレジットカードブランドと提携してビジネスカードを提供しています。Webから簡単に申し込みが完結でき、経理・バックオフィス業務をサポートするサービスが付帯しています。不安な人は申し込み前に入会可能か診断も可能です。

ここからは、個人事業主におすすめのクレジットカードをご紹介します。

freee Mastercard

ライフカード株式会社が発行する事業用クレジットカードで、国際ブランドはMastercardです。

年会費無料のfreee Mastercardライトと、年会費2,200円(初年度無料)のfreee Mastercardライト ゴールドの2種類があります。

いずれの場合も、代表者の本人確認資料のみでwebから申し込みができるため、決算書を用意する必要がありません。最短4営業日で発行可能な点も魅力のひとつです。

どちらも利用限度額は30〜300万円で、「freee会計」2,000円分のディスカウントクーポンや税理士・会計士などへの無料相談特典が付帯します。

さらにゴールドカードには、海外・国内旅行保険や国内空港ラウンジの無料利用サービスが付帯されます。ライトカードはポイント付与はありませんが、1,000円につき1ポイントが貯まり、1,000ポイントでJCBギフト券5,000円分と交換ができます。

事前に入会可能か診断も可能なので、気になる方はぜひチェックしてみてください。

freee VISAカード

三井住友カードが発行する法人カードで、カードブランドはシェアNo.1国際ブランドの「VISA」です。

freee VISAクラシックカードの年会費は初年度無料、次年度以降も前年度の利用額が50万円以上など条件を満たせば無料になります。

freee VISAゴールドカードの年会費は初年度無料、2年目以降は5,500円(税込)ですが、クラシックカード同様に条件を満たせば無料になります。こちらも決算書が不要となっており、代表者の本人確認資料だけで申し込み可能です。

利用限度額は50万円~150万円、「freee会計」2,000円分ディスカウントクーポンや税理士・会計士などへの無料相談特典に加え、国内外のさまざまな福利厚生サービスを割引料金で利用できます。

ゴールドカードには、海外・国内旅行保険や国内空港ラウンジの無料利用サービスが付帯されています。1,000円につき1ポイントが貯まり、Apple Payや電子マネーIDも利用可能です。

freeeセゾンプラチナ ビジネスカード

セゾンカードとアメリカン・エキスプレスが提携、発行する法人利用に対応したプラチナカードです。年会費は22,000円(税込)がかかりますが、年間200万円以上のショッピング利用すると翌年度の年会費が11,000円(税込)に優遇されます。

freeeセゾンプラチナビジネスカードは、freee会計のデータ活用によって利用可能額が柔軟に設定が可能になります。事業にかかる広告宣伝費やサーバー費用、法人税の支払いにも利用できます。

さらに、24時間365日対応のコンシェルジュサービス、1,200ヵ所以上の空港ラウンジが使えるプライオリティパスが無料など、付帯サービスも充実!カードの利用で貯まる「永久不滅ポイント」には有効期限がなく、航空会社のマイルにも交換可能です。

節税だけじゃない!ビジネスカードを資金繰りにも活用しよう

ビジネスカードは、節税だけではなくいざという時の資金繰りの手段としても有効です。

クレジットカードの大きな特徴の一つに「後払い」があります。もし手元に現金が足りない場合にカード決済をすることで支払いのタイミングを遅らせ、資金繰りを改善することができます。

ただ、カードによって限度額には幅があります。このためビジネスカード以外の資金繰りの方法についても知っておくことが重要です。

ここから先は個人事業主必見の、資金繰りと資金調達に関して簡単にご紹介していきます。

資金繰り・資金調達をサポート

この記事をご覧になっている方は、普段から資金繰りの状況についてチェックなさっているでしょうか。freee会計のユーザーアンケートによると、定期的に資金状況についてチェックしている方は約50%、確認の方法は預金残高通帳です。

キャッシュは企業存続の命綱です。キャッシュフローや今後の資金繰り予測などは会社経営の重要な要素の一つであり、資金調達は企業継続・繁栄の重要な手段です。

ただし、資金繰りや資金調達は難しい、よくわからない。そう思っている方も多いのではないでしょうか。

そこで、freeeでは資金繰り・資金調達をスムーズにおこなうためのサービスを提供しています。

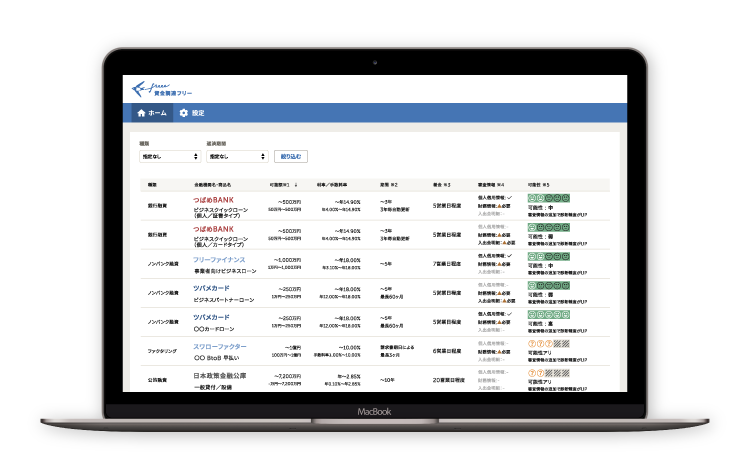

freee資金調達:複数の金融商品を簡単に比較・申込ができる

資金を調達したいが、なにが自社に適した調達手段なのか、借入できる商品なのかがわからないという経営者の大きな悩み。最終的には税理士の言う通りにするがこれで良かったのか?と不安がつきまといます。

freee資金調達では、いくつかの質問に答えれば複数の資金調達手段から、自社に最適な商品を比較できる形で紹介。サービスは即日利用が可能で、そのままオンラインで申し込みまでが可能になります。

まとめ

事業を運営・拡大していく上で資金繰りに関する問題は避けて通れない道です。また、なかなか相談相手がいない話題でもあります。

資金繰り改善ナビやfreee会計のデータを活用して、事業を効率的に運営していきましょう。