確定申告とは、1月1日から12月31日までの1年間の所得と、それに対する所得税を計算し、精算する手続きを指します。フリーランスや個人事業主として一定額以上の収入がある人は、確定申告をしなければなりません。

本記事では、フリーランスに確定申告が必要な理由や確定申告の流れ、必要書類について解説します。また、青色申告することで得られるメリットについてもまとめています。

目次

フリーランスはなんで確定申告が必要?

確定申告とは、1月1日から12月31日までの1年間の所得と、それに対する所得税を計算し、精算する手続きを指します。

会社員などの給与所得者の場合は、会社側が年末調整というかたちで従業員に代わって所得税の申告・納税手続きをしてくれます。しかし、フリーランスや個人事業主の場合は個人で手続きをしなければなりません。それが確定申告です。

税法上、所得は10種類に分類されており、フリーランスや個人事業主として得た所得は「事業所得」もしくは「雑所得」に分類されるのが一般的です。これらは所得税の課税対象であるため、1年間(1月1日〜12月31日)で一定額以上の所得がある場合には、確定申告が必要となります。

フリーランスで確定申告が必要なのはいくらから?

フリーランスで「事業所得」もしくは「雑所得」に該当する所得が1年間(1月1日〜12月31日)で95万円を超える人は確定申告が必要です。また、源泉徴収された税金の還付や各種控除の適用を受けた場合も、確定(還付申告)が必要です。

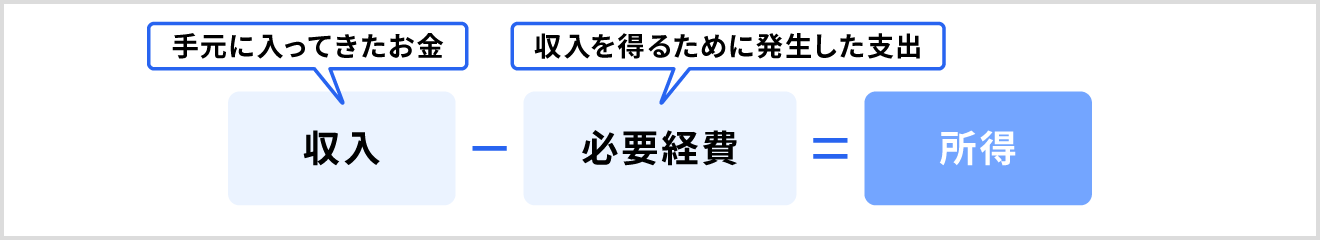

所得とは、総収入額から必要経費を差し引いた金額のことです。フリーランスの人はまず1年間の総収入から必要経費を差し引いた所得額を確認しましょう。

この95万円とは、所得控除の「基礎控除」の控除額を指しています。

所得控除とは、納税者の個人的な事情や生活状況を考慮し、所得額から一定の金額を差し引く制度で16種類の控除が設けられています。基礎控除は、原則としてすべての人に適用される所得控除の1つです。

令和7年の税制改正により、基礎控除額が以下のように見直しされました。

| 合計所得金額 | 基礎控除額 | ||

|---|---|---|---|

| 改正後 | 改正前 | ||

| 2025年・2026年分 | 2027年分 | ||

| 132 万円以下 | 95万円 | 48万円 | |

| 132万円超336万円以下 | 88万円 | 58万円 | |

| 336万円超489万円以下 | 68万円 | ||

| 489万円超655万円以下 | 63万円 | ||

| 655万円超2,350万円以下 | 58万円 | ||

その年の所得が95万円以下の場合は、基礎控除の額と相殺され所得が0円となるため、確定申告の必要はありません。

確定申告をすることで還付を受けられる可能性も

確定申告の義務があるのは、所得税などの納税義務がある人です。

ただし、上述した基礎控除以外にも適用できる所得控除があったり、報酬が源泉徴収の対象だったりする場合には、確定申告をすることで払い過ぎた税金の還付を受けられる可能性があります。これを還付申告といいます。

還付申告は義務ではありませんが、申告手続きをしなければ還付を受けることはできません。

還付申告も手続き自体は確定申告と同様ですが、還付申告であれば対象となる年の翌年1月1日から5年間申告ができます。

【関連記事】

還付申告とは?対象となるケースや確定申告・年末調整との違いを解説

フリーランスが確定申告をするメリット

納税の義務を果たすために必要な確定申告ですが、フリーランスや個人事業主にとっては節税や収入証明として使用できるなどのメリットもあります。

所得控除や税額控除を利用して節税できる

所得控除

所得控除とは、申告者ごとに異なる経済事情を考慮し、税金計算に反映させる制度です。所得控除は、所得から差し引くことができるので、所得控除が多ければ多いほど税額が下がります。

所得控除は、社会保険料控除、生命保険料控除など全部で16種類あり、申告することで控除が受けられます。

【関連記事】

所得控除とは?種類・対象者・控除額の計算方法をわかりやすく解説

税額控除

税額控除とは、課税所得金額に所得税の税率を乗じて算出した所得税額から、一定の金額を控除するものです。最終的な税額から一定額を差し引くことができるため、所得控除よりも節税効果が高いのが特徴です。

税額控除は原則として確定申告をしなければ適用されません。

【関連記事】

税額控除とは?所得控除との違い・種類・確定申告での手続き方法をわかりやすく解説

事業に使用した費用は経費として計上でき節税になる

所得は税制上10種類に分けられており、フリーランスや個人事業主が得た報酬は「事業所得」や「雑所得」に分類されます。これらの所得では仕事で発生した支出について経費計上することが認められています。

経費計上できるものの具体例としては以下のようなものがあります。

- 仕事で使うパソコンや作業机の購入費

- 取引先に向かう交通費

- 出張にかかる宿泊費

- 打ち合わせに利用したカフェの飲食代

- 接待に使用した飲食代

- 取引先へのお歳暮やお中元 など

また、自宅兼事務所の場合は家事按分をすることで、家賃や水道光熱費の一部を仕事で使用した分として経費計上できます。

正確な経費計上をすることで所得税がかかる所得を減らすことができ、節税につながります。

【関連記事】

個人事業主が経費にできるもの・できないもの 確定申告で使う勘定科目もあわせて解説

家事按分とは?個人事業主が知っておくべき経費計上の仕方や計算方法についてわかりやすく解説

収入証明書として役立つことがある

収入を証明する手段が少ない個人事業主やフリーランスですが、確定申告を行うことでその控えを収入証明書として使うことができます。

自動車や住宅のローンを組んだり、住まいの賃貸借契約を交わしたりする収入証明書が必要な場面において確定申告書の控えが役立ちます。

フリーランスの確定申告は節税できる青色申告がおすすめ

確定申告は、大きく分けて「青色申告」と「白色申告」の2種類があります。

青色申告は事前に手続きや複式簿記での記帳をしなければなりませんが、その分さまざまな節税メリットを受けることができます。代表的なメリットについて解説していきます。

なお、青色申告するための手続きをしないと自動的に白色申告となります。

【関連記事】

青色申告と白色申告の違いとは? 7項目で比較するメリット・デメリット

3年間赤字繰越ができる

青色申告であれば、3年間にわたって赤字を繰り越す「繰越控除」という制度を利用できます。これは、事業の赤字分を翌年の所得から赤字分を相殺できるというものです。

たとえば、昨年200万円の赤字、今年は500万円の黒字となった場合、300万円の黒字として税金を算出することで所得税を少なくできます。

また、繰戻し還付を利用すれば、赤字を前年の黒字から差し引いて所得税の還付を受けることもできます。繰戻し還付の申請には「純損失の金額の繰戻しによる所得税の還付請求書」を提出する必要があります。

【関連記事】

青色申告者は赤字を3年間繰り越せるって本当?注意点とその方法

青色申告特別控除で最大65万円が控除される

青色申告では「青色申告特別控除」により10万円または65万円の控除を受けることができます。

65万円の青色申告特別控除は、青色申告特別控除額55万円にe-Taxによる申告(電子申告)または電子帳簿保存を行うことで、追加で10万円分の控除を受けることができるというものです。

【関連記事】

青色申告特別控除とは?控除を受ける条件と節税効果について解説

貸倒引当金を必要経費として算入できる

貸倒引当金とは、取引先が倒産に陥り、支払い不能となった状態などに備えて、事前に損失額を予測して計上しておく引当金のことを指します。

青色申告では、12月末時点の売掛金や事業上の貸付金などの債権残高に対して、5.5%の額を貸倒引当金繰入として必要経費に計上することが可能です。

【関連記事】

貸倒引当金とは?計算方法や仕訳、貸倒引当金組入と戻入の処理方法

青色申告する場合は事前に必要書類の提出が必要

確定申告を青色申告で行うためには、以下の書類を事前に税務署へ提出しておかなければいけません。

青色申告する前に提出が必要な書類

- 開業届(個人事業の開業・廃業届出書)

- 青色申告承認申請書

- 青色事業専従者給与に関する届出書(青色事業専従者がいる場合)

開業届(個人事業の開業・廃業届出書)

フリーランスとして働いた収入を事業所得として青色申告を行うためには、「個人事業の開業・廃業等届出書」を提出し、個人事業の開業をする必要があります。

また、提出時には本人確認ができるものが必須となりますので、マイナンバーカードや身元を確認できる書類を持参してください。

【関連記事】

開業届とは? 個人事業主のための開業届の基礎知識

青色申告承認申請書

原則として開業から2ヶ月以内に「所得税の青色申告承認申請書」を提出する必要があります。白色申告で事業を開始しており青色申告に変更する場合は、青色申告を行う年の3月15日までに提出しなければなりません。

いずれの場合も、間に合わなかった場合は白色申告となり、青色申告は翌年からとなります。

【関連記事】

青色申告承認申請書とは?書き方と提出期限について解説

青色事業専従者給与に関する届出書

青色申告では、ともに事業を行う家族(青色事業専従者)に支払う給料を必要経費として計上することが可能です。

そのためには、以下の条件を満たした上で、事業に従事する日から2ヶ月以内に「青色事業専従者給与に関する届出書」を提出する必要があります。

- 個人事業主と同居している(生計が同一の)15歳以上の家族や親族

- 1年の半分、6ヶ月以上は事業に従事している

- ほかの会社に勤務していない

- 確定申告をする人の配偶者控除や扶養控除の対象ではない

出典:国税庁「[手続名]青色事業専従者給与に関する届出手続」

ほかにも、従業員を雇い給与を支払う場合には「給与支払い事務所等の開設届出書」や「源泉所得税の納期の特例に関する申請書」の提出も必要です。

フリーランスの確定申告の流れとやり方

通常、確定申告に関する書類の提出期間は、所得があった年の翌年2月16日から3月15日までです。以下で、おおまかな確定申告の流れとやり方を解説します。

準備を円滑に進め、申告期間内に提出すべく準備を進めましょう。

1. 確定申告に必要な情報を集めて整理する

売上や経費を計算するのに必要な書類(請求書やレシートなど)を集めて1年間の取引を記帳し、収支内訳書や青色申告決算書にまとめます。

1日の終わりや週末に領収書をファイリングするなど、日常的な記帳や整理を習慣にすることをおすすめします。

【関連記事】

【個人事業主向け】帳簿の種類とつけ方は? 単式・複式簿記や現金・発生主義について徹底解説!

2. 控除に必要な資料を集める

所得控除の項目を確認し、社会保険料控除証明書や生命保険料控除証明書、医療費の領収書など、控除を適用するために必要な書類を集めます。所得控除を把握するためにも必要な工程です。

また、取引先が源泉徴収した状態で報酬が支払われている場合には、1月から2月に取引先から支払調書が届けられます。確定申告書を作成する際に役立つこともあるので、保管しておきましょう。

【関連記事】

確定申告の必要書類とは?ケース別に詳しく解説

3. 確定申告書など申告に必要な資料を作成する

確定申告書の様式で提出する資料を作成していきます。フリーランスの場合、青色申告決算書または収支内訳書の作成も必要となります。

2023年提出分(2022年分)からの確定申告では確定申告書Aが廃止され、確定申告書Bに統合された「令和 年分の所得税及び復興特別所得税の 申告書」を使用します。なお、2021年分以前の確定申告を行う場合は、従来通り確定申告書Aや確定申告書Bの書式で問題ありません。

【関連記事】

確定申告書の書き方を記入項目別にわかりやすく解説

4. 確定申告書と必要な添付資料を提出する

確定申告時に必要な書類を確認して、確定申告書とともに税務署へ提出します。税務署の窓口のほか、郵送、電子申告(e-Tax)での提出が可能です。

先述したように、青色申告者であればe-Taxによる申告または電子帳簿保存を行うことで控除額が10万円増額できます。

【関連記事】

確定申告書は郵送できる?提出方法とそれぞれの特徴・注意点について解説

e-tax(電子申告)で確定申告をするには?やり方や必要書類、提出方法について解説

5. 還付を受ける/所得税を納める

確定申告後、所得税を納付します。窓口や金融機関だけでなく、e-Taxを利用した納付期限は、確定申告と同じです。ほかに、指定した金融機関の口座から自動で納付する振替納税も選択できますが、こちらは申請が必要です。

還付がある場合は、確定申告書に記入した金融機関の口座へ振り込まれます。

【関連記事】

還付申告とは?必要書類や対象者、申告方法について解説

フリーランスが確定申告をしないとどうなる?

確定申告は原則、毎年2月16日〜3月15日までに申告手続きをしなければなりません。確定申告を期限内に行わないと無申告加算税や延滞税が科せられる可能性があります。

本来納める金額以上の税金を払わなければならなくなるため、必ず期限内に申告するようにしましょう。

事情があって確定申告の期日に間に合わなかったときはどうなる?

何らかの事情によって確定申告の期限に遅れてしまった場合、以下の条件をすべて満たしていれば無申告加算税は科せられません。

- 期限後申告が期限から1ヶ月以内に自主的に確定申告している

- 納めるべき税金を、法定納期限までに全額納めている

(口座振替納付の手続きをしている場合は、期限後申告を行った日=申告書を提出した日まで) - 過去5年間で無申告加算税や重加算税を課されていないこと

出典:国税庁「No.2024 確定申告を忘れたとき」

なお、災害などのやむを得ない理由がある場合は、申告期限の延長を税務署に申し立てることができます。申し立てが認められると、やむを得ない理由が解消してから2ヶ月後まで期限を延長することが可能です。

【関連記事】

確定申告しないとどうなるの? 無申告のペナルティと対処法を解説

控除申請を忘れた場合は還付申告で申請する

フリーランスで報酬から源泉徴収によって所得税相当額が引かれた金額となっている場合、発注元(クライアント)が個人に代わって所得税を納税していることになります。

しかし、この時点では必要経費や所得控除額が差し引かれていません。この場合、確定申告で必要経費や各種控除を申告することで還付される可能性があります。

予定納税や源泉徴収で納めた所得税が本来納めるべき金額より多い場合には、確定申告時に還付申請をして還付を受けられます。還付申告は、課税年度の翌年から5年間、通年で申告可能です。

まとめ

フリーランスや個人事業主は、個人で確定申告をする必要があります。青色申告なら税制的な優遇を受けられるので、帳簿を細かく付ける手間が掛かっても青色申告での確定申告をおすすめします。

確定申告の申告期日に遅れることはペナルティにもつながります。領収書やレシートなどの整理は日常的に行い、スムーズに確定申告ができるよう準備を進めておくのがよいでしょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

監修 好川寛(よしかわひろし)

元国税調査官。国税局では税務相談室・不服審判所等で審理事務を中心に担当。その後、大手YouTuber事務所のトップクリエイターの税務支援、IT企業で税務ソフトウェアの開発に携わる異色の税理士です。