法人経営者や個人事業主・フリーランスは法人カードを持っていると非常に便利です。経理処理の効率化や資金繰りの改善、各種保険、空港ラウンジサービスの付帯など、現金決済では得られないメリットが多くあります。

この記事では、そんな法人カードを比較するポイントとおすすめのカードを紹介します。

目次

法人カードとは

法人カードとは、法人経営者や個人事業主・フリーランスを対象に発行されるクレジットカードです。ビジネスカードやコーポレートカードとも呼ばれますが、コーポレートカードは大企業向けと考えてください。

法人カードを持つメリットとは

法人カードは個人向けのクレジットカードと明確に役割が異なります。法人カードを持つことで様々なメリットがありますので、それらのメリットを考慮した上で法人カードを比較しましょう。

経理作業の効率化

法人カードの引き落とし口座は事業用の銀行口座のため、経費精算の必要がありません。法人カードを持つことで経理作業を効率化することができるでしょう。

また、多くの会計ソフトはカードの明細を自動で取り入れることができます。このため、いちいち手作業で経費を登録する必要もなく、経理作業をかなり効率化できるはずです。

年会費を経費にできる

法人カードの特徴の一つに、年会費を経費にできることがあります。個人用のカードを使って経費精算をしている場合は年会費を経費計上できませんが、法人カードの場合は経費にできます。

広告費の支払いなどに便利

IT関連の仕事をしている場合は「広告費の支払いをカード処理している」との声も少なくありません。自社の広告や他社の広告運用を代行した場合など、広告費が年間で数百万円から数千万円にものぼることがあります。こういった大きな金額を決済する際、法人カードがあると便利です。

資金繰りの改善に役立つ

広告費以外にも、たとえばイベント運営会社などを運営している場合は事前に会場費用や経費を建て替える必要が発生することもあります。その場合、法人カードを使えば支払いを後ろ倒しにすることができ資金繰りにも役立ちます。

法人カードを比較するポイント

ここからは、法人カードを比較するポイントについてご紹介していきます。

審査の基準

法人カードを申し込む際、一番気になるのは審査の基準ではないでしょうか。法人カードによっては決算書が必要だったり、黒字決算でないと審査に通らないものもあります。このため、

- 創業一年目から作れるか

- 決算書の提出が不要か

などもカードを申し込む上での判断ポイントの一つになります。ちなみに、後述するfreeeカードでは、事前に入会可能か診断することができます。創業後まもなくても申し込み可能で、本人確認書を提出すれば決算書を出す必要もありません。

カードブランドと年会費

どのカードブランドを持っているか、ゴールド・プラチナカードであるかなども判断基準の一つになります。

一般的にゴールドカードの年会費は1万円〜3万円前後、プラチナカードの年会費は5万円〜13万円前後。年会費が高い分サービスも充実していますし、何よりカードブランドによってはそれ自体がステイタスになります。なかでも、アメリカン・エキスプレスやダイナースクラブは人気のブランドです。

審査も厳しいため、これらのカードを持っているだけで一目置かれることもあるでしょう。

ポイント還元率・マイルの還元率

法人カードを選ぶポイントの一つに、ポイント還元率・マイル還元率が挙げられます。カードの利用額に応じてポイントやマイルが貯まり、現金や商品券、航空券と交換することができます。特に、出張で飛行機を使う機会が多い場合は、出来るだけマイルがたまるカードを選びたいところです。カードによって還元率は異なりますので、選ぶ際に必ずチェックしましょう。

付帯サービス

ビジネスカードは、カードブランドによって特徴が異なり、

- 空港ラウンジを無料で利用できる

- 同伴者1名まで空港ラウンジを無料利用できる

- 海外・国内旅行保険が付帯する

- コンシェルジュサービスが付帯する

- 提携サービスの割引利用

などの付帯サービスがあります。特に、ゴールドカード以上の法人カードを希望する方は、コンシェルジュサービスや空港ラウンジの利用に期待する方も少なくありません。

また、個人事業主やフリーランス向けのビジネスカードには、コワーキングスペースが割引利用できるなど、カード保有者にとってメリットのあるサービスを提供しているケースが多いです。このため、どのような付帯サービスを提供しているかもカードを選ぶ際はポイントになるでしょう。

人気の法人カードブランド

ここからは、人気の法人カードブランドについてご紹介していきます。

アメリカン・エキスプレス

アメリカン・エキスプレスが発行する法人カード。年会費はゴールドカードで20,000円〜30,000円前後ですが、カード利用額に応じて減額されるケースもあります。最大の特徴は、充実した付帯サービスです。年会費は高めですが、それをカバーする充実したサービスを提供しており「しっかりと利益を出していれば充分元は取れる」とのコメントもあるほど。

三井住友カード

知名度や信用性が高さが特徴の三井住友カード。個人・法人に関わらず、年会費無料のカードからゴールドカードまで、様々なカードを提供しています。カードによっては法人が黒字化していないと作れないものもありますが、freeeが三井住友カードと発行するfreee VISAカードは、本人確認書のみで作成可能です。

ほかにも、超有名カードブランドであるダイナースクラブカードや、知名度が高いオリコカード、楽天カードなども法人カードを発行しています。楽天カードは、楽天を利用する頻度難かったり、楽天市場に出店しているとさらに作成するメリットが高まるでしょう。

おすすめの法人カード(ビジネスカード)

会計ソフトのfreeeでは、各クレジットカードブランドと提携した法人カードを提供しています。Webから簡単に申し込みが完結したり、経理やバックオフィス業務を効率化したりできる機能が付帯しています。法人だけでなく、個人事業主にもおすすめのビジネスカードです。

freeeが提供する法人カードのそれぞれのブランドごとに特徴や特典についてご紹介します。

freeeカードUnlimited

法人カードなら「freeeカード Unlimited」がおすすめです!

年会費・発行手数料はもちろん、外貨決済手数料も無料なので(*1)、お得に利用できます。

また、利用額に応じたポイント還元で、日々のお支払いのコストを抑えることが可能です!

さらにカード利用を通じて、経理業務を効率化する機能が充実している点も選ばれるポイントです。

(*1)一般的な法人カードは外貨決済手数料が2〜3%程度発生

経理業務を効率化する法人カード

- 利用明細の即時反映

月初に全ての明細が揃うので、スムーズに決算業務を進めることができます。 - 領収書を明細に自動添付

提出された領収書が明細に自動で紐づくので、照合作業を削減できます。 - 目的に応じたカード発行(何枚でも無料)

従業員ごとにカードを発行することで、立て替え精算を減らします。

freee Mastercard

freee Mastercardは、ライフカード株式会社が発行する事業用クレジットカードです。freee Mastercardの一般カードは年会費は永年無料、freee Mastercard ゴールドカードの年会費は2,200円(税込)で、初年度は無料です。

利用限度額が10〜500万円までの「ライト」ならば、決算書を用意せずに代表者の本人確認資料のみでWebから申し込みができます。加えて、最短3営業日で発行可能な点も魅力のひとつです。

また、freee会計の2,000円分ディスカウントクーポンや税理士・会計士などへの無料相談特典が付帯します。

個人事業主におすすめの事業用カード

freee Mastercard ライトならば

- 年会費無料:年会費が永年無料でETCカードも利用可能です

- すぐ使える:申し込みはWebで完結し、最短3営業日で発行できます

- 会計ソフトと同期:freee会計にカード明細を同期できます

申し込みはどちらもWebで完結でき、最短4営業日で発行可能です。

利用限度額は10〜500万円、freee会計の2,000円分ディスカウントクーポンや税理士・会計士などへの無料相談特典が付帯します。

さらに、ゴールドカードには海外・国内旅行保険や国内空港ラウンジの無料利用サービスも付帯しており、ポイント還元率は0.5%(*3)です。

(*3)1,000円につき1ポイントが貯まり、1,000ポイントでJCBギフト券5,000円分と交換可能です。

申し込み前に入会可能か診断することができるので、気になる方はご確認ください。

法人カードと資金繰り

これまでご紹介してきたように、経営者や個人事業主が法人カードを利用するメリットは非常に大きいと言えます。特に、事業を経営していると、いつ資金繰りで困難を抱えるか予測がつきません。法人カードを持っておいて損はないでしょう。ただし、カードによって限度額には幅があるため、法人カード以外の資金繰りの方法についても知っておく必要があります。

資金繰り・資金調達をサポート

この記事をご覧になっている方は、普段から資金繰りの状況についてチェックなさっているでしょうか。freee会計のユーザーアンケートによると、定期的に資金状況についてチェックしている方は約50%、確認の方法は預金残高通帳です。

キャッシュは企業存続の命綱です。キャッシュフローや今後の資金繰り予測などは会社経営の重要な要素の一つであり、資金調達は企業継続・繁栄の重要な手段です。

ただし、資金繰りや資金調達は難しい、よくわからない。そう思っている方も多いのではないでしょうか。

そこで、freeeでは資金繰り・資金調達をスムーズにおこなうためのサービスを提供しています。

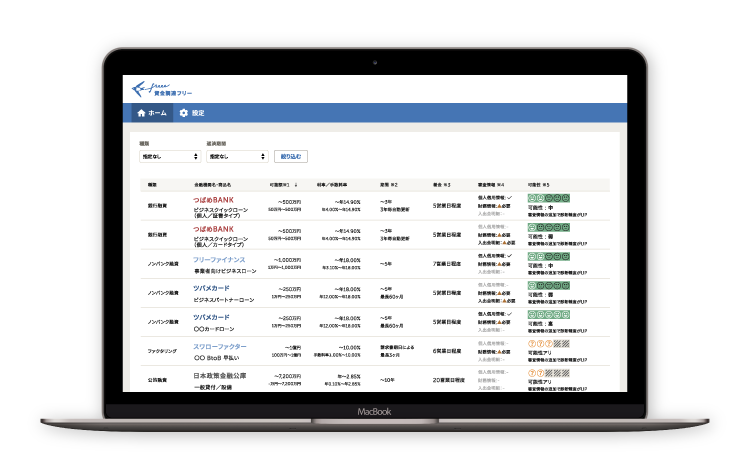

freee資金調達:複数の金融商品を簡単に比較・申込ができる

資金を調達したいが、なにが自社に適した調達手段なのか、借入できる商品なのかがわからないという経営者の大きな悩み。最終的には税理士の言う通りにするがこれで良かったのか?と不安がつきまといます。

freee資金調達では、いくつかの質問に答えれば複数の資金調達手段から、自社に最適な商品を比較できる形で紹介。サービスは即日利用が可能で、そのままオンラインで申し込みまでが可能になります。

まとめ

事業を運営・拡大していく上で資金繰りに関する問題は避けて通れない道です。また、なかなか相談相手がいない話題でもあります。資金繰り改善ナビやfreee会計のデータを活用して、事業を効率的に運営していきましょう。