監修 好川寛 プロゴ税理士事務所

支払調書とは、企業がフリーランスや個人事業主に業務を発注し、報酬を支払ったときに作成する法定調書の1つです。年間の支払金額や源泉徴収税額を記載しており、税務署に提出する必要があります。

支払調書にはいくつか種類がありますが、本記事では、企業(発注)側向けに「報酬、料金、契約金及び賞金の支払調書」について、提出時のポイントや注意点を詳しく解説します。

支払調書の種類や概要について詳しく知りたい方は、別記事「支払調書とは?提出義務のある範囲から書き方までわかりやすく解説」をあわせてご確認ください。

目次

業務委託契約をしている企業は支払調書の提出が必要

支払調書とは、フリーランスや個人事業主が正しく税金を申告しているかを税務署が確かめるための書類です。そのため、フリーランスや個人事業主と業務委託契約を結び、報酬を支払っている企業は、支払調書を税務署へ提出しなければなりません。

税務署は報酬を支払う企業に対して支払調書の作成と提出を求めることで、報酬を受け取ったフリーランスや個人事業主の申告内容と合っているかを確認します。

国税庁では、支払調書の提出が義務付けられている人については以下のように定義されています。

「報酬、料金、契約金及び賞金の支払調書」を提出しなければならない方は、外交員報酬、税理士報酬など所得税法第204条第1項各号ならびに所得税法第174条第10号および租税特別措置法第41条の20に規定されている報酬、料金、契約金および賞金の支払をする方です。

支払調書の提出義務が発生する範囲

支払調書は、規定を超える金額を支払った場合に提出が求められます。具体的に提出義務が生じる範囲については、以下を参考にしてください。

- 同一人に対するその年中の支払金額の合計額が50万円を超えるもの

① 外交員、集金人、電力量計の検針人およびプロボクサー等の報酬・料金

② バー、キャバレー等のホステス等の報酬・料金

③ 広告宣伝のための賞金

④ 社会保険診療報酬支払基金が支払う診療報酬

※国立病院・公立病院・その他の公共法人等に支払うものは提出不要 - 同一人に対するその年中の1回の支払賞金額が75万円を超えるものの支払を受けた者に係るその年中のすべての支払金額

⑤ 馬主に支払う競馬の賞金 - 同一人に対するその年中の支払金額の合計額が5万円を超えるもの

⑥ プロ野球の選手などに支払う報酬、契約金

⑦ 上記①~⑥以外の報酬、料金等

出典:国税庁「第4 報酬、料金、契約金及び賞金の支払調書」

支払調書の提出先と期限

支払調書は、報酬や料金を支払った年の翌年1月31日までに、企業の住所を管轄する税務署長に提出しなければなりません。

なお、支払金額が年間5万円以下を下回る場合、支払調書の提出は不要です。

発注側(企業)が支払調書発行・提出で押さえておきたいポイント

支払調書は法定調書の1つです。企業側は記載内容や発行のタイミングについて正しく理解し、効率よく作成・提出できるようにしておきます。

ここでは、支払調書を発行する発注側(企業)が覚えておくべき3つのポイントを紹介します。

支払調書の発行で覚えておきたいポイント

- マイナンバーの記載が必要になる

- 発行のタイミングは1月が適している

- テンプレートを用意しておく

マイナンバーの記載が必要になる

2016年1月1日以降に確定した報酬における支払調書から、マイナンバーもしくは法人番号の記載が必要になりました。

支払先にマイナンバーの提示を断られた場合は記載しなくても罰則などは特にありません。ただし、支払先にマイナンバーを求めたというログは残しておくようにしましょう。

なお、フリーランス・個人事業主側が扶養控除等申告書を提出している場合は、扶養親族等のマイナンバーも必要になります。

出典:国税庁|法定調書に関するFAQ

発行のタイミングは1月が適している

支払調書の発行時期に明確な定めはありません。受取側のフリーランスや個人事業主が確定申告期に間に合うように1月中に発行しておくとよいでしょう。

テンプレートを用意しておく

複数のフリーランスや個人事業主と業務委託契約を結ぶ企業は、支払調書のテンプレートを用意しておきましょう。

都度作成していると手間がかかったり、入力ミスや漏れが発生したりする可能性があります。テンプレートを準備しておくことで作業効率化が図れます。

freeeでは、支払調書の作成をよりスムーズにするための無料テンプレートも用意しているので、こちらもぜひご利用ください。

支払調書の記載項目について詳しく知りたい方は、別記事「支払調書とは?提出義務のある範囲から書き方までわかりやすく解説」をあわせてご確認ください。

発注側(企業)が覚えておくべき支払調書に関する注意点

支払調書を税務署に提出する際、添付しなければならない書類があります。ルールを正しく把握して、作成から提出までスムーズに行えるようにしましょう。

ここでは、発注側(企業)が覚えておくべき支払調書に関する注意点を4つ紹介します。

支払調書の注意点

- 源泉徴収をしていなくても必要になる

- 支払先への交付義務はない

- 提出しない場合は罰則がある

- 法定調書合計表を同時に提出しなければならない

源泉徴収をしていなくても必要になる

源泉徴収をしていなくても支払調書の提出範囲に該当する支払いがあった際は、税務署へ支払調書を提出しなければなりません。

たとえば、法人であるA社に対して測量費用を支払った場合、支払先が法人であることから源泉徴収は不要です。

しかし、測量費用は所得税法第204条第1項第2号の報酬等に該当するため、「報酬、料金、契約金及び賞金の支払調書」の提出が必要になります。

なお、内国法人に対する支払いで源泉徴収の対象になるものは、所得税法第174条各号に掲げるものに限られているため、支払調書の提出範囲と異なります。

出典:国税庁|法人に対して支払った報酬等

支払先への交付義務はない

支払調書は税務署に提出するべき書類であり、支払先である受注側(委託者)に対する交付義務はありません。

発注側(企業)が受注側(委託者)に発行しなければならない書類としては源泉徴収票が挙げられます。

【関連記事】

源泉徴収票とは?見方や発行時期、何に使うのか分かりやすく解説

税務署へ提出しない場合は罰則がある

上述したように、発注側(企業)は支払調書を税務署へ提出しなければなりません。提出しなかったり、偽りのある内容を記載したりした場合は、1年以下の懲役もしくは50万円以下の罰金が科せられます。

支払調書の提出期限に間に合わなくても、追徴課税は科せられません。ただし、必ず税務署に提出しなければならない書類であるということを覚えておきましょう。

出典:e-Gov法令検索「所得税法|第二百四十二条第五項」

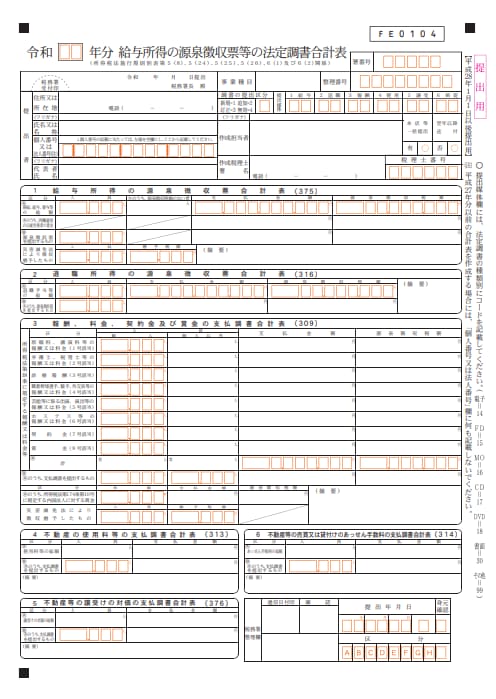

法定調書合計表を同時に提出しなければならない

法定調書合計表とは、源泉徴収票や支払調書といった法定調書の合計を記入し、それらの法定調書とあわせて税務署に提出する書類です。

なお2021年提出分から、法定調書における電子申告義務化の基準が変更されました。法定調書の枚数が100枚を超える場合は、電子媒体による申告が必要になります。

法定調書合計表の詳細や提出方法についての詳細は別記事「法定調書合計表の書き方とは?提出期限や作成方法を解説」をあわせてご確認ください。

支払調書をラクに作成する方法

支払調書は、業務委託管理ができるシステムを利用することでスムーズに作成できます。freee業務委託管理であれば、指定年度内の請求データをパートナー毎にまとめてCSVまたはPDFで支払調書の作成、メールでの一括送付が可能です。

入力ミスを防いで簡単に振り替えることもできるので、支払調書を作成する際は、freee業務委託管理をぜひ活用してみましょう。

まとめ

支払調書とは、企業がフリーランスや個人事業主に業務を発注し、報酬を支払ったときに作成する法定調書の1つです。年間の支払金額や源泉徴収税額を記載しており、税務署に提出する必要があります。

外部のリソースを活用するうえで、フリーランスなどの個人に業務を依頼することも多いでしょう。業務委託を適切に行うのはもちろんのこと、支払った報酬や源泉徴収税額などを記載した支払調書を税務署に提出する必要があるので注意しましょう。

支払調書の作成をスムーズに行ううえでは、クラウド上で業務委託管理が行えるfreee業務委託管理を利用すると便利です。日々の業務を効率化するために、積極的に活用してみてください。

フリーランス・業務委託先への発注を効率化する方法

フリーランスや業務委託先との取引が多い企業にとって、手間がかかるのが発注業務です。

一口に発注業務といっても、契約や発注、請求など対応すべき作業は多岐にわたり、管理が行き届かないケースがあります。たとえば、法令にもとづく適切な発注ができていなかったり、請求書の提出期日が守られなかったり、請求書の不備で差し戻しが発生したりなどの課題が挙げられるでしょう。

このような課題を抱えている発注担当者におすすめしたいのが、業務委託管理システム「freee業務委託管理」です。

freee業務委託管理を活用すると、フリーランスや業務委託先への発注に関する手続きや取引情報のすべてを一元管理できるようになります。契約締結から発注、業務期間のやり取り、納品、検収、請求、支払いまで、一連の対応をクラウド上で完結できるため、管理コスト削減や業務効率化、取引に関するトラブルのリスク低減などのメリットをもたらします。

また、フリーランスや業務委託先との過去の取引履歴や現在の取引状況の管理も可能です。発注実績や評価を社内共有しやすく、業務委託の活用による従業員のパフォーマンス向上が期待できます。

freee業務委託管理の主な活用メリットは以下のとおりです。

発注に関わる手続きや取引情報を一元管理

クラウド上で契約完了

初めて取引を行うフリーランスや業務委託先と契約を締結する際、freee業務委託管理を使えば、クラウド上でのスムーズなやり取りが可能です。

契約書はそのままクラウド上に保管されるため、契約情報をもとに発注内容を確認したり、契約更新時のアラート通知を受け取ったりすることもできます。

発注対応や業務進捗を可視化

発注書の作成・送付は、フォーマットに業務内容や報酬、納期などを入力するだけで完了します。

また、発注業務をメールや口頭でのやり取りで行っていると、管理上の手間がかかるのはもちろん、発注内容や業務進捗などを把握しづらいこともあるでしょう。freee業務委託管理は発注内容が可視化され、プロジェクトの業務進捗や残予算をリアルタイムに把握するうえでも役立ちます。

正確な請求管理を実現

発注業務でもっとも忘れてはならないのが、請求管理です。報酬の支払い漏れや遅延は企業の信用に関わるため、情報の一元管理によって正しく効率的に行う必要があります。freee業務委託管理ならフリーランスや業務委託先が請求書を発行する際も、ワンクリックで発注書に連動した請求書を作成可能。請求書の回収状況が一覧で確認できるほか、請求処理に関する上長や経理担当者の承認作業もクラウド上で行えます。

支払明細書の発行も可能

確定申告の際に必要な支払明細書(支払調書)も、フリーランスや業務委託先ごとに発行できます。発行した支払明細書(支払調書)はPDFでダウンロードしたり、メールで送付したりすることも可能です。

法令への対策が万全

近年、発注側の企業がフリーランスや業務委託先に対して優越的地位を濫用するリスクを防ぐため、下請法やフリーランス保護新法(2024年11月1日施行予定)にもとづく適切な発注対応が求められています。また、インボイス制度や電子帳簿保存法の要件を満たす書類の発行・保存も不可欠です。

こうした法令に反する対応を意図せず行ってしまった場合も、発注側の企業に罰則が科される可能性があるため、取引の安全性を確保する必要があります。freee業務委託管理なら既存の法令はもちろん、法改正や新たな法令の施行にも自動で対応しているため、安心して取引を行うことができます。

カスタマイズ開発やツール連携で運用しやすく

業務委託管理システムを導入する際は、発注業務の担当者が使いやすい環境を整えることも欠かせません。freee業務委託管理は、ご希望に応じて、オンプレミスとの連携や新たな機能の開発などのカスタマイズも可能です。また、LINE・Slack・Chatwork・freee・CloudSign・Salesforceなど、各種ツールとの連携もできます。

より詳しくサービスについて知りたい方は、無料ダウンロード資料「1分で分かるfreee業務委託管理」をぜひご覧ください。

よくある質問

企業は支払調書の提出が必要?

フリーランスや個人事業主と、業務委託契約を結んでいる法人は税務署に支払調書の提出が必要です。なお、フリーランスや個人事業主側に提出義務はありません。

詳しくは記事内「業務委託契約をしている法人は支払調書の提出が必要」をご覧ください。

支払調書はいつまでに提出すべき?

支払調書は、受注側が確定申告に間に合うよう、1月に発行するのが望ましいでしょう。

詳しくは記事内「発行のタイミングは1月が適している」をご覧ください。

支払調書を提出しない場合の罰則は?

支払調書を提出しない、もしくは虚偽の内容を記載した場合は、1年以下の懲役もしくは50万円以下の罰金が科せられます。

詳しくは記事内「提出しない場合は罰則がある」をご覧ください。

監修 好川寛(よしかわひろし)

元国税調査官。国税局では税務相談室・不服審判所等で審理事務を中心に担当。その後、大手YouTuber事務所のトップクリエイターの税務支援、IT企業で税務ソフトウェアの開発に携わる異色の税理士です。