最終更新日:2023/06/29

監修 税理士法人虎ノ門共同会計事務所

耐用年数とは、減価償却資産(固定資産)を使用できる期間のことです。耐用年数の期間は省令で定められ、減価償却資産の種類や用途などによって異なります。また、耐用年数は減価償却費を計算する際に必要な情報になります。

本記事では、耐用年数の基本情報から、減価償却の計算方法、減価償却資産の種類と各耐用年数について解説します。

目次

耐用年数とは?

耐用年数とは、固定資産を通常の用途用法に沿って使用した場合に、本来期待する役割を果たすとみなされる期間のことです。

通常、取得した固定資産は時間の経過とともに、その価値が失われ、最後には価値を喪失します。このように、時間の経過によって価値が減少する固定資産のことを減価償却資産と言います。

耐用年数は減価償却資産の使用可能な期間を指します。この期間は減価償却資産の種類や用途などで細かく設定されています。

耐用年数は減価償却費を計算する際に必要な情報となります。

耐用年数に関する詳細は「減価償却資産の耐用年数等に関する省令」により定められています。また、主な減価償却資産の種類と各耐用年数一覧は、国税庁のウェブサイトからも確認できます。

耐久年数との違い

耐用年数と似ている言葉に耐久年数がありますが、両者の性質はまったく異なります。耐久年数は商品の製造元などが調査・実験結果をもとに、機能面で問題なく使用できると公示された期間のことを指します。

この期間は、法律で定められているものではありません。また、使用状況・環境によっては、実際に使える期間が耐久年数と異なることもあります。

一方、耐用年数は資産が使用可能と考えられる期間を示し、決算書類での経費計上で役立つものです。そのため耐用年数を過ぎても、機能が生きていれば使い続けることは可能です。

減価償却とは?

減価償却とは、資産価値が時間の経過とともに低減していくという前提で、耐用年数に応じて購入費を配分して振り分け、その金額を費用として計上する会計処理です。

これは、収益に対応している分の費用を経費計上するという「費用収益対応の原則」に基づいています。

減価償却は、経営成績を正しく把握する目的で行われます。固定資産を取得した金額を一度費用として計上した場合、その期のみ費用が増加し、実際の業績を把握しづらくなります。

その場合、購入時以降の固定資産の使用による利益が、会計上見えづらくなるという影響も出ます。そのため減価償却を行うことで、資産の取得が業績に与えた影響を判断しやすくなるのです。

耐用年数と減価償却資産の関係

減価償却資産の対象となるのは、耐用年数が1年以上かつ、取得価額が10万円以上のものです。事業活動を行ううえで使用する固定資産には、たとえば、建物や機械、車両運搬具などがあります。

一方、土地や骨とう品などのような、時間の経過によって価値が下がらないものは、減価償却資産の対象とはなりません。

減価償却の計算方法「定額法」と「定率法」

減価償却の計算方法は、定額法と定率法の2つが一般的です。

税法の定める減価償却の計算方法として、原則、個人事業主は定額法を適用し、法人は建物、建物附属設備、構築物、ソフトウェアを除き定率法が適用されます。

個人事業主・法人のどちらも、税務署へ届出を提出すれば計算方法を変更することは可能ですが、鉱業用のものを除く建物・建物附属設備・構築物、およびソフトウェアについては、定額法のみが適用されます。

| 定額法 |

|

|---|---|

| 定率法 |

※償却保証額の算出方法は「取得価額×耐用年数の保証率」 |

定額法の算出方法

定額法の算出方法は「取得価額×定額法の償却率」です。

定額法の算出方法

取得価額×定額法の償却率

たとえば、耐用年数10年の250万円で購入した資産を定額法で償却する場合「250万×0.1(耐用年数10年の場合の償却率)=25万円」となります。

9年間は25万円を支払い、最後の年は耐用年数経過後にも残っている価値を示す残存薄価1円を残すために24万9999円を計上します。

定額法の特徴として、償却費が毎年同額なので計算が簡単です。また、事前に毎年いくら計上するか把握可能なため、資金計画も立てやすくなります。

一方、計上金額が毎年同額のため、初期の節税対策はあまり期待できません。

定率法の算出方法

定率法の算出方法は「未償却残高 × 定率法の償却率」です。途中で償却額が償却保証額より小さくなると算出方法が変更されて「改定取得価額×改定償却率」となります。

また、基準となる償却保証額は「取得価額 × 耐用年数の保証率」で算出します。

定率法の算出方法

未償却残高 × 定率法の償却率

たとえば、耐用年数10年の250万円で購入した資産を定率法で償却する場合について説明します。最初に、定率法で算出する際に必要な数値を確認します。

耐用年数10年の資産を250万円で購入し定率法で償却する際の前提数値

- 償却保証額「250万 × 0.06552(耐用年数10年の場合の保証率)=16万3800円」

- 改定取得価額「250万 - 184万4640円(前年までの償却費の合計額)=65万5360円」

- 改定償却率「0.250(耐用年数10年の場合)」

※定率法の保証率、償却率、改定償却率は、それぞれ国税庁の「減価償却資産の償却率等表」で確認できます

実際の数値をあてはめた場合、以下のようになります。

| 年数 | 算出方法 | 期首帳簿価額 | 償却限度額 | 期末帳簿価額 |

|---|---|---|---|---|

| 1年目 | 250万 × 0.2=50万 | 250万 | 50万 | 200万 |

| 2年目 | (250万 - 50万)×0.2=40万 | 200万 | 40万 | 160万 |

| 3年目 | (250万 - 90万)×0.2=32万 | 160万 | 32万 | 128万 |

| 4年目 | (250万 - 122万)×0.2=25万6,000 | 128万 | 25万6,000 | 102万4,000 |

| 5年目 | (250万 - 147万6,000)× 0.2=20万4800 | 102万4,000 | 20万4,800 | 81万9,200 |

| 6年目 | (250万 - 168万800)× 0.2=16万3,840 | 81万9,200 | 16万3,840 | 65万5,360 |

| これまでと同様の算出方法では、次の7年目の償却額は13万1072円となりますが、償却保証額16万3800円より少なくなるため、ここで算出方法を「改定取得価額×改定償却率」に変更します。 | ||||

| 7年目 | 65万5360 × 0.250=16万3,840 | 65万5,360 | 16万3,840 | 49万1,520 |

| 8年目 | 65万5360 × 0.250=16万3,840 | 49万1,520 | 16万3,840 | 32万7,680 |

| 9年目 | 65万5360 × 0.250=16万3,840 | 32万7,680 | 16万3,840 | 16万3,840 |

| 10年目 | 65万5360 × 0.250=16万3,840 | 16万3,840 | 16万3,839 | 1 |

1年目は「250万×0.2(耐用年数10年の場合の償却率)」で、2年目以降は「(250万-前年までの償却費の合計額)×0.2」となります。

7年目からは償却額が償却保証額より小さくなるため算出方法が変更し「65万5360円(改定取得価額)×0.250(改定償却率)」となりました。また、10年目は残存薄価1円を残すために16万3839円となっています。

このように、定率法は未償却残高と償却率を掛け合わせるため、初年度の償却費が最大となり、その後、毎年減少していきます。途中、償却費の金額が償却保障額に満たなくなると、償却費を毎年同額に変更します。

定率法は初年度の計上額が多いため、直近で節税対策に役立ちます。一方、途中から算出方法が変わるなど、定額法と比較して計算が複雑化するため、専門知識が必要です。

| 定額法 | 定率法 | |

|---|---|---|

| 概要 |

|

|

| 対象 |

|

|

| 計算方法 |

|

|

| 特徴 |

|

|

主な減価償却資産の種類と耐用年数一覧

減価償却資産の種類と各耐用年数は、以下の項目に分けて整理されています。

ここでは上記項目の中から、主な対象と耐用年数を一部抜粋します。記載がないものに関して詳しくは国税庁のサイトをご確認ください。

建物、建物付属設備の耐用年数

建物や建物の付属設備は、構造や用途によって耐用年数が変わります。

<建物>

| 構造・用途 | 細目 | 耐用年数 |

|---|---|---|

| 木造・合成樹脂造のもの |

事務所用のもの 店舗用・住宅用のもの 飲食店用のもの 旅館用・ホテル用・病院用・車庫用のもの 公衆浴場用のもの 工場用・倉庫用のもの(一般用) |

24 22 20 17 12 15 |

| 木骨モルタル造のもの |

事務所用のもの 店舗用・住宅用のもの 飲食店用のもの 旅館用・ホテル用・病院用・車庫用のもの 公衆浴場用のもの 工場用・倉庫用のもの(一般用) |

22 20 19 15 11 14 |

| 鉄骨鉄筋コンクリート造・鉄筋コンクリート造のもの |

事務所用のもの 住宅用のもの 飲食店用のもの 延べ面積のうちに占める木造内装部分の 面積が30%を超えるもの その他のもの 旅館用・ホテル用のもの 延べ面積のうちに占める木造内装部分の 面積が30%を超えるもの その他のもの 店舗用・病院用のもの 車庫用のもの 公衆浴場用のもの 工場用・倉庫用のもの(一般用) |

50 47 - - 34 41 - - 31 39 39 38 31 38 |

| れんが造・石造・ブロック造のもの |

事務所用のもの 店舗用・住宅用・飲食店用のもの 旅館用・ホテル用・病院用のもの 車庫用のもの 公衆浴場用のもの 工場用・倉庫用のもの(一般用) |

41 38 36 34 30 34 |

| 金属造のもの |

事務所用のもの 骨格材の肉厚が、(以下同じ。) 4㎜を超えるもの 3㎜を超え、4㎜以下のもの 3㎜以下のもの 店舗用・住宅用のもの 4㎜を超えるもの 3㎜を超え、4㎜以下のもの 3㎜以下のもの 飲食店用・車庫用のもの 4㎜を超えるもの 3㎜を超え、4㎜以下のもの 3㎜以下のもの 旅館用・ホテル用・病院用のもの 4㎜を超えるもの 3㎜を超え、4㎜以下のもの 3㎜以下のもの 公衆浴場用のもの 4㎜を超えるもの 3㎜を超え、4㎜以下のもの 3㎜以下のもの 工場用・倉庫用のもの(一般用) 4㎜を超えるもの 3㎜を超え、4㎜以下のもの 3㎜以下のもの |

- - 38 30 22 - 34 27 19 - 31 25 19 - 29 24 17 - 27 19 15 - 31 24 17 |

<建物付属設備>

| 構造・用途 | 細目 | 耐用年数 |

|---|---|---|

| アーケード・日よけ設備 |

主として金属製のもの その他のもの |

15 8 |

| 店舗簡易装備 | 3 | |

| 電気設備(照明設備を含む。) | 蓄電池電源設備 その他のもの | 6 15 |

| 給排水・衛生設備、ガス設備 | 15 |

出典:国税庁『耐用年数(建物/建物附属設備)』

車両・運搬具、工具の耐用年数

車両・運搬具は一般用のものか運送事業用などかで、耐用年数が変わります。

<車両・運搬具>

| 構造・用途 | 細目 | 耐用年数 |

|---|---|---|

| 一般用のもの(特殊自動車・次の運送事業用等以外のもの) |

自動車(2輪・3輪自動車を除く。) 小型車(総排気量が0.66リットル以下のもの) 貨物自動車 ダンプ式のもの その他のもの 報道通信用のもの その他のもの 2輪・3輪自動車 自転車 リヤカー |

- 4 - 4 5 5 6 3 2 4 |

| 運送事業用・貸自動車業用・自動車教習所用のもの |

自動車(2輪・3輪自動車を含み、乗合自動車を除く。) 小型車(貨物自動車にあっては積載量が2トン 以下、その他のものにあっては総排 気量が2リットル以下のもの) 大型乗用車(総排気量が3リットル以上のもの) その他のもの 乗合自動車 自転車、リヤカー 被けん引車その他のもの |

- - - 3 5 4 5 2 4 |

<工具>

| 構造・用途 | 細目 | 耐用年数 |

|---|---|---|

| 測定工具、検査 工具(電気・電子 を利用するもの を含む。) | 5 | |

| 治具、取付工具 | 3 | |

| 切削工具 | 2 | |

|

型(型枠を含む。) 鍛圧工具、 打抜工具 |

プレスその他の金属加工用金型、合成樹脂、ゴム・ガラス成型用金型、鋳造用型 その他のもの |

- 2 3 |

| 活字、活字に常用される金属 |

購入活字(活字の形状のまま反復使用するものに限る。) 自製活字、活字に常用される金属 |

2 8 |

出典:国税庁『耐用年数(車両・運搬具/工具)』

機械・装置の耐用年数

機械・装置は設備の種類で耐用年数が変わります。

<機械・装置>

| 設備の種類 | 細目 | 耐用年数 |

|---|---|---|

| 農業用設備 | 7 | |

| 林業用設備 | 5 | |

| 食料品製造業用設備 | 10 | |

| 飲料・たばこ・飼料製造業用設備 | 10 | |

| 繊維工業用設備 |

炭素繊維製造設備 黒鉛化炉 その他の設備 その他の設備 |

- 3 7 7 |

| 木材・木製品(家具を除く。)製造業用設備 | 8 | |

| 家具・装備品製造業用設備 | 11 | |

| パルプ・紙・紙加工品製造業用設備 | 12 | |

| 印刷業・印刷関連業用設備 |

デジタル印刷システム設備 製本業用設備 新聞業用設備 モノタイプ・写真・通信設備 その他の設備 その他の設備 |

4 7 - 3 10 10 |

| ゴム製品製造業用設備 | 9 | |

| なめし革・なめし革製品・毛皮製造業用設備 | 9 | |

| 窯業・土石製品製造業用設備 | 9 | |

| 鉄鋼業用設備 |

表面処理鋼材・鉄粉製造業・鉄スクラップ加工処理業用設備 純鉄・原鉄・ベースメタル・フェロアロイ・鉄素形材・鋳鉄管製造業用設備 その他の設備 |

- 5 - 9 14 |

| 金属製品製造業用設備 |

金属被覆、彫刻業・打はく、金属製ネームプレート製造業用設備 その他の設備 |

- 6 10 |

| 林業用設備 | 5 | |

| 鉱業・採石業・砂利採取業用設備 |

石油・天然ガス鉱業用設備 坑井設備 掘さく設備 その他の設備 その他の設備 |

- 3 6 12 6 |

| 総合工事業用設備 | 6 | |

| 倉庫業用設備 | 12 | |

| 運輸に附帯するサービス業用設備 | 10 | |

| 飲食料品卸売業用設備 | 10 | |

| 飲食料品小売業用設備 | 9 | |

| その他の小売業用設備 |

ガソリン・液化石油ガススタンド設備 その他の設備 主として金属製のもの その他のもの |

8 - 17 8 |

| 宿泊業用設備 | 10 | |

| 飲食店業用設備 | 8 | |

| 洗濯業・理容業・美容業・浴場業用設備 | 13 | |

| その他の生活関連サービス業用設備 | 6 | |

| 自動車整備業用設備 | 15 |

出典:国税庁『耐用年数(機械・装置)』

中古資産の減価償却期間を計算する場合の注意点

中古資産を減価償却する場合、法定耐用年数を使用する代わりに、使用時点からの使用可能期間として見積もられる年数で計算できます。使用可能年数の見積もりが難しい場合には、簡便法という方法で算出した年数を使います。

ただし、中古資産を事業用に使ううえで必要になった修理や改良等にかかる金額が、その中古資産を新品で取得する際の取得価額の50%に相当する金額を超える場合は、上記の方法は適用されず、法定耐用年数が適用されます。

※出典:国税庁『中古資産の耐用年数』

簡便法の計算方法

中古資産の耐用年数を算出するのに使用する簡便法には、以下のとおり2つの計算方法があります。

中古資産の簡便法による計算2例

-

法定耐用年数をすべて経過した中古資産の場合

算出方法 「法定耐用年数 × 20%」 -

法定耐用年数を一部経過した中古資産の場合

算出方法「法定耐用年数 - 経過年数+経過年数 × 20%」

どちらの方法も、算出した年数が2年に満たない時には2年にします。2年以上の場合は、1年未満の端数は切り捨てます。

それぞれの式に、具体的な数値をあてはめてみましょう。

まずは法定耐用年数をすべて経過した中古資産を購入した場合の例です。

農業用設備の法定耐用年数は7年ですが、使い始めて7年以上経っている中古品を購入した場合は、以下のように耐用年数を算出します。

新品時の耐用年数7年 × 20% = 1.4→2年

算出した数値が2年未満だったので、この場合は2年とします。

次に、法定耐用年数を一部経過した中古資産の場合の例です。

使い始めて1.5年経っている農業用設備の中古品を購入した場合、中古資産の耐用年数は以下のように算出します。

耐用年数7年 - 経過年数1.5年 + 経過年数1.5 × 20% = 5.8→5年

1年未満の端数は切り捨て、5年となります。

上記のような中古資産の耐用年数の算出は、使用開始した事業年度のみ可能です。翌年度以降は通常の法定耐用年数が適用されます。中古資産の耐用年数で減価償却を行いたい方は、必ず初年度に行うようにしましょう。

まとめ

耐用年数は省令で定められており、減価償却資産の種類や用途などによって異なります。資産ごとの耐用年数は、減価償却費を計算する際に必要な情報となります。

減価償却の方法は定額法と定率法の2つが一般的です。原則、個人事業主は定額法が適用され、法人は鉱業用を除く建物・建物附属設備・構築物、ソフトウェアを除いて定率法が適用されます。

また、中古資産を購入した際には、中古資産の耐用年数を算出するとよいでしょう。通常の法定耐用年数の代わりに、事業供用日から残りの使用できる期間として見積もられる期間、または簡便法で耐用年数を計算できます。

経理を自動化し、日々の業務をもっとラクにする方法

経理業務には日々の入出金管理だけでなく、請求書や領収書の作成から保存まで多岐にわたります。

シェアNo.1のクラウド会計ソフト(*1)「freee会計」では、面倒な仕訳や入力作業を自動化、必要書類も簡単に作成でき、経理業務にかかる時間を半分以下(*2)に削減できます。

※1.シミラーウェブ、ローカルフォリオ(2019年10月)

※2.自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、関連書類はクラウド内で保存が可能です。管理にかかるコストも削減でき、書類の破損や紛失の心配もありません。

数あるソフトの中でも、freee会計を導入するメリットをご紹介します。

明細の自動取り込みで日々の帳簿作成が簡単・ラクに!

銀行口座やクレジットカードを同期することにより、利用明細を自動的に取り込むことができます。取り込んだ明細から勘定科目の登録はもちろん、売掛金や買掛金の消し込み、資金の移動などの記帳も可能です。

明細を手入力ではなく自動的に取り込むため、入力の手間や漏れなく正確な帳簿を作成できます。

経営層にもわかりやすいレポートを自動作成!

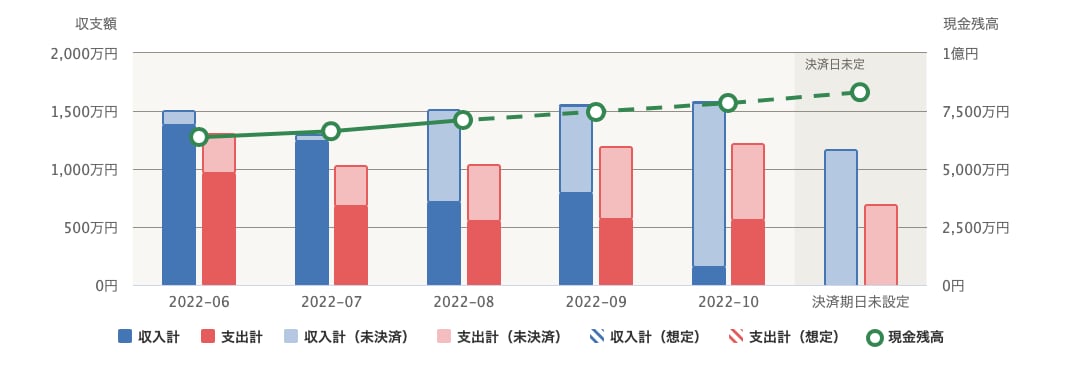

会社を経営するうえで重要なのはお金の流れです。freee会計では、お金の流れをリアルタイムで把握できるレポートを自動で作成できます。

たとえば「資金繰りレポート」を作成すると、今後のお金の出入りを踏まえた上で現金の残高推移を確認することができます。現金の動きを把握することで、資金ショートの防止につながります。

決算関連の書類作成にも対応!

freee会計では、中小企業の決算関連書類を自動的に作成できます。

<freee会計で出力可能な書類の一例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 現金出納帳 など

ほかにもfreee会計には、効率的な経理を実現するための機能が豊富に備わっています。

<freee会計の機能例>

- 見積書/請求書/納品書の発行

- 入金確認や消込、帳簿への反映

- 支払管理や振込ファイルの自動作成

- 証憑管理(電子帳簿保存対応)etc...

今すぐfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。

よくある質問

耐用年数とは?

耐用年数とは、減価償却資産(固定資産)を使用できる期間のことです。

詳しくは、記事内「耐用年数とは?」で解説しています。

減価償却とは?

減価償却資産の取得金額を耐用年数によって配分して割り振り、その金額を費用として計上する会計処理を指します。

詳しくは、記事内「減価償却とは?」をご覧ください。

定額法と定率法とは?

減価償却の計算方法には、一般的には定額法と定率法の2通りがあります。毎年同じ金額の償却費を計上する定額法と、時の経過とともに減価償却費が減少する定率法があります。

詳しくは、記事内「減価償却の計算方法『定額法』と『定率法』」で解説しているのでご覧ください。

監修 税理士法人虎ノ門共同会計事務所

税理士法人虎ノ門共同会計事務所は、税務・会計のエキスパート集団によるきめ細かい、多岐にわたるサービスを提供し、クライアントの発展をトータルに支援いたします。税理士・公認会計士を中心に、弁護士、弁理士、司法書士などの専門家との業務提携により、ワンストップサービスの提供を行う会計事務所です。