M&Aを成功に導く上で、デューデリジェンスは不可欠なプロセスです。

デューデリジェンス(Due Diligence)とは、M&Aの対象となる企業の価値やリスクを精査する「買収監査」のことであり、いわば企業の「健康診断」と言えます。財務状況や事業内容、法務リスクなどを事前に徹底して調べることで、M&A成立後の予期せぬトラブルを防ぎ、最終的な投資判断の精度を高める目的があります。

本記事ではデューデリジェンスの目的や種類、費用相場、そして実施する上での注意点まで、経営者や担当者が知っておくべきポイントを網羅的に解説します。

目次

- デューデリジェンスとは? M&A成功のカギを握る「買収監査」の目的

- デューデリジェンスのM&Aにおける役割

- デューデリジェンスと企業価値評価(バリュエーション)の違い

- デューデリジェンスを実施する目的

- 企業価値やリスクを正確に把握するため

- 買収価格や契約条件の妥当性を判断するため

- M&A後の統合プロセスを円滑に計画するため

- デューデリジェンスが行われるタイミングと期間

- デューデリジェンスの調査内容

- ビジネスデューデリジェンス

- 財務デューデリジェンス

- 法務デューデリジェンス

- 税務デューデリジェンス

- 人事デューデリジェンス

- ITデューデリジェンス

- セルサイド(ベンダー)デューデリジェンス

- デューデリジェンスの実施フロー

- 1. 調査チーム・方針を決める

- 2. 資料開示を依頼する・ヒアリングや現地調査を実施する

- 3. 調査結果を分析し報告書にまとめる

- 【専門家別】デューデリジェンスの費用相場とコストを抑えるコツ

- デューデリジェンスを実施する際の注意点

- 目的と範囲を明確にする

- 適切なタイミングで開始する

- 外部の専門家を積極的に活用する

- 優先順位をつけて計画的に行う

- 徹底した情報管理

- まとめ

- freeeで内部統制の整備をスムーズに

- よくある質問

デューデリジェンスとは? M&A成功のカギを握る「買収監査」の目的

デューデリジェンス(Due Diligence)とは、M&Aにおいて買収対象となる企業や事業についての詳細な調査・分析を行うプロセスです。「Due(当然の、正当な)」と「Diligence(努力、精査)」を組み合わせた言葉で、日本語では「当然払うべき努力や注意」という意味を持ちます。

M&Aなどのビジネスシーンにおいては、デューデリジェンスは買い手企業が売り手企業の財務状況や法的リスク、事業の実態などを総合的に調査する活動を意味します。「買収監査」とも呼ばれており、M&Aの成功を左右する極めて重要なプロセスのひとつです。

なお、デューデリジェンスは自社で実施することも可能ですが、自社だけで対応するのは重大なリスクを見落とす可能性があるため推奨されません。専門知識や客観性が不足しやすく、財務・法務・税務などの隠れた問題点を発見できない恐れがあります。

デューデリジェンスの最も効果的な実施方法は、専門家との「ハイブリッド型」です。事業シナジーなどのビジネス面の調査は自社で対応し、専門性が高い財務・法務などは外部の専門家に依頼する形が安全かつ効率的となります。

デューデリジェンスのM&Aにおける役割

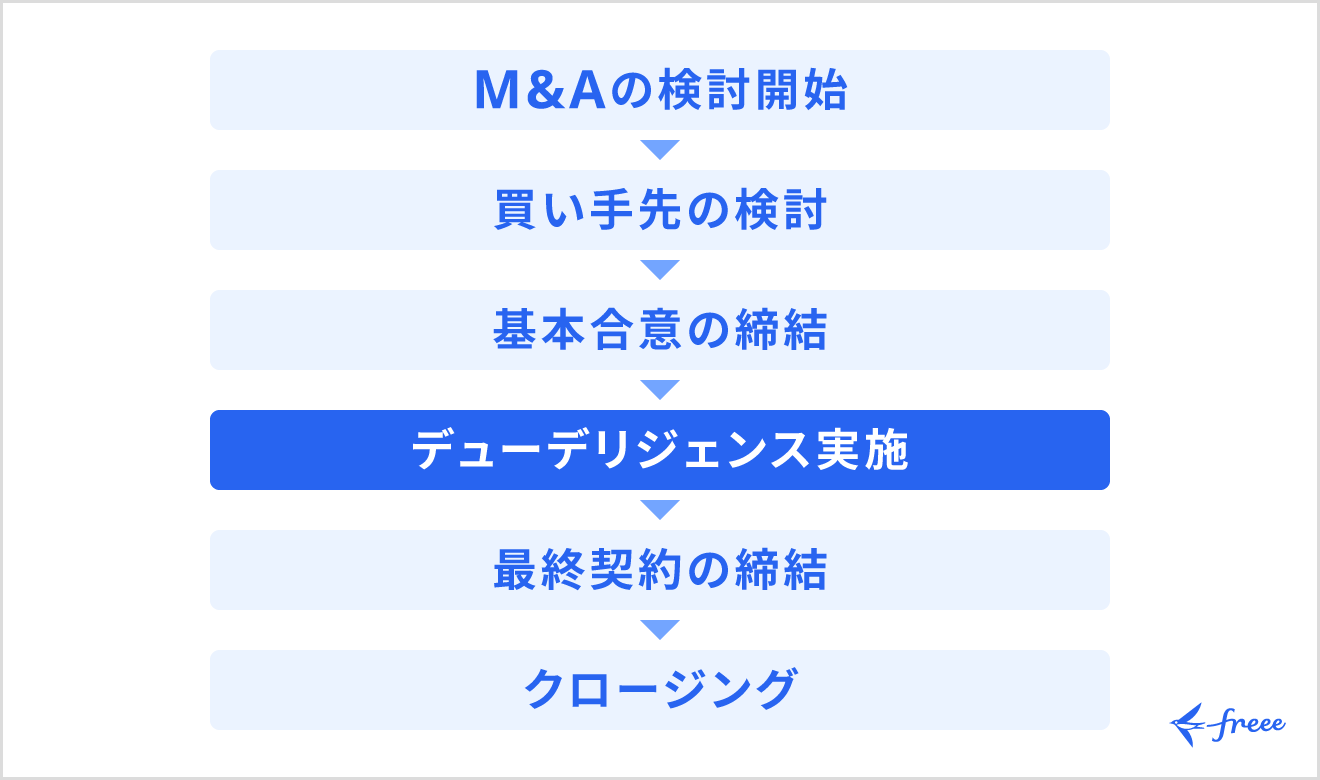

M&Aにおいて、デューデリジェンスは重要な役割を持っています。通常、デューデリジェンスは、買い手と売り手が基本的な条件について大筋で合意し、基本合意書を締結したあとから最終契約を結ぶ前までの期間に実施されることが一般的です。

デューデリジェンスは、いわば「M&Aを成功させるための健康診断」のような重要な位置付けにあります。表面的な情報ではわからない問題点やリスクを発見し、適切な対処法を検討するために非常に重要な仕組みです。

もしデューデリジェンスを行わずにM&Aを進めた場合、買収後に想定外の債務が発覚したり、法的な問題に巻き込まれたり、事業の実態が期待と大きく異なっていたりするといったリスクが発生し得ます。これらの問題は、M&A後の事業運営に深刻な影響を与え、場合によっては投資回収が困難になる恐れもあるでしょう。

デューデリジェンスと企業価値評価(バリュエーション)の違い

デューデリジェンスと企業価値評価(バリュエーション)は、目的と成果物が明確に異なります。

| デューデリジェンス | 企業価値評価(バリュエーション) | |

|---|---|---|

| 目的 | リスクの発見・分析 | 企業価値(金額)の算定 |

| 成果物 | 発見されたリスクや問題点をまとめた調査報告書 | 算定された評価額 |

一言でいうと、デューデリジェンスは企業のリスクを調査する「健康診断」で、企業価値評価は価格を算定する「値段付け」です。

この2つは密接に関連しています。デューデリジェンスで発見されたリスク(訴訟リスクや簿外債務など)は、企業価値評価の金額を引き下げる要因として考慮されます。

つまり、デューデリジェンスでリスクを把握し、その結果を企業価値評価に反映させて最終的な買収価格を決定するという流れになります。

デューデリジェンスを実施する目的

デューデリジェンスは、M&Aの意思決定における重要な判断材料を収集するために実施します。表面的な情報だけでは見えない企業の実態を把握し、投資リスクを抑えながら成功確率を高めることが主な目的です。

企業価値やリスクを正確に把握するため

デューデリジェンスの目的のひとつは、対象企業の真の価値とリスクを正確に把握することです。売り手企業から提供される財務情報や事業概要だけでは、その企業の実態を完全に理解することはできません。

デューデリジェンスを通じて企業の強みや弱み、事業の将来性、隠れた債務や訴訟リスクなど、開示情報だけでは見えない実態を詳細に調査します。

買収価格や契約条件の妥当性を判断するため

デューデリジェンスで発見されたリスク要因やシナジー効果の可能性は、買収価格や契約条件の交渉において重要な材料となります。

あらかじめ提示されている買収価格が適正かどうか客観的に判断し、必要に応じて価格の見直しや契約条件の調整を行います。

M&A後の統合プロセスを円滑に計画するため

デューデリジェンスには、買収後の経営統合を円滑に進めるために必要な情報を収める目的も持っています。

具体的に挙げられるのは、次のような内容です。

- ITシステムの統合可能性や課題の特定

- 人事制度のすり合わせに必要な情報の収集

- キーパーソンの特定と引き留め策の検討

- 現状の業務プロセスの把握

これらの情報を事前に把握しておくことで、中長期的な統合戦略を立案しやすくなり、M&Aの成功確率を向上させる効果も期待できます。

デューデリジェンスが行われるタイミングと期間

デューデリジェンスは一般的に、買い手と売り手の間で基本的な条件に合意した後に実施されます。具体的な期間は、基本合意書(MOU)を締結した後から最終契約書(DA)を締結する前までとなります。

このタイミングが選ばれやすい理由は、基本的な合意形成後に詳細な調査を行い、その結果を踏まえて最終的な投資判断を下せるためです。基本合意の段階では、大まかな条件や方向性について両者が合意しているものの、法的拘束力のある最終契約には至っていません。この段階でデューデリジェンスを実施することで、発見された問題やリスクを最終契約の条件に反映させられます。

なお、デューデリジェンスに必要な期間は、M&Aの規模や調査範囲によって変動します。小規模な案件では数週間で完了する場合もありますが、一般的な目安としては1~2ヶ月程度です。ただし、大規模な案件や複雑な事業構造を持つ企業の場合、3ヶ月以上かかることも珍しくありません。

デューデリジェンスの調査内容

デューデリジェンスは多岐にわたる専門分野の調査を含むため、それぞれの領域において専門知識を持ったり、外部の専門家の力を借りたりすることが重要です。

ここではM&Aで一般的に行われる主要なデューデリジェンスの種類について、誰が調査を担当し、何を対象として、どのようなリスクの発見を目的としているのかを解説します。

ビジネスデューデリジェンス

ビジネスデューデリジェンスとは、経営コンサルタントが中心となって実施する調査で、対象企業の事業内容や市場環境を詳細に分析します。

ビジネスデューデリジェンスの主な調査内容

- 事業内容の将来性

- 市場における競争優位性

- 顧客基盤の安定性

- 販売チャネル

- M&Aによるシナジー効果など

ここでは、業界の成長性や競合状況を客観的に評価します。ただし、リスクが発見される場合もあることに注意が必要です。

代表的なリスクには、以下のようなものがあります。

- 市場の縮小トレンド

- 新たな競合の台頭

- 事業計画の非現実性

財務デューデリジェンス

財務デューデリジェンスは公認会計士が主導して実施する調査で、対象企業の財務状況を詳細に分析します。

主な調査内容には以下のようなものがあります。

財務デューデリジェンスの主な調査内容

- 決算書の信頼性確認

- 正常な収益力(EBITDAなど)の分析

- 簿外債務の有無確認

- 運転資本の分析

この調査では、会計基準に従って適切に処理されているかを確認するとともに、実際の事業活動から生み出される収益力を正確に把握します。とくに中小企業の場合、決算書と実態が離れている場合があるため、詳細な分析を通じて正しい財務状況を明らかにします。

発見される代表的なリスクは、以下のとおりです。

- 粉飾決算の証拠

- 過大な負債の存在

- 資金繰りの悪化による事業継続リスク

法務デューデリジェンス

法務デューデリジェンスは、対象企業の法的リスクを総合的に評価するため、弁護士を中心として実施します。

主な調査内容には、以下のようなものがあります。

法務デューデリジェンスの主な調査内容

- 株式・定款・登記の妥当性確認

- 事業に必要な許認可の取得状況

- 重要な契約内容の精査

- 係争中の訴訟や紛争の有無

- 知的財産権の帰属状況の確認

発見される代表的なリスクは、以下のとおりです。

- 重要な契約でのチェンジオブコントロール条項による制約

- 事業継続に必要な許認可の承継問題

- 潜在的な訴訟リスクの存在

これらの問題は買収の実行可能性に直接関わるため、慎重な調査が必要です。

税務デューデリジェンス

税務デューデリジェンスは、税理士や公認会計士が実施する調査です。対象企業の税務リスクを詳細に分析します。

主な調査内容は、以下のとおりです。

税務デューデリジェンスの主な調査内容

- 過去の税務申告の妥当性

- 税務上の繰越欠損金の存在

- 追徴課税などの潜在的な税務リスクの確認

また、発見される代表的なリスクには以下のようなものがあります。

- 過去の法人税申告の漏れによる追徴課税リスク

- 買収ストラクチャーの選択によって生じる税務負担の増加

人事デューデリジェンス

人事デューデリジェンスは、人事労務の専門家である社会保険労務士が中心となって実施する調査で、対象企業の人的資源に関するリスクを評価します。

主な調査内容は、以下のとおりです。

人事デューデリジェンスの主な調査内容

- 人員構成の分析

- 人件費の実態把握

- 退職金・年金債務の確認

- 労務関連規定の整備状況

- キーパーソンの存在と離職リスクの評価

- 労働組合の有無と労使関係の状況

発見される代表的なリスクには、以下のようなものが挙げられます。

- 未払残業代などの偶発債務

- キーパーソンの流出

- 人事制度の違いによる統合の困難性

ITデューデリジェンス

ITデューデリジェンスは、ITコンサルタントやシステム専門家が実施する調査です。

以下のような調査内容が挙げられます。

ITデューデリジェンスの主な調査内容

- 対象企業の情報システムに関するリスクを調査

- システムの陳腐化・脆弱性の確認

- ライセンス契約の状況

- 個人情報管理体制の整備状況

- IT資産の評価

ここで発見されるリスクは、事業の継続性に直接的に関わることが多いため、より詳細な調査と慎重な評価が必要です。

具体的なリスクには、次のようなものがあります。

- システム統合に予想以上の追加コストが発生する可能性

- セキュリティ対策の不備によるサイバー攻撃リスク

- ライセンス違反による法的リスク

セルサイド(ベンダー)デューデリジェンス

セルサイド(ベンダー)デューデリジェンスは、通常の買い手主導のデューデリジェンスとは異なり、売り手企業が自ら専門家に依頼して実施するデューデリジェンスです。この調査はM&Aプロセスが本格的に開始する前に、売り手企業が自社の状況を客観的に把握し、潜在的な問題点を事前に特定・対処します。

セルサイドデューデリジェンスの主な目的は、買い手からのデューデリジェンスが始まる前に問題点を洗い出して対処し、スムーズな交渉や高い企業価値評価につなげることです。

デューデリジェンスの実施フロー

デューデリジェンスは体系的かつ効率的に進めることで、限られた時間のなかでも成果を得ることができます。実際の調査プロセスは、準備段階から最終報告まで大きく3つのステップに分けて実施するのが一般的です。

ここでは買い手の視点から、具体的な実施フローを説明します。

1. 調査チーム・方針を決める

最初のステップでは、M&Aの目的と予算に応じて調査範囲と深度を明確に決定します。すべての分野を網羅的に調査するのは現実的ではないため、対象企業の特性やM&Aの戦略的意図を踏まえて、重点的に調査すべき領域を特定します。

調査範囲の決定後は、弁護士や公認会計士、税理士といった各専門家による調査チームを組成しましょう。専門家と自社の担当者での調査チームを構成し、全体の調査方針や個別の調査計画も策定していきます。

2. 資料開示を依頼する・ヒアリングや現地調査を実施する

調査チームを組成したら、売り手企業に対して調査に必要な資料リスト(データルームリクエストリスト)を提示し、資料の開示を求めます。

調査時は、提供された資料の分析に加えて、経営陣や各部門の担当者への聞き取りも行います。これにより、書面だけでは把握できない詳細な情報の収集が可能です。

また、必要に応じて工場や店舗などの現地視察を行い、事業の実態を直接確認するのも効果的です。

3. 調査結果を分析し報告書にまとめる

各専門家による調査が完了したあとは、収集した情報を総合的に分析し、調査結果を報告書にまとめます。報告書には発見された問題点やリスク要因、企業価値に影響を与える要素、M&A実行に向けた推奨事項などを詳細に記載します。

この報告書が、買い手企業の経営陣による最終判断の基礎となるのです。調査結果によっては買収価格や契約条件の見直し、M&A自体の中止といった判断に至ることもあります。

また、M&Aを実行する際は、調査結果を踏まえたPMI(統合計画)の具体化も忘れずに行ってください。

【専門家別】デューデリジェンスの費用相場とコストを抑えるコツ

デューデリジェンスにかかる費用は、依頼する専門家の種類や調査範囲の広さ、対象企業の規模や複雑さによって異なります。

一般的に中小企業のM&Aでは100万から500万円程度が目安とされていますが、大規模な案件では数千万円におよぶケースもあります。

<デューデリジェンスを専門家に依頼するときの費用相場>

| 専門家 | 時間当たりの費用 | 費用総額の相場 |

|---|---|---|

| 公認会計士 | 2万~5万円 | 約100万円 |

| 弁護士 | 2万~5万円 | 50万~200万円 |

| 税理士 | 2万~5万円 | 50万~100万円 |

| コンサルティングファーム | 2万~10万円 | 30万~300万円 |

ただし、これらの金額はあくまで一般的な目安です。企業規模や調査範囲、期間によって大きく変動する可能性があります。

費用が決まる主な要因には、対象企業の規模や売上高、従業員数、拠点数、子会社の有無、M&A取引の複雑さなどの調査工数が直接関係します。全分野を網羅的に調査するか、重点分野に絞って調査するかどうかで費用は大きく変わると覚えておきましょう。

デューデリジェンスを実施する際の注意点

デューデリジェンスを実施してM&Aの成功確率を高めるためには、計画段階から実施段階、完了段階まで一貫して注意すべき重要なポイントがあります。

ここでは、とくに重要な5つのポイントについて詳しく解説します。

目的と範囲を明確にする

デューデリジェンスを成功させるための基本的な要件は、調査の目的と範囲を明確に定義することです。

M&Aの規模や予算、戦略的な意図を十分に検討したうえで、とくにリスクが高いと想定される領域を見極めます。また、費用対効果を考慮して、調査範囲を適切に絞り込むことも重要です。

適切なタイミングで開始する

適切なタイミングでデューデリジェンスを開始することは、M&A全体の成功に影響を与える重要な要素のひとつです。開始が早すぎると、まだ基本的な合意が不十分な段階で機密情報の開示を求めることになり、売り手企業との信頼関係を損なう恐れがあります。

一方、開始が遅すぎると最終契約締結までの時間が不足し、十分な調査ができないまま重要な意思決定を行わざるを得なくなるため注意してください。

外部の専門家を積極的に活用する

デューデリジェンスを進めるには、客観的かつ専門的な視点での調査が不可欠であり、自社の担当者だけで調査を進めることには大きなリスクが伴います。そのため、豊富な専門知識や経験を持つ専門家への依頼を積極的に検討することが大切です。

専門家による視点で調査を進めていけば、自社だけでは気付かない重要なリスクや問題点を発見できる可能性も高まります。

優先順位をつけて計画的に行う

限られた時間と予算内で効率的にデューデリジェンスを進めるためには、調査項目に明確な優先順位をつけ、計画的に実施することが大切です。リスクの重要度やM&A成功への影響度、調査にかかる時間とコストなどを考慮しながら優先順位を決定し、体系的なスケジュール管理を行う必要があります。

徹底した情報管理

デューデリジェンスで扱う情報は、対象企業の機密性の高い経営情報や財務情報が中心となるため、徹底した情報管理体制の構築が必須です。万が一情報が漏えいした場合は、M&A交渉の破談だけでなく、損害賠償請求や企業間の信頼関係の決定的な悪化などを招く恐れがあります。

まとめ

デューデリジェンスとは、M&Aを成功に導くために重要な調査プロセスです。財務や法務など多角的な視点から対象企業を精査することで、投資リスクを最小化し、適正な買収価格の判断を可能にします。

デューデリジェンスの実施にあたっては、目的と範囲の明確化、適切なタイミングでの開始、専門家の積極的な活用などがポイントです。適切なデューデリジェンスの実施により、M&A後の統合もスムーズに進め、投資目的の達成につなげましょう。

freeeで内部統制の整備をスムーズに

IPOは、スモールビジネスが『世界の主役』になっていくためのスタート地点だと考えています。

IPOに向けた準備を進めていくにあたり、必要になってくる内部統制。自社において以下のうち1つでも該当する場合は改善が必要です。

- バックオフィス系の全てのシステムにアクセス権限設定を実施していない

- 承認なく営業が単独で受注・請求処理を行うことができる

- 仕入計上の根拠となる書類が明確になっていない

freee会計のエンタープライズプランは内部統制に対応した機能が揃っており、効率的に内部統制の整備が進められます。

内部統制対応機能

- 不正防止(アクセスコントロール)のための、特定IPアドレスのみのアクセス制限

- 整合性担保(インプットコントロール)のための、稟議、見積・請求書発行、支払依頼などのワークフローを用意

- 発見的措置(モニタリング)のための、仕訳変更・承認履歴、ユーザー情報更新・権限変更履歴などアクセス記録

- 国際保証業務基準3402(ISAE3402)に準拠した「SOC1 Type2 報告書」を受領

詳しい情報は、内部統制機能のページをご確認ください。

導入実績と専門性の高い支援

2020年上半期、freeeを利用したマザーズ上場企業は32.1%。freeeは多くの上場企業・IPO準備企業・成長企業に導入されています。

また、freeeではIPOを支援すべく、内部統制に関する各種ツールやIPO支援機関との連携を進めています。

内部統制を支援するツール・連携機能

IPOに向けた準備をお考えの際は、freeeの活用をご検討ください。

よくある質問

デューデリジェンスとは?

デューデリジェンスとは、M&Aにおいて買収対象となる企業や事業についての詳細な調査・分析を行うプロセスです。M&Aなどのビジネスシーンにおいて、買い手企業が売り手企業の財務状況や法的リスク、事業の実態などを総合的に調査する活動を意味しています。

詳しくは、記事内「デューデリジェンスとは? M&A成功のカギを握る「買収監査」の目的」で解説しています。

デューデリジェンスの日本語訳は?

デューデリジェンスは「Due(当然の、正当な)」と「Diligence(努力、精査)」を組み合わせた言葉です。日本語では「当然払うべき努力や注意」という意味を持ちます。

詳しくは、記事内「デューデリジェンスとは? M&A成功のカギを握る「買収監査」の目的」をご覧ください。

デューデリジェンスは自社でやっても良い?

デューデリジェンスは自社で実施しても問題ありません。しかし、専門性が高い分野を扱うことからも、重大なリスクを見落とす可能性があるため、完全に自社のみで行うのは推奨されません。

詳しくは、記事内の「デューデリジェンスとは? M&A成功のカギを握る「買収監査」の目的」で解説しています。

デューデリジェンスと企業価値評価(バリュエーション)の違いは?

簡潔に言うと、デューデリジェンスは企業のリスクを調査する「健康診断」で、企業価値評価は価格を算定する「値段付け」です。デューデリジェンスで発見されたリスク(訴訟リスクや簿外債務など)は、企業価値評価の金額を引き下げる要因として考慮されます。

詳しくは、記事内の「デューデリジェンスと企業価値評価(バリュエーション)の違い」で解説しています。

デューデリジェンスはM&Aで必ず実施しなければならない?

デューデリジェンスを行わずにM&Aを実施することは可能です。しかし、デューデリジェンスを行わずにM&Aを進めた場合、買収後に想定外の債務が発覚したり、法的な問題に巻き込まれたり、事業の実態が期待と大きく異なっていたりするリスクがあります。

詳しくは、記事内「デューデリジェンスのM&Aにおける役割」で解説しています。

デューデリジェンスでは何を調査する?

デューデリジェンスには種類があり、それぞれ専門家が何を調査するのか異なります。たとえば、経営コンサルタントが中心となって実施するビジネスデューデリジェンスでは、対象企業の事業内容や市場環境を詳細に分析します。

詳しくは、記事内「デューデリジェンスの調査内容」をご覧ください。