実際に白色申告をするにあたって、さまざまな書類が必要になります。領収書も必要書類の一つですが、税務署への提出義務は基本的にありません。そのかわり、申告に関わる書類として一定期間の保存が義務付けられています。

この記事では、提出が必要な書類について確認するとともに、その保管方法や保存期間等について紹介します。

白色申告について詳しく知りたい方は下記の記事をご参照ください。

【関連記事】

【令和最新】白色申告とは?白色で確定申告した方がいい人、やり方・節税のすべて

2024年提出(令和5年分)の確定申告アップデート情報

所得税の確定申告期間:2024年2月16日(金)〜2024年3月15日(金)

消費税の確定申告期間:2024年2月16日(金)〜2024年4月1日(月)

※ 贈与税の申告・納税期間:2024年3月15日(金)まで

<2024年(令和5年分)の確定申告のポイント>

- 「源泉徴収票・国民年金基金掛金・iDeCo・小規模企業共済掛金」が追加されるなど、マイナポータル連携をすることで自動入力できる対象が増えます。

- 国税庁の確定申告書等作成コーナーでも、消費税の申告書を作成できるようになる予定です。今回、インボイス登録によって課税事業者になり、消費税の納付が必要になった方はチェックしましょう!

詳しくは国税庁ホームページ「令和5年分 確定申告特集」をご参照ください。

▶︎ 確定申告の必要書類についてはこちら!

目次

freee会計で白色申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!銀行口座やクレジットカード連携で入力作業を自動化し、確定申告にかかる時間や手間を大幅に削減します。

白色申告で税務署に提出する書類

確定申告をする際、収入から経費を差し引くことができます。収入から経費を差し引いた額が所得となり、そこからさらに控除を引いた額に対して所得税がかかります。

【所得税の算定基礎となる所得金額】=【売上】-【必要経費】-【各種控除】

白色申告で税務署に提出が必要な書類は以下のとおりです。

確定申告書

確定申告書には、AとBの2種類があります。確定申告書Aは、主に会社員(給与所得者)が使用します。収入の種類に関係なく、個人事業主(フリーランス)などの事業主なら誰でも使えるのが確定申告書Bです。

確定申告書は自分の納税地を管轄する税務署に提出します。納税地とは一般的に住所地を示します。

参考:国税庁「確定申告特集」

【関連記事】

【令和最新】確定申告A・Bの書き方と記入例

収支内訳書

1月1日〜12月31日までの売上や仕入、各種経費の金額等を記載する書類です。青色申告でいう「青色申告決算書」にあたります。

参考:国税庁「令和2年分 収支内訳書(一般用)の書き方」

【関連記事】

白色申告者が作成する収支内訳書とは?記載方法を詳しく紹介

各種証明書

所得控除を受けるために必要な控除証明書や明細書を申告書に添付します。添付書類がない場合や、確定申告書で記入漏れがある場合は、控除が適用されませんので十分に注意しましょう。

| 控除の種類 | 確定申告時に添付が必要な書類 |

| 雑損控除 | 災害や盗難等に関連したやむを得ない支出の金額の領収を証する書類 |

| 医療費控除 | 医療費控除の明細書 |

| 社会保険料控除 | 保険料又は掛金の金額を証する書類 |

| 小規模企業共済等掛金控除 | 支払った掛金の証明書 |

| 生命保険料控除 | 支払金額や控除を受けられることを証明する書類又は、 電磁的記録印刷書面(QRコード付控除証明書) |

| 地震保険料控除 | 支払金額や控除を受けられることを証明する書類又は、 電磁的記録印刷書面(QRコード付控除証明書) |

| 寄附金控除 | 寄附した団体などから交付を受けた寄附金の受領証(領収書) ※特定寄付金の範囲ごとにそのほか必要書類 |

| 障害者控除 | 特になし |

| 寡婦控除 | 特になし |

| ひとり親控除 | 特になし |

| 勤労学生控除 | 特になし ※給与所得者の場合は扶養控除等(異動)申告書に 勤労学生控除に関する事項を記載して勤務先に提出 |

| 配偶者控除 | 特になし |

| 配偶者特別控除 | ・控除を受ける人の配偶者であることが確認できる書類 (戸籍の附票の写しなど) ・控除を受ける人が配偶者の生活費等に充てるための支払いを行ったことが確認できる書類(クレジットカードの明細書など) |

| 扶養控除 | 特になし |

| 基礎控除 | 特になし |

引用:国税庁「No.1100 所得控除のあらまし」

e-taxを利用して提出をする場合、各種証明書については添付を省略することも可能です。ただし、後で問い合わせがあった場合にはすぐに提示できるようにしなければなりません。

所得控除の内容や控除額について詳しく知りたい方は以下の記事を参考にしてください。

【関連記事】

白色申告における基礎控除とは何か?税金の計算方法について

領収書や請求書は直接税務署に提出しない

確定申告に必要な「収支内訳書」の作成根拠となっている会計帳簿や領収書・請求書といった資料は、基本的に提出義務はありません。これらの資料については、保存期間が定められており、税務署から申告内容について問い合わせがあった場合に提示する必要があります。

帳簿書類の保存期間

それぞれの保存期間は以下のとおりです。

| 保存が必要なもの | 保存期間 | |

| 帳簿 | 収入金額や必要経費を記載した帳簿(法定帳簿) | 7年 |

| 業務に関して作成した上記以外の帳簿(任意帳簿) | 5年 | |

| 書類 | 決算に関して作成した棚卸表その他の書類 | 5年 |

| 業務に関して作成し、又は受領した請求書、納品書、送り状、領収書などの書類 | ||

引用:国税庁「記帳や帳簿保存」

領収書がない場合はどうする?

事業上の経費について、保管すべき領収書については例外的なものもあります。

例えばネット通販で商品を購入した場合、郵送されてきた商品に納品書が同封されていたが、領収書は入っていないことがありますよね。しかし、納品書だけでは支払いの証明としては不足しています。

この場合は、メールやクレジットカードの決済記録などをみることで支払いの事実を確認できます。そういったやり取りが記録されている資料について保管、または印刷などをすることによって領収書の代わりとして活用できます。

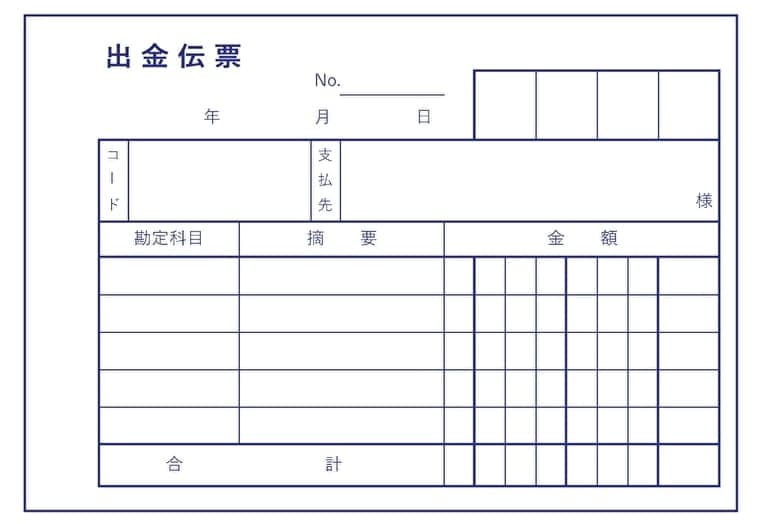

ほかにも交通費など原則領収書が発行されない場合は、出金伝票を利用しましょう。領収書を失くした場合にも金額や支払先などを記入した出金伝票を発行することで、領収書の代わりに「お金が出て行った」という取引を記録することができます。

出金伝票の書き方など詳しく知りたい方は下記の記事を参考にしてください。

【関連記事】

出金伝票の活用法|どんな時に使う?活用法は?(サンプル付)

白色申告を簡単に終わらせる方法

確定申告は個人事業主・フリーランスの人だけでなく、副業で収入を得た会社員の方など、多くの人に関わりが深い一大イベントです。

確定申告には青色申告と白色申告の2種類があり、対象者は期限までに書類を作成し納税をすることが義務づけられています。青色申告するには事前に税務署への届出が必要になるため、その手続きをしていない場合は自動的に白色申告となります。

青色申告に比べると簡単と言われる白色申告ですが、書類作成に不安をお持ちの方は少なくありません。はじめての確定申告で不安な人にはfreee会計がおすすめです。

freee会計は、〇✕形式の質問に答えることで簡単に白色申告に必要な書類を作成できます。

ここからはfreee会計を使って書類完成までの3ステップを紹介します。

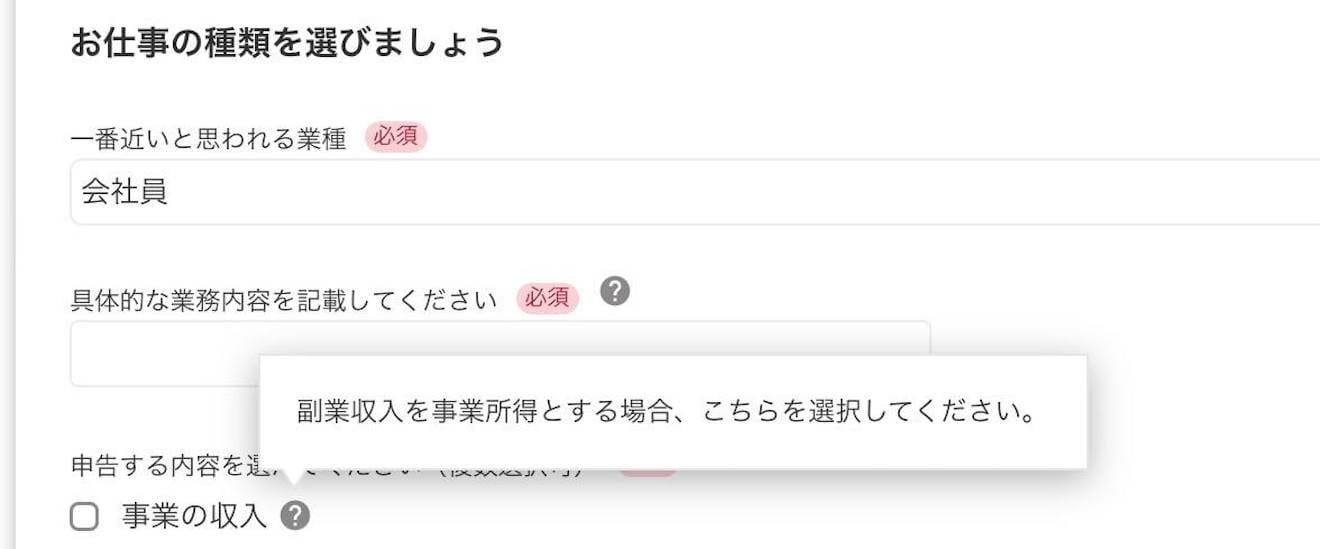

STEP1: 基本情報を入力する

自身の情報や仕事(事業)の内容について入力し、青色申告・白色申告のいずれかを選択します。各項目の横には「?」マークがついており、カーソルを当てると詳しい説明を見ることもできます。

自身の仕事(事業)内容などの基本情報を入力!

STEP2: 申告書作成に必要な情報を◯✕形式で回答

次に、白色申告書を作成する際に必要な情報を入力していきます。1年間の収支に関して画面の指示に沿って○✕形式で15の質問に答えていきます。

月額980円(※年払いで契約した場合)から利用できる有料プランでは、チャットサポートがついているので、わからないことがあったらすぐに質問ができます。

STEP3: 白色申告に必要な書類が完成!

上記の2ステップで白色申告に必要な確定申告書が自動で作成されます。有料プランでは、プリントアウトも可能なので、印刷して税務署に郵送すれば確定申告が完了です。※無料プランでは申告書作成まで可能。

また、マイナンバーカードとカードリーダがあれば自宅からでもすぐに提出が完了するので、税務署に行ったり郵送したりする手間も削減されます。

税務署に行かずに確定申告を終わらせるなら、e-tax(電子申告)がおすすめです。e-tax(電子申告)を検討している人はこちらをご覧ください。

STEP2で入力した内容を元に確定申告書が完成!