監修 好川寛 プロゴ税理士事務所

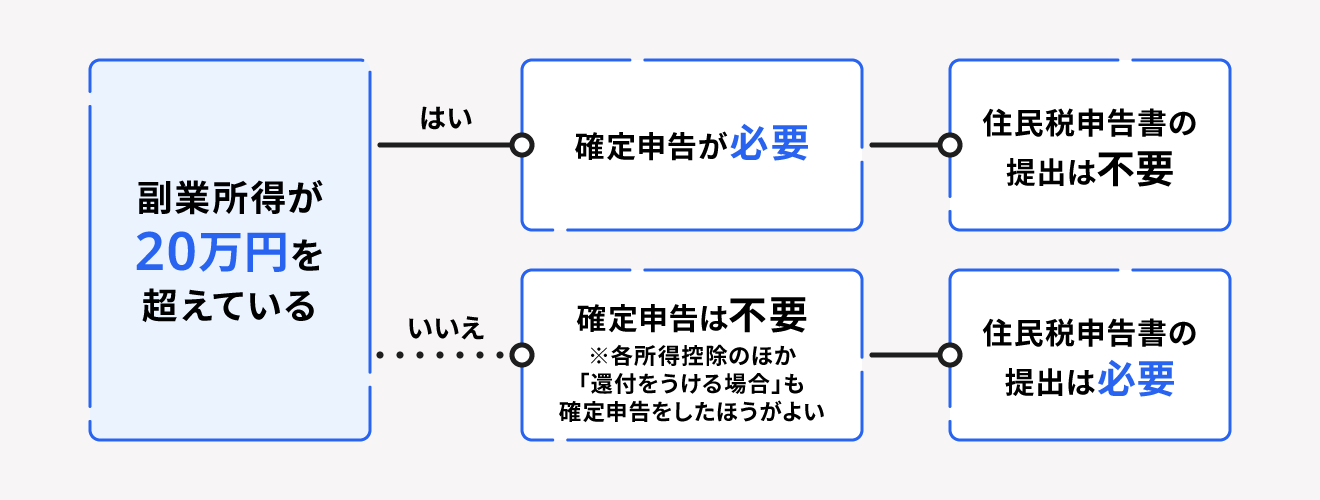

副業所得が20万円以下であれば、原則として所得税の確定申告は不要ですが、住民税の申告を行う必要があります。また、副業所得が20万円以下でも、各種控除を受ける場合や、源泉徴収によって払いすぎた税金の還付を受けるには確定申告が必要です。

申告漏れなどのリスクを避け、正しく節税するには、20万円ルールの理解が欠かせません。

本記事では、副業所得が20万円以下でも、確定申告や住民税の申告が必要となるケースを解説します。また、本業の勤務先に副業がバレる理由とその対策もあわせて紹介します。

目次

- 副業所得が20万円以下なら確定申告は不要

- 家賃や水道光熱費は経費として認められる?

- 副業所得が20万円以下でも確定申告が必要な場合

- 医療費控除や住宅ローン控除などを受ける場合

- 源泉徴収で納めすぎた税金の還付を受ける場合

- 副業所得の種類と確定申告の方法

- 事業所得

- 給与所得

- 雑所得

- 副業所得が20万円以下でも住民税の申告は必要

- 住民税と所得税の違い

- 副業所得が20万円以下で住民税を申告しないとどうなる?

- 副業所得が20万円以下の場合の住民税の申告方法

- 確定申告・住民税申告で副業がバレる理由

- 副業禁止の勤務先で知られてしまうリスク

- 副業が本業の勤務先に知られないようにする方法

- 普通徴収への変更方法

- 普通徴収での住民税の払い方

- 副業20万円以下の住民税の納付額はいくら?

- 所得割

- 均等割

- 住民税の納付額の計算例

- まとめ

- 確定申告をかんたんに終わらせる方法

- よくある質問

副業所得が20万円以下なら確定申告は不要

副業所得が20万円以下の場合は、原則として確定申告をする必要がありません。

ただし、インボイス発行事業者(適格請求書発行事業者)の登録を受けて課税事業者となっている場合は、所得税の確定申告が不要でも、所得税とは別に消費税(地方消費税を含む)の確定申告が必要になります。

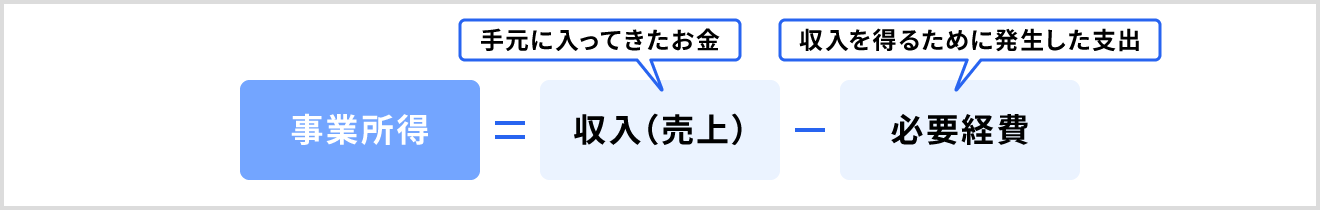

所得とは、「収入」から「必要経費」を差し引いた金額のことです。所得を得るためにかかった費用は経費として収入額から差し引くことができます。

具体的には、事業で販売する商品の仕入代金などが必要経費に該当します。このほか、取引先との接待費や交通費など、収入を得るために間接的に要した費用も経費とすることが可能です。

たとえば、副業としてブログを運営して年間の広告収入が25万円あった場合、経費が一切なければ所得は25万円になるため、確定申告が必要です。

しかし、サーバー費用や参考書籍の代金・画像編集ソフトの購入費・セミナー参加費など、ブログを運営するために必要な経費の合計が6万円だった場合、所得は19万円(25万円 - 6万円)で20万円以下となるため、確定申告の必要はありません。

なお、所得は税法上10種類に分類されますが、必要経費が認められるのは事業所得・雑所得・不動産所得・山林所得です。

一方、副業でパートやアルバイトをしている場合は、所得金額ではなく、収入金額が20万円以下であれば原則として確定申告が不要です。

ただし、副業の所得が20万円以下の場合に申告が不要となるのは所得税に限られます。住民税には所得税のような「20万円以下で申告不要」という特例がないため、副業の所得が20万円以下であっても申告が必要です。

住民税の申告方法や未申告のリスクについて、詳しくは記事内「副業所得が20万円以下でも住民税の申告は必要」をご覧ください。

【関連記事】

確定申告とは?全くわからない人向けにやり方・対象者をわかりやすく解説!

副業で確定申告が必要な所得はいくらから?未申告のペナルティややり方も解説

出典:国税庁「No.2210 必要経費の知識」

出典:国税庁「確定申告が必要な方」

家賃や水道光熱費は経費として認められる?

自宅を仕事場にしている場合、家賃や水道光熱費などの「家事関連費」は、仕事として利用している部分のみ経費計上が可能です。

家事関連費を仕事用とプライベート用で区分することを「家事按分」といいます。

家事按分は、家賃であれば床面積、水道光熱費であれば使用時間など、合理的な基準で按分する必要があります。

出典:国税庁「No.2210 必要経費の知識」

副業所得が20万円以下でも確定申告が必要な場合

副業の所得が20万円以下でも、確定申告が必要となる場合があります。主なケースは以下のとおりです。

副業所得が20万円以下でも確定申告が必要なケース

- 医療費控除や住宅ローン控除などを受ける場合

- 源泉徴収で納めすぎた税金の還付を受ける場合

なお、本業の年収が2,000万円を超える場合、会社員であっても年末調整の対象外となります。そのため、副業の所得金額に関わらず確定申告が必要です。

出典:国税庁「確定申告が必要な方」

医療費控除や住宅ローン控除などを受ける場合

年末調整の対象とならない所得控除・税額控除を受ける場合は、個人で確定申告をする必要があります。

年末調整の対象とならない主な控除は以下のとおりです。

年末調整の対象とならない主な控除

- 医療費控除

- 寄附金控除

- 住宅ローン控除(住宅借入金等特別控除)の初年度

- 雑損控除

- 政党等寄附金特別控除

- 認定NPO法人等寄附金特別控除

- 公益社団法人等寄附金特別控除

- 住宅耐震改修特別控除

- 住宅特定改修特別税額控除

- 認定住宅等新築等特別税額控除

出典:国税庁「確定申告をすれば税金が還付される方」

所得控除一覧

所得控除は以下の15種類です。

所得控除一覧

| 控除の種類 | 適用条件 | 控除額 |

|---|---|---|

| 雑損控除 | 災害や盗難、横領によって損害を受けた | 「(損害金額 + 災害等関連支出の金額 − 保険金等の額)− 総所得金額等 × 10%」と「(災害等関連支出の金額 − 保険金等の額)− 5万円」のいずれか多い方 |

| 医療費控除 | 一定額以上の医療費を支払った ※生計を同じくする配偶者やその他の親族も含まれる | (支払った医療費 − 保険金などで補填される金額)− 10万円※ ※その年の所得金額が200万円未満の人は所得金額 × 5% |

| 社会保険料控除 | 健康保険料や国民年金保険料などの社会保険料を支払った ※生計を同じくする配偶者やその他の親族も含まれる | 支払った保険料の合計 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険や介護医療保険、 個人年金保険で支払った保険料がある | 一定の方法で計算した金額

(最大12万円) |

| 地震保険料控除 | 地震保険料を支払った | 一定の方法で計算した金額

(最大5万円) |

| 寄附金控除 | ふるさと納税をはじめ、国・自治体や認定NPO法人などに対して寄附をした | 「寄附金支出合計額」と「総所得金額等 × 40%」のいずれか少ない方から2,000円差し引いた額 |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である | 一人につき、 ・障害者27万円 ・特別障害者40万円 ・同居特別障害者75万円 |

| 寡婦控除 | その年の12月31日時点で「ひとり親」に該当しない寡婦で一定の要件を満たしている (※)寡夫控除は2020年度分よりひとり親控除に変更 | 27万円 |

| ひとり親控除 | 納税者がひとり親で一定の要件を満たしている | 35万円 |

| 勤労学生控除 | 学校に行きながら働いている ※ただし、合計所得金額が85万円以下 | 27万円 |

| 配偶者控除 | 納税者の合計所得が1,000万円以下で、生計を同じくする配偶者の合計所得が58万円以下である

(給与のみの場合は給与収入が123万円以下) | 納税者本人の所得金額と控除対象配偶者の年齢に応じた金額

・一般控除対象配偶者は最大38万円 ・老人控除対象配偶者は最大48万円 (控除対象配偶者のうち年齢が70歳以上) |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下で、配偶者の合計所得が58万円超133万円以下である | 納税者本人の所得金額と控除対象配偶者の所得金額に応じた金額 最大38万円 |

| 扶養控除 | 16歳以上の子どもや両親などを扶養していて、被扶養者の合計所得金額が58万円以下である | ・一般控除対象扶養親族は38万円 ・特定扶養親族は63万円 (扶養親族が19歳以上23歳未満) ・老人扶養親族は最大58万円 |

| 基礎控除 | 原則、全ての人に適用 | 納税者の所得金額に応じた金額 (最大95万円) |

| 特定親族特別控除 | ⽣計を同じくする特定親族(19歳以上23歳未満、合計所得金額が58万円超123万円以下)がいる | 特定親族の合計所得金額に応じた金額 (特定親族一人につき、最大63万円) |

なお、会社員であれば住宅ローン控除は1年目のみ確定申告が必要ですが、2年目以降は年末調整で手続きが可能になります。

源泉徴収で納めすぎた税金の還付を受ける場合

副業の収入が源泉徴収の対象となっているときは、確定申告をすることで税金が還付される場合があります。

所得税は1年間の所得に対して課されるため、1年分の給与が確定するまでは、正確な金額はわかりません。源泉徴収は所得が確定する前に行われるため、確定申告で正しい所得税を申告すれば、納めすぎた税金が還付されます。

また、会社員でパートやアルバイトの副業がある場合、2ヶ所から給与を受けていても年末調整を行えるのは一社のみです。

年末調整が行われなかった勤務先の給与については、個人で確定申告をすることで税金の還付を受けられる可能性があります。

出典:国税庁「確定申告をすれば税金が還付される方」

副業所得の種類と確定申告の方法

確定申告は、毎年1月1日から12月31日までの所得に基づき、翌年2月16日から3月15日までの間に行います。流れは以下のとおりです。

確定申告の流れ

- 確定申告書を作成する

- 税務署に提出する

- 所得税を納付する

確定申告書の提出方法は、税務署の窓口・郵送・e-Taxによるオンライン申告のいずれかです。確定申告のやり方について詳しくは、以下の記事をご覧ください。

【関連記事】

副業は確定申告が必要?申告のやり方・必要書類をわかりやすく解説

また、副業収入を確定申告するには、その収入がどの所得区分に該当するかを把握する必要があります。副業収入に該当する主な所得は、以下の3種類です。

事業所得

事業所得とは、農業・漁業・製造業・卸売業・小売業・サービス業・その他の事業から生じる所得のことです。不動産の貸付や山林の譲渡による所得は事業所得ではなく、原則として「不動産所得」や「山林所得」になります。

事業所得では、不動産所得・譲渡所得・山林所得と同様に、赤字の所得を黒字の所得から差し引く「損益通算」が可能です。

確定申告には「青色申告」と「白色申告」の2種類がありますが、事業所得の場合、青色申告を選択できます。青色申告を選択することで、損益通算以外にもさまざまな節税メリットを受けることが可能です。

【関連記事】

事業所得とは?雑所得との違いや計算方法・確定申告のやり方を解説

出典:国税庁「No.1350 事業所得の課税のしくみ(事業所得)」

出典:国税庁「No.2250 損益通算」

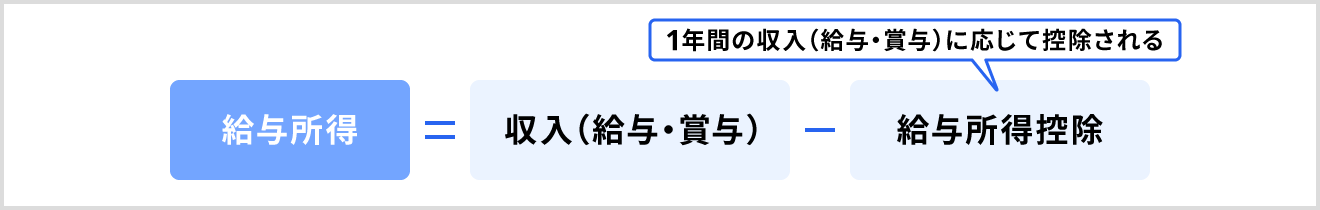

給与所得

パート・アルバイトで得た収入は給与所得に該当します。給与所得を算出する際、経費の代わりに「給与所得控除」が適用されます。

副業で得た所得が給与所得に該当する場合、収入金額が年間20万円以下であれば、原則として確定申告は不要です。

出典:国税庁「No.1410 給与所得控除」

出典:国税庁「確定申告が必要な方」

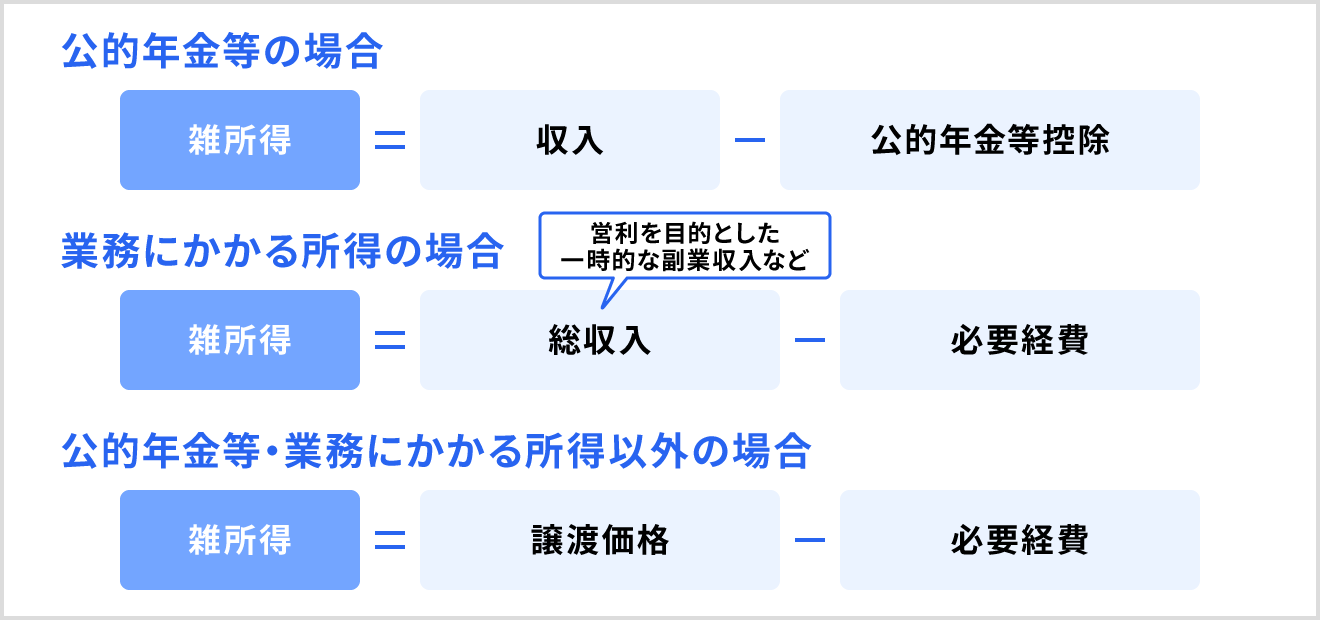

雑所得

雑所得とは、利子所得・配当所得・事業所得・不動産所得・給与所得・退職所得・山林所得・譲渡所得・一時所得のいずれでもない所得のことです。

たとえば、ブログの広告収入・原稿料・インターネット販売やフリマアプリによる収入など、一時的または継続性のない副業収入を指します。ほかにも、公的年金や個人的にお金を貸す非営業用貸金での利子なども雑所得に該当します。

なお、フリマアプリなどで自分が使用していた不用品(古着や家財などの生活用動産)を売却して得た収入は、原則として非課税になり、確定申告は不要です。

また、雑所得は確定申告で青色申告ができず、純損失の繰越控除や欠損金の繰戻し還付などを受けられません。ただし、FX(外国為替証拠金取引)で得た利益は、そのほかの先物取引で得た利益と損益通算することが可能です。

出典:国税庁「No.1500 雑所得」

出典:国税庁「No.1521 外国為替証拠金取引(FX)の課税関係」

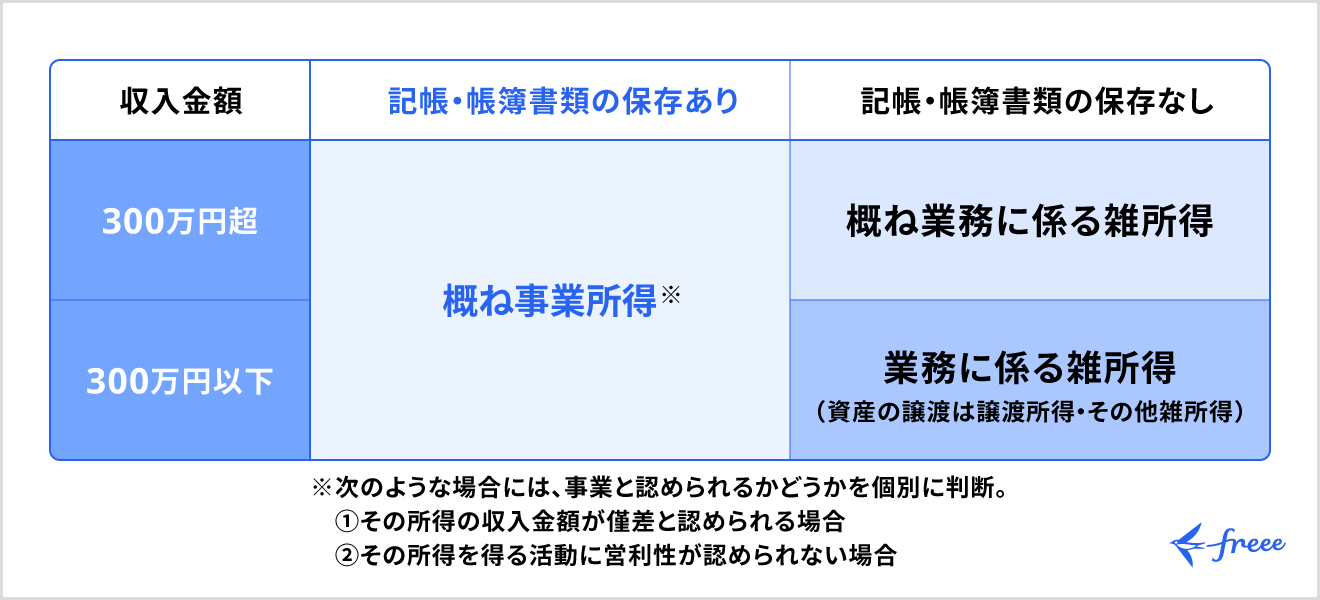

帳簿の保存がなければ雑所得に分類される

国税庁は2022年8月1日に「副業収入300万円以下は事業所得ではなく雑所得にする」との案内を示し、パブリックコメントを募集しました。しかし、これに対して約7,000件もの意見が集まり、国税庁は10月7日に大幅な修正案を発表しました。

修正案では「副業収入において、帳簿や請求書などを保存している場合は、原則として『事業所得』とする」とされています。帳簿や請求書などの保存をしていれば、収入額に関係なく事業所得として認められる、という内容です。

つまり、副業収入が300万円以下であっても帳簿書類を保存していれば、一般的には「事業所得」として扱われます。

一方、逆に帳簿保存がなければ、副業収入が300万円以下の場合、雑所得として分類されます。

事業所得と雑所得のどちらに分類されるかは個別に判断されるため、自身で判断が難しい場合は税務署の窓口や税理士などの専門家に相談しましょう。

詳しくは、『「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)(雑所得の例示等)に対する意見公募の結果について』をご覧ください。

副業所得が20万円以下でも住民税の申告は必要

副業で得た収入が20万円以下で確定申告が不要な場合でも、住民税の申告は必要です。

副業で収入を得ると、本来は確定申告が必要ですが、副業所得が20万円以下の給与所得者は申告が不要となる特例が設けられています。

一方、住民税には「所得が20万円以下の場合は申告不要」とする特例はありません。所得額に関わらず申告が必要となるため、忘れずに手続きを行いましょう。

なお、確定申告を行えば、申告した内容が税務署から市区町村に通知され、住民税額が決定するため、別途住民税の申告は不要です。

出典:国税庁「No.1900 給与所得者で確定申告が必要な人」

出典:南城市「住民税申告Q&A」

住民税と所得税の違い

住民税と所得税は納付先・使途・課税期間などが異なります。

住民税は地方税の一種であり、都道府県や市区町村などの地方自治体に支払う税金です。地方自治体が提供する公共サービスの財源となり、地域の学校運営・福祉サービス・道路整備などに使われます。

一方、所得税は国税であり、国に納付する税金です。国の一般財源として活用され、社会保障・国防・公共インフラ整備など、国全体の運営を支える役割を果たします。

また、課税の対象期間にも違いがあり、所得税はその年の1月1日から12月31日までの所得に課税され、住民税は前年の所得に対して課税されます。

【関連記事】

住民税とは?いつ・いくら支払うのか、計算方法や非課税になる条件とあわせて解説

出典:国税庁「所得税のしくみ」

出典:総務省「個人住民税」

副業所得が20万円以下で住民税を申告しないとどうなる?

住民税の申告を忘れると、住民税額に加えて延滞金が科せられるおそれがあります。住民税の延滞金率は、延滞している日数によって異なり、最大で年14.6%です。

延滞日数が伸びるほど、納めるべき住民税額は増えるため、住民税の申告を忘れていることに気付いた際には速やかに申告の手続きを進めましょう。

また、住民税の申告を行わないと、各種証明書の発行や手当を受給できなくなるなどの影響が出る可能性があります。

【関連記事】

副業は確定申告してない人が多い?ペナルティや対処法などを紹介

出典:大阪市「市税の延滞金」

出典:潮来市「住民税未申告の方へ」

副業所得が20万円以下の場合の住民税の申告方法

副業所得が20万円以下で確定申告を行わない場合は、お住まいの市区町村役場に「住民税申告書」を提出して住民税の申告を行います。

| 項目 | 内容 |

|---|---|

| 提出先 | 市区町村役場の市民税課など |

| 提出期限 | 3月15日(土日祝日の場合は翌開庁日) |

| 提出方法 | 窓口・郵送・オンラインなど |

申告書の名称は市区町村によって異なるため、各市区町村のホームページなどで確認しましょう。住民税の申告に必要となる主な書類は以下のとおりです。

確定申告・住民税申告で副業がバレる理由

副業が勤務先に知られてしまう主な理由は、住民税の納付額の増加です。住民税は個人の年間所得に基づいて計算されるため、本業の収入に加えて副業所得があると、全体の住民税の課税額が増加します。

勤務先は従業員の所得に応じて住民税を給与から天引きする「特別徴収」を採用しています。そのため、給与支給額に対して住民税の額が通常より多くなると、勤務先が副業などの別の収入源の存在に気づく可能性があります。

出典:東京都主税局「個人住民税と特別徴収について」

副業禁止の勤務先で知られてしまうリスク

副業禁止の勤務先で副業が知られてしまうと、就業規則違反として処分を受けるリスクがあります。企業ごとに処分内容は異なりますが、注意・指導・減給などの措置が取られるかもしれません。

また、副業を通じて本業に関わる機密情報が漏れて損害を与えた場合などは、より重い懲戒処分を受ける可能性があります。

このような事態を避けるためにも、勤務先で副業が認められているか確認し、必要な手続きを経たうえで始めましょう。

副業が本業の勤務先に知られないようにする方法

副業が本業の勤務先に知られないようにするには、住民税の納税方法を「普通徴収」に変更しましょう。

通常、住民税は会社が給与から天引きして納付する「特別徴収」で納めます。一方、「普通徴収」は給与から天引きせずに、自治体から送付される納税通知書に基づき個人が直接支払う納税方法です。

副業分の住民税を普通徴収に変更すると自分で納付できるため、勤務先に副業が知られるリスクを減らせます。

ただし、本業・副業ともに給与所得の場合、副業分のみを普通徴収に変更することは法律上できません。

出典:西宮市「副業分を納付書(普通徴収)で納めたい場合」

普通徴収への変更方法

住民税の徴収方法を普通徴収に変更するには、確定申告での対応が必要です。

確定申告書にある「住民税に関する事項」の「給与・公的年金以外の所得に係る住民税の徴収方法」欄で、納税方法を選択しましょう。「自分で納付(普通徴収)」を選択すると、副業の所得に関する住民税を特別徴収から普通徴収に変更できます。

出典:国税庁「令和7年分の所得税及び復興特別所得税の申告書」

普通徴収での住民税の払い方

副業の住民税を普通徴収で支払う場合、確定申告後の6月頃に、市区町村から住民税の納税通知書が郵送されます。住民税は通常、6月・8月・10月・翌年1月の年4回に分けて納付するため、納付期限を守りましょう。

納税通知書に同封されている納付書を使い、銀行・郵便局・コンビニエンスストアなどで支払いが可能です。また、スマホ決済アプリやクレジットカード決済に対応している自治体もあります。

出典:東大阪市「市民税の概要」

副業20万円以下の住民税の納付額はいくら?

副業の年間収入が20万円以下の場合、所得税の確定申告は不要ですが、住民税が課税される可能性があります。住民税には、「所得割」と「均等割」の2種類があり、2つの税額を合算して住民税の総額が決定されます。

住民税の種類と納税額の計算方法への理解を深めましょう。

出典:総務省「個人住民税」

所得割

「所得割」は個人の所得に基づいて納税額が変わり、収入が多いほど税額が増える課税方法です。

所得金額から所得控除を差し引いた課税所得金額に対して課税されます。税率は、全国一律で10%(内訳は都道府県税が4%、市区町村税が6%)です。

たとえば、副業所得が20万円の場合、副業によって増加する住民税額は2万円(200,000円 × 10%)と試算されます。

出典:総務省「個人住民税」

均等割

均等割は、所得にかかわらず一律に課税されます。都道府県税と市区町村税の2つに分かれており、これに国税の森林環境税1,000円をあわせて徴収します。令和6年度以降の基本額は、森林環境税を含めて合計5,000円です。

均等割の内訳

| 項目 | 税額(標準税率) |

|---|---|

| 都道府県税 | 1,000円 |

| 市区町村税 | 3,000円 |

| 合計 | 4,000円 |

なお、自治体によっては均等割の金額が異なる場合があるため、自治体の役場やWebサイトなどで確認しましょう。

住民税の納付額の計算例

総所得が400万円の場合の住民税の納付額は、以下のように計算されます。なお、青色申告特別控除などの所得控除は考慮しません。

課税所得の計算

総所得4,000,000(円) - 基礎控除430,000(円) = 3,570,000(円)

所得割の計算

3,570,000(円) × 10%(都道府県税4%、市区町村税6%)= 357,000(円)

均等割の加算

5,000(円)(国税(森林環境税)1,000円、都道府県税1,000円、市区町村税3,000円)

合計納付額

所得割357,000(円) + 均等割5,000(円) = 362,000(円)

このように、住民税の納付額は所得割と均等割の合計によって決まります。

まとめ

副業所得が20万円以下であれば、原則として確定申告をする必要はありません。ただし、確定申告の義務がなくても、住民税の申告は必要です。住民税の申告を忘れると、延滞金が科せられるおそれがあります。

また、副業所得が20万円以下でも、医療費控除や住宅ローン控除など、所得税の還付を受けたい場合には確定申告が必要です。

申告漏れや税金の払いすぎを防ぐために、確定申告や住民税申告が必要となるケースを正しく理解し、期限内に申告を行いましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

副業アルバイトの年収が20万円以下なら確定申告は不要?

会社員が副業でアルバイトをしている場合、年間のアルバイト収入が20万円以下なら、原則として所得税の確定申告は不要です。

ただし、住民税は課税され、別途申告が必要になるケースがあります。

詳しくは、記事内「副業所得が20万円以下なら確定申告は不要」をご覧ください。

副業所得の種類と確定申告の方法は?

副業で得る所得の種類には、事業所得や雑所得などがあり、所得の種類に応じて申告方法が異なります。確定申告は、毎年1月1日から12月31日までの所得に基づき、翌年2月16日から3月15日までに税務署へ提出します。オンライン申告(e-Tax)や郵送も可能です。

詳しくは、記事内「副業所得の種類と確定申告の方法」をご覧ください。

副業で20万円以下なら非課税?

副業所得が20万円以下なら原則として確定申告は不要ですが、住民税の申告は必要であるため、非課税になるわけではありません。

詳しくは、記事内「副業所得が20万円以下でも住民税の申告は必要」をご覧ください。

20万円以下の副業は会社にバレる?

住民税額が増加することで、勤務先に副業の存在を気付かれる可能性があります。

詳しくは、記事内「確定申告・住民税申告で副業がバレる理由」をご覧ください。

監修 好川寛(よしかわひろし)

プロゴ税理士事務所。元国税調査官。国税(調査・相談2万件・審判実務)×民間(事業会社実務・PdM)の複眼的な視点が強み。クリエイター/IT・SaaS等の現代的ビジネス、海外取引・非居住者税務に明るい。