個人事業主が白色申告をする場合、「確定申告書B」に「収支内訳書」を添付する必要があります。

収支内訳書とは、確定申告を行う年の1月1日〜12月31日までの1年間の収入と支出の内訳を記載したもので、その年の最終的な所得金額を明らかにするためのものです。所得金額を元に、納めるべき税金を算出します。

この記事では、収支内訳書の内容について確認するとともに、具体的な記載方法について紹介していきます。

目次

\○×に答えるだけ!確定申告書を自動で作成/

freee会計では、簡単な質問に答えるだけで確定申告書類を自動で作成!

初心者でも安心して使えるシステムです。

収支内訳書とは

収支内訳書とは、収入と支出の内訳を記載した書類のことで、確定申告を白色申告で行う際には、確定申告書Bとともに提出が必要です。

確定申告の納税額は、「総売上ー経費=所得」で算出されます。この売上や仕入、経費がいくらだったのかという数字をまとめ、一目で把握できるようにしたものが収支内訳書となります。

収支内訳書は2ページあり、1ページ目には売上金額や仕入れ金額、交通費、給料賃金、消耗品費などの各種経費の内訳を記載します。2ページ目には、売上金額や仕入れ金額の明細、減価償却費の計算、地代家賃の内訳などを書く仕様になっています。

収支内訳書は、日頃の取引を記載した会計帳簿に沿って記載していきます。以前は、小規模な事業を行っている白色申告者には会計帳簿をつける義務はありませんでしたが、現在はすべての事業者について記帳義務が課されています。

したがって、個人で商売(不動産業や農業、山林業なども含む)をしている人は、その規模に関わらず会計帳簿を作成する必要があります。

会計帳簿を作成するにあたっては、最終的に収支内訳書に転記することを念頭に置いて、売上や仕入れ、消耗品などの項目を収支内訳書に合わせてまとめておくといいでしょう。

収支内訳書の書き方:1ページ目

収支内訳書は、いくつかのパートに分かれています。ここでは、1ページ目から記載項目ごとに解説していきます。

収入金額・売上原価

① 売上(収入金額)

1年間の売上を記載します。なお、売掛などのまだ実際に代金を受け取っていない場合でも、本年中の売上は、全て本年分の収入金額になります。

② 家事消費

「収入金額」における「家事消費」は、商品を自分で消費した場合を表す勘定項目です。

たとえば、飲食店を経営していて売れ残った商品を持ち帰り自分で食べたなどが該当します。家事消費の金額は、原則として通常の販売額とされています。他にも、商品を友人や知人に割引して販売したケースなども、定価との差額が家事消費となります。

③ その他の収入

空箱の売却代金やリベートなどの収入を記載します。

④ 計

① + ② + ③ の合計を記載します。

⑤ 期首商品(製品)棚卸高

1月1日時点での商品・製品の総額を記載します。1年の途中で開業した場合は、開業日時点での商品・製品の総額となります。

⑥ 仕入金額(製品製造原価)

「仕入金額」には1年間の仕入金額の合計を記入します。なお、本年中の買掛などによる仕入で、まだ代金を支払っていないものも含まれます。

⑦ 小計

⑤ + ⑥の合計を記載します。

⑧ 期末商品(製品)棚卸高

12月31日時点での商品・製品の総額を記載します。1年の途中で廃業した場合は、年度末とした日付時点での商品・製品の総額となります。

⑨ 差引原価

⑦ - ⑧ した金額を記載します。

⑩ 差引金額

④ - ⑨ した金額を記載します。

経費・専従者控除・所得金額

経費はそれぞれかかった項目ごとの合計を記入します。どの経費にあたるのか下の表を参考にしてください。

※ヲ〜タ には上記以外にかかった経費を追加します。

⑰ 小計

イ〜レ の合計を記載します。

⑱ 経費計

⑪〜⑯ の合計 + ⑰ の合計を記載します。

⑲ 専従者控除前の所得金額

⑩(差引金額)ー ⑱(経費計)の金額を記載します。

⑳ 専従者控除

専従者控除とは、納税者の親族が、納税者の事業を手伝っている場合に適用される控除です。

事業専従者と認められるのは、以下の3つの条件を満たす人です。

- 事業主と生計を一にしている配偶者かその他の親族

- その年の12月31日時点で年齢が15歳以上

- その年の6ヵ月以上事業に従事している

また、控除される額は、下記のうちどちらか少ない方となります。

- 配偶者であれば86万円、配偶者以外は50万円

- 収支内訳書⑲ ÷ (事業専従者数+1)

なお、専従者控除を適用した場合、その親族は配偶者控除や扶養控除の対象にはなりません。これは、配偶者控除や扶養控除の対象の条件に「専従者でないこと」がうたわれているためです。

給与賃金の内訳

給料賃金の内訳には、従業員に支払った給与賃金の内訳を記入します。1人で事業を行っている場合は空欄のままで問題ありません。なお、1年の途中で退職した場合など、年末調整が行われない人については、本年中に徴収した所得税等の源泉徴収税額を記入します。

税理士・弁護士等の報酬・料金の内訳

税理士や弁護士に報酬を支払った場合は、「税理士・弁護士等の報酬・料金の内訳」欄に金額を記載します。

事業専従者の氏名等

配偶者や子供など、事業を手伝ってくれる家族・親族従業員(事業専従者)がいる場合は、ここに記入しましょう。

収支内訳書の書き方:2ページ目

ここからは収支内訳書の2ページ目の内容を項目ごとに解説します。

売上(収入)金額の明細

どの売上先に、1年間でいくら売り上げたのか詳細を記入します。軽減税率対象箇所は任意なので、記載しなくても問題ありません。

仕入金額の明細

どこから、どれだけ仕入れたのか詳細をに記入します。軽減税率対象箇所は任意なので、記載しなくても問題ありません。

減価償却費の計算

減価償却対象の固定資産ごとに記載します。

事業に必要な費用は購入した年に経費として計上するのが基本ですが、高額な資産(購入価格が10万円以上の物)の場合は、その資産の使用可能期間にわたって分割して、毎年、減価償却という方法で経費計上します。

使用可能な期間の目安は、国税庁によって「耐用年数」として定められています。

減価償却について詳しく知りたい方は「減価償却費とは?計算方法と青色申告における特例について」を参考にしてください。

地代家賃の内訳

事務所や店舗などを借りている場合は支払先や物件の情報について記載します。

利子割引料の内訳

金融機関以外の個人や法人から借入金がある場合、その利子について記載します。基本的には、12月31日時点で残っている借入金などの金額を記入し、1年間で支払った利子割引料の金額を記載すれば問題ありません。

本年中における特殊事項

大災害に見舞われたなど特殊事情がある場合はここに記載しましょう。

以上で収支内訳書の記入は完了です。おつかれさまでした!

参考:

国税庁「令和2年分 収支内訳書(一般用)の書き方」

国税庁「確定申告特集」

白色申告を簡単に終わらせる方法

確定申告は個人事業主・フリーランスの人だけでなく、副業で収入を得た会社員の方など、多くの人に関わりが深い一大イベントです。

確定申告には青色申告と白色申告の2種類があり、対象者は期限までに書類を作成し納税をすることが義務づけられています。青色申告するには事前に税務署への届出が必要になるため、その手続きをしていない場合は自動的に白色申告となります。

青色申告に比べると簡単と言われる白色申告ですが、書類作成に不安をお持ちの方は少なくありません。はじめての確定申告で不安な人にはfreee会計がおすすめです。

freee会計は、〇✕形式の質問に答えることで簡単に白色申告に必要な書類を作成できます。

ここからはfreee会計を使って書類完成までの3ステップを紹介します。

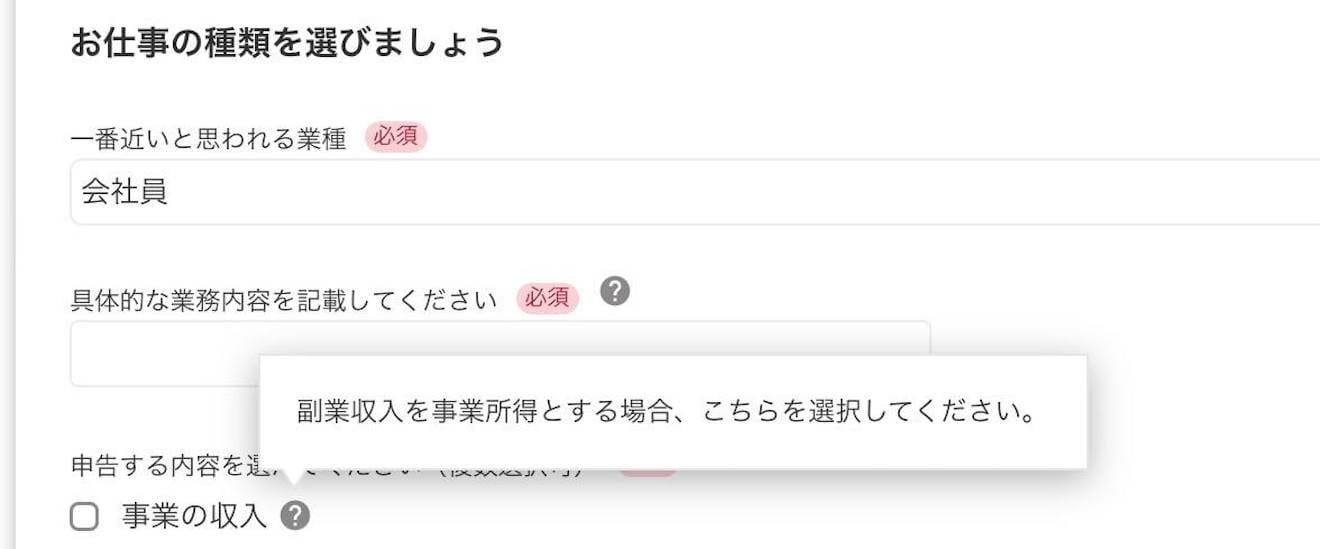

STEP1: 基本情報を入力する

自身の情報や仕事(事業)の内容について入力し、青色申告・白色申告のいずれかを選択します。各項目の横には「?」マークがついており、カーソルを当てると詳しい説明を見ることもできます。

自身の仕事(事業)内容などの基本情報を入力!

STEP2: 申告書作成に必要な情報を◯✕形式で回答

次に、白色申告書を作成する際に必要な情報を入力していきます。1年間の収支に関して画面の指示に沿って○✕形式で15の質問に答えていきます。

月額980円(※年払いで契約した場合)から利用できる有料プランでは、チャットサポートがついているので、わからないことがあったらすぐに質問ができます。

STEP3: 白色申告に必要な書類が完成!

上記の2ステップで白色申告に必要な確定申告書が自動で作成されます。有料プランでは、プリントアウトも可能なので、印刷して税務署に郵送すれば確定申告が完了です。※無料プランでは申告書作成まで可能。

また、マイナンバーカードとカードリーダがあれば自宅からでもすぐに提出が完了するので、税務署に行ったり郵送したりする手間も削減されます。

税務署に行かずに確定申告を終わらせるなら、e-tax(電子申告)がおすすめです。e-tax(電子申告)を検討している人はこちらをご覧ください。

STEP2で入力した内容を元に確定申告書が完成!