監修 前田 昂平(まえだ こうへい) 公認会計士・税理士

「この不採算事業をどうにかしたい」「後継者がおらず、事業の継続が難しい」といった悩みを抱えている経営者や担当者の方にとって、事業譲渡は有効な解決策となり得ます。

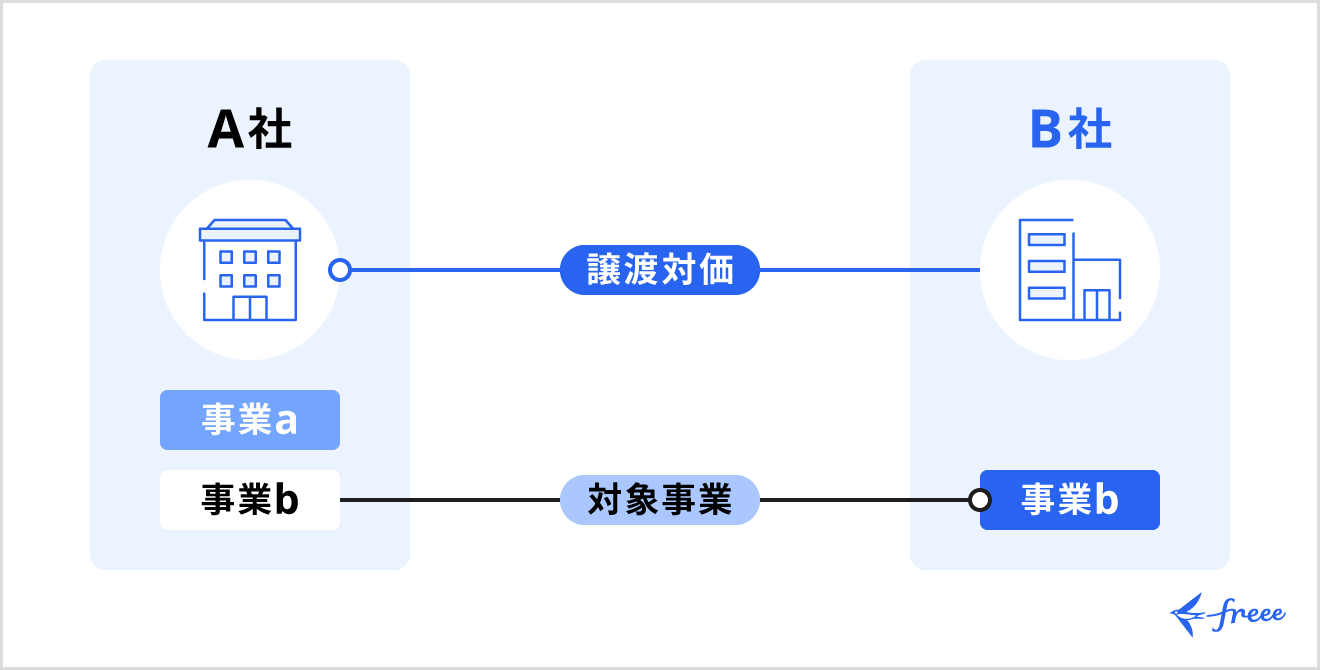

事業譲渡とは、企業が保有する特定の事業を、資産・負債・契約・従業員ごと第三者へ移転するM&A手法です。会社そのものではなく事業単位で譲渡するため、必要な資産や負債だけを選別して承継でき、リスクを限定しやすい点が特徴です。

本記事では、事業譲渡のメリット・デメリット、手続きの流れをわかりやすく解説します。事業譲渡における事前準備の重要性を理解するためにも参考にしてください。

目次

- 事業譲渡とは?M&Aや株式譲渡とはどう違う?

- M&Aとの違い

- 株式譲渡との違い

- 会社分割との違い

- 事業譲渡が行われるケース

- 不採算事業の整理・撤退

- コア事業への集中

- 事業再生・再編

- 後継者問題の解決

- 新規事業への参入・事業規模の拡大

- シナジー効果の追求

- 事業譲渡のメリット:必要なものだけ引き継ぎ、リスクを限定できる

- 譲渡側のメリット

- 譲受側のメリット

- 事業譲渡のデメリット

- 譲渡側のデメリット

- 譲受側のデメリット

- 事業譲渡にかかる税金は?譲渡側・譲受側の税負担を解説

- 事業継承税制は適用されない

- 事業譲渡の手続き・流れ

- 1.M&A戦略の策定・対象事業の選定

- 2.M&A仲介会社・FAの選定

- 3.ノンネームシート・企業概要書の作成

- 4.秘密保持契約の締結

- 5.トップ面談

- 6.意向表明書の提示

- 7.基本合意契約の締結

- 8.デューデリジェンスの実施

- 9.最終条件交渉・事業譲渡契約書の締結

- 10.株主総会の特別決議

- 11.債権者への対応

- 12.クロージング(決済・事業の引き渡し)

- 13.各種手続き・登記

- 事業譲渡を行う際の注意点

- 早めに専門家へ相談する

- デューデリジェンスを徹底する

- 従業員へ配慮する

- 顧客・取引先に説明する

- 競業避止義務を確認する

- 許認可を再取得できるか確認する

- 事業譲渡契約書の内容を確認する

- まとめ

- よくある質問

事業譲渡とは?M&Aや株式譲渡とはどう違う?

事業譲渡とは、企業が自社の事業の全部または一部を、ほかの企業へ譲り渡すM&A手法のひとつです。譲渡対象には工場や機械設備、在庫、不動産といった有形資産のほか、負債、契約関係、従業員、ノウハウ、ブランドなども含まれます。

これらは包括的に一括移転されるのではなく、対象ごとに選別して契約で定める「個別承継」の形をとっています。会社そのものを売買するのではなく、事業単位で売買する点が特徴で、不採算事業の整理や中核事業への集中、新規市場への参入や既存事業の拡大など、多様な経営戦略に活用できます。

M&Aとの違い

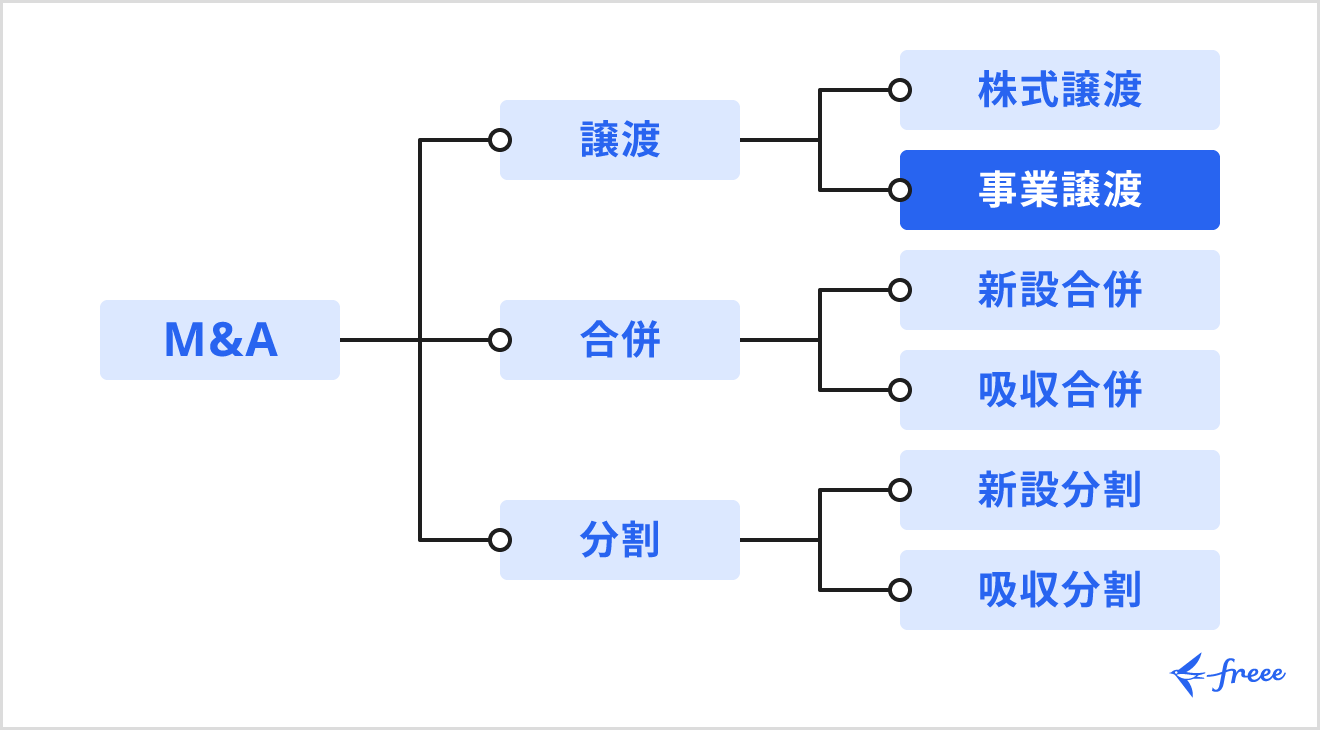

M&Aは企業の合併や買収全般を指す広い概念で、事業譲渡はその一手法にあたります。なお、M&Aには株式譲渡や会社分割、合併などの方法も含まれます。

事業譲渡は「事業の全部または一部を個別に売買する」のが特徴です。承継対象を柔軟に選べるところも、ほかのM&A手法とは異なるといえます。

株式譲渡との違い

株式譲渡は、会社の株式を売買することで経営権も含めて移転する手法です。契約や許認可も原則そのまま引き継がれ、会社自体も存続します。手続きが比較的簡便で、中小企業のM&Aでも多く採用されてる手法のひとつです。

一方、事業譲渡は譲渡対象事業を切り出すため、契約の巻き直しや許認可の再取得が必要となります。株式譲渡と比較して手続きは煩雑にはなるものの、不要な負債や事業を引き継がずに、必要な事業のみを移転できる柔軟性があります。

会社分割との違い

会社分割は、会社が有する権利義務を包括的にほかの会社へ承継させる組織再編行為です。分割方法は大きく「新設分割」と「吸収分割」に分かれます。会社法上の組織再編に該当することから、権利義務が原則一括で移転され、税制優遇を受けられる場合があります。ただし、株主総会の特別決議が必要など手続きは複雑です。

事業譲渡は会社分割とは異なり個別承継の形をとるため、資産や契約ごとに移転手続きを行います。一括で移転できるような手法ではないため、契約のまき直しなどの手間が発生します。

事業譲渡が行われるケース

事業譲渡は、企業の経営戦略や環境変化に応じて選択される手法です。譲渡側にとっては事業整理や集中投資の手段となり、譲受側にとっては成長加速や市場拡大の機会となり得ます。

不採算事業の整理・撤退

譲渡側にとっては、収益性が低く将来的な成長が見込めない事業から撤退する際に活用されます。不採算事業の売却により、経営資源を中核事業へ集中させ、財務体質の改善や経営効率化を図ることも期待できます。

コア事業への集中

複数事業を展開している企業が主要な事業に注力するため、関連性や収益性の低い事業を譲渡するケースがあります。事業を整理することで経営資源の再配分が可能となり、競争力の強化や成長分野への投資もしやすくなります。

事業再生・再編

経営不振に陥った企業が資金調達や事業構造改革の一環として事業を譲渡するケースです。不要だと判断した部門を企業から切り離すことで、残った事業の立て直しや収益基盤の再構築を図ります。

後継者問題の解決

中小企業で後継者が見つからない場合は、会社全体ではなく特定の事業だけを譲渡することで事業継続を実現できます。これにより、従業員の雇用や取引先との関係を維持しつつ、事業の存続を図ることが可能です。

新規事業への参入・事業規模の拡大

譲受側にとっては、既存事業の買収がメリットとなる場合があります。事業譲渡を採用することで該当事業をゼロから立ち上げるよりも、短期間・低リスクでの市場参入が可能となるためです。既存の顧客基盤やノウハウを活用すれば、企業規模の拡大にも直結します。

シナジー効果の追求

譲受側企業が自社事業との相乗効果を見込める事業を取得することで、売上拡大やコスト削減などのシナジーを実現し、企業価値の向上を期待できるケースがあります。

事業譲渡のメリット:必要なものだけ引き継ぎ、リスクを限定できる

事業譲渡には、譲渡側と譲受側の双方にとってメリットがあります。ここでは、譲渡側と譲受側それぞれのメリットを解説します。

譲渡側のメリット

事業を選別して売却できる

会社全体ではなく、特定の事業を選別して売却できる点は大きなメリットです。不採算事業や将来性の低い事業のみを切り離して売却できるため、必要な事業を残しつつ財務体質を改善し、中核事業へ集中できます。

不要な資産・負債を切り離せる

譲渡対象となる資産や負債を個別に選択できるのもメリットのひとつです。譲受側にとって魅力的な事業を売却できるため、資金調達を安全に行いたいときにも適しています。

売却対価を現金で得られる

売却対価は原則として現金で支払われるのが一般的です。現金を得た場合、その使途は、事業再投資や借入金返済など自由に決められます。そのため、不採算事業を切り離しつつ、主要事業の負債を軽減できます。

法人格が存続する

事業譲渡を行っても会社そのものは消滅しないため、売却していない事業は継続できます。法人格は存続するため、新たな分野での事業を立ち上げることも可能です。

譲受側のメリット

必要な資産・負債だけを承継できる

自社にとって必要な事業資産や負債だけ選別して引き継ぐことが可能です。不要なリスクや簿外債務を回避できるため、M&Aにおける失敗も防ぎやすくなります。

M&Aのリスクを限定できる

会社全体を取得する株式譲渡と比較して、リスクを最小化できます。M&Aに伴う潜在的なリスクを抑えることも可能です。

新規事業への迅速な参入・規模拡大がしやすい

譲渡側が持つ既存の事業基盤や顧客基盤、ノウハウをまとめて取得できます。そのため、自社で事業をゼロから立ち上げる場合に比べて、時間やコストを削減でき、スピーディーに事業拡大できます。

事業譲渡のデメリット

事業譲渡は柔軟性や戦略性に優れますが、手続きや税務負担などの面で注意が必要です。ここでは、譲渡側・譲受側それぞれのデメリットを解説します。

譲渡側のデメリット

個別の資産移転手続きが複雑

土地や建物、機械設備、債権など、譲渡対象となるすべての資産や負債は、個別の移転手続きが必要です。そのため、準備や事務作業に多くの時間と労力がかかる可能性があります。

従業員の転籍手続きが必要

譲渡対象事業に従事する従業員については、一人ひとりから転籍への同意を得る必要があります。同意を得られないままでは手続きが滞ってしまい、転籍も遅れる可能性に注意しましょう。

競業避止義務が発生する

会社法では、譲渡側が同一の事業について原則20年間行うことを禁止しています。当事者間の合意次第では、最長30年間まで延長可能です。このため、譲渡後の事業計画や新規展開に制約が生じる場合があります。

出典:e-GOV法令検索「会社法 第21条」

税負担が生じやすい

売却益には法人税が課されます。売却益の金額次第では多額の納税が必要となる可能性に注意しましょう。

譲受側のデメリット

個別の契約の巻き直しが必要

譲渡対象事業に関する顧客や仕入先との契約は、原則としてそのまま引き継げません。契約ごとに承継の同意を得るか、新たに契約を締結する必要があります。これにより、顧客離れや取引先との関係悪化のリスクは否定できません。

許認可の再取得が必要な場合がある

譲渡対象事業に必要な許認可は、原則として譲受側が新たに取得し直さなければなりません。取得には時間と費用がかかるものもあり、事業を開始するスケジュールに影響を与える可能性があります。

消費税や不動産取得税などの税負担

課税資産の譲渡部分には消費税が課税されます。また、不動産や車両などの資産を譲り受ける場合は、不動産取得税や登録免許税といった税金も発生します。このように、単なる事業の買収額だけではなく、さまざまな税負担が発生する点に注意が必要です。

手続きが煩雑で専門知識が必要

事業譲渡では、個別の資産や契約の承継、従業員の転籍など、幅広い分野にわたる手続きが必要です。円滑に進めるには、M&Aや法務に関する専門的な知識と経験が求められます。自社内に精通している人材がいない場合は、専門家の力を借りることも検討しましょう。

事業譲渡にかかる税金は?譲渡側・譲受側の税負担を解説

事業譲渡では、譲渡側・譲受側の双方に複数の税金が課税されます。税目や負担額は、譲渡対象資産の内容や契約条件によって大きく異なるため、事前に確認しておきましょう。

| 譲渡側にかかる税金 | |

|---|---|

| 法人税等 | ・事業譲渡によって得られた利益(譲渡益)は益金として計上され、法人税等の課税対象となる ・譲渡益は「譲渡対価 -(譲渡対象資産の簿価 + 譲渡費用)」で計算される |

| 消費税 | ・譲渡される資産のうち、土地以外の有形固定資産や無形固定資産などは消費税の課税対象となる |

| 譲受側にかかる税金 | |

|---|---|

| 消費税 | 譲渡側が納税義務を負うが、実質的には譲受側が譲渡対価と合わせて支払う |

| 不動産取得税 | 土地や建物などの不動産を譲り受ける場合に課税される |

| 登録免許税 | 不動産や自動車などの登記・登録が必要な資産を譲り受ける場合に課税される |

| 固定資産税 | 不動産を譲り受けた場合、その後の固定資産税は譲受側が負担する |

| 印紙税 | 事業譲渡契約書に貼付する印紙税が発生する |

これらの税負担は資産の種類や金額、契約内容によって大きく変わります。事業譲渡後の処理もスムーズに行うためには、税理士などの専門家に相談するほか、事前にシミュレーションを行うなどの対策を講じておくことが大切です。

事業継承税制は適用されない

事業承継税制とは、中小企業の事業承継を支援するために一定条件を満たす場合に贈与税や相続税の納税を猶予・免除する制度です。ただし、事業譲渡はこの制度の直接的な対象ではありません。

適用されるのは、株式譲渡を通じて後継者に自社株式を承継させる場合や、相続・贈与により事業用資産を承継する場合です。事業譲渡は会社そのものではなく事業を売却するため、制度の対象外となるのが一般的です。

制度を利用したいと考えている場合は、株式譲渡などほかのM&A手法も比較しながら検討しましょう。

出典:中小企業庁「法人版事業承継税制(特例措置)」

【関連記事】

事業承継税制とは? 特例制度の要件・期限・2025年改正内容をわかりやすく解説

事業譲渡の手続き・流れ

事業譲渡は、準備段階から契約締結、クロージングまで複数のステップを踏んで進められます。それぞれの段階で必要な対応を理解し、計画的に進めることが重要です。

1.M&A戦略の策定・対象事業の選定

まず譲渡側は、事業譲渡を行う目的や譲渡する事業の範囲、譲渡後のビジョンを明確化します。譲受側においては、取得したい事業の種類や目的、シナジー効果の有無を検討します。

2.M&A仲介会社・FAの選定

戦略策定や対象事業の選定ができたら、次のステップに進みます。マッチングから条件交渉、契約まで一連のプロセスを円滑に進めるには、専門知識と豊富な経験を持つM&A仲介会社やファイナンシャルアドバイザー(FA)に依頼しましょう。

3.ノンネームシート・企業概要書の作成

譲渡側は、匿名で事業内容を提示する「ノンネームシート」を作成し、買い手候補を探索します。また、興味を示す相手企業が現れたら、より詳細な情報をまとめた企業概要書(IM)を提供します。

4.秘密保持契約の締結

買い手候補となる相手企業に詳細情報を開示する前には、情報漏えいを防ぐために秘密保持契約(NDA)を締結しましょう。

5.トップ面談

譲渡側と譲受側の双方の経営者が直接会い、経営方針や企業文化、事業方針について意見交換を行います。これは、事業譲渡の成否を左右する重要な場面です。

6.意向表明書の提示

トップ面談を終えたら、譲受側は買収意思を示します。併せて、譲渡価格やスケジュールなどの希望条件を記載した意向表明書(LOI)を提示しましょう。

7.基本合意契約の締結

譲渡条件や対象事業、価格の目安、今後のスケジュールに合意できたら、基本合意契約を締結します。この時点で、第三者によるM&A交渉を禁止する「独占交渉権」が付与されることもあります。

8.デューデリジェンスの実施

最終的な条件の交渉前に、譲受側は買収する事業および譲渡側の企業に問題がないかどうか、デューデリジェンスを行います。

法務や税務、財務、労務、事業面などから、より詳細な調査を行い、価値やリスクを把握しておくことが大切ですす。簿外債務や訴訟リスクなど、契約前に知っておくべき事項を洗い出しましょう。

9.最終条件交渉・事業譲渡契約書の締結

デューデリジェンス結果を踏まえて最終的な条件を交渉します。合意に至れば事業譲渡契約書を締結します。この契約書には、譲渡対象資産や負債、価格、支払い方法、従業員の処遇、表明保証、補償条項などが記載されます。

10.株主総会の特別決議

会社法の規定により、譲渡側の企業では株主総会の特別決議を得なければなりません。なお、決議には、出席株主の議決権3分の2以上に賛成してもらう必要があります。ただし、譲渡する資産が総資産の5分の1以下など、一定の要件を満たす場合には「簡易組織再編」として株主総会決議を省略できることがあります。

また、譲受側の企業においても、譲受する事業がその会社の事業全部であったり、交付する財産が純資産の5分の1を超えたりする場合は、株主総会での特別決議が必要です。ただし、こちらも一定の要件を満たす場合には、簡易組織再編として株主総会決議を省略することが認められます。

11.債権者への対応

事業譲渡では、会社法が定める法定の債権者保護手続きはありません。しかし、譲渡対象の事業に関係する借入や契約については、債権者や取引先の承諾が必要となる場合があります。

とくに金融機関や主要取引先とは、契約のなかで「事業譲渡時は事前承諾が必要」と定められていることが多いため、契約内容を事前に確認し、必要に応じて説明や同意取得の準備を進めることが重要です。

12.クロージング(決済・事業の引き渡し)

事業譲渡契約書に定められた条件がすべて満たされたら、譲渡対価の支払いを行い、資産・負債・契約・従業員などを譲受側に正式に引き渡します。これにて、事業譲渡は完了です。

13.各種手続き・登記

その後は、不動産の所有権移転登記、許認可の取得、税務署への届出など、必要に応じて事務手続きを完了させましょう。

事業譲渡を行う際の注意点

事業譲渡は、企業の将来性に影響をおよぼす戦略的なM&A手法です。以下の注意点を踏まえて、慎重かつ計画的に進めることが大切です。

早めに専門家へ相談する

事業譲渡には法務や税務、会計、労務など幅広い知識が必要です。M&Aに精通した弁護士や税理士、公認会計士、M&A仲介会社などの専門家に早い段階で相談し、適切な助言やサポートを受けることが重要です。

デューデリジェンスを徹底する

譲受側は、対象事業のあらゆる側面を詳細に調査し、簿外債務や潜在的な訴訟リスク、環境問題、未払残業代などの有無を確認しておくべきです。また譲渡側も、開示資料を丁寧に整備し、契約後のトラブル防止に努める必要があります。

従業員へ配慮する

従業員の処遇は、モチベーションや生産性に直結します。転籍条件や雇用条件、福利厚生について丁寧に説明し、個別に合意を得ることが大切です。小さな不安でもしっかりと解消し、円滑な引き継ぎを行うことが事業継続のためにも重要です。

顧客・取引先に説明する

事業譲渡後は契約関係が変わるため、顧客や取引先に対して事前説明を行い同意を得ることが大切です。より丁寧なコミュニケーションを心がけ、顧客離れや関係悪化の防止に努めましょう。

競業避止義務を確認する

会社法では、譲渡側に対して、譲渡後の一定期間は同一事業を行わない義務を定めています。とくに譲渡側は、将来の事業展開に影響しないかどうかを確認するほか、必要に応じて条件を交渉するなどの対策が求められます。

許認可を再取得できるか確認する

譲渡対象事業に必要な許認可について、譲受側でそのまま引き継げるか、再取得が可能なのかを事前に監督官庁へ確認しましょう。もし、取得に時間がかかってしまうと、それだけ事業開始の遅延につながる恐れがあります。

事業譲渡契約書の内容を確認する

事業譲渡契約書とは、事業譲渡の条件を定める最重要書類です。譲渡対象範囲や価格、支払い条件、従業員の処遇、表明保証、補償、解除条件などを細部まで確認し、不明点は専門家とともに解消することが大切です。

まとめ

事業譲渡とは、特定の事業のみを切り離して譲渡するM&A手法です。譲渡側にとっては、不要な負債やリスクを避けつつ事業の選択と集中を実現できるメリットがあります。また、譲受側にとっても、既存の基盤や顧客を短期間で確保できるなどのメリットが挙げられます。

ただし、許認可の再取得や従業員の同意、資産移転などの煩雑な手続きや税負担が伴う点には注意しましょう。事業譲渡を成功させるには、弁護士や税理士、公認会計士などの専門家へ相談しつつ、デューデリジェンスや契約条件の精査を徹底することが重要です。事業譲渡の特性と注意点を正しく理解し、自社の目的や戦略と併せて検討しましょう。

よくある質問

事業譲渡とは?

事業譲渡とは、企業が自社の事業の全部または一部を、ほかの企業へ譲り渡すM&A手法の一つです。譲渡対象には、事業運営に必要な資産や負債、契約関係などが含まれます。具体的には、工場や機械設備、在庫、不動産といった有形資産のほか、従業員、ノウハウ、ブランド、顧客リスト、知的財産権などが挙げられます。

詳しくは、記事内「事業譲渡とは?」で解説しています。

事業譲渡とM&Aの違いは?

事業譲渡は「事業の全部または一部を個別に売買する」のが特徴です。一方、M&Aは企業の合併や買収全般を指す広い概念で、事業譲渡はその一手法にあたります。

詳しくは、記事内「M&Aとの違い」をご覧ください。

事業譲渡にかかる費用は?

事業譲渡にかかる費用としては、まず専門家への報酬が挙げられます。具体的にはデューデリジェンスを依頼する弁護士や公認会計士への費用、M&A仲介会社への手数料などです。

また、事業譲渡契約書の作成費用や、許認可の変更手続きにかかる費用も想定されます。そのほか、動産や不動産の所有権移転登記費用や、事業を譲渡する側の従業員退職金や解雇手当、債権譲渡のための費用などが発生する可能性も考慮すべきでしょう。これらの費用は譲渡する事業の規模や内容によって大きく変動します。

事業譲渡にかかる税金については、記事内「事業譲渡にかかる税金は?譲渡側・譲受側の税負担を解説」で解説しています。

事業譲渡によって従業員の雇用はどうなる?

事業譲渡の場合、従業員との雇用契約は自動的に引き継がれません。原則として、譲渡会社と従業員の雇用契約は終了し、従業員が譲受会社での雇用を希望する場合は、改めて個別に雇用契約を結び直す必要があります。

ただし、労働組合との間で締結された労働協約に特別の定めがある場合は、その内容が優先されるケースがあります。譲渡会社は事前に従業員へ説明し、個別の同意を得るプロセスが重要になります。

監修 前田 昂平(まえだ こうへい)

2013年公認会計士試験合格後、新日本有限責任監査法人に入所し、法定監査やIPO支援業務に従事。2018年より会計事務所で法人・個人への税務顧問業務に従事。2020年9月より非営利法人専門の監査法人で公益法人・一般法人の会計監査、コンサルティング業務に従事。2022年9月に独立開業し現在に至る。