監修 鶏冠井 悠二

確定申告には白色申告と青色申告があり、個人事業主が白色申告を行う場合、受けられる控除は所得控除・税額控除・事業専従者控除の3種類です。

白色申告は、帳簿が単式簿記で済むことや、白色申告選択のための事前手続きが不要であることなどのメリットがあります。ただし、青色申告特別控除のような、白色申告限定の特別控除はありません。また、損失の繰り越しができない点もデメリットです。

本記事では、白色申告で利用可能な控除の種類やメリット・デメリット、青色申告との違いを解説します。

目次

個人事業主が白色申告で受けられる控除の種類・控除額

白色申告では、所得控除・税額控除・事業専従者控除を受けられます。

適切に控除を申告すれば、納税額を抑えることが可能です。白色申告で受けられる控除を理解し、活用しましょう。

所得控除

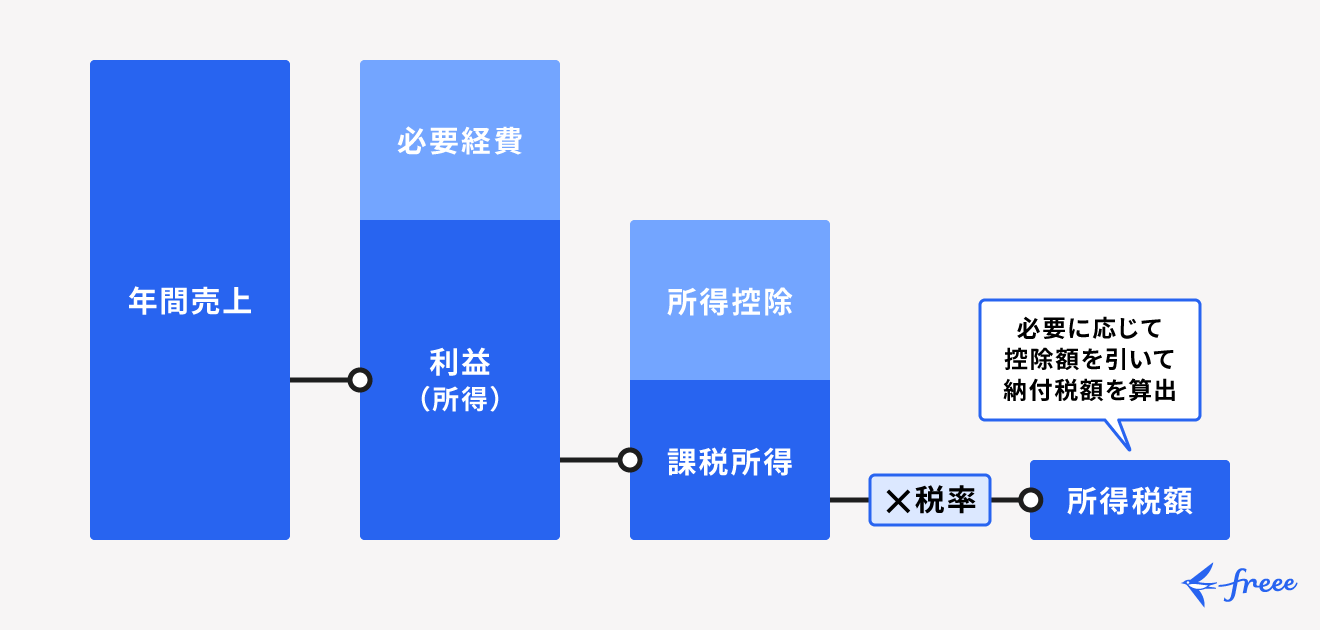

所得控除とは、経費を差し引いた後の所得から、さらに一定額を控除できる制度です。

白色申告・青色申告を問わず、条件を満たせば適用されます。所得控除は16種類あり、内容は以下の通りです。

【16種類の所得控除一覧】

| 控除の種類 | 控除が受けられる場合 | 控除額 |

|---|---|---|

| 基礎控除 | 全ての納税者 | 最大95万円(合計所得金額が132万円以下の場合) |

| 雑損控除 | 災害や盗難、横領によって損害を受けた場合 | 以下のいずれか多い方 ・(差引損失額) - (総所得金額等) × 10% ・(差引損失額のうち災害関連支出の金額) - 5万円 |

| 医療費控除 | 一定額以上の医療費を支払った場合(生計を一にする配偶者その他の家族も含まれる) | (支払った医療費-保険金などで補填される金額) - 10万円 (その年の総所得金額等が200万円未満の人は所得金額 × 5%) |

| 社会保険料控除 | 健康保険料・国民健康保険料・後期高齢者医療保険料・介護保険料・国民年金保険料・国民年金基金の掛金・厚生年金保険料などを支払った場合(生計を一にする配偶者その他の家族も含まれる) | 支払った保険料の合計 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った場合 | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険・介護医療保険・個人年金保険に支払った保険料がある場合 | 所定の計算式で算出した金額 (最高12万円) |

| 地震保険料控除 | 地震保険料を支払った場合 | 所定の計算式で算出した金額 (最高5万円) |

| 寄附金控除 | ふるさと納税や認定NPO法人などに対して寄附をした場合 | 「寄附金支出合計額」と「総所得金額× 4 0%」のいずれか少ないほう - 2,000円 |

| 障害者控除 | 納税者・控除対象配偶者・扶養親族が障害者である場合 | 一人につき、 ①障害者:27万円 ②特別障害者:40万円 ③同居特別障害者:75万円 |

| 寡婦(寡夫)控除 | 夫と死別・離婚して扶養家族がいる場合 27万円 (一定の要件を満たす場合35万円) | 27万円 (一定の要件を満たす場合35万円) |

| ひとり親控除 | 納税者が「婚姻をしていない」または「配偶者の生死が明らかでない」状態で、一定の条件を満たす場合 | 35万円 |

| 勤労学生控除 | 学校に行きながら働いており、前年分の合計所得金額が85万円以下である場合 | 27万円 |

| 配偶者控除 | 配偶者の合計所得金額が58万円以下の場合 |

①一般控除対象配偶者:最大38万円 ②老人控除対象配偶者:最大48万円 (控除対象配偶者のうち年齢が70歳以上) |

| 配偶者特別控除 | 納税者の合計所得金額が1,000万円以下で、配偶者の合計所得金額が58万円以上133万円以下である場合 | 配偶者の所得金額によって最大38万円 |

| 扶養控除 | 16歳以上の子どもや両親などを扶養している場合 |

①一般の控除対象扶養親族:38万円 ②老人扶養親族:最大58万円 |

| 特定親族特別控除 | 「控除対象扶養親族」に該当しない19歳以上23歳未満の親族等がいる場合 | 最大63万円(合計所得金額が58万円超123万円以下の場合) |

※特定親族は、配偶者・青色事業専従者として給与の支払を受ける人・白色事業専従者を除く

出典:国税庁「所得控除のあらまし」

各種控除には、要件や控除の限度額が定められています。

たとえば、基礎控除は原則として全ての納税者が対象であり、最大95万円の控除を受けられます。ただし、合計所得金額が2,500万円を超える場合は、基礎控除を受けられません。

医療費控除や寄附金控除など、さまざまな所得控除を活用することで節税効果が見込めます。所得控除について詳しく知りたい方は、別記事「税金の控除制度とは?所得控除・税額控除の種類や違いを解説」をご覧ください。

出典:国税庁「所得控除のあらまし」

出典:国税庁「基礎控除」

出典:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」

税額控除

税額控除は、算出した税額から一定額を控除できる制度です。主な税額控除には、配当控除・住宅借入金等特別控除(住宅ローン控除)・外国税額控除などがあります。

| 控除の種類 | 控除が受けられる場合 | 控除額の目安または内容 |

|---|---|---|

| 配当控除 | 総合課税の配当所得がある場合 | 配当所得金額の10%または5%相当額 |

| 住宅借入金等特別控除(住宅ローン控除) | 住宅ローンなどの年末残高に応じた条件を満たす場合 | 年末残高を基に計算された金額(最大13年間控除) |

| 外国税額控除 | 外国で所得税に相当する税金を支払った日本の居住者 | 支払った外国所得税額のうち、「日本で課税された所得税額」と比較して少ないほうの金額 |

出典:国税庁「No.1240 居住者に係る外国税額控除」

所得控除が課税所得額から控除額を差し引けるのに対し、税額控除は、課税所得に税率を乗じて算出した「税額」から差し引けるため、所得控除よりも高い節税効果を見込めます。

白色申告の事業専従者控除

白色申告は、配偶者や親族が事業に従事している場合、「事業専従者控除」を受けられます。

個人事業主が家族に支払う給与は、原則として経費になりません。しかし、以下の要件を全て満たす事業専従者がいる場合は、控除の対象となります。

事業専従者控除の要件

- 白色申告者と生計を一にする配偶者その他の親族であること

- その年の12月31日現在で年齢が15歳以上であること

- 確定申告の期間(1月1日から12月31日まで)で、6ヶ月を超える期間、白色申告者が営む事業に専ら従事していること

事業専従者控除額は、事業主の配偶者であれば最大86万円、配偶者以外は専従者1人につき最大50万円です。

白色申告の事業専従者控除について詳しく知りたい方は、別記事「白色申告の事業専従者控除とは?事業専従者給与との違いや控除を受ける方法を解説」をご覧ください。

出典:国税庁「青色事業専従者給与と事業専従者控除」

白色申告と青色申告の違い

白色申告と青色申告の主な違いは、以下の通りです。

| 項目 | 白色申告 | 青色申告 (10万円控除) | 青色申告 (55万円・65万円控除) |

|---|---|---|---|

| 必要な事前手続き | なし | その年の3月15日までに「青色申告承認申請書」を所管の税務署に提出※ | |

| 記帳方法 | 簡易(単式)簿記 | 簡易(単式)簿記 | 複式簿記 |

| 特別控除 | なし | 青色特別控除:10万円 | 青色特別控除:55万円 (さらに一定の要件を満たせば65万円) |

| 青色事業専従者給与の必要経費の算入 | なし(事業専従者控除あり) | あり | あり |

※1月16日以後に事業を開始した場合は事業開始日から2ヶ月以内に提出が必要

出典:国税庁「No.2070 青色申告制度」

白色申告は青色申告と異なり、特別控除を受けられません。

青色申告で複式簿記による記帳に基づいて確定申告を行うと、55万円(一定の要件を満たせば65万円)の青申告特別控除が受けられます。10万円の青色申告特別控除で差し支えない場合は、簡易(単式)簿記による記帳も可能です。

また、青色申告者は青色事業専従者に対する給与のうち、一定の範囲内の金額を必要経費に算入できます。

一方、白色申告では事業専従者に支払う給与を必要経費に算入できません。ただし、白色申告者には、事業専従者控除が設けられています。

【関連記事】

確定申告は青色申告と白色申告の2種類!それぞれのメリット・デメリットをわかりやすく解説

出典:国税庁「No.2070 青色申告制度」

白色申告のメリット

白色申告は、青色申告と比較して手続きがシンプルな点が特徴です。主なメリットは以下の通りです。

白色申告のメリット

- 帳簿作成の手間が少ない

- 申告方法の選択にあたって事前の申請書提出が不要

帳簿作成の手間が少ない

帳簿作成の方法には、以下のように「簡易(単式)簿記」と「複式簿記」の2種類があります。青色申告(55万円・65万円控除)は複式簿記での記帳が必要ですが、白色申告では簡易(単式)簿記による記帳が認められています。

単式簿記は、「支出」や「収入」などひとつの取引についてひとつの項目で記録します。現金の増減のみを記帳するため、シンプルでわかりやすい点が特徴です。

一方、複式簿記の場合、ひとつの取引について「借方」と「貸方」の2つの視点から帳簿を記録します。取引の内容をより詳細に記録できますが、単式簿記に比べると記帳が複雑です。

白色申告は記帳の手間が少なく、初めて確定申告をする人や事業を始めたばかりの人でも取り組みやすい点がメリットです。

【関連記事】

青色申告で必要な複式簿記とは?単式簿記との違いや帳簿の書き方をわかりやすく解説!

申告方法の選択にあたって事前の申請書提出が不要

青色申告を選択するのであれば、事前に「青色申告承認申請書」を提出しなければなりません。原則として、青色申告を行う年の3月15日までに申請書を提出する必要があります。

白色申告を選択するにあたっては、事前に申請書などの提出は必要ありません。確定申告時に、確定申告書と収支内訳書、各種控除などの添付書類を提出すれば確定申告を終えることができます。

事業を始めたばかりで手間をかけずに申告したい人にとって、手続きが少ない白色申告はメリットがあるといえます。

【関連記事】

白色申告の必要書類とは?用紙の入手・提出方法や書き方を解説

出典:国税庁「所得税の青色申告承認申請書」

白色申告のデメリット

白色申告は、青色申告と比較した際にデメリットもあります。

白色申告のデメリット

- 最大65万円の青色申告特別控除がない

- 損失の繰り越しができない

事業規模や手続きの簡便さなどを考慮すると、白色申告・青色申告のどちらがよいとは一概にいえません。メリット・デメリットの両方を理解したうえで、自身に適した申告方法を選んでください。

最大65万円の青色申告特別控除がない

青色申告には、最大65万円の「青色申告特別控除」が設けられています。一定の条件を満たせば控除を受けられるため、大きな節税効果が期待できます。

一方、白色申告には、青色申告のような「最大65万円の特別控除」はありません。そのため、より高い節税効果を求める場合は、青色申告を検討することが望ましいでしょう。

ただし、事業を始めたばかりで所得が少ない場合や、手続きの負担を減らしたい場合は、白色申告のほうが適しているケースもあります。事業の状況などを考慮したうえで、申告方法を選びましょう。

出典:国税庁「No.2072 青色申告特別控除」

損失の繰り越しができない

青色申告は、純損失を翌年以降3年にわたって繰り越すことが可能です。たとえば、事業で大きな赤字が生じた場合、その損失を次年度の利益と相殺できるため、税金の負担を軽減できます。

一方、白色申告では、赤字が生じたとしても次年度に繰り越せません。そのため、予期しない損失が生じた際、青色申告に比べて税負担の点で不利になる可能性があります。ただし、損失の繰越を活用する機会が少ないようであれば、この点は大きなデメリットにはならないでしょう。

出典:国税庁「No.2070 青色申告制度」

白色申告での所得税計算

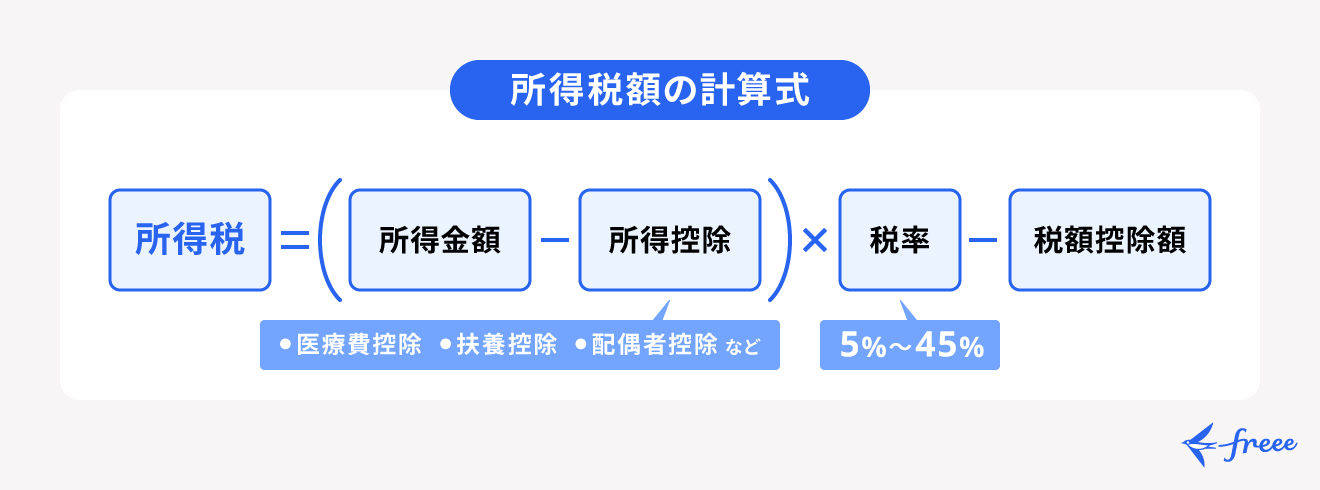

所得税は、所得から所得控除を差し引いた課税所得金額に税率をかけて、さらに税額控除額を差し引いて算出します。

たとえば、所得金額が900万円、所得控除が200万円であれば、求める税額は次の通りです。

974,000(円) = (9,000,000 - 2,000,000) × 0.23 – 636,000

上記の例では、課税所得金額700万円に対して23%の税率が適用されています。所得税の税率は、課税される所得金額に応じて5〜45%の7段階に分けられます(下表)。

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

まとめ

白色申告で利用できる控除には、所得控除・税額控除・事業専従者控除があります。控除を適切に活用すれば、税負担の軽減が可能です。

白色申告は青色申告に比べて税制上の優遇は少ないですが、帳簿作成がシンプルです。また、事前に申請提出する必要もありません。

事業を始めたばかりでまだ所得が少ない場合など、手続きの手間の少なさを重視したい人は白色申告も検討してみてください。

白色申告を簡単に終わらせる方法

確定申告は個人事業主・フリーランスの人だけでなく、副業で収入を得た会社員の方など、多くの人に関わりが深い一大イベントです。

確定申告には青色申告と白色申告の2種類があり、対象者は期限までに書類を作成し納税をすることが義務づけられています。青色申告するには事前に税務署への届出が必要になるため、その手続きをしていない場合は自動的に白色申告となります。

青色申告に比べると簡単と言われる白色申告ですが、書類作成に不安をお持ちの方は少なくありません。はじめての確定申告で不安な人にはfreee会計がおすすめです。

freee会計は、〇✕形式の質問に答えることで簡単に白色申告に必要な書類を作成できます。

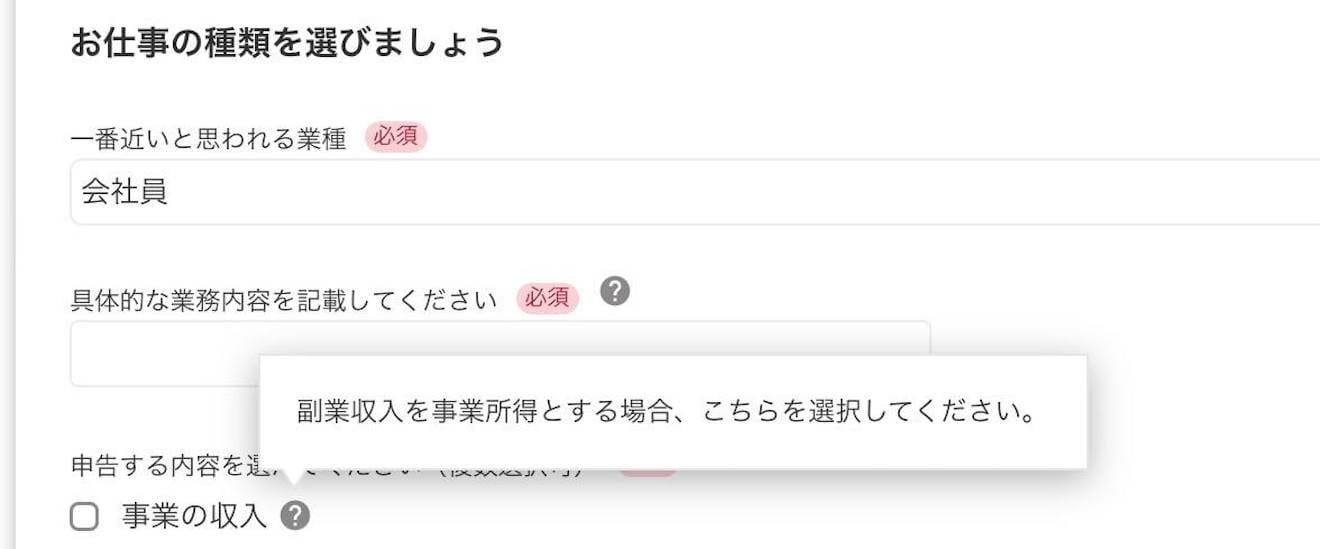

ここからはfreee会計を使って書類完成までの3ステップを紹介します。

STEP1: 基本情報を入力する

自身の情報や仕事(事業)の内容について入力し、青色申告・白色申告のいずれかを選択します。各項目の横には「?」マークがついており、カーソルを当てると詳しい説明を見ることもできます。

自身の仕事(事業)内容などの基本情報を入力!

STEP2: 申告書作成に必要な情報を◯✕形式で回答

次に、白色申告書を作成する際に必要な情報を入力していきます。1年間の収支に関して画面の指示に沿って○✕形式で15の質問に答えていきます。

月額980円(※年払いで契約した場合)から利用できる有料プランでは、チャットサポートがついているので、わからないことがあったらすぐに質問ができます。

STEP3: 白色申告に必要な書類が完成!

上記の2ステップで白色申告に必要な確定申告書が自動で作成されます。有料プランでは、プリントアウトも可能なので、印刷して税務署に郵送すれば確定申告が完了です。※無料プランでは申告書作成まで可能。

また、マイナンバーカードとカードリーダがあれば自宅からでもすぐに提出が完了するので、税務署に行ったり郵送したりする手間も削減されます。

税務署に行かずに確定申告を終わらせるなら、e-tax(電子申告)がおすすめです。e-tax(電子申告)を検討している人はこちらをご覧ください。

STEP2で入力した内容を元に確定申告書が完成!

freee会計を使うとどれくらいお得?

freee会計は、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の活用をご検討ください。

よくある質問

白色申告で最大65万円の特別控除は受けられる?

白色申告には特別控除がありません。一方、青色申告で申告すると最大65万円の青色申告特別控除が適用されます。

詳しくは記事内「白色申告と青色申告の違い」をご覧ください。

白色申告で利用できる最大86万円の事業専従者控除とは?

事業専従者控除は、事業に従事している配偶者や親族がいる場合に、事業所得に基づいて計算した金額を所得から控除できる制度です。

白色申告の事業専従者控除の上限額は、事業主の配偶者であれば最大86万円、配偶者以外は専従者1人につき最大50万円です。

詳しくは記事内「白色申告の事業専従者控除」をご覧ください。

監修 鶏冠井 悠二(かいで ゆうじ)

コンサルタント会社、生命保険会社を経験した後、ファイナンシャルプランナーとして独立。「資産形成を通じて便利で豊かな人生を送って頂く」ことを目指して相談・記事監修・執筆業務を手掛ける。担当分野は資産運用、保険、投資、NISAやiDeCo、仮想通貨、相続、クレジットカードやポイ活など幅広く対応。現在、WEB専門のファイナンシャルプランナーとして活動中。

HP:かいでFP事務所