監修 eel税理士法人

準確定申告とは、死亡した人の相続人が代わりに確定申告を行うことです。本来は死亡した人が行うものであった確定申告の義務が相続人に移るため、確定申告が必要な人が死亡した場合、相続人となった人は必ず行わなければなりません。

ただし通常の確定申告には、申告期限が明確に設定されていますが、準確定申告には異なる点があります。例えば、準確定申告の期限は相続が開始した日から算定されることなど、注意すべき点が存在します。

本記事では、準確定申告のやり方や必要・不要なそれぞれのケース、申告までの手続きの流れなどについて詳しく解説します。

目次

- 準確定申告とは

- 一般的な確定申告との違い

- 準確定申告が必要・不必要なケースとは

- 準確定申告が必要なケース

- 準確定申告が不要なケース

- 準確定申告をした方が良いケース

- 準確定申告が必要かわからない場合の調べ方

- 準確定申告のやり方・手順

- 1. 相続人全員に申告が必要という連絡をする

- 2. 準確定申告の必要書類を用意する

- 3. 準確定申告書に相続人全員の署名をする

- 4. 税務署にて申告する

- 準確定申告の期限

- 準確定申告を行う際の注意点

- 期限を過ぎると加算税や延滞税が課せられる場合がある

- 相続人が複数いる場合は申告書作成の相談が必要

- 還付金が発生したら相続税の対象となる

- 控除を適用する際は対象かどうかの確認が必要

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

準確定申告とは

準確定申告とは、亡くなってしまった人の生前の所得について、相続人が代理で確定申告するものです。相続人が複数いる場合には、全員が共同して手続きしなければなりません。

また、準確定申告が必要になるのは所得税の納付または還付がある場合で、特に納付する際の確定申告は義務となります。万が一申告漏れがあるとペナルティを受けてしまう恐れがあるため、相続人同士で協力して準確定申告を行いましょう。

出典:国税庁「No.2022 納税者が死亡したときの確定申告(準確定申告)」

一般的な確定申告との違い

一般的な確定申告と準確定申告は、申告期限や必要書類など、あらゆる点において違いがあります。具体的な違いについては、以下の表にまとめました。

| 一般的な確定申告 | 準確定申告 | |

|---|---|---|

| 申告期限 | 申告が必要な年度の翌年の3月15日まで | 相続の開始を知った日の翌日から4ヶ月以内 |

| 申告書類 | ・確定申告書 ・所得金額がわかるもの ・控除証明書 ・本人確認書類 等 | ・(準)確定申告書 ・死亡した人の所得税及び復興特別所得税の確定申告書付表 ・死亡した人の源泉徴収票 ・死亡した人の控除証明書 ・死亡した人の医療費等の領収書 ・委任状(準確定申告書用) |

| 申告のする場所 | 本人の住民届がある住所を管轄している税務署 | 死亡した人の住所を管轄している税務署 |

| 申告する人 | 本人 | 相続人全員で行う ※連署や押印が必要 |

| 医療費控除の対象 | 1年間に支払った医療費 | 死亡の日までに支払った医療費 |

| 保険料控除の対象 | 1年間に支払った保険料 | 死亡の日までに支払った保険料 |

| 扶養控除や配偶者控除の対象 | 12月31日の状況において決定 | 死亡の日の状況において決定 |

出典:国税庁「No.2022 納税者が死亡したときの確定申告(準確定申告)」

上記のように、一般的な確定申告と準確定申告は異なる点が多いため、混同して間違うことのないようにご注意ください。

準確定申告が必要・不必要なケースとは

準確定申告が必要になるのは、原則として死亡した人が確定申告しなければならなかったケースです。逆に言えば、死亡した人が確定申告の対象でなければ準確定申告する必要はありません。

しかし、相続人であっても死亡した人が確定申告の対象かどうかわからないケースがあります。その場合の調べ方についてもあわせて確認しておきましょう。

準確定申告が必要なケース

準確定申告が必要になるのは、死亡した人が以下のような確定申告が必要な場合に該当したケースです。

準確定申告が必要なケース

- 給与の収入金額が2,000万円を超えていた

- 源泉徴収されていない所得の合計額が20万円を超えていた

- 給与を複数から受けていてメインの給与以外の所得合計金額が20万円を超えていた

- 公的年金等の収入金額が400万円を超えていた

- 公的年金等に係る雑所得以外の所得金額が20万円を超えていた

- 土地や建物を売却して受け取った譲渡所得金額が20万円を超えていた

- 生命保険の満期保険金で受け取った課税対象額が20万円を超えていた 等

上記のようなケースに該当すれば、原則として準確定申告が必要になります。

出典:国税庁「確定申告が必要な方」

出典:国税庁「No.1903 給与所得者に生命保険の満期返戻金などの一時所得があった場合」

準確定申告が不要なケース

一方で、死亡した人が以下に当てはまる場合は、準確定申告が不要です。

準確定申告が不要なケース

- 給与所得者で年末調整を受けていた場合

- 公的年金の収入金額が400万円以下の場合

- その他収入における課税所得が20万円以下の場合 等

準確定申告をした方が良いケース

死亡した人の状況によっては、準確定申告をすることで還付金が受けられる場合があります。還付金は、実際に納めるべき納税額よりも多く支払っていた場合、申告により返還されるお金です。

還付金が受け取れる場合、申告する義務はありませんが準確定申告することでお得になるため、した方が良いとされています。還付金が受け取れる主なケースは、以下のとおりです。

還付金が受けられる主なケース

- 死亡した人が勤めていた会社の年末調整を受けていなかった

- 雑損控除や医療費控除などの各種控除を受けられる予定だった

- 退職所得があり所得控除を他の所得から引ききれない場合 等

準確定申告が必要かわからない場合の調べ方

準確定申告の必要有無がわからない場合は、まず国税庁ホームページ「確定申告が必要な方」を確認しましょう。そもそも死亡した人の給与所得等がいくらかわからない場合は、勤めていた勤務先から相続人に交付される源泉徴収票を確認してください。

また、遺言書などがある場合にはあわせて内容を確認しましょう。

出典:国税庁「死亡により退職した者の給与に係る源泉徴収票の交付」

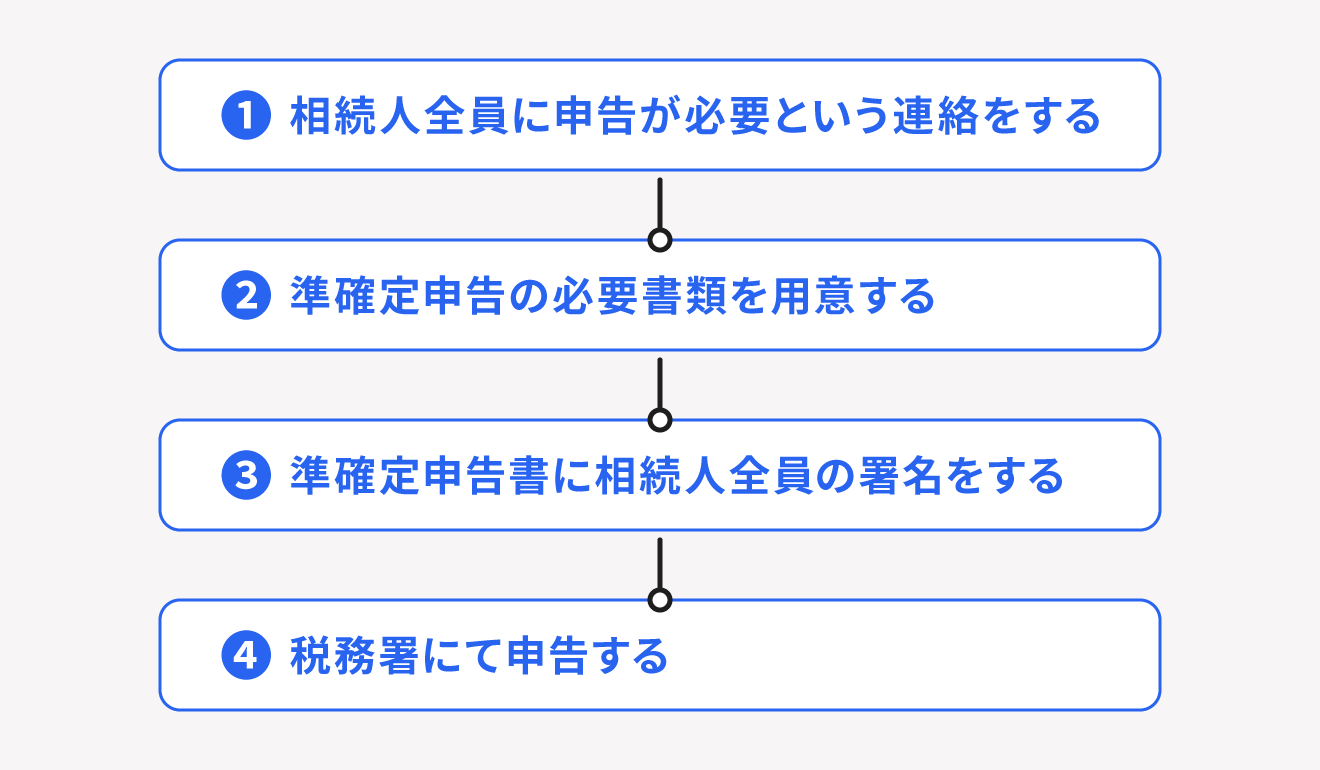

準確定申告のやり方・手順

準確定申告は、以下の手順で行います。

準確定申告の手順

- 相続人全員に申告が必要という連絡をする

- 準確定申告の必要書類を用意する

- 準確定申告書に相続人全員の署名をする

- 税務署にて申告する

準確定申告は相続人全員で協力して行う必要があるため、必要書類の書き方や署名の方法などきちんと確認しておきましょう。

1. 相続人全員に申告が必要という連絡をする

上述のように、準確定申告では相続人全員の連署・押印が必要であるため、まずは相続人全員に対し申告が必要になるということの連絡をしてください。相続人には包括受遺者も該当し、万が一相続人が一人もいない場合には包括受遺者が準確定申告を行えます。

ただし、法定相続人に該当する人で相続放棄をした人については、準確定申告の義務が生じる相続人にはあたりません。

2. 準確定申告の必要書類を用意する

相続人全員が準確定申告をする必要があることを知ったら、準確定申告の手続きを進めていきます。まずは書類の用意ですが、準確定申告の必要書類は主に以下の6種類です。

- (準)確定申告書

- 死亡した人の所得税及び復興特別所得税の確定申告書付表

- 死亡した人の源泉徴収票

- 死亡した人の控除証明書

- 死亡した人の医療費等の領収書

- 委任状(準確定申告書用)

(準)確定申告書

準確定申告を行う際、専用の確定申告書は存在していません。そのため、準確定申告では通常の確定申告書に「(準)」をつける形で申告します。また、確定申告書には被相続人の名前や死亡した人の死亡日などを追記事項として記載しましょう。

確定申告書のダウンロードは、国税庁「確定申告書等の様式・手引き等」から、書類の書き方については国税庁「死亡した方の準確定申告をする場合の記載例」をそれぞれご確認ください。

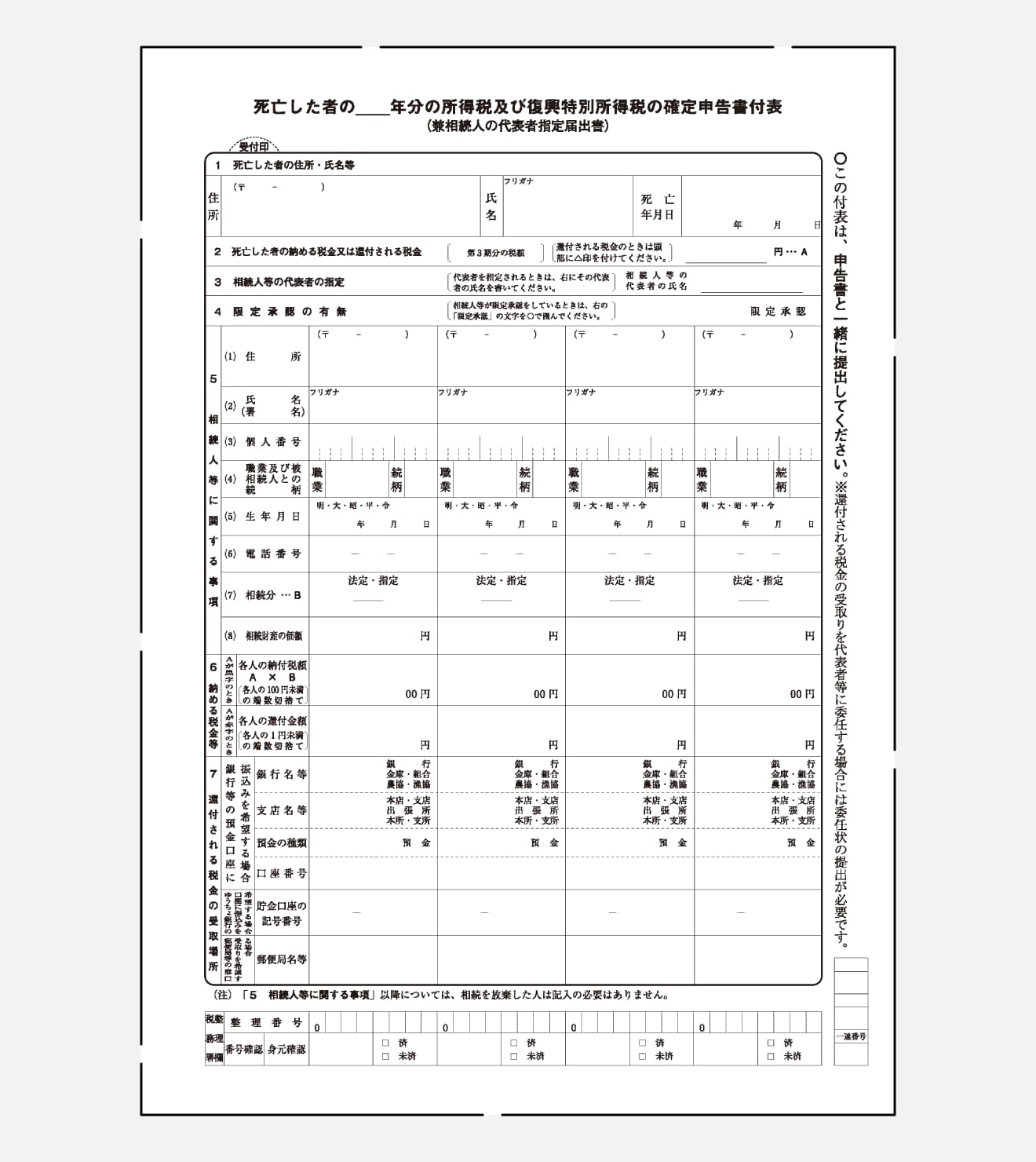

死亡した人の所得税及び復興特別所得税の確定申告書付表

出典:国税庁「死亡した者の所得税及び復興特別所得税の確定申告書付表」

準確定申告をする際は、上記の「死亡した者の所得税及び復興特別所得税の確定申告書付表」を添付する必要があります。この書類には、各相続人の氏名や住所等を記載します。

ただし、準確定申告を行う段階では不明な部分もある場合が多いため、わからない箇所は空欄でも構いません。

死亡した人の源泉徴収票

準確定申告では死亡した人の所得金額を確認するため、源泉徴収票の提出が求められます。源泉徴収票は死亡した人の勤務先から相続人に対して交付されるので、忘れずに受け取ってください。

なお、死亡した人が事業主である場合は、請求書や領収書など事業に関わるすべての帳票書類が必要になります。

死亡した人の控除証明書

準確定申告で所得控除を受けるには、各種の控除証明書が必要です。控除証明書は紙で用意することもできますが、電子的交付を受けることもできます。

出典:国税庁「控除証明書等の電子的交付について」

死亡した人の医療費等の領収書

準確定申告で医療費控除を受けるには、死亡した人が支払った医療費を証明するための領収書が必要です。もし領収書を無くしてしまっていた場合は、保健組合から送られる「医療費のお知らせ」を添付書類とすれば医療費控除を受けられます。

出典:国税庁「No.1120 医療費を支払ったとき(医療費控除)」

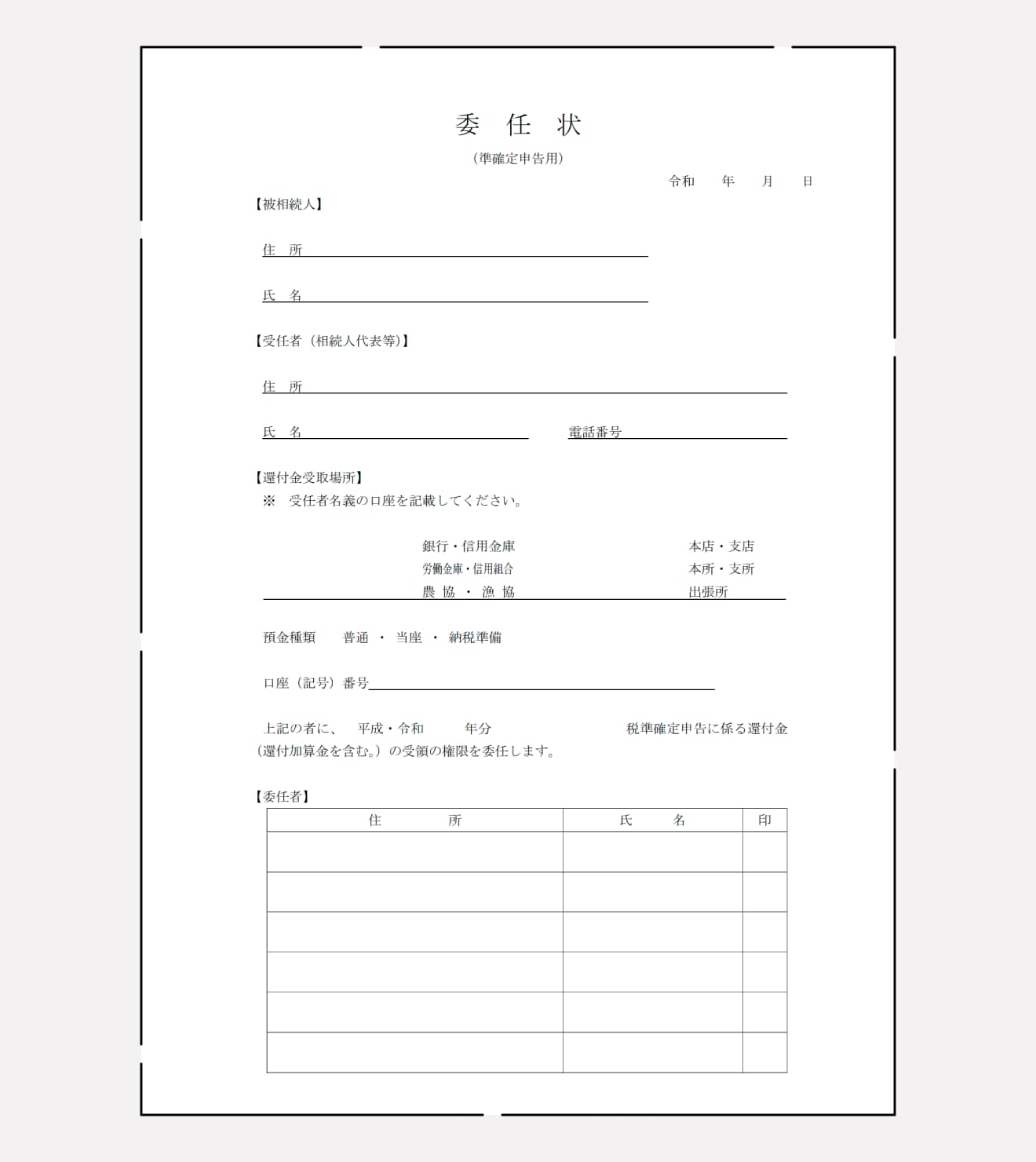

委任状(準確定申告用)

委任状(準確定申告用)は、還付金の受け取りで相続人の代表者が一括受領する場合、各相続人が受領を委任したことを知らせる書類です。委任状では各相続人がそれぞれ氏名と住所を手書きで記入する必要があるため、漏れのないようにしてください。

なお、委任状(準確定申告用)の記載要領については、国税庁「委任状(準確定申告用)の記載要領」から確認できます。

3. 準確定申告書に相続人全員の署名をする

相続人が複数いる場合には、準確定申告書に全員の署名が必要になります。これは、相続人全員が準確定申告の内容を承諾したという意味合いも含んでいるため、必ず漏れがないようにしましょう。

なお、署名は作成した準確定申告書に連署するやり方がおすすめです。

4. 税務署にて申告する

申告書類の用意ができたら、税務署に提出して準確定申告を完了させましょう。申告方法は主に以下の3種類です。

- 税務署に持参または郵送

- e-Taxによる電子申告

- 税理士に申告を依頼

書類の持参または郵送による申告

管轄の税務署の営業時間に出向くことで、準確定申告の手続きを直接行えます。また、申告書類を税務署に郵送することでも、準確定申告の手続きは完了します。

なお、税務署では職員が申告書類のチェックをしてくれるため、申告書類の記載内容に不安がある場合は直接手続きしに行くと良いでしょう。また、税務署の営業時間外でも「時間外収受箱」に書類を入れることで申告は完了します。

e-Taxによる電子申告

準確定申告の手続きは、e-Taxを利用すればオンライン上でも行えます。準確定申告の必要書類を電子で用意することで、自宅からでも簡単に申告可能です。

なお、e-Taxで準確定申告を送信する際、送信する人が相続人の代表であれば相続人代表の電子証明書を、税理士が代理する場合であれば税理士の電子証明書と相続人代表の電子証明書(省略可)がそれぞれ必要になります。

出典:国税庁「所得税及び復興特別所得税の準確定申告のe-Tax対応について」

税理士に依頼する方法もおすすめ

準確定申告をする時間がなかったり、準備の仕方が分からなかったりする場合は、税理士に手続きを依頼する方法もおすすめです。税理士は確定申告についてはもちろん、準確定申告についての知識も豊富なので、何かと助けになってくれるでしょう。

準確定申告の期限

準確定申告は、相続の開始を知った日の翌日から4ヶ月以内です。また、確定申告しなければならない人が1月1日から3月15日までの間に死亡した場合の準確定申告の期限は、前年分と本年分の両方とも、相続の開始を知った日の翌日から4ヶ月以内となります。

この場合、2年分の準確定申告が必要になるため、くれぐれもご注意ください。

出典:国税庁「No.2022 納税者が死亡したときの確定申告(準確定申告)」

準確定申告を行う際の注意点

準確定申告を行う際は、以下の点に注意しなければなりません。

準確定申告を行う際の注意点

- 期限を過ぎると加算税や延滞税が課せられる場合がある

- 相続人が複数いる場合は申告書作成の相談が必要

- 還付金が発生したら相続税の対象となる

- 所得控除等の適用を受ける際は対象かどうかの確認が必要

期限内に正しく準確定申告を行うためにも、これらの注意点はきちんと抑えておきましょう。

期限を過ぎると加算税や延滞税が課せられる場合がある

準確定申告は所得税法において義務付けられているものなので、申告期限を過ぎると当然ながら法律違反となってしまいます。この場合、ペナルティとして以下の附帯税が課せられる場合があります。

| 附帯税 | 詳細 |

|---|---|

| 延滞税 | 期限から遅れた日数分課せられ、期限翌日から2ヶ月を基準に税率が異なる 出典:国税庁「延滞税の割合」 |

| 無申告加算税 | 納税すべきであった税額に対し、50万円までは15%、それ以上は20%が課せられる 出典:国税庁「確定申告を忘れたとき」 |

| 過少申告加算税 | 納めた納税額よりも少ない額を納めており、修正申告よりも前に税務署から調査・更正の連絡があった場合に課せられる。 出典:国税庁「確定申告を間違えたとき」 |

| 重加算税 | 特に悪質だと判断された場合に課せられる 期限内申告できれば納付すべき税額の35%、期限後申告となると40%となる 出典:財務省「加算税の概要」 |

これらの附帯税が発生する場合は相続人に対して課せられてしまうため、くれぐれもご注意ください。

相続人が複数いる場合は申告書作成の相談が必要

相続人が複数いる場合の準確定申告は、代表者を決めて手続きを進めることが一般的です。そのため、誰が代表となって申告するのか相続人同士で話し合う必要があります。もし相続人の距離が離れている場合は手続きに時間がかかってしまうので、期限に遅れないよう署名などはできるだけ早く用意するようにしてください。

還付金が発生したら相続税の対象となる

準確定申告の結果として還付金が発生したら、受け取った還付金も相続税の課税対象となります。これは、死亡した後に還付金が発生するとしても、生きている間に潜在的な請求権が死亡した人に帰属しているため、死亡により顕在化したものと考えられているからです。

そのため、相続税の計算に還付金を含めることを忘れないように気をつけてください。

出典:国税庁「被相続人の準確定申告に係る還付金等」

控除を適用する際は対象かどうかの確認が必要

上述したように、準確定申告では所得控除が適用可能です。ただし、それは死亡した人が本来受けられるはずだった控除となるため、きちんと控除証明書を揃えて対象かどうか確認する必要があります。

また、準確定申告で医療費控除や配偶者控除等を受けるには、その年の亡くなる当日までの支払いかどうかや死亡した日の状況など対象となる条件があるので、相続人や税理士が丁寧に確認するようにしてください。

まとめ

準確定申告は、死亡した人が本来するべきであった確定申告を、相続人または包括受遺者が代わって行うことです。一般的な確定申告とやるべきことは同じですが、必要書類や申告期限などが異なるため、漏れがないように準備しなければなりません。

また、相続人が複数人いる場合は全員の署名や押印が必要なので、協力して準確定申告の手続きを進めていく必要があります。万が一期限に遅れるようなことがあるとペナルティとして附帯税が課される恐れがあるので、申告は余裕を持って行ってください。

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

準確定申告をしなくていい人は?

準確定申告しなくていい人は、死亡した人が確定申告の対象ではなかった場合です。死亡した人が勤務先の年末調整を受けていたり、その他収入による課税対象所得額が20万円以下だったりする場合が、確定申告が不要な人に該当します。詳しくは記事内「準確定申告が不要なケース」をご覧ください。

準確定申告を出さないとどうなる?

準確定申告が必要なケースにもかかわらず申告をしなければ、ペナルティが課せられる恐れがあります。主なペナルティは、加算税や延滞税といった附帯税です。詳しくは記事内「期限を過ぎると加算税や延滞税が課せられる場合がある」をご覧ください。

監修 eel税理士法人

eel税理士法人は、30代の若手税理士が運営するITと創業支援が強みの税理士事務所です。お客様に合わせたツールで、気軽にコミュニケーションをお取りいただける環境を用意しています。また、創業融資を強みとしておりますので、融資に関してもご相談がある方はお気軽にご相談ください。