公開日:2023/09/21

確定申告をする際に、配偶者に一定の所得があると配偶者控除の申請が可能です。ただし、配偶者控除を受けるには特定の要件を満たさなくてはなりません。

本記事では、配偶者控除を確定申告で申請する方法に加え、どのような人が控除対象となるのかを解説します。また、配偶者控除と配偶者特別控除の要件の違いや控除額も一覧で載せています。

どちらに当てはまるか確認したい人、夫または妻の収入がいくらまでなら控除が可能なのかを知りたい人はぜひご参照ください。

目次

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

配偶者控除とは

配偶者控除は、同一生計かつ民法上の配偶者がいる納税者が、一定金額まで所得控除が受けられる制度です。

配偶者控除は夫婦間で互いに控除は受けられず、納税者である夫または妻のどちらかにのみ適用されます。また、納税者本人と配偶者の所得金額の要件が配偶者控除にあてはまらない場合、その所得額に応じて配偶者特別控除が受けられるケースがあります。

配偶者控除の種類

配偶者控除は、配偶者控除と配偶者特別控除に分かれており、配偶者控除はさらに一般控除と老人控除に区分されています。老人控除の対象配偶者となるのは、控除対象年の12月31日時点で年齢が70歳以上の人です。また、老人控除の控除額は一般控除の控除額に比べて高く設定されています。

配偶者控除を受けるには、後述する要件をすべて満たさなくてはなりません。しかし、配偶者の年間所得が想定よりも多くなってしまったときなど、配偶者控除の要件を満たせない状況になった場合、急激に課税負担が増してしまいます。そこで、別に要件を設けて用意されているのが配偶者特別控除です。

配偶者特別控除でも配偶者控除と同様に所得控除を受けられますが、配偶者特別控除は配偶者控除よりも控除額が少なくなるため、配偶者控除の適用を予定している場合は所得額の管理に注意しましょう。

配偶者控除の要件

配偶者控除と配偶者特別控除の要件は以下のとおりです。両者とも控除対象年の12月31日時点に、これらすべての要件を満たしているかどうかで判断されます。

配偶者控除の要件

- 民法上の配偶者であり、内縁関係ではない

- 納税者本人と同一生計である

- 配偶者の年間合計所得が48万円以下である

(給与所得のみであれば、年間給与103万円以下) - 納税者本人の年間合計所得が1,000万円以下である

- 白色申告者の事業専従者ではない

- 青色申告者の事業専従者として対象年において、給与を一度も受け取っていない

配偶者特別控除の要件

- 民法上の配偶者であり、内縁関係ではない

- 納税者本人と同一生計である

- 配偶者の年間合計所得が48万円超133万円以下である

- 納税者本人の年間合計所得が1,000万円以下である

- 白色申告者の事業専従者ではない

- その年に給与を一度も受け取っていない

- 配偶者自身が配偶者特別控除を受けていない

- 配偶者が源泉控除対象配偶者がある居住者として源泉徴収されていない

なお源泉控除対象配偶者は、納税者本人の年間合計所得が900万円以下、および配偶者の年間合計所得が95万円以下である場合に当てはまります。納税者は給与所得者で、これらの条件に該当する場合は、毎月の給与から差し引かれる源泉徴収所得税より一定額が差し引かれます。

出典:国税庁「No.1191 配偶者控除」

出典:国税庁「No.1195 配偶者特別控除」

出典:国税庁「 給与所得の源泉徴収税額の求め方」

【関連記事】

青色申告の場合に確定申告で配偶者控除が受けられる要件

配偶者控除の控除額

配偶者控除で受けられる控除額は、納税者本人の年間合計所得に加え、配偶者が一般控除対象と老人控除対象のどちらに該当するかによって金額が異なります。

| 控除額 | ||

| 納税者本人の年間合計所得 | 一般控除対象の配偶者 | 老人控除対象の配偶者 |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

また、配偶者が障害者と認定されていると、上記金額とは別に障害者控除として27万円の控除が可能です(特別障害者認定は40万円、同居特別障害者認定は75万円)。

一方、配偶者特別控除では配偶者の年齢を問わず、納税者本人と配偶者の所得金額によって控除額が決まります。

| 納税者本人の年間合計所得 | |||

| 配偶者の年間合計所得 | 900万円以下 | 900万円超 950万円以下 | 950万円超 1,000万円以下 |

| 48万円超 95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超 100万円以下 | 36万円 | 24万円 | 12万円 |

| 100万円超 105万円以下 | 31万円 | 21万円 | 11万円 |

| 105万円超 110万円以下 | 26万円 | 18万円 | 9万円 |

| 110万円超 115万円以下 | 21万円 | 14万円 | 7万円 |

| 115万円超 120万円以下 | 16万円 | 11万円 | 6万円 |

| 120万円超 125万円以下 | 11万円 | 8万円 | 4万円 |

| 125万円超 130万円以下 | 6万円 | 4万円 | 2万円 |

| 130万円超 133万円以下 | 3万円 | 2万円 | 1万円 |

※上記は2020年分以降の申告における金額です。

出典:国税庁「配偶者特別控除」

確定申告での配偶者控除の申告のしかた

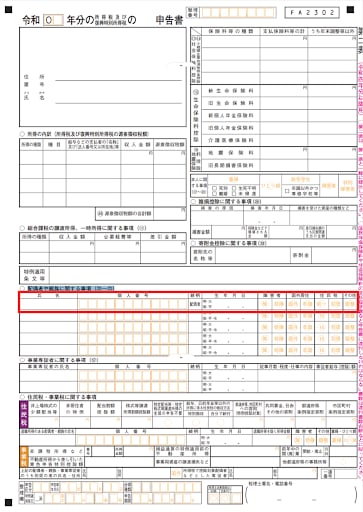

確定申告で配偶者控除を申請するには、確定申告時に申告書の第一表と第二表内の指定項目へ必要な情報を記載して提出します。

まずは、納税者本人と配偶者である夫もしくは妻の収入に応じて、定められている控除額を第一表の㉑㉒欄へ記載します。

「区分1」については、配偶者控除であれば記載不要ですが、配偶者特別控除なら「1」と記載します。「区分2」は、配偶者が国外居住親族と認定されている場合に記載する欄です。国外居住親族配偶者は、市区町村または給与の支払者へ別途親族関係書類と送金関係書類の提出が求められます。

第二表には、 配偶者や親族に関する事項(⑳〜㉓)について記載します。配偶者の指名・マイナンバー・生年月日を記載しましょう。配偶者に給与収入があり、年末調整を受けていても省略せずに記載してください。

なお、配偶者が以下のいずれかに該当するなら、当てはまる項目に◯をつけます。

確定申告時にチェックが必要な項目とその要件

- 障:障害者

- 特障:特別障害者

- 国外:国外居住親族

- 年調:国外居住親族かつ年末調整で配偶者(特別)控除や障害者控除を受けている

- 同一:同一生計かつ納税者本人の年間合計所得が1,000万円以上である

- 別居:別居または国外居住親族

- 調整:配偶者が同一生計の特別障害者であり、ほかの納税者の扶養親族である。また、納税者本人が所得金額調整控除の対象となっている

給与所得者の配偶者控除の受け方

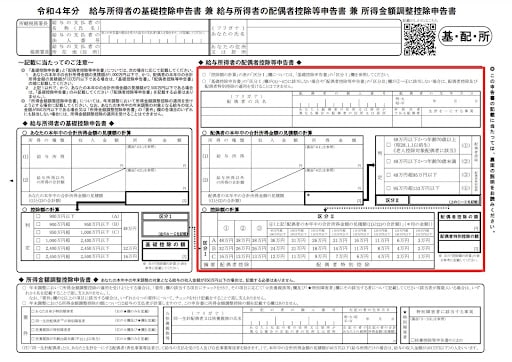

給与所得のある人が配偶者控除を受けるには、給与支払者へ「給与所得者の配偶者控除等申告書」を提出します。提出期限は、控除を受けたい年の年末調整までです。

なお、法改正により提出書類の様式が変更となっており、2022年分からは「基礎控除申告書」「配偶者控除等申告書」「所得金額調整控除申告書」が1つの書類にまとまっているため注意しましょう。

配偶者控除を申請する際に、申告書へ記載する項目は以下のとおりです。

配偶者控除を申請する際の記載事項

- 配偶者の氏名・マイナンバー・生年月日

- 配偶者の年間合計所得(見積額)

- 判定欄に当てはまる項目の数字

- 配偶者控除の控除額

マイナンバーに関しては、給与支払者によって一定要件下で記載を省略する場合もあるため、記載の有無は給与支払者へご確認ください。

出典:国税庁「令和4年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」

まとめ

確定申告で配偶者控除を申請する予定がある場合、まずは納税者本人と配偶者の所得金額が控除を受けられる範囲かどうかをよく確認しましょう。

また、配偶者控除は配偶者控除と配偶者特別控除に種類が分かれる点にも注意が必要です。いずれも特定の要件をすべて満たす必要があるため、どちらの控除が適用されるかを理解してから申請を進めましょう。

申請方法は、確定申告書の該当項目への記載および提出、給与所得者であれば給与支払者への申告書提出を行えば完了です。

配偶者控除は、納税者本人にも配偶者にとっても納税負担の軽減につながる制度なので、夫婦共働きの世帯はご自分の世帯が対象かどうか今一度確認しておきましょう。

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

配偶者控除を申告しないとどうなる?

配偶者控除を申告しないと、所得控除が受けられません。課税対象となる所得が増え、家計への負担も増してしまうでしょう。ただし、一定の要件を満たせない場合は、配偶者控除の対象になりません。

詳しくは「配偶者控除の要件」をご覧ください。

確定申告での配偶者控除の申告方法は?

確定申告で配偶者控除を申請するには、国税庁が作成している確定申告書の第一表および第二表の指定項目欄へ記載し、提出します。記載内容は、所得金額に応じた控除額や配偶者に関する個人情報です。

詳しくは「確定申告での配偶者控除の申告のしかた」にてご確認ください。