創業融資とは、新規事業を始める人や開業してから間もない事業者を対象とした公的機関や自治体が提供する融資制度です。

通常の銀行融資などとは異なり、事業実績がなくても、融資を受けやすいように設計されている点が大きな特徴です。

本記事では、創業融資の種類や契約までの流れ、審査でみられるポイントについて詳しく解説します。

目次

- 創業融資とは

- 創業融資の種類

- 日本政策金融公庫

- 地方自治体の制度融資

- 保証付き民間融資

- 創業融資の選び方

- 創業融資のメリット

- 資金不足による廃業のリスクを軽減できる

- 自己資金なしで借りられる場合がある

- 金利を優遇してもらえることがある

- 長期借入によって月々の返済額を抑えやすい

- 創業融資のデメリット

- 審査に通らないと融資を受けられない

- 事業計画書などの書類が必要

- 希望額に満たない可能性がある

- 創業融資の申請から契約までの流れ

- STEP1:申込先の選定

- STEP2:必要書類の準備

- STEP3:融資担当者との面談

- STEP4:審査

- STEP5:契約

- 創業融資の審査に通過するためのポイント

- 申し込み・借入条件を確認する

- 自己資金比率を高める

- 具体的な事業計画書を作る

- まとめ

- よくある質問

創業融資とは

創業融資とは、新規事業を始める人や開業してから間もない事業者を対象とした公的機関や自治体が提供する融資制度です。個人事業主でも法人でも利用ができます。

創業融資の主な目的は、事業の成長を支援することです。

そのため、一般的な融資と比べると、無担保・無保証で借りられたり、返済期間を長期間に設定できたりするといった特徴があります。

創業融資の種類

創業融資の主な種類は以下の3つです。

創業融資の種類

条件にあった融資制度を選ぶために、それぞれの違いを理解しておきましょう。

日本政策金融公庫

日本政策金融公庫(JFC)は、一般の金融機関が行う金融業務を補完し、国民生活の向上を目的とする政策金融機関です。また、中小企業や創業者の支援を目的のひとつとしています。

日本政策金融公庫は、「新規開業・スタートアップ支援資金」という名称で創業融資をしており、以下の特徴があります。

- 民間の金融機関に比べて低金利

- 無担保・無保証人・自己資金なしでも申請可能

- 返済期間にゆとりをもちやすい

- ほかの創業融資と比べて早く資金を調達できる可能性がある

日本政策金融公庫が低金利や無担保・無保証などの条件で融資を行っているのは、優れた事業アイデアや豊富な業界経験をもつ起業家が、「資金がない」という理由で挑戦を諦めないよう支援するためです。

2024年3月末までは「創業資金総額の10分の1以上の自己資金」という要件がありましたが、現在は撤廃されています。

出典:日本政策金融公庫「新規開業・スタートアップ支援資金」

地方自治体の制度融資

地方自治体の制度融資とは、都道府県や市区町村が地域の金融機関や信用保証協会と連携して提供する融資制度です。

信用保証協会が公的な保証人となるため、担保や実績がない中小企業や創業者でも、低金利で融資を受けられるという特徴があります。

また、自治体が金利の一部を補填する「利子補給」や「保証料の補助」により、返済コストを抑えやすい点も魅力です。

ただし自治体・金融機関・信用保証協会が審査に関わるため、手続きは複雑になりがちで、申し込みから着金まで2〜3ヶ月ほどの時間を要します。自治体ごとに制度内容や手続きが異なる点にも注意が必要です。

保証付き民間融資

保証付き民間融資とは、銀行や信用金庫などの民間融資に対し、信用保証協会が保証を付ける融資方法です。

信用保証協会が借入金の一定割合を保証するため、担保や個人保証が不十分でも審査に通りやすくなります。

資金調達と同時に、開業後の事業を支えるメインバンクとの関係を築ける点も魅力ですが、利率は通常の民間融資と同等で保証料も必要になります。

創業融資の選び方

創業融資を受ける際は、以下のポイントを比較しましょう。

- 申込条件

- 借入条件

- 審査のスピード感

- 優遇・支援制度の有無

- サポート体制

たとえば、小規模事業者や審査が通るまでのスピード感を重視したい人は日本政策金融公庫がおすすめです。

金利などの優遇を重視したい人には、地方自治体の制度融資が向いていますが審査期間が一定あったり、必要書類が多かったりと手間がかかる点も考慮しながら検討しましょう。

創業融資のメリット

創業融資を利用する主なメリットは以下のとおりです。

資金不足による廃業のリスクを軽減できる

事業の立ち上げ段階では、売上が安定するまでに時間がかかる可能性があります。

しかし、事務所賃料・人件費・仕入れ費用などの支出は継続的に発生するため、創業から軌道に乗るまでの期間は、売上が不安定でも経営を続けられるだけの資金が必要です。

創業融資を受けることで、資金不足を回避でき、創業期の倒産リスクを軽減できます。

自己資金なしで借りられる場合がある

日本政策金融公庫の「新規開業・スタートアップ支援資金」や地方自治体の制度融資では、自己資金なしで借入できる可能性があります。

「開業を検討しているが、自己資金がなくて難しい」という場合でも、事業計画の妥当性が認められれば融資を受けられる可能性があります。

自己資金なしでも融資を受けられますが、自己資金があるほうが審査には通りやすくなる傾向があるようです。

なお、融資金額の上限は、制度や条件によって異なります。「自己資金の◯倍」などの基準はありません。

金利を優遇してもらえることがある

創業期や特定の条件を満たす事業者に対し、ほかの融資より低い金利が適用される創業融資があります。

たとえば、日本政策金融公庫の「新規開業・スタートアップ支援資金」(旧:新創業融資制度)は、条件を満たすと金利が優遇されます。

融資を申し込む際は、自身が対象となる優遇制度がないか確認しましょう。

長期借入によって月々の返済額を抑えやすい

創業融資の中には、返済期間を長く設定できるケースもあります。長期借入で毎月の返済額を抑えることで、手元の資金を多く確保できます。

最初の数年間は利息のみの支払いで済む「据置期間」を活用すれば、創業期の負担をさらに軽減できます。

たとえば日本政策金融公庫の創業融資は、20年以内の長期返済が可能なうえ、据置期間は5年以内です。

月々の返済額を抑えられれば、資金繰りに余裕が生まれ、事業成長への投資や緊急時への対応力を高められるでしょう。

創業融資のデメリット

上述したように、開業して間もなかったり実績が少なかったりする事業者にとってメリットの多い創業融資ですが、そもそも審査に通らないと融資は受けられません。

審査落ちや融資額不足などのリスクを下げ、適切に融資を受けられるよう、デメリットを把握しておくことが大切です。

ここでは、創業融資のデメリット・注意点について解説します。

審査に通らないと融資を受けられない

融資を受けるためには、金融機関による審査があります。事業計画や返済能力が認められなければ融資を断られる可能性があります。

創業期は事業実績がないため、審査では事業計画の妥当性や経営者の経験・信用が重視されやすいです。そのため、将来性や具体性のある事業計画書を入念に作成しなければなりません。

十分に準備せず申し込むと、審査に通らないリスクが高くなります。

事業計画書などの書類が必要

創業融資の審査を受けるには、事業計画書・収支計画書・返済計画書などの書類が必要です。これらをもとに融資担当者は、将来性・信用性のある事業者かどうかを判断します。

創業期は実績がないため、計画の堅実性や確実性を示さないと審査落ちの可能性が高まります。

【関連記事】

事業計画書とは?作成する目的や作り方について解説

希望額に満たない可能性がある

融資が通っても、希望通りの融資額を受けられないこともあります。

たとえば事業計画書などの完成度が低く、「売上予測の根拠が曖昧」「運転資金の見積もりが過大」と判断される場合などです。

融資枠を減らされないためには、堅実な事業計画書を作ったり、事業内容を正確に把握したりしておくなど、綿密な準備をしておくことが大切です。

準備が不十分だと希望額に届かず、ほかの資金調達方法を検討するなどの必要が生じます。

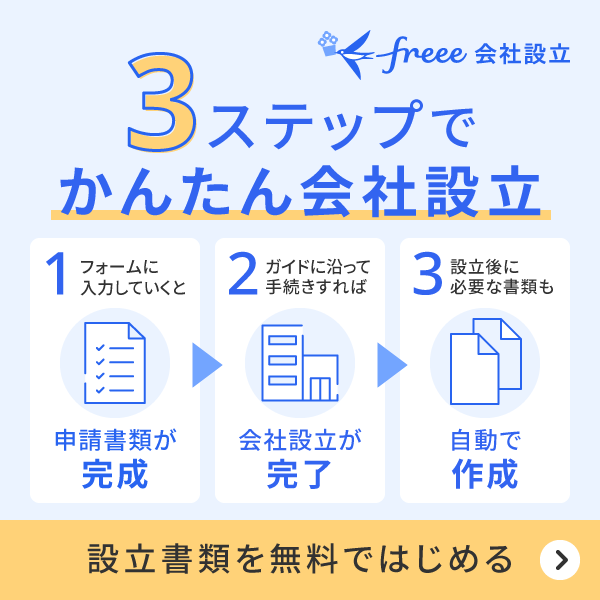

事業計画書などの書類作成が初めての人や面接対策をしたい人には「freee創業融資サポート」の活用がおすすめです。

創業融資の申請から契約までの流れ

創業融資の申請から契約までの流れは、主に以下のとおりです。

上述したように、創業融資の種類によっては審査に時間がかかる場合があります。融資を受けるまでを逆算し、スケジュールを立てることが大切です。

ここでは、各ステップごとに解説していきます。

STEP1:申込先の選定

上述「創業融資の選び方」で解説した以下のポイントを比較して、自社の状況に合った申込先を選びましょう。

- 申込条件

- 借入条件

- 審査のスピード感

- 優遇・支援制度の有無

- サポート体制

STEP2:必要書類の準備

申込先が決まったら必要書類を準備します。創業融資で必要になる書類は主に以下のとおりです。

- 事業計画書

- 決算書

- 履歴事項全部証明書

- 身分証明書

創業融資では実績がない分、事業計画書の完成度が重要になってきます。

事業の実現性をより明確に示すために、良い点だけでなく、事業の課題点やそれに向けた取り組みや施策も記載すると信憑性が高まります。

【関連記事】

事業計画書の書き方と記入例を項目別に解説! テンプレートや作成時のポイントも紹介

STEP3:融資担当者との面談

書類提出後、金融機関の融資担当者との面談が行われます。

資金調達を成功させるためには、事業計画書の内容だけでなく、経営者としての資質や事業に対する熱意をしっかりと伝えることも重要です。

STEP4:審査

創業融資の審査では、申込書類と面談内容をもとに、以下の観点で融資の可否が判断されます。

- 事業計画の実現可能性

- 返済能力の有無

- 保証協会の保証割合

- 担保の価値

- 経営者の信用情報

審査の目安期間は、日本政策金融公庫の融資が約2〜4週間、保証付き融資は1〜2ヶ月です。地方自治体の制度融資は、2〜3ヶ月程度ですが、自治体によって異なるため、事前に確認しておきましょう。

審査中に追加資料の提出依頼や問い合わせが入る場合もあるため、スムーズに提出できるよう準備しておきましょう。

STEP5:契約

審査に通った後は、契約の手続きをします。

- 金利・返済期間などの借入条件の最終確認

- 契約書・保証提供書などの書類への署名・押印

- 振込日・受取口座などの受領方法の確認

契約後は返済計画を守り、必要に応じて金融機関に経営状況を報告しましょう。

適切に手続きを進められるか不安な方には、申請手続きや面談対策などのサポートがあるfreee創業融資サポートがおすすめです。

創業融資の審査に通過するためのポイント

創業融資の審査に通過するためには、要件を確認・準備することが大切です。審査落ちのリスクを抑え、希望額を調達するためのポイントを解説します。

申し込み・借入条件を確認する

創業融資を受ける前に、申込条件や借入条件を満たしているかをまず確認しましょう。主に確認すべき要点は以下の3つです。

| 要件項目 | 詳細 |

|---|---|

| 事業内容 | 風俗営業など、特定の業種は対象外とされている場合がある |

| 自己資金 | 総事業費に対し一定割合の自己資金が求められることがある |

| 事業年数 | 「創業後7年以内」などの制限があることがある |

自己資金比率を高める

自己資金が不要な融資制度もありますが、自己資金比率が高いほうが融資を受けられる可能性は高まります。

事業資金を準備する際は、事業用口座でお金を管理し、自己資金の出所を証明できるようにしておきましょう。

金融機関は、創業者がどれだけリスクを負い、事業に注力しているかもみています。そのため、自己資金の積み立て状況をチェックされる場合もあります。

具体的な事業計画書を作る

事業計画書を作る際は、すべての数値に「なぜその数字になるのか?」という注釈を添えるなど、根拠を示しましょう。

説得力を高め、融資担当者に「この事業は成功しそうだ」と判断してもらえると、審査に通過しやすくなります。

希望的観測ではなく、具体的かつ根拠ある計画書を作り、経営者としての分析力や計画力を示すと、融資を受けやすくなります。

【関連記事】

事業計画書の書き方と記入例を項目別に解説! テンプレートや作成時のポイントも紹介

まとめ

創業融資とは、新規事業を始める人や開業してから間もない事業者を対象とした融資で、実績がない事業者でも活用できる制度です。

創業融資には、主に「日本政策金融公庫」「地方自治体の制度融資」「保証付き民間融資」の3種類があります。申込条件や必要書類、金利などを比較し、自社に合う創業融資を選びましょう。

初めての創業融資で不安な人や、事業計画書の完成度を高めたい人には、「freee創業融資サポート」がおすすめです。面談対策や申請前後のサポートまで、創業融資の経験豊富な金融機関・融資コンサルティング会社出身者が対応してくます。

よくある質問

新創業融資制度とは?

新創業融資制度は、日本政策金融公庫が創業者や創業予定者向けに提供する、無担保・無保証人で利用できる融資制度です。

新創業融資制度は2024年3月末で終了し、「新規開業・スタートアップ支援資金」になりました。

主な変更点は、新創業融資制度にあった「創業資金総額の10分の1以上の自己資金」という要件が、撤廃された点です。

詳しくは、記事内「日本政策金融公庫」をご覧ください。

創業融資は自己資金の何倍まで借りられる?

自己資金の何倍まで融資を受けられるという明確な基準はありません。

自己資金がなくても融資を受けられる可能性はありますが、自己資金があったほうが審査は通りやすいです。また、自己資金がないことが理由で融資額が希望額に届かない場合もあります。

創業融資は開業してから何年目までが対象?

創業融資の対象年度は、各種制度によって異なります。

たとえば日本政策金融公庫の「新規開業・スタートアップ支援資金」は、事業開始後おおむね7年以内と定められています。

創業融資の申込時には、事前に申込条件を確認しましょう。