監修 橋爪 祐典

防衛特別法人税とは、日本の防衛力強化の財源を安定的に確保するために創設された法人課税です。法人税を納めるすべての企業で、2026年(令和8年)4月1日以降に開始する事業年度から課税対象となります。

現時点で防衛特別法人税の課税期間の終了時期は定まっておらず、将来的に廃止や見直しが行われる可能性もあります。

そのため、企業側は現状を踏まえてコストを見込みつつ、政治や財政状況の変化によって制度が変更される可能性も念頭に置いた柔軟な財務戦略が求められます。

本記事では、防衛特別法人税の目的・狙い・対象範囲などについて、解説していきます。

目次

- 防衛特別法人税とは

- 防衛特別法人税の目的

- 目的1. 防衛力強化の安定的財源を確保

- 目的2. 国際公約達成に向けた財政健全化

- 防衛特別法人税の対象者・課税範囲

- 納税義務者

- 課税の範囲

- 納付期限

- 防衛特別法人税の計算方法

- 防衛特別法人税の申告方法

- 1. 防衛特別法人税の課税対象かを確認する

- 2. 申告書を作成

- 3. 期限までに申告・納付

- 防衛特別法人税を会計処理する際の注意点

- 実効税率は上がる

- 基準法人税額の計算では一部の税額控除を含めない

- 基礎控除額500万円の適用ルールを正確に押さえる

- 留保金課税制度適用時は課税標準計算が複雑化する

- 常に最新の法令を確認しておく

- 防衛特別法人税に関するよくある質問

- まとめ

防衛特別法人税とは

防衛特別法人税とは、防衛力強化に係る財源確保のために設けられた新しい税制度で、2026年(令和8年)4月1日以後に開始する事業年度から課税対象になります。

この制度は法人税率そのものを直接引き上げるのではなく、既存の法人税額に一定割合(4%)を上乗せする付加税方式が採用されています。

防衛特別法人税の目的

防衛特別法人税の目的は「安全保障強化」と「財政健全化」です。企業の収益力に応じて広く薄く防衛費を負担させる制度として、日本の安全保障政策と財政政策の双方を支える役割を担っています。

目的1. 防衛力強化の安定的財源を確保

防衛特別法人税が創設された目的は、日本の防衛力を抜本的に強化するための財源を安定的かつ恒久的に確保することです。

政府は2023年度からの5年間で約43兆円の防衛費を確保する方針を掲げており、従来の国有財産売却や一時的な剰余金では持続的な財源として不十分と判断されました。

そのため、企業活動から生じる法人税に付加税を課す形で、長期的に見通し可能な税収を確保する仕組みが導入されました。

出典:防衛省・自衛隊「防衛力整備計画 ⅩⅢ 所要経費等」

目的2. 国際公約達成に向けた財政健全化

防衛特別法人税のもうひとつの目的は、国際社会に対して防衛力強化と財政健全化を両立させる姿勢を示すことです。

NATO諸国では防衛費をGDP比2%とする基準が共有されており、日本もこの目安を意識して防衛費を増額しています。

とはいえ、すべてを国債発行で賄えば、国の債務残高がさらに膨らみ、国際的な信用リスクが高まってしまうでしょう。

そこで、防衛特別法人税を導入し、国民や企業にも一定の負担を求めることで、国内外に「責任ある財政運営」を示す狙いがあります。

防衛特別法人税の対象者・課税範囲

防衛特別法人税の納税対象者や課税範囲は明確に決められています。

納税義務者

上述したように、防衛特別法人税は法人税の納税義務を負うすべての法人が対象です。

株式会社や合同会社といった営利法人だけでなく、公益法人・一般社団法人・医療法人、さらに人格のない社団等も含まれます。

つまり、法人の種類や事業規模を問わず、法人税の確定申告を行うすべての法人は、防衛特別法人税の対象者です。

したがって、法人税申告をしている企業であれば、防衛特別法人税の計算と申告が求められることになります。

課税の範囲

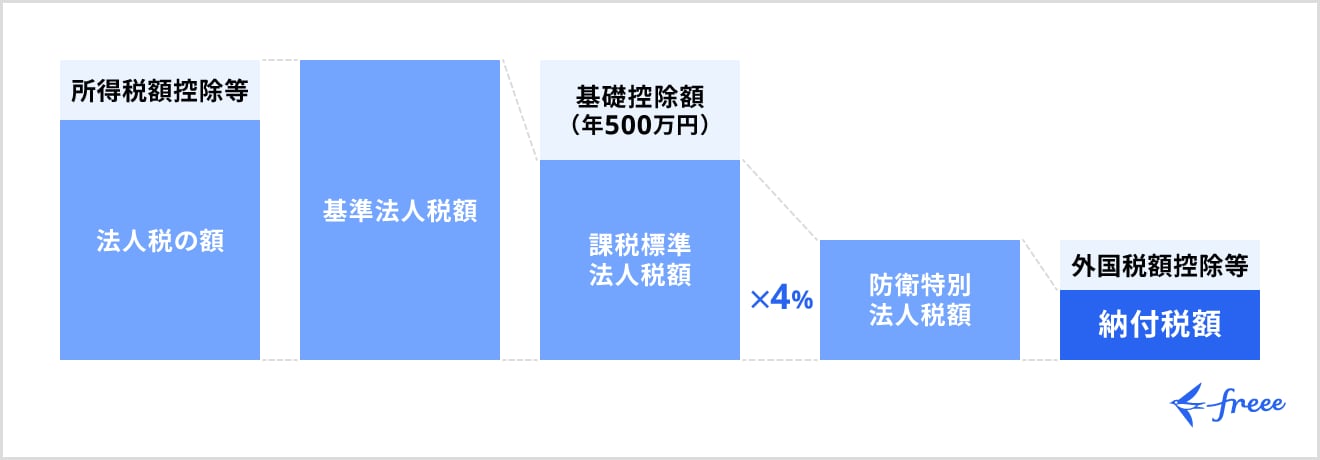

防衛特別法人税の課税対象となるのは、「基準法人税額」です。基準法人税額とは、課税所得に法人税率を乗じて計算される法人税額で、所得控除後・税額控除前の金額を指します。

基準法人税額から年間500万円の基礎控除を差し引き、その残額に4%の税率を乗じて防衛特別法人税を算出します。

また、決算期変更やグループ通算制度を適用する場合などは基礎控除の按分・配分ルールが存在するため、特有の計算が求められます。

納付期限

防衛特別法人税の申告期限は、法人税と同様に事業年度終了の日の翌日から2ヶ月以内と定められています。

たとえば3月決算の企業であれば、2027年3月期の申告・納付期限は2027年5月31日となります。

申告期限の延長制度も法人税と同じく適用可能です。

ただし、初年度(2026年度開始事業年度)は確定申告のみで足りますが、2年目以降は中間申告・納付の義務が生じます。

たとえば、3月決算の企業では2028年3月期から中間納税が必要となり、2027年11月末までに最初の中間納付が発生します。

期末を待たずにキャッシュアウトが発生するため、資金繰り計画や予算管理に織り込むことが大切です。

防衛特別法人税の計算方法

防衛特別法人税の計算式は次のとおりです。

- 防衛特別法人税 = (基準法人税額 − 基礎控除500万円) × 税率4%

基準法人税額とは、外国税額控除や所得税額控除などの税額控除を差し引く前の金額を指します。

そのため、最終的な法人税額が500万円以下であっても、控除適用前の基準法人税額が大きければ課税対象となる場合があります。

- 基準法人税額が500万円以下 → 納税額は0円(ゼロ申告は必要)

- 基準法人税額が600万円 → (600万 − 500万) × 4% = 4万円

なお、決算期が1年未満の場合は基礎控除額を月数按分し、またグループ通算制度を適用している場合は、グループ全体で500万円の控除枠を分け合う点に注意が必要です。

【関連記事】

法人税とは?計算方法から仕組みまでわかりやすく解説

防衛特別法人税の申告方法

防衛特別法人税は、法人税の附加税として課されるため、法人税の確定申告と同時に行います。

防衛特別法人税の申告手順は以下のとおりです。

防衛特別法人税の申告方法

1. 防衛特別法人税の課税対象かを確認する

まず、自社の基準法人税額を算出し、500万円を超えるかどうかを判定します。なお、基準法人税額が500万円以下であっても、申告自体はしなければなりません。

【関連記事】

法人税申告書とは?種類や作成手順・書き方・提出方法を詳しく解説

2. 申告書を作成

防衛特別法人税の申告は、法人税申告書に新たに追加される様式「別表一 次葉一」を用います。この様式は、法人税の別表体系に組み込まれており、法人税・地方法人税と一体の申告書として提出します。

この様式に基準法人税額・500万円の基礎控除額・課税標準・算出税額を記載します。

電子申告(e-Tax)に対応するため、税務申告ソフトのアップデートも必要です。

特にグループ通算制度を利用している場合は、通算親法人がグループ全体を取りまとめて申告をする必要があります。

出典:国税庁「防衛特別法人税の申告書様式」

3. 期限までに申告・納付

申告期限は通常の法人税と同様、事業年度終了日の翌日から2ヶ月以内です。

3月決算の法人であれば、2027年3月期の申告・納付期限は2027年5月31日となります。延長制度も法人税と同じ扱いです。

さらに、2027年4月1日以降に開始する事業年度からは中間申告・納付の義務が生じます。

たとえば3月決算の法人であれば、2028年3月期に対応する最初の中間納付が2027年11月末に発生します。

資金繰り計画にあらかじめ組み込んでおくようにしましょう。

防衛特別法人税を会計処理する際の注意点

会計処理においては複数の留意点があります。

とくに税効果会計や基準法人税額の算定方法など、実務に直結する部分で誤りやすいため、正しい処理方法を学びましょう。

実効税率は上がる

防衛特別法人税の導入により、法人税等に含まれる法定実効税率はおおむね0.8~1.0%程度上昇します。

たとえば、東京都で外形標準課税が適用される大企業の場合、従来の約30.6%から31.5%程度へ上昇する試算です。

気をつけるべき点として、税率変更の会計処理は「施行日」ではなく「公布日」に行う必要があります。

対象の企業は、2025年3月31日を含む事業年度の決算から、繰延税金資産・負債の算定に新しい実効税率を用いなければなりません。

【関連記事】

法人実効税率とは?表面税率との違いから推移や計算式まで解説

基準法人税額の計算では一部の税額控除を含めない

課税標準となる「基準法人税額」は、所得税額控除や外国税額控除などを差し引く前の金額です。

つまり、最終的な法人税額が小さくても、控除前の基準法人税額が大きければ課税対象になる可能性があります。

実務上は、法人税の通常計算とは別に「基準法人税額」を算出するシャドー計算を行い、正しく課税判定をすることが不可欠です。

基礎控除額500万円の適用ルールを正確に押さえる

防衛特別法人税には年間500万円の基礎控除がありますが、適用ルールには注意が必要です。

- 事業年度が1年未満の場合 → 月数按分(例:6ヶ月なら250万円)

- グループ通算制度適用法人 → グループ全体で500万円を按分して利用

基礎控除は一見シンプルに見えても、適用誤りが税務リスクに直結します。

特にグループ通算や留保金課税に関わる法人は、税務システムの設定やチェック体制を早期に整備し、適用ルールを正確に押さえるようにしましょう。

【関連記事】

基礎控除とは?所得税計算の流れや控除を受ける方法、年収の壁引き上げとの関係などをわかりやすく解説

留保金課税制度適用時は課税標準計算が複雑化する

特定同族会社に適用される留保金課税制度を利用している場合には、防衛特別法人税の課税額を算定する計算手順が複雑になります。

通常は基準法人税額から直接控除を行いますが、留保金課税がある場合には、まず「加算前基準法人税額」に基礎控除を充て、その残額(基礎控除残額)を留保金課税額から差し引く必要があります。

たとえば、加算前基準法人税額400万円・留保金課税額250万円・基礎控除額500万円の場合、以下のとおりです。

- 課税標準額 = (400万円 − 400万円) + (250万円 − 100万円) = 150万円

- 防衛特別法人税額 = 150万円 × 4% = 6万円

基礎控除を通常の法人税部分に優先的に適用し、余りがある場合のみ留保金課税部分に繰り越す二段階処理が必要です。

誤った順番で控除すると税額が変わってしまうため、慎重な計算と専門家を入れて確認するようにしましょう。

常に最新の法令を確認しておく

防衛特別法人税は新制度のため、今後も国税庁から通達やQ&Aが追加で公表される可能性があります。

担当者は財務省・国税庁のサイトや専門誌を継続的にチェックし、常に最新の法令・解釈にもとづいて処理を行う体制を整えるようにしましょう。

防衛特別法人税に関するよくある質問

防衛特別法人税はいつから適用される?

防衛特別法人税は、2026年(令和8年)4月1日以後に開始する事業年度から課税対象になります。申告および納付は法人税と同様に事業年度終了日の翌日から2ヶ月以内です。

前事業年度の確定法人税額が20万円を超えた場合には、中間申告の義務が発生します。中間申告の対象となる法人は、事業年度が開始した日以後6ヶ月を経過した日から2ヶ月以内に手続きをしなければなりません。

改正法成立日以降の税効果会計の対応方法は?

防衛特別法人税は、2026年度からの適用ですが、会計処理上の対応はそれよりも前から求められます。

日本基準では「税率改正の影響は法律の施行日ではなく、公布日で認識する」ことが定められているためです。

実際には、2025年3月31日の改正法公布日を含む会計年度から、繰延税金資産・負債の算定に新しい実効税率を用いる必要がありました。

たとえば、3月決算法人の場合、2025年3月期の決算時点で実効税率を修正し、差額を法人税等調整額として計上しておくことが求められます。

公布日ベースで早期に修正対応を行っていないと、財務諸表の表示や税効果会計が誤ってしまうリスクがあるため、確認するようにしましょう。

【関連記事】

税効果会計とは?メリットや方法、適用手順などをわかりやすく解説

防衛特別法人税が施行されることによる企業への影響は?

財務面では、法人税額に対し4%が上乗せされることで税負担が増加し、2027年度以降は中間納付が加わるため資金繰りへの影響が大きくなります。

会計面では、公布日である2025年3月31日を含む決算から新しい実効税率を用いた税効果会計処理が求められ、繰延税金資産・負債の評価修正が必要です。

さらに業務面では、基準法人税額の計算や新申告様式への対応、システム更新などが必須となり、経理・税務部門の負担増があるでしょう。

防衛特別法人税も外国税額控除の適用を受けられる?

防衛特別法人税においても外国税額控除は一定の範囲で適用可能です。ただし、通常の法人税とは異なり、計算過程が二段階に分かれる点に注意が必要です。

まず課税標準の計算段階では、外国税額控除を差し引く前の「基準法人税額」を算出します。

その後、防衛特別法人税額を計算した上で、改めて外国税額控除の適用を行えます。

つまり、企業の収益力を正しく課税ベースに反映させつつ、国際的な二重課税排除の趣旨を尊重する折衷的な仕組みです。

事前に詳細なシミュレーションを行うようにしましょう。

中間申告書を提出する必要はある?

防衛特別法人税の中間申告は、制度の適用初年度(2026年度開始の事業年度)については不要です。

ただし、2年目以降は通常の法人税と同様に中間申告が義務付けられます。

たとえば3月決算法人の場合、2027年3月期(初年度)は確定申告のみですが、翌期(2028年3月期)からは11月末に中間申告・納付が必要となります。

企業は資金繰り計画の中にこのタイミングを織り込み、キャッシュアウトを見越した財務管理を行うようにしましょう。

【関連記事】

消費税の中間納付(中間申告)とは?対象や時期、計算方法について解説

防衛費以外に財源として使われるものはある?

防衛特別法人税は防衛力強化のための中核的な財源ですが、政府は財源を法人税だけに依存させてはいません。

恒久的な財源確保の一環として、防衛特別法人税に加え、防衛特別所得税(個人所得税に1%上乗せ)やたばこ税の段階的な増税などが計画されています。

負担を法人と個人に分散し、経済全体への影響を抑制する設計となっています。また、国有財産の売却収入など非税収も組み合わせる方針です。

企業としては、法人税部分の対応に加え、マクロ経済や消費動向への影響も注視することが望まれます。

まとめ

防衛特別法人税は、一時的な臨時税ではなく「当分の間」と規定された恒久的な制度です。

その影響は税負担にとどまらず、会計処理や財務計画、開示義務、さらに投資家や取引先への説明責任にも広がります。

したがって、単なる「新しい税金」として受け身で対応するのではなく、自社の中期経営計画や資本政策に組み込むべき重要な要素と捉える必要があります。

今後は国税庁から申告様式やQ&Aが追加で公表されることが見込まれるため、最新情報を常にキャッチアップしつつ、社内の会計・税務プロセスを早期に整備しておくようにしましょう。

freee法対応ガイドを活用すれば、対応すべき制度改正のポイントを正確に把握でき、現場の混乱や対応漏れを未然に防げます。

すべての機能を無料でお使いいただけますので、ぜひお試し導入からはじめてみてはどうでしょうか。

▶︎ はじめてでも迷わない「法対応」の頼れる案内役 | freee法対応ガイド

参考文献

▶︎ 国税庁「防衛特別法人税が創設されました」

監修 橋爪 祐典(はしづめ ゆうすけ)

2018年から現在まで、税理士として税理士法人で活動。中小企業やフリーランスなどの個人事業主を対象とした所得税、法人税、会計業務を得意とし、相続業務や株価評価、財務デューデリジェンスなども経験している。税務記事の執筆や監修なども多数経験している。