経営基盤が確立された大企業と違い、中小企業においてはスタートアップ時や事業拡大期において、資金面で悩む場面が多いのではないでしょうか。

資金が足りなければ、自己で蓄積するか外部から調達するしかありません。昨今、不特定多数の出資者をインターネット上で募るクラウドファンディングなど新しい資金調達方法も登場してきています。

外部調達の中で最もポピュラーなのは、各種金融機関からの融資を受けることです。本記事では、中小企業が受けられる融資、特に創業期に受けられる融資について解説します。

目次

融資とは

「融資」とは、資金調達をする側から見れば「他者から、返済することを前提としてお金を貸してもらうこと」です。

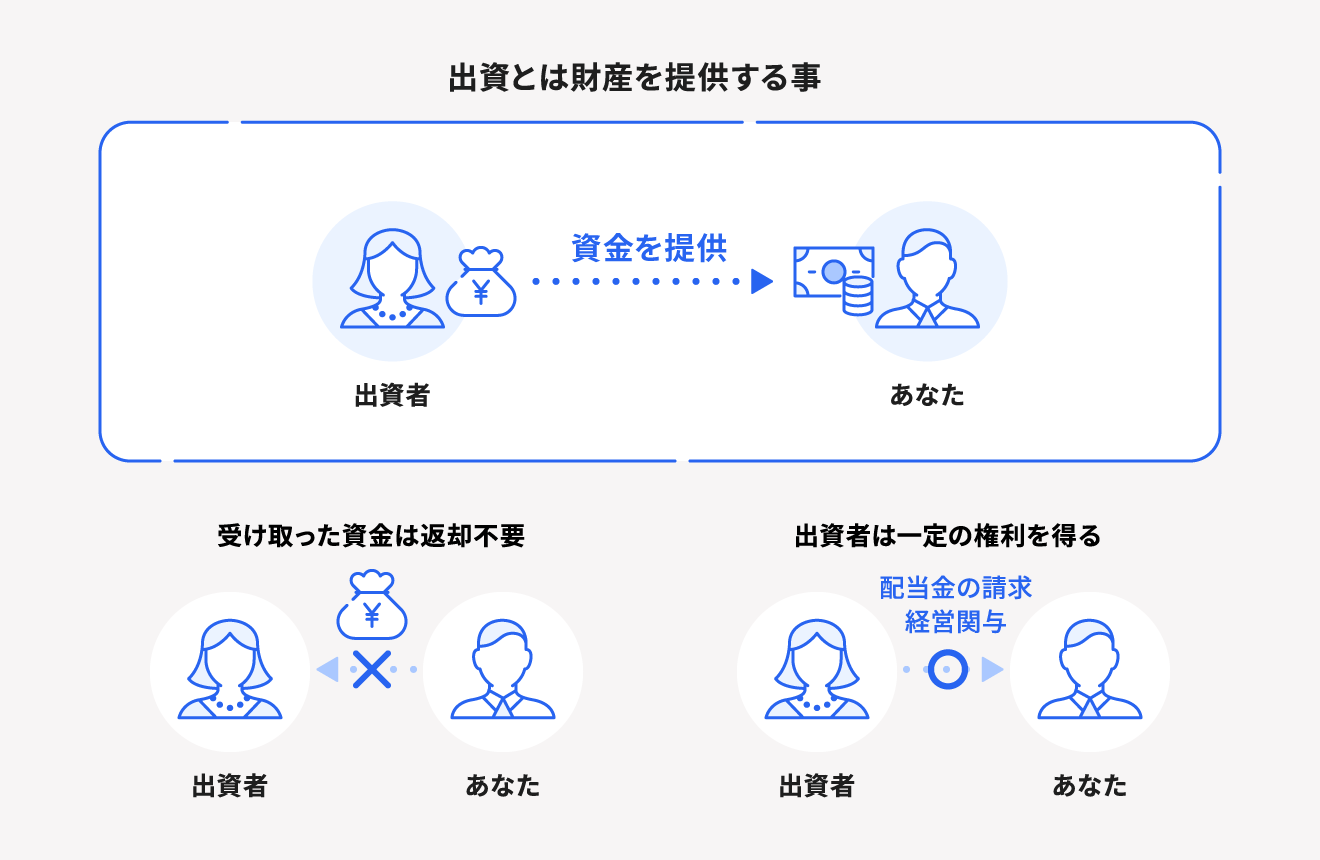

似たような資金調達方法に「出資」があります。資金調達をする側から見て「返済の義務のない資金の提供を受けること(その代わりに出資金額に応じて議決権を与えたり、利益から配当を受ける権利を与えたりする)」が「出資を受ける」こととなります。

「出資」の場合、「融資」と違って資金調達をする側には原則として資金の返還義務がないところが最大の違いです。

中小企業が受けられる融資

では、一般的な中小企業が受けられる融資には、どのようなものがあるのでしょうか。スタートアップ時に焦点を当てて解説していきます。

| 融資制度 | 対象 | 融資限度額 | 返済期間 | 利率(注) |

| 新規開業資金 | 新たに事業を始める方または事業開始後7年以内の方 | 7,200万円 (うち運転資金4,800万円以内) | ・設備資金20年以内 (うち経営機関2年以内) ・運転資金7年以内 (うち据置期間2年以内) | ・貴人利率 ・特別利率A ・特別利率B |

| 女性、若者/シニア起業家資金 | 女性または30歳未満か55歳以上の方で新たに事業を始める方又は事業開始後7年以内の方 | |||

| 中小企業経営力強化資金 | 設定経営革新等支援機関の指導及び助言を受けている方など | 特別利率S 融資限度額2,000万円以内で無担保・無保証人 |

日本政策金融公庫からの創業融資

100%政府出資の政府系金融機関である株式会社日本政策金融公庫(以後「公庫」とします)が、創業者や創業からまもない事業者を対象におこなっている融資制度の総称が「創業融資」です。

具体的には「新規開業資金」「女性、若者/シニア起業家支援資金」「再挑戦支援資金(再チャレンジ支援融資)」「中小企業経営力強化資金」が「創業融資」に当てはまります(令和元年5月1日現在)。

利益を追求する民間金融機関では難しいとされてきた「創業融資」を、国の政策に則って長年にわたりおこなっています。創業・起業者における知名度は抜群でしょう。

しかしここ数年は過去の民業圧迫との批判を受け、あるいは日銀のマイナス金利政策により資金の運用を迫られた民間金融機関の事情もあり、積極的に民間金融機関との協調融資をおこなうようになりました。

協調融資とは、同じ事業に対して公庫が○○万、民間金融機関が○○万融資をおこなうといった形で融資をおこなう形態です。公庫だけでは計画全体の資金調達ができない場合などで有効な手法です。

申込から融資実行までは創業融資や新規申し込みで概ね3週間から1ヶ月と、後で解説する制度融資よりは早いのが特徴です。融資を受け実績を積めば、内容によっては数日で結論が出ることもあります。

制度融資

制度融資とは各自治体が窓口となっておこなう融資のことですが、その仕組みは「民間金融機関」が、信用保証協会法に基づいて各都道府県等に設立されている「信用保証協会」の保証により、「事業者」に融資をおこなう形となっています。

よくあるケースとして事業者が「自治体」から融資を受けていると勘違いしていることがありますが、融資をおこなっているのはあくまでも民間金融機関です。

各自治体はこの融資に対し、利子補給などの支援をおこなうことが多くなっています。

その「信用保証協会」は47都道府県にあるほか、横浜市や川崎市、名古屋市や岐阜市にも置かれています。

まず地方自治体の商工課(自治体により名称は違います)が相談窓口となって申し込みを受け付け、融資をおこなう金融機関に取り次ぎます。取り次ぎを受けた金融機関は融資審査をおこない、融資が出来ると判断すれば保証協会に保証を引き受けてもらうよう依頼します。

依頼を受けた保証協会は、その融資をおこなうにあたって保証できるかを審査し、保証できるとなれば金融機関にその旨回答し、融資実行へ手続きが進むことになります。

このように制度融資は、融資を取り扱う金融機関と保証をする保証協会がそれぞれ審査をおこなうため、申込から融資実行までの期間が1~2か月とやや長いのが特徴です。計画には余裕を持たせておくのが安心です。

民間金融機関からの創業融資

民間金融機関とは都市銀行、地方銀行、信用金庫や信用組合などがありますが、大半の中小企業は地方銀行以下の金融機関からの融資となります。

合理化に取り組む都市銀行においても、主要都市に専門の部署(ビジネス〇〇などの名称で呼ばれることが多いです)を置いて中小企業にも対応するようになってきましたが、まだまだどんな規模の事業者でも対応するというわけではありません。

以前はリスクの高い創業融資を民間金融機関は避けるか、ほとんど門前払いといった傾向にありました。しかし、日銀のマイナス金利政策により資金の運用先獲得が緊急の課題となり、創業融資の分野にも積極的に取り組む金融機関が増えてきました。

しかし創業融資のノウハウに乏しい民間金融機関は、単独で創業融資をすすめるというより前述の公庫との協調融資でリスクの分散を図り、軌道に乗ってから融資を拡大していく傾向が強くなっています。

以前のように門前払いといった印象は薄れましたが、民間金融機関だけで創業時の資金調達が完結するパターンはまだ少ない状況です。さまざまな資金調達のパターンを組み合わせる方が慌てなくていいでしょう。

新創業融資制度について

特に創業初期の中小企業に向けた公庫の融資制度の中に「新創業融資制度」というものがあります。詳しく解説していきます。

概要

前述した公庫がおこなう創業融資において一定の要件に該当すれば、利率を上乗せすることにより無担保無保証人で融資を受けることができます。

その制度のことを「新創業融資制度」といいます。よく「新創業融資」という融資があると勘違いされますが、あくまで「新規開業資金」「女性、若者/シニア起業家支援資金」「再挑戦支援資金(再チャレンジ支援融資)」「中小企業経営力強化資金」などを総称した「創業融資」の特例が、この「新創業融資制度」といった位置づけになります。

利用条件

新創業融資制度を受けるためには、「創業要件」「雇用創出要件」「自己資金要件」をすべて満たさなければなりません。

要件 内容 解説

創業要件

新たに事業を開始するか、事業開始後の税務申告を2期終えていない方

創業前でも要件を満たします。税務申告を2期終えれば、通常の創業融資を適用することになります。

雇用創出要件

雇用の創出を伴う事業を始める方」、「現在お勤めの企業と同じ業種の事業を始める方」、「産業競争力強化法に定める認定特定創業支援等事業を受けて事業を始める方」又は「民間金融機関と公庫による協調融資を受けて事業を始める方」等の一定の要件に該当する方(既に事業を始めている場合は、事業開始時に一定の要件に該当した方)

詳細はこのリンクを参照して下さい。

この制度を利用した貸付残高が今回の融資分も含めて1,000万円以内であれば、この条件は満たしたとされます。

自己資金要件

新たに事業を始める方、または事業開始後税務申告を1期終えていない方は、創業時において創業資金総額の10分の1以上の自己資金(事業に使用される予定の資金)を確認できる方

通常創業資金総額の10分の1以上の自己資金があることが条件となりますが、勤務経験を活かして開業するなどの場合は条件としません。

但しこの条件はあくまで「新創業融資制度」適用の条件であって、融資が受けられる条件ではないので注意が必要です(融資が受けられる条件ではありません)。

資金使途と融資限度額

資金使途とは、事業を開始するため、または事業開始後に必要とする設備資金および運転資金のことです。

3,000万円(うち運転資金1,500万円)まで融資可能となっています。

返済期間

もともと適用される融資制度(「新規開業資金」「女性、若者/シニア起業家支援資金」「再挑戦支援資金(再チャレンジ支援融資)」「中小企業経営力強化資金」)に準じます。

「新規開業資金」についての参考はこちら

「女性、若者/シニア起業家支援資金」についての参考はこちら

「再挑戦支援資金(再チャレンジ支援融資)」についての参考はこちら

「中小企業経営力強化資金」についての参考はこちら

利率

担保を不要とする融資に適用する利率に0.35%加算したもの(令和元年5月7日現在)

参考:基準利率で2.51%~2.90%(返済期間により変動、令和元年5月7日現在)

法人に対する融資において代表者が連帯保証人になることで、上記利率より0.1%低くすることができます。

融資のメリット・デメリット

不足する資金を外部から融資で調達した時のメリットやデメリットにはどのようなものがあるのでしょうか。

他の資金調達との違いに着目したメリットとデメリットに分けて解説します。

融資を受けるメリット

窓口が多く、垣根が低い

従来からの代表的な資金調達方法であるため、各地に取り扱い窓口があり相談体制も整っています。

各種創業セミナーも頻繁におこなわれ、そのまま融資の相談に進めるケースも多くなっています。

税理士などの専門家や行政機関も創業に関する窓口を設置しており、相談先に迷うことはあっても相談先が分からないといったことはないでしょう。

経営権を渡さなくて済む

ベンチャーキャピタルやエンジェル投資家などの出資を受けると、引き換えに経営についてもある程度の発言権を与えることになります。

出資当時は経営方針が一致していても、事業が進むにつれ意見の相違が生じ対立することはよくあります。そうなれば事業の停滞を招き、最悪業績自体の悪化につながる可能性もでてきます。

融資先は基本的に経営に関与することが目的でなく、融資金の回収が目的です。返済に問題がない限り経営に口を出されることはありませんので、自己の責任において経営に専念しやすいといえます。

取引先の信用を得やすくなる

融資を受けたということは、金融機関の審査をクリアしたということにほかなりません。

ましてや創業時、信用が一切ない状態では少しでも信用を得る材料は多いに越したことはありません。

「あそこは創業時からあの銀行の支援を受けている、銀行も期待しているんだな」となればしめたものです。

このメリットは、金融機関同士にも関わることでもあります。

ひとつでも金融機関から融資を受けていれば、「あそこが融資しているならしばらくは大丈夫だろう」「当行も少し食い込んでみよう」となりやすいのは金融界の常識です。

事業拡大時の資金調達をスムーズにすすめるためにも見逃せないメリットと言えます。

融資のデメリット

必ず返済しなければならない

しかし返済をすすめる中で難しい状況となっても、返済方法の変更など対応する方法はありますし、最初から借入を抑えるなど難しい状況になりにくくすることもできます。

無駄な借入をしないことはもちろん大事ですが、上記のメリットと比較して検討することも大事といえます。

金銭感覚が緩みやすい

毎月着々と利益をあげて蓄積していくのに比べ、融資を受けるとまとまった金額が手元に入ります。

返済が必要なことはわかっているはずですが、それでも目の前の預金残高が増えればいろいろと使いたくなるのが人間ではないでしょうか。

事業に今必要なもの、必ず必要なものかを考えず支出してしまうと当然後になって困ることになります。

融資を受けた後財布のひもが緩みやすいことは、念頭に置いておきたいポイントです。

融資時の注意点

では融資を受けるにあたって注意すべき点は何でしょうか。

個人信用情報に気を付ける

個人信用情報とは、全銀協、CIC、JICCといった個人信用情報登録機関に登録されている情報をいいます。

各種ローンなどの毎月の支払い状況、延滞歴や破産、民事再生などの法的整理をおこなった事実などが登録されています。

公庫をはじめどの金融機関においても申込時には申込人の同意を得て個人信用情報を取得しますので、この情報は融資審査の材料の一つとなります。

すでに遅れてしまったものはしょうがないにしても、これから申し込みを考えている段階であれば少しでもマイナス要素をなくしておきたいものです。

また、融資を受けた後の返済状況も個人信用情報に登録されます。

融資を受けたからと安心せず、毎月の返済についてもしっかり管理することで実績が積み上がります。

融資の返済条件をしっかり確認する

融資金額はいくらか、利率はいくらか、毎月の元金返済はいくらか、いつの引落なのかについて融資が通った嬉しさでよく確かめず、後になって想定したものと違っていたと困ることがよくあります。

引落期日などは比較的簡単な手続きで変更できますが、毎月の元金返済額は融資期間に直結するため簡単には変更できません。

また、通常毎月の返済額は元金プラス利息となっており(元利均等方式は毎月定額)、その金額の把握も重要です。

返済実績に繋がるため、資金計画は余裕を持ったものにしておきましょう。

融資の金利情報をチェックし続ける

融資を受ける際の金利は融資時から完済まで変わらない「固定金利」と、一定の期間ごとに市場の動向から見直される「変動金利」があります。

常に変動の可能性がある変動金利だけでなく、固定金利の場合もその金利が市場金利からかけ離れていないか(特に高すぎていないか)チェックすることは大事です。

あまりに市場金利から高すぎれば、借り換えなどの対策も検討すべきだからです。

借りっぱなしにせず、常に市場の動向もチェックしましょう。

創業融資のプロが、はじめての融資獲得を徹底サポート!

創業時の資金調達は、あなたの夢を現実にする大切な一歩です。具体的な調達方法として、自己資金やクラウドファンディング、創業融資などが挙げられます。

創業融資には、事業計画書の作成や金融機関との交渉など、事前にさまざまな準備をしなければなりません。初めてで不安な人にはfreee創業融資サポートがおすすめです。

freee創業融資サポートは、創業融資に関するお悩み・不安を解消し、スムーズな融資獲得を支援するサービスで、法人・個人事業主どちらにも対応しています。

金融機関出身の経験豊富なプロフェッショナルが、あなたの事業に最適な融資を徹底サポートします。

freee創業融資サポートが選ばれる6つの特徴

- ヒアリング内容をもとに融資金額を試算

あなたの事業内容や資金計画を詳細にヒアリングし、実現可能な融資金額を試算します。 - 複数の融資制度から最適な融資を選定

数ある融資制度の中から、あなたの事業に最も適した制度を選定し、提案します。 - 金融機関出身者が事業計画書を作成

創業融資の経験豊富な金融機関出身者が、審査通過に有利な説得力のある事業計画書を作成します。 - 審査時に必要な面談の事前対策

金融機関との面談で備えておくべきポイントや受け答えのコツなど、丁寧にアドバイスし、事前対策を徹底します。 - 融資申請の手続きも最後までサポート

融資申し込みの際の必要書類の案内から疑問点の解消まで、融資申請の手続きを最後までサポートします。 - 相談回数は無制限

融資獲得まで何度でも相談可能です。どんな些細な疑問でもお気軽にご質問ください。

融資ご相談事例

さまざまな業種・目的で、多くのお客様が融資を獲得されています。

- 建設業:材料・外注費として1,000万円を獲得。

- システム開発業:運転資金として 900万円を獲得。

- コンサルティング業:人件費として 500万円 を獲得。

- 小売業:商品仕入として1,200万円を獲得。

- 福祉業:開業資金として1,000万円を獲得。

- 飲食業:内装工事費として1,400万円を獲得。

出典:創業融資サポート

freee創業融資サポートは完全成果報酬型を採用

freee創業融資サポートは、お客様が安心してサービスをご利用いただけるよう、「完全成果報酬型」を採用しています。つまり融資獲得が決まるまで、一切料金は発生しません。

【freee創業融資サポートの利用料金】

- ・着手金:0円

- ・成果報酬:融資金額の5%

融資審査結果が出た後、審査が通過した場合のみ成約手数料をご請求させていただきます。

まずは無料相談をご予約ください!

freee創業融資サポートでは無料相談を受付中です。「何から始めたらいいかわからない」「創業融資をするメリットが知りたい」など、経験豊富なプロが些細な悩み・疑問にお答えします。

経験豊富なプロが、あなたの「はじめての融資獲得」を全力でバックアップ!freee創業融資サポートをぜひご利用ください。

今すぐ無料相談を予約する!