住民税決定通知書とは、納税者の前年1年間の収入をもとに居住地の自治体が算出し決定した住民税を知らせる書類です。

住民税決定通知書には、納税額や納税期限だけではなく、その根拠となる所得額や控除額なども細かく記載されています。

本記事では、住民税決定通知書の概要とその見方、紛失した際の対応方法について解説します。

目次

住民税決定通知書とは

住民税決定通知書とは、納税者の前年の1月1日から12月31日までの1年間の収入をもとに決定した住民税を通知する書類のことで、正式名称は「市町村民税・道府県民税 税額決定納税通知書」です。

住民税決定通知書は、納税者の居住地の地方自治体が発行・送付します。

住民税とは

住民税とは、地方の行政サービスをまかなうための地方税のひとつで、その地域に居住する人や法人に納税義務があります。

住民税には、個人住民税と法人住民税があります。

個人住民税は個人に対して居住する市町村(都道府県)が課税し、法人住民税は事務所などを持つ法人に対し、その事務所などが所在する市町村(都道府県)が課税します。

本記事では個人住民税の住民税決定通知書について解説しています。

個人住民税の徴収方法には普通徴収と特別徴収があり、徴収方法は納税者の所得区分や年金所得の有無で異なります。

住民税の徴収方法とその対象者

- 普通徴収:個人事業主・自営業・年金所得者

- 特別徴収:給与所得者

出典:総務省「地方税制度|法人住民税・法人事業税」

住民税決定通知書の送付先と送付時期

住民税決定通知書は各自治体から納税者(納税義務者)や納税者が勤める会社に住民税の納付書と合わせて送付されます。

納付時期は住民税決定通知書を送付する自治体によって前後する場合がありますが、通常の住民税決定通知書の送付先と納付方法は以下のとおりです。

| 納付方法 | 送付先 | 送付時期 |

| 普通徴収 | 納税者に直接 | 6月 |

| 特別徴収 | 納税者を雇用する会社 | 5~6月 |

特別徴収の場合、住民税決定通知書を受け取った会社は、納税者用の住民税決定通知書を対象の納税者(従業員)に渡します。

出典:大阪市「令和4年度 個人市・府民税納税通知書の送付について」

出典:生駒市「銀行から「住民税の通知書」の提出を求められたのですが?」

住民税決定通知書の目的

住民税決定通知書は、納税者が居住している自治体(都道府県および市区町村)に納税するべき住民税額とその内訳を確認するための書類です。

ふるさと納税を行った場合は、住民税決定通知書で税額控除が適切に行われているかを確認できます。また、住民税決定通知書は、前年の収入や納税額を確認できる書類でもあるため、住宅ローン契約の審査時に提出を求められます。

住民税決定通知書の種類

住民税決定通知書は、特別徴収と普通徴収で様式が異なりますが、記載内容に大きな差はありません。

特別徴収の場合

特別徴収とは、納税者を雇用する会社が納税義務者の給与から毎月住民税を控除し、納税義務者の代わりに納税する制度のことです。

上述したように、特別徴収の場合は住民税決定通知書は地方自治体から納税者の雇用する会社に郵送されます。

郵送される書類は特別徴収義務者用(会社用)と納税者用の2種類です。

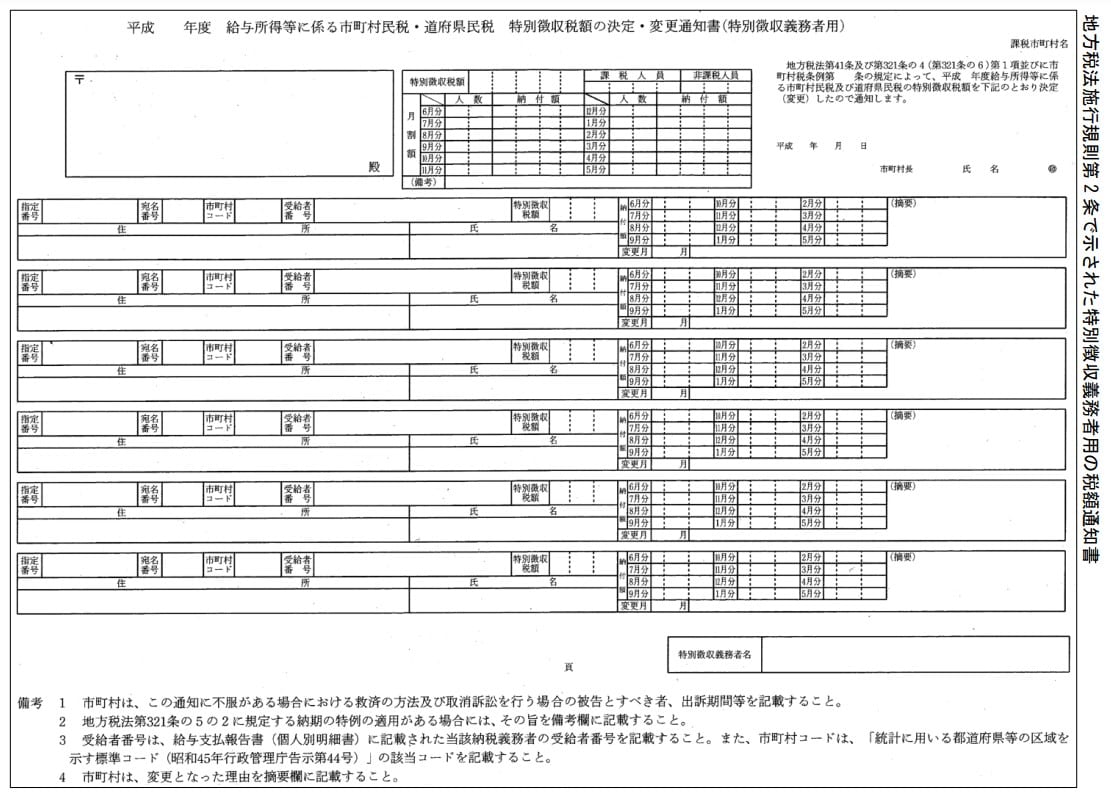

【特別徴収義務者(会社)用の住民税決定通知書】

会社用の住民税決定通知書には、1枚の紙に複数の従業員の住民税額がまとめて記載されており、納税者情報と納税額のみが記載されています。

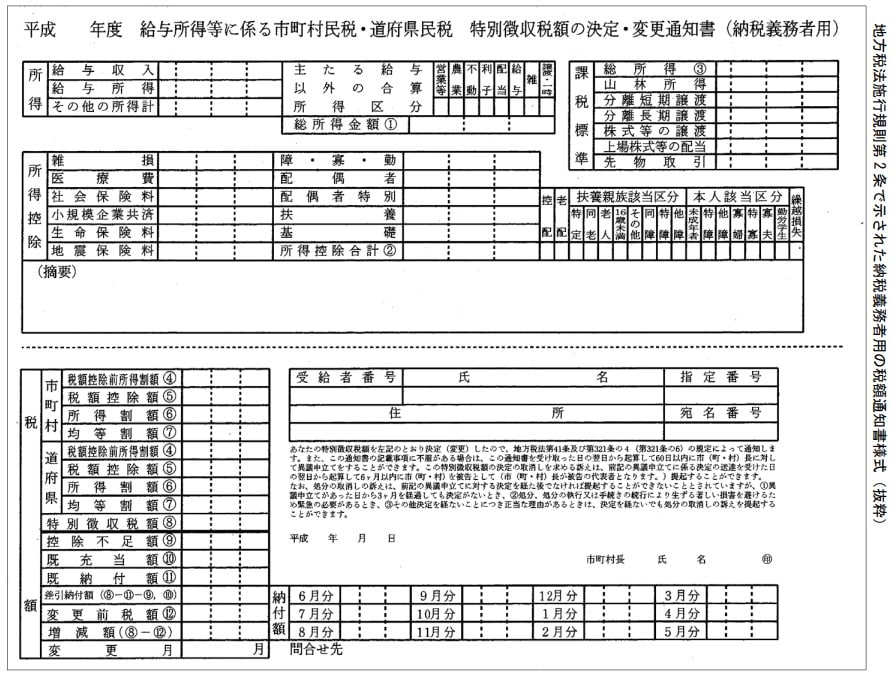

【納税者用の住民税決定通知書】

納税者用の住民税決定通知書には、会社用とは異なり前年の所得額や各種控除額、納税額などが詳細に記載されています。それぞれの項目や見方については後述します。

普通徴収の場合

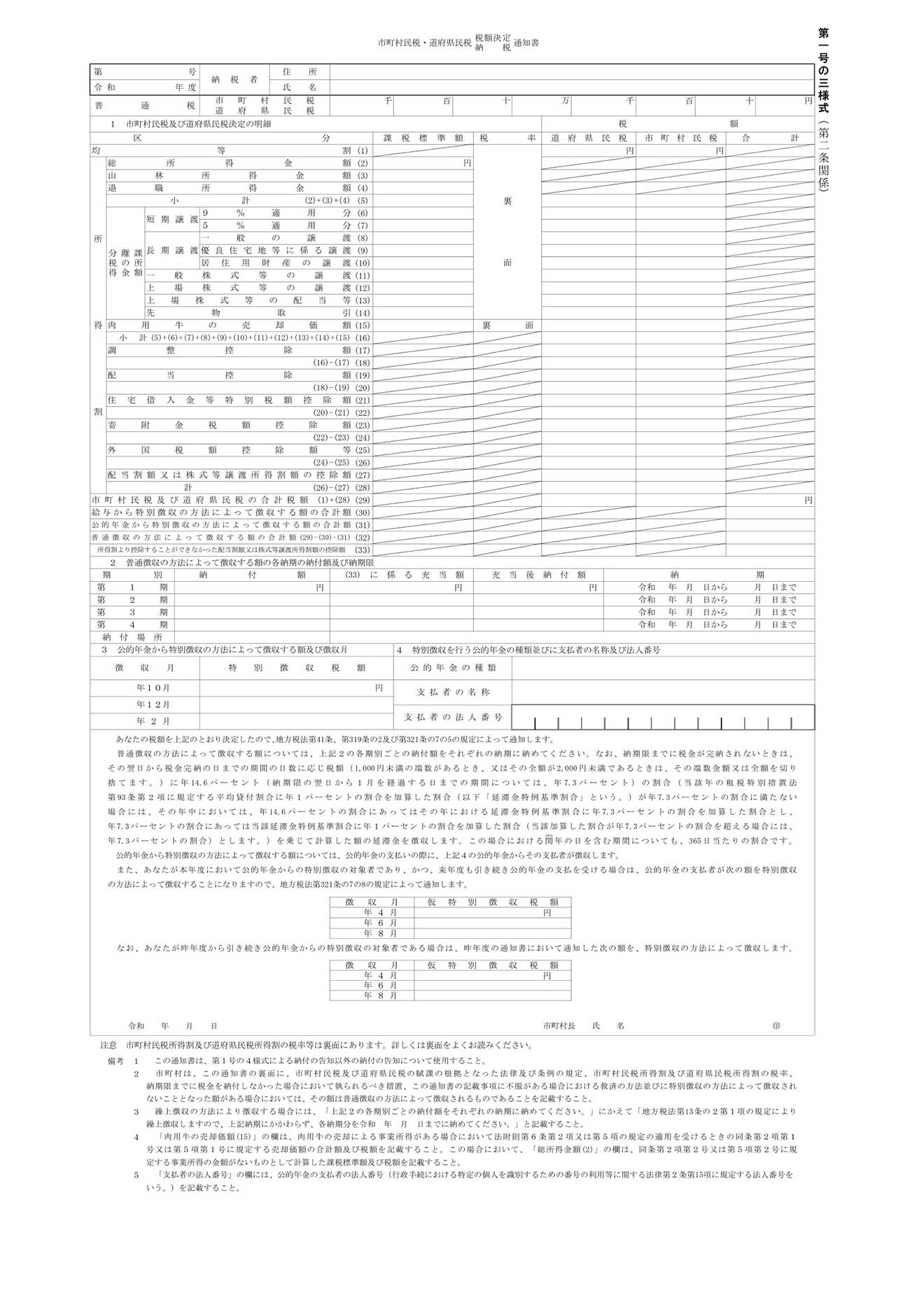

普通徴収の住民税決定通知書は、自治体によって様式が異なります。以下の住民税決定通知書は、総務省が公開している普通徴収の基本的な様式です。

【普通徴収の住民税決定通知書】

出典:総務省「市町村民税・道府県民税 税額決定通知書」

主な記載項目は、以下のとおりです。

- 前年1月1日から12月31日の収入総額と該当年の控除額

- 税額の詳細

- 納税の期日

- 納付額

特別徴収の納税者用の住民税決定通知で記載項目に大きな違いはありません。

住民税決定通知書の見方

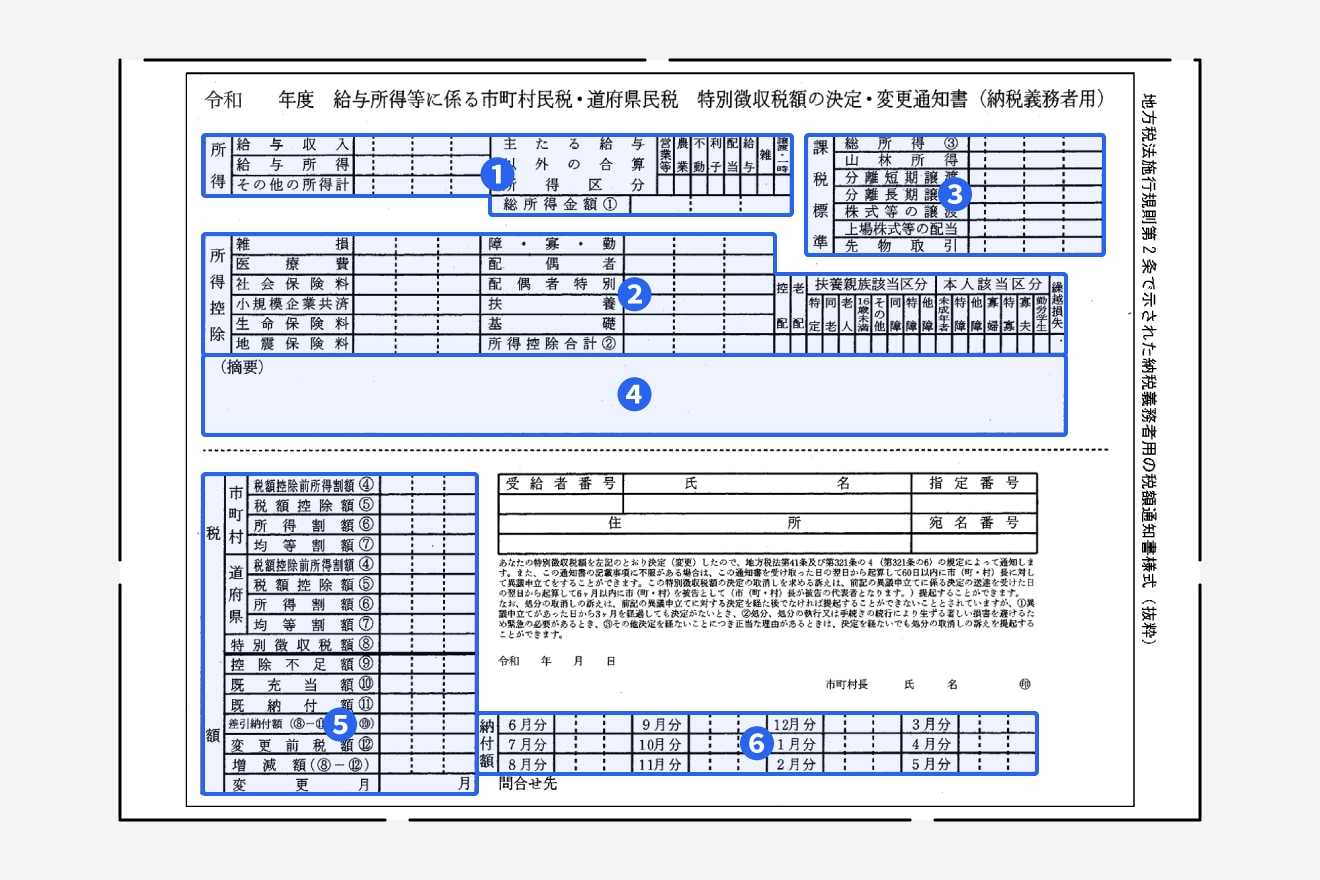

ここでは、特別徴収の納税者用の住民税決定通知書を参考に見方について解説します。

住民税決定通知書を受け取ったら、内容が正しいかどうか、主に以下の欄について確認をしましょう。

住民税決定通知書の確認欄

- 所得欄

- 所得控除欄

- 課税標準欄

- 摘要欄

- 税額欄

- 納付欄

1.所得欄

所得欄の記載項目とそれぞれに記載されている内容は以下のとおりです。

- 給与収入:前年の1月1日から12月31日の年収に該当する金額

- 給与所得:給与収入から給与所得控除を差し引いた金額

- その他の所得計:給与所得以外に所得がある場合、その金額

- 主たる給与以外の合算所得区分:給与以外の所得がある場合の所得の所得区分

- 総所得金額①:給与所得とその他の所得計の合計金額

給与収入と給与所得の金額が正しいかは、前年の年末調整を行った翌年1月頃に納税者に渡される源泉徴収票の支払金額と、給与所得控除後の金額で確認できます。

そのほかの所得の金額とその所得区分が正しいかは、確定申告を行った際の金額とその所得区分で確認しましょう。

2.所得控除欄

所得控除欄には、前年の所得から控除された各種所得控除とその控除金額が記載されます。具体的には、社会保険料控除や医療費控除、扶養控除などがあります。

金額や控除内容が正しく反映されているかは、源泉徴収票や確定申告の内容で確認できます。各所得控除の合計が記される「所得控除合計②」欄の金額が正しいかも合わせて確認しましょう。

3.課税標準欄

「総所得③」の欄に記載されるのは、「総所得金額①」から「所得控除合計②」を差し引いた金額です。この計算が間違いないかを確認しましょう。

この総所得③に「課税標準欄」のほかの所得(山林所得、分離短期譲渡など)を加算した金額が、住民税の課税対象の所得になります。

この欄に記載されている所得は、それぞれ税額の算出方法(税率)が異なります。それぞれの税率は国税庁のホームページで確認できます。

4.摘要欄

摘要欄には、主に納税額(住民税・所得税)から控除される控除について記載されます。主に使用されるのは「ふるさと納税」をしたときと、住宅ローン控除に該当するときです。

ふるさと納税をした場合は、以下のように記載されます。

ふるさと納税に関する住民税決定通知書上の記載例

-

ワンストップ特例を利用した場合

・・寄附金税額控除 市町村民税 ーー円 道府県民税 ーー円 または

・・寄附金控除金額 ーー円 -

確定申告をした場合

・・記載内容は上記と同様

・・確定申告時に所得税から一定の金額が控除される

・・ふるさと納税の税額控除額から所得税での控除金額を差し引いた金額が記載

ふるさと納税および住宅ローン控除と住民税決定通知書の関係については後述します。

5.税額欄

税額控除前所得割額④には、課税標準欄に記載された課税所得をもとに算出した住民税が記載されます。

住民税は課税所得から合計10%が課税されますが、市町村民税と道府県民税はそれぞれ以下の割合で課税されます。

- 市町村民税(特別区民税):6%

- 道府県民税(都民税):4%

税額欄の各項目とその記載内容は以下のとおりです。

| 項目 | 記載内容 |

| 税額控除額⑤ | 摘要欄に記載されている税額控除額 |

| 所得割額⑥ | 税額控除前所得割額④から税額控除額⑤を差し引いた金額 |

| 均等割額⑦ | 通常、市町村民税(個人区市町村民税)が3,500円、道府県民税(個人都民税)は1,500円(*1)

また、37府県、2市で均等割額の超過課税(*2)が実施されている。 (*1)復興財源を確保するため、2023年分までの住民税は市町村民税と道府県民税それぞれ500円ずつ加算されている (*2)国が定めている住民税の均等割額より高い金額を課税すること 出典:総務省「超過課税の状況」 |

| 特別徴収税額⑧ | 所得割額⑥と均等割額⑦を足した金額 |

| 控除不足額⑨ | 所得割額⑥で控除しきれなかった配当割額や株式等譲渡所得割額 |

| 既充当額⑩ | 控除不足額⑨を特別徴収税額⑧に充てた金額 |

| 既納付額⑪ | 住民税決定通知書の支払い対象年度で納付済みの住民税がある場合に、その金額が記載される

(公的年金から差し引かれる予定の住民税額を含む) |

| 変更前税額⑫ | 減免申請を行ったなどの理由で納税額が変更された場合に、変更される前の金額が記載される |

出典:東京都主税局「個人住民税」

6.納付欄

納付欄には、各月に給与から差し引かれる住民税額が記載されます。

住民税額を12で割った金額が各月に割り振られますが、差額が発生した場合には、6月分の納付額で調整されます。

住民税決定通知書とふるさと納税との関係

住民税決定通知書で、ふるさと納税による寄附金控除が正しく受けられているかが確認できます。

上述のとおり、ふるさと納税は税額控除の対象です。ふるさと納税の方法によって所得税と住民税から控除されるのか、住民税からのみ控除されるのかが異なりますが、控除される合計額は変わりません。

ワンストップ特例制度を利用した場合、寄附金控除は全額住民税から控除されます。市町村民税・道府県民税から控除された金額(寄附金税額控除)が以下の金額になっていれば正しく控除されていることが分かります。

寄付金寄附金控除額 = ふるさと納税額 - 2,000円

確定申告をした場合、寄附金控除は所得税と住民税両方から控除されます。住民税にかかる寄附金控除額は、以下の計算で算出される金額になっていれば正しく控除されていると判断できます。

住民税の寄附金控除額 = ふるさと納税額 - 2,000円 - 所得税控除額

なお、ふるさと納税の上限寄附金額を超えて寄附を行なった場合は、自己負担額が2,000円を超えるため、上記の計算は当てはまりません。

出典:総務省 ふるさと納税ポータルサイト「よくある質問」

住民税決定通知書と住宅ローン控除との関係

住宅ローン控除は所得税から控除されますが、所得税から控除しきれなかった住宅ローン控除があれば、住民税から控除されます。

なお、所得税から控除できる住宅ローン控除額は、納税者の所得額や住宅の取得時の消費税率などによって異なります。

住民税から控除される住宅ローン控除額は、以下の計算式で求めます。

住民税の住宅ローン控除額 =

所得税の住宅ローン控除可能額 - 住宅ローン控除適用前の前年の所得税額

例:所得税の住宅ローン控除可能額が25万円、前年の住宅ローン控除前の所得税額が20万円だった場合

250,000円 - 200,000円 = 50,000円

よって、住民税から控除される住宅ローン控除額は5万円

住民税決定通知書をなくしたときの再発行の方法

住民税決定通知書をなくしてしまった場合、再発行はできません。

課税内容を確認したい場合は、所得証明書・納税証明書・課税証明書・非課税証明書で代用可能です。また、住宅ローンの申請や審査の際、前年の収入の証明のため住民税決定通知書が求められた際には「所得・課税証明書」でも代用できる場合があります。

所得・課税証明書の記載項目は、住民税決定通知書の内容すべてが記載対象であるため、ふるさと納税の税額控除も確認できます。

これらの証明書は各自治体の窓口や証明書交付サービスなどに申請することで再発行が可能ですが、各証明書の再発行には手数料がかかるため、住民税決定通知書を受け取ったらなくさないように保管しましょう。

なお、納付書は再発行できるため、納付書を紛失した場合には管轄の税務署に届け出ましょう。

まとめ

住民税決定通知書は、住民税の納税額確認のためだけでなく、自身の課税額が正しいのかを確認できる大切な書類です。

また、住宅ローンを申し込む際には、自身の収入の証明として提出を求められる書類ですので、住宅ローンの借入を検討している場合には必ず保管しておきましょう。

よくある質問

住民税決定通知書はいつ届く?

住民税決定通知書は、毎年5~6月に納税者または納税者の雇用先の会社に送付されます。詳しくはこちらをご覧ください。

ふるさと納税で住民税が控除されているか確認する方法は?

ワンストップ特例制度を利用した場合、寄附金控除は全額住民税から控除されます。市町村民税・道府県民税から控除された金額(寄附金税額控除)が「寄付金寄附金控除額 = ふるさと納税額 - 2,000円」なら、正しく控除されていることが分かります。詳しくはこちらで解説しています。

住民税決定通知書の再発行は可能?

住民税決定通知書の再発行はできません。ただし、納税額やふるさと納税の税額控除額を確認したい場合には、所得証明書や納税証明書で代用できる場合があります。 詳しくは、「住民税決定通知書をなくしたときの再発行の方法」で解説しています。