新たに個人事業を始めたら、「個人事業の開業・廃業等届出書」、いわゆる開業届を所轄の税務署に提出する必要があります。また、青色申告をしたい方も開業届の提出が必須です。

今回の記事では、「個人事業の開業・廃業等届出書」がどのような届出で、どう書いたらいいのかご紹介します。ただ、ご自身で記入しなくても簡単に書類を完成させる方法もありますので、そちらもあわせてご覧ください。

2024年提出(令和5年分)の確定申告アップデート情報

所得税の確定申告期間:2024年2月16日(金)〜2024年3月15日(金)

消費税の確定申告期間:2024年2月16日(金)〜2024年4月1日(月)

※ 贈与税の申告・納税期間:2024年3月15日(金)まで

<2024年(令和5年分)の確定申告のポイント>

- 「源泉徴収票・国民年金基金掛金・iDeCo・小規模企業共済掛金」が追加されるなど、マイナポータル連携をすることで自動入力できる対象が増えます。

- 国税庁の確定申告書等作成コーナーでも、消費税の申告書を作成できるようになる予定です。今回、インボイス登録によって課税事業者になり、消費税の納付が必要になった方はチェックしましょう!

詳しくは国税庁ホームページ「令和5年分 確定申告特集」をご参照ください。

目次

freee開業で税務署に行かずに開業届をカンタン作成!

freee開業は開業に必要な書類を無料でかんたんに作れるサービスです。必要な項目を埋めるだけなので最短5分で正確な書類が完成します。マイナンバーカードがあればスマホからでも提出が可能!作成から提出までの工数を大幅に削減できます。

個人事業の開業・廃業等届出書とは?

「個人事業の開業・廃業等届出書」は新たに個人事業を始めたことや廃業したことを税務署に知らせるための届出です。通称、開業届と呼ばれています。

個人事業の開業・廃業等届出書を提出するということは、新たに個人事業主として所得を得て、納税することを意味します。

個人事業の開業・廃業等届出書の提出期限

提出期限は、原則として開業日から1か月以内。提出しなくても特に罰則等はありませんが、事業を始めるのですから提出が一つの気持ちの区切りや記念にもなるでしょう。

個人事業の開業・廃業等届出書と確定申告の関係

個人事業の開業・廃業等届出書は確定申告、特に青色申告と深い関係があります。

青色申告を行うためには、「青色申告承認申請書」の提出が必須ですが、それと合わせて開業届を提出する必要があります。

開業届を出さないと青色申告ができず、白色申告で確定申告を行うことになります。

新規開業した場合

ある年の1月16日以降に新たに開業をした場合、開業後2ヶ月以内に青色申告承認申請書を提出しましょう。1月1日から1月15日の間に開業した場合は、その年の3月15日までが提出期限です。

すでに開業しており、白色から青色申告に切り替える場合

白色申告から青色申告に切り替えたい場合は、「青色申告をする年度の3月15日まで」に青色申告承認申請書を提出しましょう。

青色申告承認申請書の書き方や詳細については、『青色申告承認申請書を簡単に、正確に書く方法とは?【書き方・記入例有り】』に詳しくまとめましたので、ぜひご参照ください。

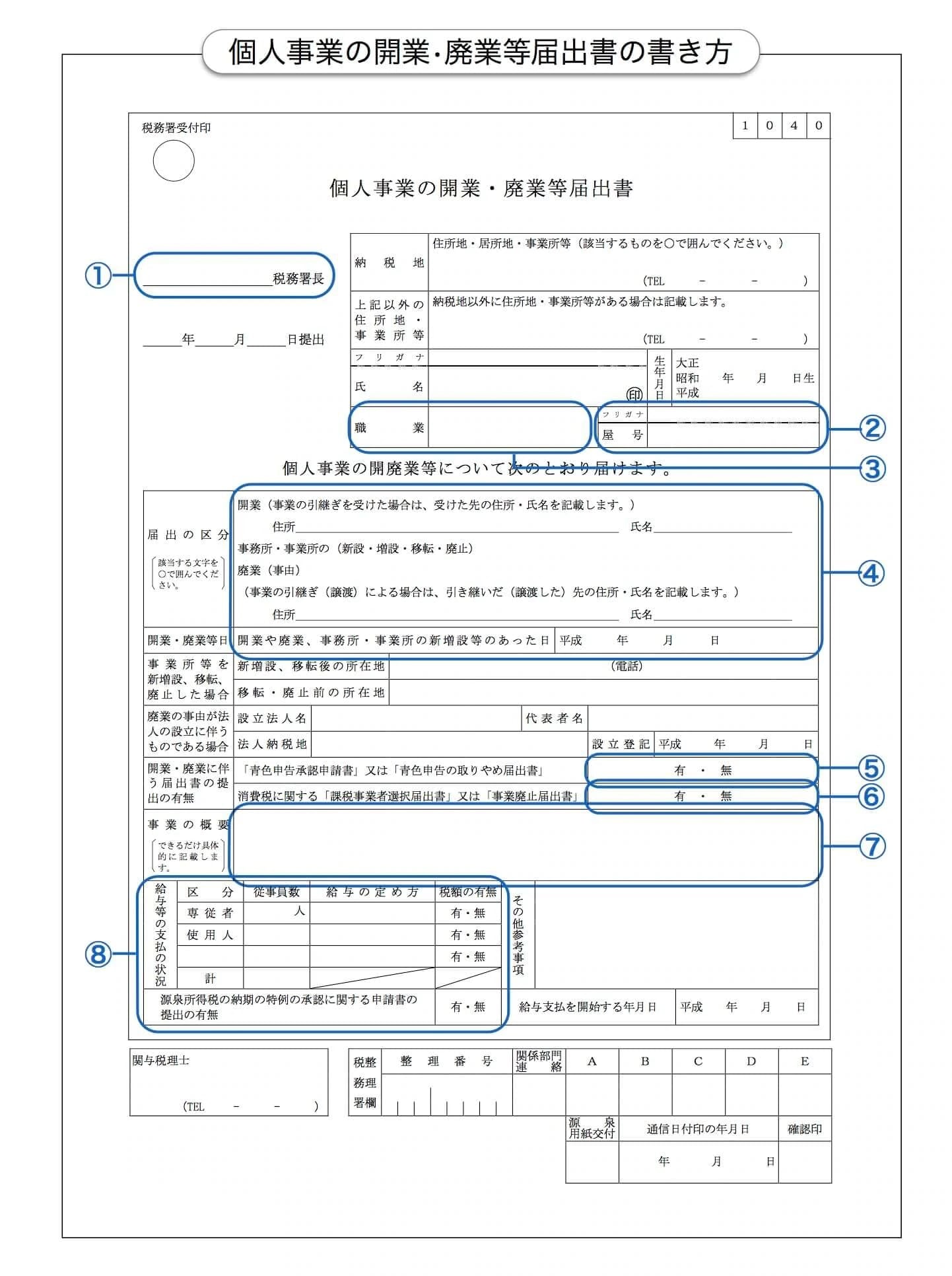

個人事業の開業・廃業等届出書、書き方のポイント

ここからは個人事業の開業・廃業等届出書の詳しい書き方についてご紹介していきます。

①提出する税務署名を記入。自分の地域の管轄の税務署は、下記の国税庁のページで調べることができます。

参考:国税局の所在地及び管轄区域

②屋号:自分のビジネスの名前を記入(空欄でも可)

③職業欄:自分の職業について記入

④届出の区分:開業に○をつけ、開業日を記入(あとは記入しない)

⑤青色申告承認申請書と共に出す場合は”有”

⑥開業直後には消費税の申告は通常必要ないので、”無”

⑦事業の内容を詳しく記入

⑧従業員やアルバイト等を雇う場合は記入。家族に従業員として、給与を払う場合にはここに記入する。また、源泉徴収の納期の特例の承認に関する申請書の提出もするのであれば、”有”を囲みます。

記入が完了したら、郵送もしくは所轄の税務署に持参して提出しましょう。

いかがでしょう。自分で新たに事業を始める方も、青色申告に切り替える方も「個人事業の開業・廃業等届出書」の提出は必須です。ただ、どうしても書き方に迷ってしまうこともあるでしょう。特に、事業内容や職業などは何と書いたらいいかわからず手が止まりがちです。

おすすめは、無料の開業freeeを使って「個人事業の開業・廃業等届出書」を作成する方法です。ステップに沿って必要事項を記入するだけで、正確に「個人事業の開業・廃業等届出書」を作成することができます。

さらに、開業する際に必要な他の書類も合わせて作成可能です。例えば、前述した青色申告承認申請書なども一緒に出力されますので、開業時に必要な書類を一度に作成可能です。ぜひ活用してみてください。

ここから先は、開業freeeの使い方と、開業後に考えなければならない確定申告についてご説明していきます。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

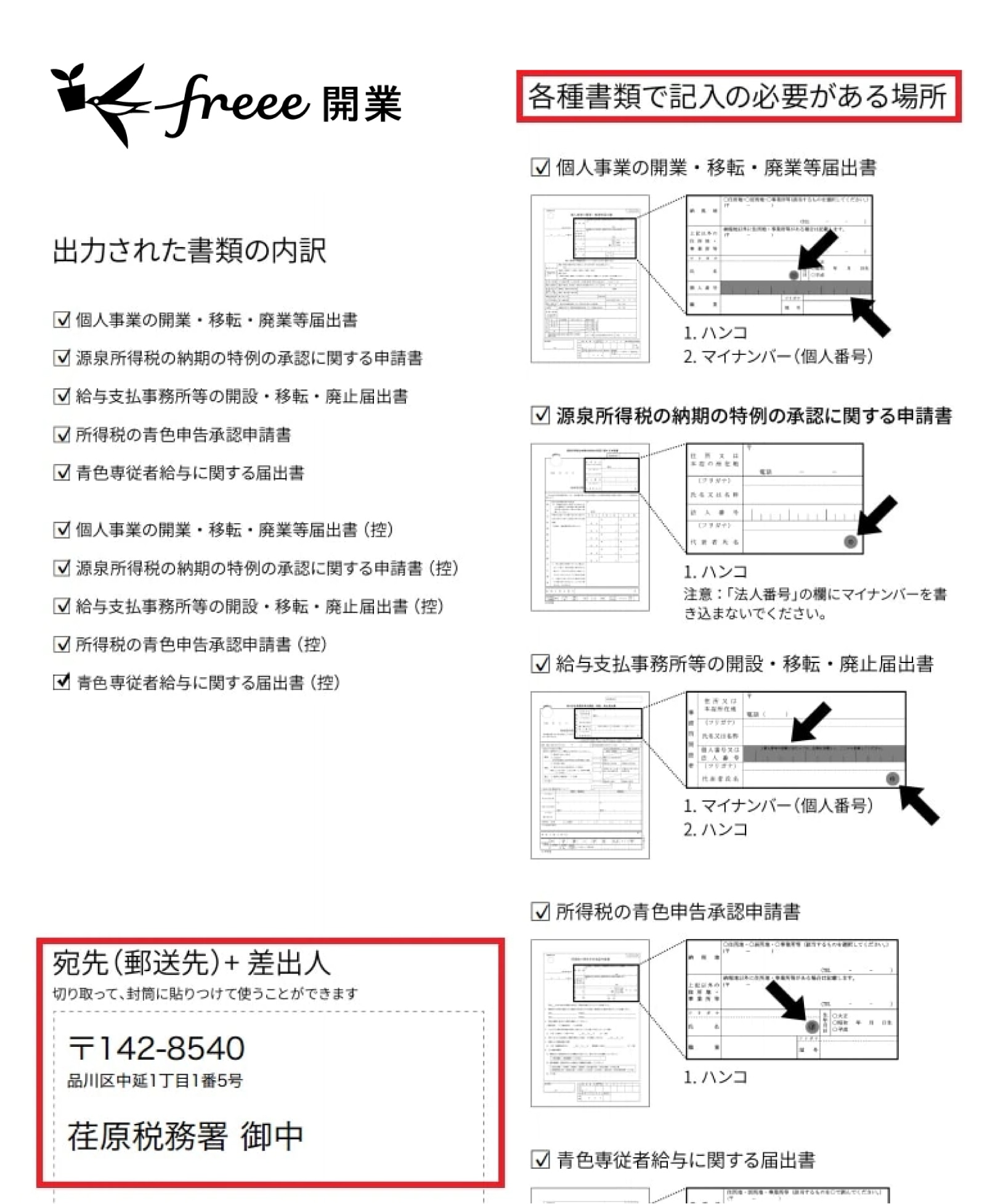

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

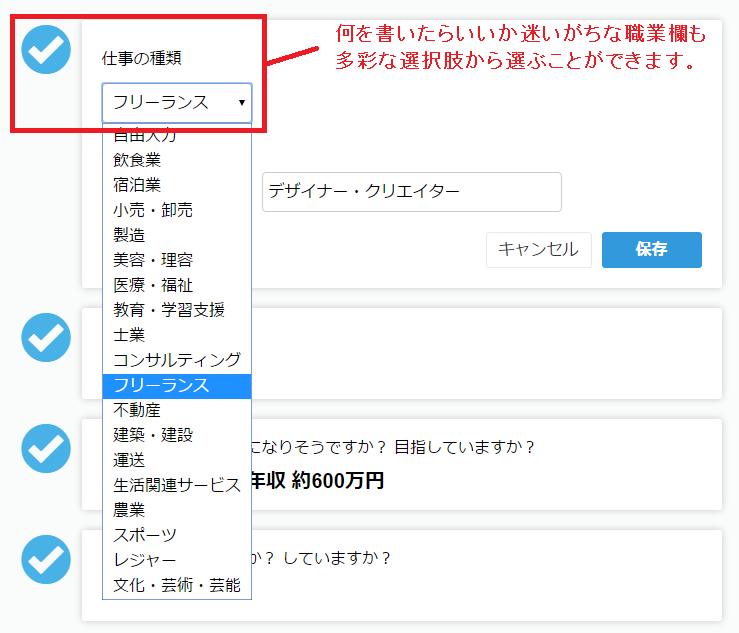

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

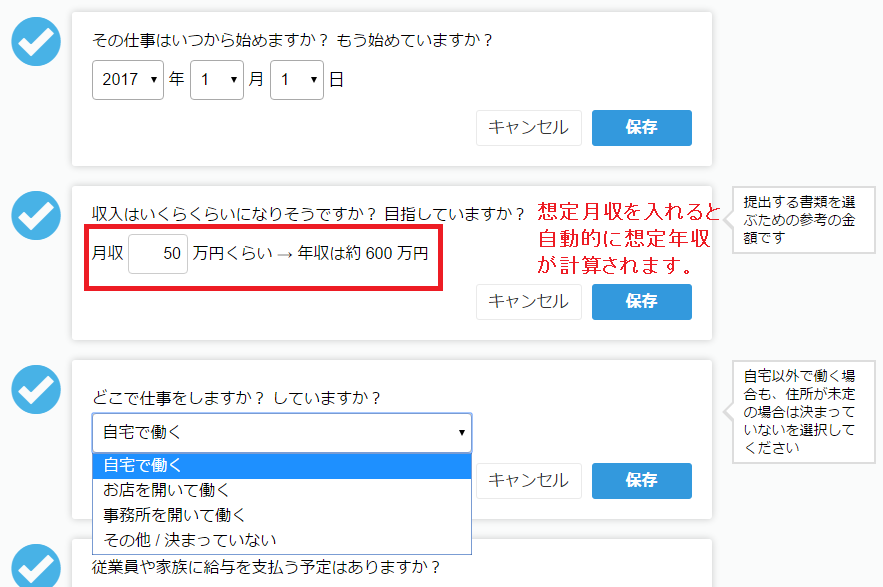

事業の開始年月日、想定月収、仕事をする場所を記入します。

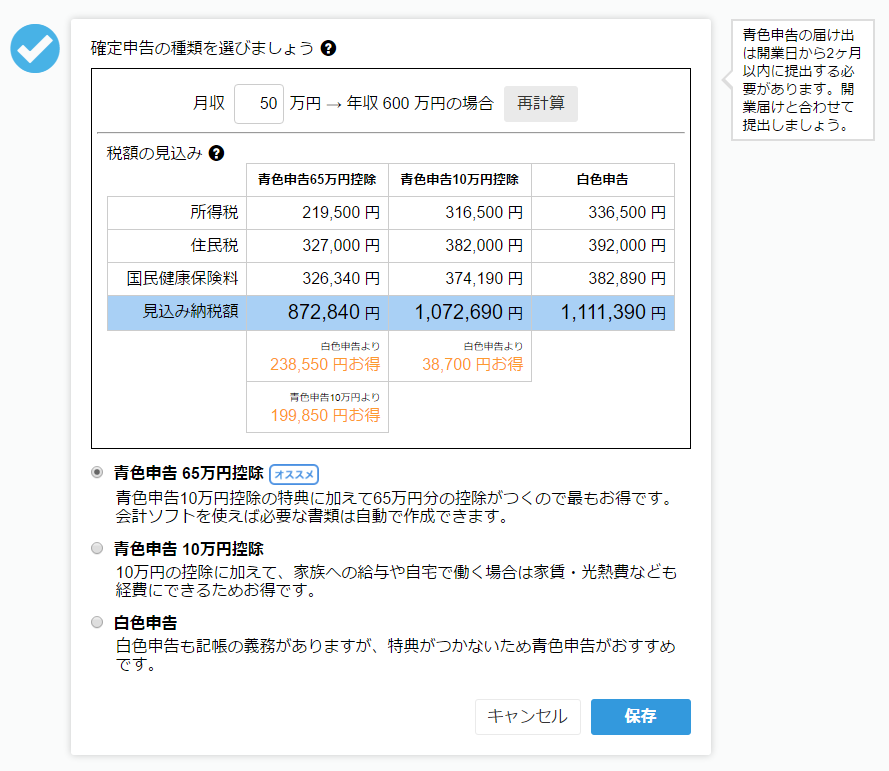

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!