青色申告の特典のひとつに、損失繰越というものがあります。損が出た分を翌年以降にも繰り越しできるというものです。どのようなメリットがあり、さらにはどのような手続きが必要となるのでしょうか。青色申告と損失繰越について解説します。

2024年提出(令和5年分)の確定申告アップデート情報

所得税の確定申告期間:2024年2月16日(金)〜2024年3月15日(金)

消費税の確定申告期間:2024年2月16日(金)〜2024年4月1日(月)

※ 贈与税の申告・納税期間:2024年3月15日(金)まで

<2024年(令和5年分)の確定申告のポイント>

- 「源泉徴収票・国民年金基金掛金・iDeCo・小規模企業共済掛金」が追加されるなど、マイナポータル連携をすることで自動入力できる対象が増えます。

- 国税庁の確定申告書等作成コーナーでも、消費税の申告書を作成できるようになる予定です。今回、インボイス登録によって課税事業者になり、消費税の納付が必要になった方はチェックしましょう!

詳しくは国税庁ホームページ「令和5年分 確定申告特集」をご参照ください。

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

青色申告とは

青色申告制度とは、納税者が正しく申告を行うことを目的とした制度です。事業所得、または不動産所得、山林所得がある場合、青色申告を選択することができます。所得より一定の額を控除する青色申告特別控除のほか、さまざまな特典があるのが青色申告の特徴です。

〇青色申告の手続き

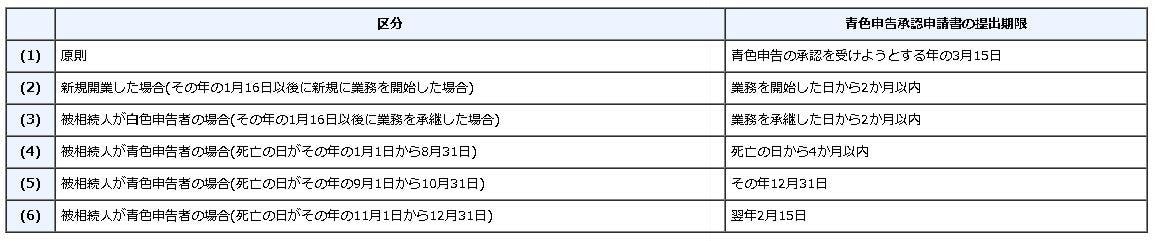

青色申告を選択するには、事前に「所得税の青色申告承認申請手続」を所轄の税務署に提出しておく必要があります。なお、改めて申告する場合は、申告を行う年の3月15日まで、新たに事業をはじめた場合は2か月以内が期限となりますので注意しましょう。期限を過ぎてしまった場合は、白色申告が適用されることになります。

損失繰越は青色申告の特典のひとつ

青色申告を行うとさまざまな特典があるということをご紹介しましたが、その特典のひとつとしてあげられるのが、損失繰越です。

〇所得と損益通算

例えば、不動産所得が200万円であっても、自身の事業所得がマイナス100万円だった場合は、損益通算といって、不動産所得での利益100万円を事業所得として補充することができます。この損益通算は、事業所得と不動産所得のほか、譲渡所得と山林所得の間で可能な手続きです。

〇控除しきれないものは損失繰越へ

しかし、損益通算を行っても、マイナスが発生して損失が発生してしまう場合があります。損失繰越というのは、損益通算でも清算できない損失が発生した場合に、何年かに渡って損失を繰り越しできるというものです。多くの損失に対して適用できるのは、白色申告にはない青色申告だけの特典であり、最大で3年間に渡って繰り越しを行うことができます。

特に開業したてのころは、様々な費用がかかるものです。損失分を何年かに渡り繰り越していける損失繰越はメリットになり得るでしょう。

損失申告について

損失申告とは、損益通算で控除しきれずに損失が発生した場合に行う手続きのことです。白色所得でも一部は繰り越すことができますが、漁獲や採取など変動する所得や災害などにおける損失などと範囲は限定的です。青色申告では、白色申告のような制限はなく、損失のあった年に青色申告を行っていれば、基本的に損失申告により損失繰越を行うことができます。

〇損失申告の手続き

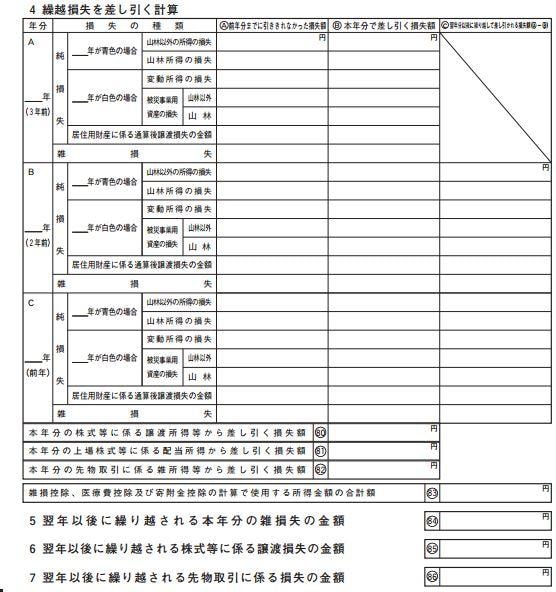

損失申告にあたっては、専用の書類となる確定申告の第四表(一)と(二)の提出が必要です。

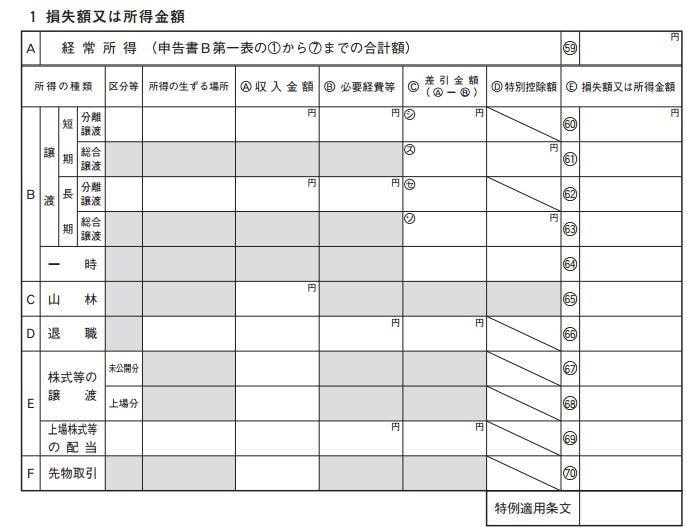

〇損失額と所得金額

それぞれの所得の収入や所得額を記入していきます。なお、損益通算を行った場合は、「差引金額」の欄に、上段と下段に分けて、上段に通算後、下段にカッコ書きで通算前の金額を記入します。

〇損益通算の詳細

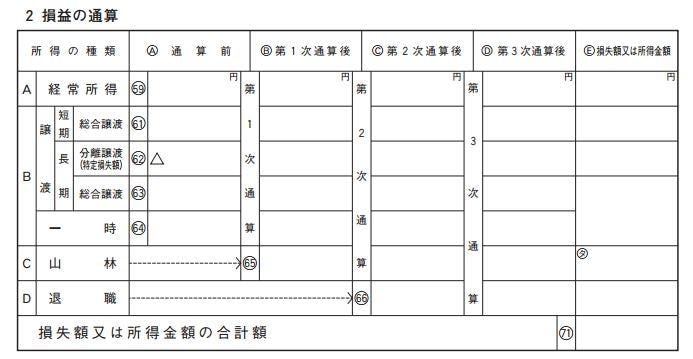

損益通算について、段階的に金額を記載していく欄です。

〇翌年以後繰り越しの損失

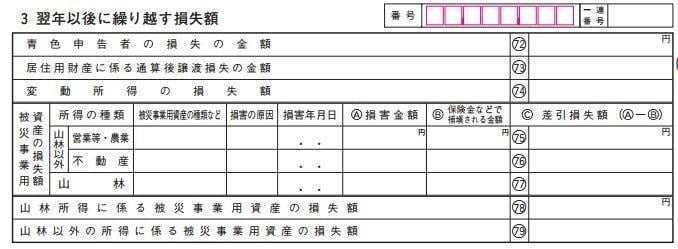

繰越を行う損失を記載する欄になります。なお、「変動所得の損失額」より下は、白色申告の場合でも繰越損失が可能な部分です。

〇繰越損失の年次計算

数年にわたり、どのように損失繰越を行ってきたかが詳細を記入する表です。青色申告と白色申告で記入する欄が異なるので注意しましょう。

〇損失申告の際の注意点

・添付書類について

損失申告を行う際は、損失申告書だけでなく、確定申告書B第一表と第二表の添付が必要です。また、事業所得のほか、不動産所得、山林所得がある場合は、さらに青色申告決算書(※青色申告の場合)、または収支内訳書(※白色申告の場合)の添付が必要になります。損失申告書だけを提出しないように、必要書類を揃えたうえで、提出を行うようにしましょう。

・適用条件について

また、損失繰越の適用を受けるには、損失発生時に法定期限内に青色申告を行っていること、損失発生以降続けて損失申告を行っていることが適用条件となります。要件に外れる損失繰越が適用されない恐れもありますので、注意しましょう。

純損失の繰戻しについて

青色申告をしている場合は、純損失の繰越しに加えて繰戻を行うことも可能です。繰戻しとは、損失の繰越しを行わない代わりに、税金の還付を受けるというもの。繰戻しによる還付を希望する場合は、「純損失の金額の繰戻による所得税の還付請求書」を所轄の税務署に提出する必要があります。提出期限は、確定申告の法定期限になりますので、還付希望の際は注意しましょう。また、還付請求書については、あくまでも請求書という性質の書類であり、提出によって必ずしも還付が行われるものではありません。税務署の審査により認められたときに、還付が実行されることになっています。なお、審査内容について不満がある場合は、不服申し立てをすることが可能です。

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

まとめ

青色申告は白色申告で規定された範囲に限らず、純損失を繰越すことが可能です。対象となる所得に関しては決まりがありますが、開業などにより大きな損失が見込まれる場合は有利な特典だと言えるでしょう。青色申告が可能な所得かどうか、これから事業をはじめる場合などは検討してみてはいかがでしょうか。